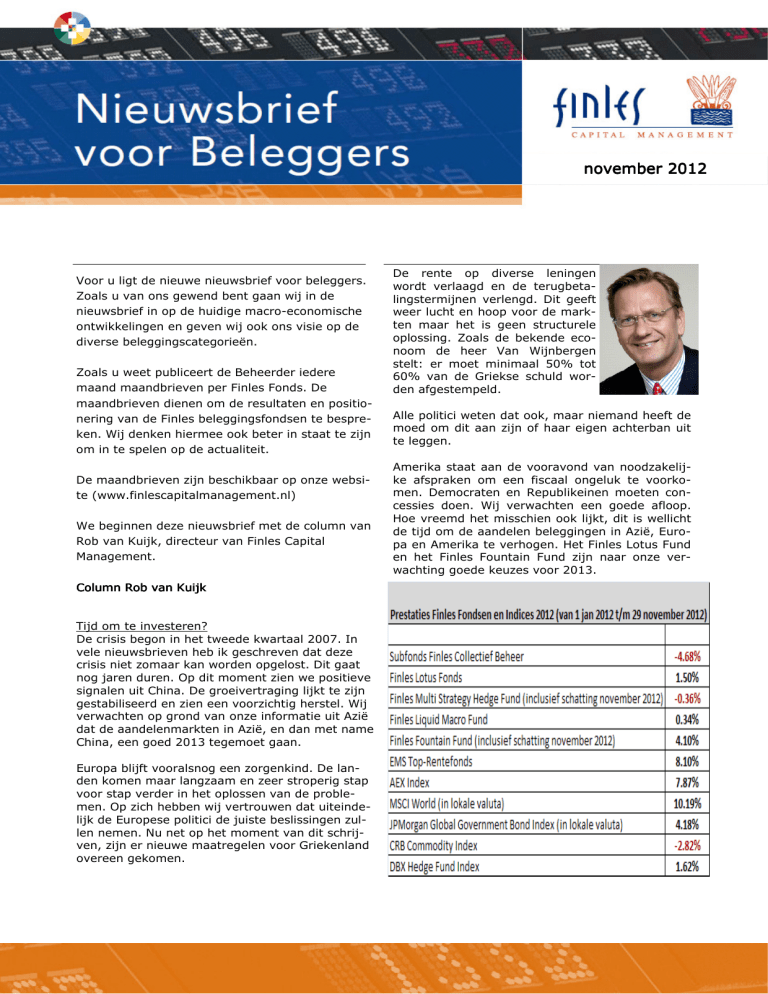

november 2012

Voor u ligt de nieuwe nieuwsbrief voor beleggers.

Zoals u van ons gewend bent gaan wij in de

nieuwsbrief in op de huidige macro-economische

ontwikkelingen en geven wij ook ons visie op de

diverse beleggingscategorieën.

Zoals u weet publiceert de Beheerder iedere

maand maandbrieven per Finles Fonds. De

maandbrieven dienen om de resultaten en positionering van de Finles beleggingsfondsen te bespreken. Wij denken hiermee ook beter in staat te zijn

om in te spelen op de actualiteit.

De maandbrieven zijn beschikbaar op onze website (www.finlescapitalmanagement.nl)

We beginnen deze nieuwsbrief met de column van

Rob van Kuijk, directeur van Finles Capital

Management.

Column Rob van Kuijk

Tijd om te investeren?

De crisis begon in het tweede kwartaal 2007. In

vele nieuwsbrieven heb ik geschreven dat deze

crisis niet zomaar kan worden opgelost. Dit gaat

nog jaren duren. Op dit moment zien we positieve

signalen uit China. De groeivertraging lijkt te zijn

gestabiliseerd en zien een voorzichtig herstel. Wij

verwachten op grond van onze informatie uit Azië

dat de aandelenmarkten in Azië, en dan met name

China, een goed 2013 tegemoet gaan.

Europa blijft vooralsnog een zorgenkind. De landen komen maar langzaam en zeer stroperig stap

voor stap verder in het oplossen van de problemen. Op zich hebben wij vertrouwen dat uiteindelijk de Europese politici de juiste beslissingen zullen nemen. Nu net op het moment van dit schrijven, zijn er nieuwe maatregelen voor Griekenland

overeen gekomen.

De rente op diverse leningen

wordt verlaagd en de terugbetalingstermijnen verlengd. Dit geeft

weer lucht en hoop voor de markten maar het is geen structurele

oplossing. Zoals de bekende econoom de heer Van Wijnbergen

stelt: er moet minimaal 50% tot

60% van de Griekse schuld worden afgestempeld.

Alle politici weten dat ook, maar niemand heeft de

moed om dit aan zijn of haar eigen achterban uit

te leggen.

Amerika staat aan de vooravond van noodzakelijke afspraken om een fiscaal ongeluk te voorkomen. Democraten en Republikeinen moeten concessies doen. Wij verwachten een goede afloop.

Hoe vreemd het misschien ook lijkt, dit is wellicht

de tijd om de aandelen beleggingen in Azië, Europa en Amerika te verhogen. Het Finles Lotus Fund

en het Finles Fountain Fund zijn naar onze verwachting goede keuzes voor 2013.

FINANCIËLE MARKTEN

Europa

De macro-economische omstandigheden in met

name Europa blijven verslechteren. Dit kan bijvoorbeeld worden gemeten door het verloop van

de “ PMI Index”.

Deze index geeft de trend van productiecijfers van

bedrijven in de Eurozone weer. Een score van boven de 50 betekent groei en een score beneden de

50 betekent een teruggang van de productie. In

Europa bevinden we ons al enige tijd in een teruggang. Veel regio’s in de wereld laten hetzelfde

beeld zien, ook al is dit veelal minder drastisch.

Bron: Bloomberg, werkloosheid Eurozone

In Europa loopt de werkloosheid snel op. Op dit

moment is de gemiddelde werkloosheid voor de

Eurozone 11.5%. Zoals gezegd het betreft een

gemiddelde. In Spanje ligt de werkloosheid zelfs

op 25% van de beroepsbevolking.

Dit alles is met name het gevolg van de vaak

drastische bezuinigingen die door de meeste Europese landen worden uitgevoerd om zo de schuldenlast terug te dringen. Dit heeft een dempend

effect op groei waardoor mensen minder uitgeven

en veel bedrijven ontslagrondes aankondigen om

zo hun winstmarges in stand te houden.

Het resultaat is in beginsel dat de schuldenproblematiek in Europa wordt vergroot. Immers de verhouding tussen BBP en schuld wordt groter omdat

de economie (gemeten door BBP) wordt geremd

door de bezuinigingsmaatregelen.

Op politiek niveau zien we een aantal goede ontwikkelingen in Europa, ook al verlopen onderhandelingen vaak traag en stroperig. In het laatste

half jaar zijn een aantal belangrijke stappen gezet

die verdere Europese integratie op fiscaal en politiek niveau mogelijk moeten maken. Zodoende

komt er meer centraal toezicht en dienen

de individuele landen zich te houden aan

de afspraken die zijn gemaakt. Doen zij

dit niet dan volgen er sancties. Ook op

monetair niveau zien wij sterke verbeteringen. De Europese Centrale Bank lijkt

een steeds (pro)actievere houding aan te

nemen waar het eerst reactief reageerde

en veelal achter de feiten aan liep. Ze

voeren een duidelijk verruimend monetair beleid en blijven dat naar verwachting de komende jaren doen zolang inflatie niet teveel oploopt.

Desalniettemin verwachten wij dat de Europese

schuldencrisis de financiële markten blijft beheersen de komende tijd. Er zullen tijden zijn dat de

crisis in de kiem lijkt gesmoord en dan ineens

weer oplaait. De alternatieve mogelijkheden die er

zijn om de crisis op te lossen zijn allemaal niet

plezierig. Landen in Zuid-Europa dienen zeer grote

offers te maken en zijn veelal in een depressie

beland (zoals Spanje en Griekenland). Drastische

hervormingen (op vooral sociaal economisch niveau) zijn nodig om deze landen weer competitief

te maken en om hun huishoudboekje weer op orde te krijgen. Wij denken bij Finles Capital Management dat dit op de lange termijn de juiste

manier is om de schuldencrisis op te lossen. Pijnlijke maatregelen zijn nodig om de excessen uit

het verleden op te lossen. Een zeer moeilijk en

pijnlijk proces.

Verenigde Staten

Als we de macro-economische situatie bekijken in

de Verenigde Staten dan zien we de laatste maanden een aantal positieve ontwikkelingen. We zien

de productie van bedrijven verbeteren en de

werkloosheid dalen. Daarnaast lijkt ook de huizenmarkt voorzichtig aan te trekken. Er is een stijging

van het aantal huizenverkopen en ook het aantal

aanvragen voor bouwvergunningen neemt toe.

Momenteel is er veel discussie over de “fiscal

cliff”. Per 1 januari 2013 worden er automatisch

bezuinigingsmaatregelen ingevoerd, een combina

tie van belastingverhogingen en de reductie van

overheidsuitgaven om zo de begrotingstekorten te

verkleinen en tevens te werken aan het verkleinen

van de staatschuld. In de huidige fragiele economische omgeving zou het invoeren hiervan direct

een recessie betekenen in de Verenigde Staten.

Nu president Obama is herkozen als president dienen de Democraten en Republikeinen samen met

een oplossing te komen om deze problematiek het

hoofd te bieden. De Republikeinen hebben hierbij

een belangrijke troef in handen omdat zij een

meerderheid hebben in het Huis van Afgevaardigden (dit is vergelijkbaar met de Eerste Kamer in

Nederland). Hierbij valt te hopen dat beide partijen het landsbelang laten prefereren boven het

partijbelang om zo een nieuwe recessie te voorkomen. Ook hier dienen concessies naar de wederpartij te worden gedaan.

Bron: Bloomberg, CaseCase-Shiller Huizenprijs index van de

20 grootste steden in de VS.

De prijzen in de twintig grootste steden van de

Verenigde Staten zijn gestabiliseerd en zelfs voorzichtig gestegen.

Ook zien we dat de werkloosheid de laatste maanden afneemt (nu zo rond de 8%). Wel is het zo

dat de werkgelegenheid statistieken in de VS vrij

gecompliceerd zijn, waardoor bepaalde groepen

werklozen niet worden meegenomen in de berekeningen.

Zoals u ook al in eerdere nieuwsbrieven heeft

kunnen lezen heeft ook de Verenigde Staten te

maken met een zeer grote schuldenlast. Ook hier

dienen maatregelen te worden genomen om een

Japan scenario te voorkomen.

Bron: IMF, Verhouding publieke schuld/BBP Verenigde

Staten

Op monetair niveau zien we dat de FED, de centrale bank in de Verenigde Staten, er alles aan

doet om groei te stimuleren. In september nog

kondigde FED voorzitter Bernanke aan om verdere

monetaire verruiming toe te passen middels

“Quantitative Easing Part 3”.

De nadruk bij dit stimuleringsprogramma ligt op

de woningmarkt. Anders gezegd het laag houden

van de rentelasten voor woningbezitters. Door de

lage financieringslasten moeten kopers worden

aangetrokken. Hierdoor zou de woningmarkt verder kunnen aantrekken.

Feit blijft dat de effecten van deze interventies

een steeds kortere positieve werking hebben op

de financiële markten. Het grote gevaar is dat financiële markten “ verslaafd” raken aan deze interventies. Daarnaast is ook een gevaar dat inflatie wordt aangewakkerd. Wij zien dit laatste niet

als een reëel gevaar de komende twee jaar.

Azië

Azië en met name China heeft ook last van de wereldwijde groeivertraging. China is sterk afhankelijk van export. Hierbij is Europa een belangrijke

afnemer. Productiecijfers zijn dit jaar sterk gedaald, maar lijken de laatste maanden te zijn gestabiliseerd. Dit is een voorwaarde voor een herstel van de exportmarkt.

Daarnaast vindt er momenteel een machtswisseling plaats in China. Geheel naar verwachting is Xi

Jinping gekozen als nieuwe president en Li Keqiang is benoemd als de nieuwe premier. De nieuwe

partijtop bestaat uit zeven mensen en zal in ieder

geval vijf jaar, tot het volgende partijcongres,

aanblijven.

Een nog verdere vertraging van de Chinese economie dient te worden voorkomen. Een belangrijk

speerpunt van de nieuwe regering is om de export

afhankelijkheid van China te verkleinen en binnenlandse bestedingen te laten groeien. Wij verwachten dat de economische groei de komende jaren

tussen 6% en 8% per jaar zal zijn. Een “hard landing” scenario achten wij niet waarschijnlijk.

Ook in andere Aziatische landen zien we de economische groei afnemen. Het goede is wel dat de

meeste Aziatische landen hun huishoudboekje op

orde hebben en met relatief weinig overheidsschulden te maken hebben.

Japan blijft een vreemde eend in de bijt in Azië.

Het land heeft al decennia lang te maken met

lage of negatieve economische groei, frequente

recessies, deflatie, te veel schulden en een sterk

vergrijzende bevolking. De schuldpositie in Japan

lijkt niet houdbaar. In de loop der jaren is deze

schuld in het geheel binnenlands gefinancierd tegen zeer lage rentevergoedingen. Met de toene-

mende vergrijzing is het een kwestie van tijd

voordat Japan de internationale kapitaalmarkt op

moet. Internationale investeerders zullen hierbij

substantiële hogere rentevergoedingen eisen.

Geen goed vooruitzicht. Dit neemt niet weg dat op

de korte termijn Japan dit alles nog kan uitstellen,

maar de datum komt dichterbij dat dit niet meer

mogelijk is. Desalniettemin is het zo dat aandelen

in Japan aantrekkelijk geprijsd zijn. De beurswaarde van veel Japanse bedrijven noteert onder

de boekwaarde.

In zijn algemeenheid blijven wij wereldwijd het

meest positief over de Aziatische regio. Wij zien

dit als de groeimotor van de wereld.

Visie beleggingscategorieën

Aandelen

Zoals wij al meldden in onze vorige nieuwsbrief

verwachtten wij hogere aandelenprijzen wereldwijd in 2012. Tot nu toe hebben wij gelijk gekregen. Belangrijke stappen zijn gezet om problemen

op te lossen, wat niet weg neemt dat er nog ontzettend veel moet gebeuren de komende tijd.

Aandelen zijn nog steeds aantrekkelijk geprijsd,

ook al worden de marges bij veel bedrijven minder waardoor de winsten dalen. Echter wij verwachten dat deze daling gelimiteerd zal zijn.

Er zijn vele maatstaven om te meten of een beurs

duur is of niet. Een gemakkelijke en relatief goede

graadmeter is de Koers/Winst verhouding, een

maatstaf voor hoeveel keer men de winst moet

betalen.

Vastrentende waarden

om een aandeel te kunnen kopen. In de Verenigde Staten ligt de Koers/Winst verhouding op 13 keer de winst (het langjarig gemiddelde is 15,7) en in Europa is dit 10,8

keer de winst (het langjarig gemiddelde is

14,7). Ook op basis van de gemiddelde dividend uitbetalingen (gemeten door de zogenaamde “ dividend yield”) zijn aandelen aantrekkelijk geprijsd.

Deze zogenaamde Dividend Yield ligt bijvoorbeeld op dit moment op 2,2% in de Verenigde Staten terwijl de kapitaalmarktrente voor

10 jaar op 1,66% ligt.

Staatobligaties zien wij

niet als interessante beleggingspropositie. Integendeel zelfs.

In bovenstaande grafiek

worden de rentevergoedingen op staatsobligaties met een looptijd van

10 jaar in de Verenigde

Staten, Duitsland en Japan weergegeven.

Bron: JP Morgan Asset Management

In bovenstaand overzicht wordt de “Dividend

Yield” in diverse landen vergeleken met de kapitaalmarktrente voor 10 jaar in dat betreffende

land. Gebaseerd op deze vergelijking kunnen aandelen relatief goedkoop genoemd worden.

Veel bedrijven hebben ook een relatief lage schuldenlast en de schulden die zij hebben kunnen tegen een lage rente worden gefinancierd. Daarnaast hebben veel bedrijven ook een hoge kaspositie omdat zij terughoudend zijn met het doen

van nieuwe investeringen. Wij verwachten dat

indien de juiste politieke maatregelen worden genomen een verdere stijging van de aandelenmarkten het gevolg zal zijn In ons allocatiebeleid gaat

onze voorkeur uit naar de Europese en de Aziatische aandelenmarkten. Wij verwachten wel dat dit

met perioden van hoge volatiliteit gepaard zal

gaan.

In onze opinie is het effectieve rendement

onvoldoende in vergelijking met de risico’s in de

huidige economische omgeving (lees de schuldenlast van veel Westerse landen en Japan).

Wel zien wij kansen in bedrijfsobligaties in met

name Europa. De focus ligt hierbij in zogenaamde

High Yield Bonds ofwel obligaties van bedrijven

met een lagere kredietwaardigheid.

Onroerend goed

Binnen onroerend goed is het soort onroerend

goed en de locatie belangrijk. Wij zijn negatief op

de Europese onroerend goed markt in zijn algemeenheid (commercieel onroerend goed alsook

woningbouw) door de zeer fragiele economische

situatie. De werkloosheid blijft oplopen in Europa

en mensen zijn duidelijk zeer terughoudend in het

doen van grote uitgaven.

Daarnaast is het ook zo dat de kredietverlening

door banken nog steeds erg moeilijk verloopt.

In ons eigen Nederland hebben we ook nog eens

te maken met hervormingen van de woningmarkt.

Veel positiever zijn wij over de Amerikaanse woningmarkt. Prijzen hebben een stevige daling achter de rug. Daarnaast is het aanbod van nieuwe

woningen zeer laag doordat er de laatste 6 jaar

nauwelijks nieuwe woningen zijn gebouwd. Dit

alles geeft reden tot optimisme.

Hedge fondsen

De omvang van de wereldwijde hedge fondsenmarkt blijft toenemen. Per eind september 2012

bedraagt de totale hedge fondsenmarkt 2,2 biljoen USD. De instroom is volgens Finles Capital

Management een logisch gevolg van de wereldwijde bewegingen van beleggingscategorieën in de

laatste jaren. Zo zijn de rentevergoedingen op

obligaties sterk gedaald en de bewegingen van

aandelenmarkten zijn zeer onvoorspelbaar. Voor

veel (institutionele) investeerders zijn hedge fondsen daarom een aanvulling op hun totale beleggingsportefeuille.

De voornaamste redenen waarom beleggers investeren in hedge fondsen zijn:

1: Betere risico/rendementsverhouding dan traditionele beleggingscategorieën op de langere termijn onder andere door beter risico rendement;

2: Absolute rendementsdoelstelling in plaats van

relatief ten opzichte van een benchmark;

3: Betere diversificatie dan traditionele beleggingscategorieën (aandelen en obligaties);

4:Bovendien hebben hedge fondsen meer vrijheid

om hun positionering aan te passen dan traditionele beleggingsfondsen. Door het innemen van

short posities kan bijvoorbeeld van een koersdaling worden geprofiteerd. Bovendien kunnen beheerders proactief posities in nemen waarbij geanticipeerd wordt op bepaalde marktomstandigheden . Deze fondsen zijn dus flexibeler in hun allocatiebeleid.

Wij verwachten dat de instroom in de hedge fondsenmarkt blijft toenemen.

Grondstoffen

Voor de lange termijn zijn we positief over grondstoffen in zijn algemeenheid. Echter we zien dat

de grondstoffenmarkt zich meer en meer beweegt

in lijn met andere, risicovollere, beleggingscatego-

rieën zoals aandelen. Dit wordt nadrukkelijk meegenomen in ons allocatiebeleid.

Binnen de grondstofcategorieën gaat onze voorkeur uit naar edelmetalen (goud), de zogenaamde

soft commodities (tarwe) en energie (olie). Wij

hebben de voorkeur om de beleggingscategorie

grondstoffen voornamelijk via hedge fondsen te

bespelen.

Uitgelicht: Het Finles Fountain Fund

Mededelingen

Het Finles Fountain is opgericht in april 2010. Het

fonds is wereldwijd actief en diversificatie is het

uitgangspunt bij de selectie van beleggingen. De

focus van het fonds ligt op “absolute returns” en

een substantieel betere sharpe ratio dan traditionele long-only beleggingscategorieën. De filosofie

van het fonds past dus zeer goed bij een breed

gespreide beleggingsportefeuille.

SEC registratie

Finles Capital Management is sinds eind oktober

2012 ook geregistreerd bij de Amerikaanse toezichthouder voor financiële markten, de Securities

and Exchange Commission (SEC). Zoals u weet is

Finles ook geregistreerd bij de Autoriteit Financiële Markten (AFM).

In onderstaand overzicht ziet u de prestaties van

het Finles Fountain Fund (blauw) gedurende de

maanden dat de MSCI World daalde (geel).

Nieuwe administrateur

Per 1 oktober 2012 hebben de beleggingsfondsen

van Finles Capital Management een nieuwe administrateur TMF Fund Administrators

B.V. Rotterdam. TMF is een internationaal opererende administrateur met

een grote bekendheid. Dit sluit aan

bij de internationale ambities van

Finles Capital Management. Dit heeft

geen nadelige gevolgen voor participanten. Voor het Finles Fountain

Fund wijzigt er overigens niets.

Bron: Finles Capital Management

Wij denken juist in dit type markten het verschil

te kunnen maken en voor risicoreductie te kunnen

zorgen in een beleggingsportefeuille.

Zie voor verdere informatie van het fonds:

www.finlescapitalmanagement.nl