Financiële economie∗

Luc Hens

7 maart 2016

Opbrengsvoet en risico van een aandeel

Financiële economen gebruiken de wiskundige verwachting E(x) van de opbrengstvoet x als een maatstaf van de verwachte opbrengstvoet, en de standaardafwijking (s) van de opbrengstvoet als een maatstaf van het risico (Mankiw and Taylor, 2014, p. 545). De standaardafwijking meet hoe ver een variabele

(in dit geval: de opbrengstvoet) typisch afwijkt van de verwachte waarde.

Historische opbrengstvoeten kan je zelf berekenen aan de hand van financiële

informatie op een webstek als finance.yahoo.com. Als je bijvoorbeeld de jaarlijkse opbrengstvoet van Apple (ticker : AAPL) wil kennen, geef dan Apple of

AAPL in in het “Get quotes”-zoekvenster. Klik Klik in het “More on AAPL”menu (links) op “Historical Prices.” Kies de gewenste start- en einddatum en

frequentie (dagelijks). Kies “Download to Spreadsheet” om de gegevens in een

rekenbladbestand te bewaren. Je kan dit bestand in een rekenbladprogramma

of statistisch programma openen en bewerken. Gebruik de tijdreeks “Adjusted

Close” om het jaarlijkse opbrengstpercentage te bereken. Als je bijvoorbeeld

de (nominale) opbrengstvoet over 1985 wil berekenen, neem je de slotkoers op

de laatste beursdag van 1984 (USD 0,45) en vergelijk je met de slotkoers op de

laatste beursdag van 1985 (USD 0,34). De opbrengstvoet over 1985 was dus:

USD 0,34 − USD 0,45

≈ −0,2444 ≈ −24,44%

USD 0,45

Analoog was de opbrengstvoet over 1986 +82,34% (ga na). Je ziet meteen dat

de opbrengstvoet van een aandeel zeer sterk kan variëren van jaar tot jaar.

Gebruik een rekenmachine of een rekenbladprogramma om tabel 1 te vervolledigen tot 2015.

Wat is nu—op basis van de historische gegevens—de verwachte nominale

opbrengstvoet van het Apple-aandeel? Een vaak gebruikte maatstaf is het rekenkundig gemiddelde van de historische opbrengstvoeten. In het geval van

Apple is dat voor 1985–2016 37% (ga na met een rekenmachine, een rekenbladprogramma, of een statistisch programma zoals SPSS of R). De mate waarin

de opbrengstvoet afwijkt van dit gemiddelde (de standaardafwijking) is een

maatstaf voor het risico. Voor het Apple-aandeel is de standaardafwijking 73

procentpunten (ga na met een rekenmachine, een rekenbladprogramma, of een

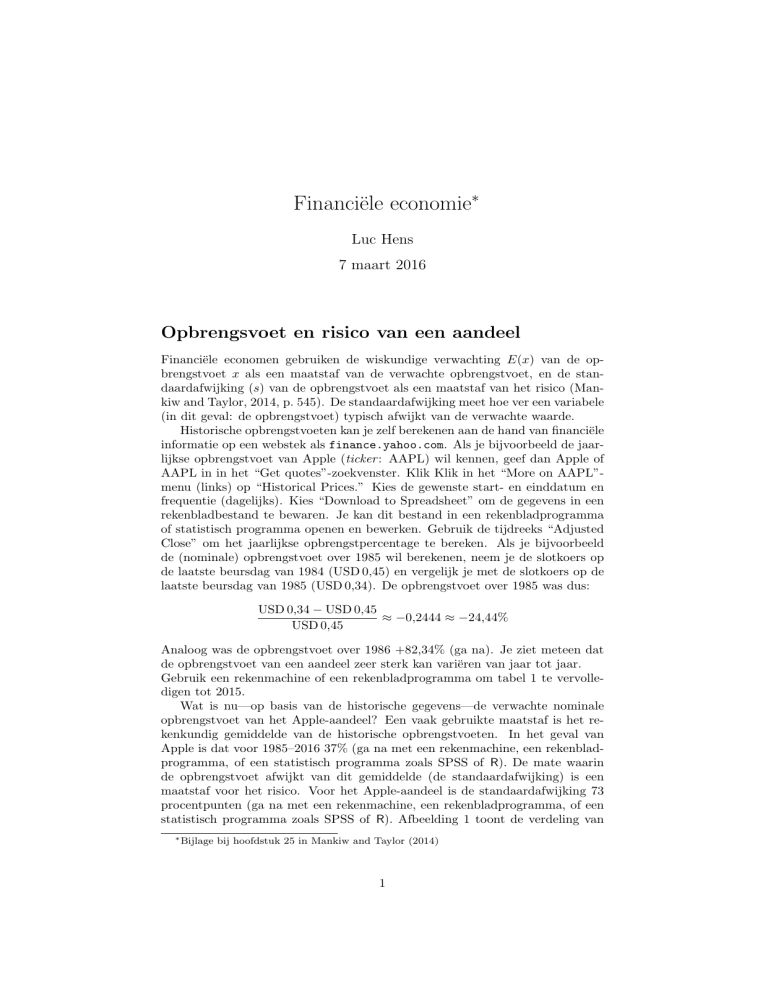

statistisch programma zoals SPSS of R). Afbeelding 1 toont de verdeling van

∗ Bijlage

bij hoofdstuk 25 in Mankiw and Taylor (2014)

1

Tabel 1: Beurskoers en jaarlijkse opbrengstvoet van het Apple-aandeel

Jaar Slotkoers Opbrengstvoet

(USD)

(%)

1984

0,45

—

1985

0,34

−24,44

1986

0,62

+82,34

1987

1988

1989

1990

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

2016

2

12

10

Frequentie (%)

8

6

4

2

0

-100

-50

0

50

100

Jaarlijkse opbrengstvoet

van het Apple-aandeel (%)

150

200

250

Figuur 1: Histogram van de jaarlijkse opbrengstvoeten van het Apple-aandeel,

1985-2016

het jaarlijkse opbrengstpercentage in een frequentiehistogram. De verticale as

toont je de absolute frequentie (het aantal jaren van de 32 jaren tussen 1985 en

2016 dat de opbrengstvoet in het interval van het balkje op de horizontale as

valt).

Diversificatie van ideosyncratisch risico

De volgende formules—die je waarschijnlijk kent uit je cursus statistiek—zijn

nuttig in wat volgt (E staat voor verwachte waarde; var voor variantie; s voor

standaardafwijking, en cov voor covariantie, een maatstaf van de mate waarin

x en y met elkaar gecorreleerd zijn):

E(ax + by)

var(ax + by)

sx

r

= aE(x) + bE(y)

2

2

= a var(x) + b var(y) + 2ab · cov(x,y)

p

var(x)

=

cov(x,y)

=

sx · sy

(1)

(2)

(3)

(4)

(Je hoeft voor deze cursus deze formules uiteraard niet van buiten te kennen;

je moet ze wel kunnen toepassen.) Zoek in je handboek statistiek op hoe je de

variantie van een variabele en de covariantie tussen twee variabelen berekent.

3

ax + by is de opbrengstvoet van je portefeuille, met a en b de gewichten van de

twee financiële instrumenten.

Kan je het risico verlagen door te diversifiëren? Verkleint het risico steeds

als je diversifieert? Laten we wat je geleerd hebt in je cursus statistiek toepassen

op het voorbeeld van Mankiw and Taylor (2014, pp. 544-546), zodat je begrijpt

waar figuur 25.2 (Mankiw and Taylor, 2014, p. 545) vandaan komt.

Stel dat je twee aandelen hebt, met opbrengstvoeten x en y. De standaardafwijking van de opbrengstvoet is een maatstaf voor het risico. Stel dat de

opbrengstvoet van beide aandelen een standaardafwijking heeft van 49 procentpunten. Een portefeuille die bestaat uit één van de twee aandelen heeft dus een

standaardafwijking van 49 procentpunten.

a. Stel dat uit je historische gegevens over de opbrengstvoeten van beide

aandelen blijkt dat y doorgaans boven zijn gemiddelde ligt in jaren dat ook

x boven zijn gemiddelde ligt, en y doorgaans onder zijn gemiddelde ligt in

jaren dat ook x onder zijn gemiddelde ligt. Er is dus een positief verband

of een positieve covariantie tussen x en y. Stel dat de covariantie tussen

x en y gelijk is aan +0,238, wat (bij de gegeven standaardafwijkingen van

49 procentpunten) een correlatiecoëfficiënt van +0,99 impliceert:

r=

0,238

cov(x,y)

≈ 0,99

=

sx · sy

0,49 × 0,49

Er is dus een bijna volmaakt positief lineair verband tussen de opbrengstvoeten x en y. Bereken het risico op een portefeuille die voor de helft

bestaat uit aandelen x en voor de helft uit aandelen y.

b. Stel dat uit historische gegevens over de opbrengstvoeten van beide aandelen blijkt dat y doorgaans boven zijn gemiddelde ligt in jaren dat x

onder zijn gemiddelde ligt, en y doorgaans onder zijn gemiddelde ligt in

jaren dat x boven zijn gemiddelde ligt. Er is dus een negatief verband of

een negatieve covariantie tussen x en y. Stel dat de covariantie tussen x

en y −0,12 bedraagt. Hoeveel bedraagt de correlatiecoëfficiënt tussen de

opbrengstvoeten? Bereken het risico op een portefeuille die bestaat uit

voor de helft aandelen x en voor de helft aandelen y.

c. Vergelijk a en b. Wat besluit je? Kan je het risico verlagen door te

diversifiëren? Verkleint het risico steeds als je diversifieert?

De afweging tussen risico en opbrengst

Figuur 25.3 (Mankiw and Taylor, 2014, p. 546) toont de afweging tussen risico en opbrengst voor een portefeuille bestaande uit twee types van effecten:

een gediversifieerde groep van aandelen, waarvan de gezamelijk jaarlijkse opbrengstvoet (x) gemiddeld 8% is, met een standaardafwijking 20 procent; en

een risicoloze overheidsobligatie met een vaste jaarlijkse opbrengstvoet (y) van

3% (de rentevoet) en een standaardafwijking 0 procent. De standaardafwijking

is een maatstaf voor het risico. Reken zelf de gemiddelde opbrengstvoet en het

risico na van de vijf getoonde portefeuilles (0% aandelen, 25% aandelen, 50%

4

aandelen, 75% aandelen, 100% aandelen). In dit geval is cov(x,y) = 0. Opmerking: Afbeelding 25.3 gebruikt opbrengstvoeten van 3,1% in plaats van 3%

(zoals in de tekst), en 8,3% in plaats van 8%. Gebruik 3% en 8%.

De waarde van een aandeel

De waarde van een aandeel is de actuele waarde van de toekomstige winst die

het aandeel oplevert (Mankiw and Taylor, 2014, p. 549). In maart 2016 bedroeg

de winst per Apple-aandeel (earnings per share, EPS) over de voorgaande 12

maanden $ 9,41. Je vindt gegevens over aandelen (zoals de earnings per share en

de beurskoers) op www.google.com/finance; geef in het zoekvenster de ticker

van het Apple-aandeel (AAPL) in.

Veronderstel dat de volgende 20 jaar de winst per Apple-aandeel (in prijzen

van vandaag) telkens $ 9,41 zal zijn, en $ 0 daarna. Veronderstel ook dat de reële

rentevoet gelijk zal zijn aan 2% (dat was ongeveer het gemiddelde van de Amerikaanse reële rentevoet tussen 1984 en 2015). Wat is onder deze aannames de

waarde van het Apple-aandeel? (Gebruik een rekenmachine of een rekenbladprogramma voor je berekeningen.) Vergelijk de berekende waarde met de huidige

beurskoers van het Apple-aandeel. Is de beurskoers van het Apple-aandeel overof ondergewaardeerd op basis van de gemaakte aannames?

Referenties

Mankiw, N. G. and Taylor, M. P. (2014). Economics. Cengage Learning, Andover, 3rd edition.

5