Actualiteitencollege Loonheffingen & Arbeidsrecht

Voorjaar 2016

Payrollboeken.nl

Inhoudsopgave

▪

Loonbelastingtabellen en heffingskortingen

▪

Arbeidsrecht

▪

Contractloon in loonaangifte 2016

▪

Minimumloon 2016

▪

Wet deregulering arbeidsrelaties (Wet DBA)

▪

Loonkostensubsidies + WTL

▪

Auto van de zaak

▪

Wet flexibel werken

▪

Werkkostenregeling (WKR)

▪

Wet aanpak schijnconstructies (WAS)

▪

Loonbeslag

▪

Quotumwet

▪

Nieuwe regeling DGA

▪

Europese regels voor gelijk loon

▪

Verhoging AOW-leeftijd + Wet werken na AOW

▪

Meldingsplicht buitenlanders

▪

Wet werk en zekerheid (WWZ)

2

Tarieven en Heffingskortingen 2016

Tarieven en Heffingskortingen 2016

▪ Belastingplan 2016

▪ Het waren rond de jaarwisseling roerige tijden voor het kabinet!

▪ Meerderheid in Tweede Kamer, maar geen meerderheid in de Eerste Kamer

▪ Het kabinet heeft eind 2015 concessies aan de Eerste Kamer moeten doen om

haar Belastingplan 2016 goedgekeurd te kunnen krijgen

4

Tarieven en Heffingskortingen 2016

▪ Het Belastingplan 2016 is op het laatste moment o.a. nog op het volgende punt

aangepast:

▪ Het inkomstenbelastingtarief in de tweede en derde schijf is in 2016 met 0,2% minder

verlaagd dan oorspronkelijk het voorstel was

▪ Het tarief in de tweede en derde schijf komt hierdoor voor 2016 uit op 40,4% (was 40,2%)

▪ Mede daardoor moet u per 1 april 2016 nieuwe Loonbelastingtabellen gebruiken!

5

Tarieven en Heffingskortingen 2016

▪ Algemene heffingskorting

▪ Deze is marginaal gestegen van € 2.203 in 2015 naar € 2.242 in 2016

▪ Bouwt sinds 1 januari 2016 sneller af

▪ Het afbouwpercentage is verhoogd van 2,32% in 2015 naar 4,822% in 2016

▪ De algemene heffingskorting voor de hoogste inkomens (vanaf € 66.421) is

volledig afgebouwd naar € nihil

6

Tarieven en Heffingskortingen 2016

▪ Arbeidskorting

▪ Deze is gestegen van € 2.220 in 2015 naar € 3.103 in 2016

▪ Vooral de lage en middeninkomens profiteren hiervan

▪ Het startpunt van de afbouwgrens van de arbeidskorting is flink verlaagd en start

nu bij € 34.015

▪ De afbouw bedraagt vanaf dat bedrag 4% van het arbeidsinkomen

▪ Werknemers met een hoger arbeidsinkomen krijgen jaar geen extra

arbeidskorting meer

▪ De minimale arbeidskorting van € 184 in 2015 is teruggebracht naar € nihil

7

Tarieven en Heffingskortingen 2016

Soort korting

Bedrag per jaar

Percentage

Algemene heffingskorting € 2.242

Afbouw maximaal

€ 2.242

Algemene heffingskorting

€

Maximaal

€ 3.103

Minimaal

€

Afbouw arbeidskorting

Voor belastbaar loon tot € 19.922

4,822%

0

Voor belastbaar loon tot € 19.922 tot

€ 66.421

Voor belastbaar loon vanaf € 66.422

0

Arbeidskorting

Bijzonderheden

1,793%

Voor zover loon uit tegenwoordige

dienstbetrekking € 9.147 of lager

27,698%

Voor zover loon uit tegenwoordige

dienstbetrekking hoger dan € 9.147

Maximaal als het loon meer is dan

€ 111.590

4% van het loon boven € 34.015 De afbouw is € 3.103 als het loon meer

is dan € 111.590

8

Tarieven en Heffingskortingen 2016

▪ Maximumpremiesloon werknemersverzekeringen /

Maximumbijdrageloon ZVW

€ 52.763 (€ 51.976)

▪ Premies werknemersverzekeringen

▪ Algemeen Werkloosheidsfonds

2,44% (2,07%)

▪ Basispremie WAO/WIA (incl. 0,5% bijdrage kinderopvang)

6,38% (5,75%)

▪ Gedifferentieerde premie WHK

variabel per werkgever/sector

▪ Zorgverzekeringswet

▪ Werkgeversheffing

6,75% (6,95%)

▪ Bijdrage ZVW (inhouding/aanslag)

5,50% (4,85%)

9

Verrekende arbeidskorting op de jaaropgaaf

▪ In de aangifte loonheffingen geeft u het bedrag op dat u aan arbeidskorting hebt

verrekend bij uw werknemer

▪ Het totaalbedrag van de verrekende arbeidskorting zet u op de jaaropgaaf van de

werknemer

▪ Uw werknemer heeft dit bedrag nodig om zijn aangifte inkomstenbelasting te

doen

10

Verrekende arbeidskorting op de jaaropgaaf

▪ U zet in de jaaropgaaf van uw werknemer alleen de arbeidskorting die u via de

reguliere tijdvaktabel hebt verrekend

▪ Vanaf 2016 is dit wettelijk verplicht

▪ De arbeidskorting die u met het ‘verrekeningspercentage loonheffingskorting’ van

de tabel bijzondere beloningen hebt verrekend, neemt u niet mee!

11

Loonbelastingtabellen

Loonbelastingtabellen per 1 april 2016

▪ Per 1 april 2016 gelden er nieuwe loonbelastingtabellen

▪ Dit omdat in de (vorige) tabellen nog geen rekening was gehouden met de

aanpassingen die last minute via een novelle in het Belastingplan 2016 zijn

doorgevoerd

▪ Dat is dus per 1 april rechtgetrokken!

13

Loonbelastingtabellen per 1 april 2016

▪ Organisaties die per maand loonaangifte doen,

▪ moeten de nieuwe tabellen met ingang van de loonaangifte van de maand april

gaan hanteren!

▪ Bij een aangifte per vier weken is het ingewikkelder

▪ Als van de dag- of weektabel gebruik wordt gemaakt, moet in periode 4 – en

week 13 in het bijzonder – goed worden opgelet!

14

Loonbelastingtabellen per 1 april 2016

▪ Voor die periode geldt:

▪ bij toepassing van de dagtabel:

▪ huidige (oude) dagtabellen gebruiken voor 28, 29, 30 en 31 maart,

▪ nieuwe dagtabellen voor 1 april en daarna

▪ bij toepassing van de weektabel:

▪ huidige (oude) weektabellen aanhouden bij uitbetaling van het loon op 28, 29, 30 of 31

maart,

▪ de nieuwe weektabellen als het loon op vrijdag 1 april is/wordt uitbetaald

15

Loonbelastingtabellen per 1 april 2016

Schijven

Inkomen

Premies

Belasting

Totaal

1

t/m 19.922

28,15%

8,40%

36,55%

2

€ 19.923 t/m € 33.715

28,15%

12,31%

40,46%

3

€ 33.716 t/m € 66.421

40,46%

40,46%

4

€ 66.422 en meer

52,00%

52,00%

16

Loonbelastingtabellen per 1 april 2016

Verzekering

Premie en belasting 1e en 2e schijf

AOW

17,90%

ANW

0,60%

WLZ

9,65%

Totaal

28,15%

17

Loonbelastingtabellen per 1 april 2016

▪ De nieuwe tabellen per 1 april 2016 zijn zodanig vastgesteld,

▪ dat de in de verstreken loontijdvakken van 2016 ontstane afwijking zoveel

mogelijk in de nog niet verstreken loontijdvakken van 2016 ongedaan wordt

gemaakt

▪ Om dit te bewerkstelligen is bij het vaststellen van de tabellen gerekend

▪ met een tarief van de tweede schijf van de loonbelasting van 12,31%

▪ en met een tarief van de derde schijf van de loonbelasting van 40,46%

18

Loonbelastingtabellen per 1 april 2016

▪ Tabellen Bijzondere Beloningen

▪ Vanwege het incidentele karakter van het loon waarop de tabellen voor bijzondere

beloningen worden toegepast,

▪ worden in de tabellen voor bijzondere beloningen per 1 april 2016 de op grond van de

novelle in 2016 in de Wet op de loonbelasting 1964 opgenomen tarieven vermeld

▪ (van 40,4%),

▪ dus zonder rekening te houden met de omstandigheid dat in de eerste drie maanden

van 2016 in voorkomende gevallen lagere tarieven zijn toegepast

19

Loonbelastingtabellen: kolom in tabel

bijzondere beloningen uitgebreid

▪ In de tabel ‘bijzondere beloningen’ is in 2015 de kolom ‘verrekeningspercentage

loonheffingskorting’ toegevoegd voor werknemers voor wie u de loonheffingskorting toepast

▪ Hiermee past u de afbouw van de arbeidskorting en de algemene heffingskorting

ook op de bijzondere beloning toe

20

Loonbelastingtabellen: kolom in tabel

bijzondere beloningen uitgebreid

▪ Vanaf 2016 wordt ook de opbouw van de arbeidskorting aan de kolom

‘verrekeningspercentage’ toegevoegd

▪ Dit is een negatief percentage!

▪ In de tijdvaktabellen wordt met de opbouw van de arbeidskorting en de algemene

heffingskorting geen rekening gehouden met het bijzondere loon

▪ Met het negatieve percentage in de kolom ‘verrekeningspercentage

loonheffingskorting’ past u die opbouw alsnog toe

21

Loonbelastingtabellen: kolom in tabel

bijzondere beloningen uitgebreid

22

Loonbelastingtabellen: kolom in tabel

bijzondere beloningen uitgebreid

▪ Omdat de loonheffingskorting afhankelijk is van de hoogte van het inkomen, moet u het

verrekeningspercentage toepassen

▪ Met dit percentage past u de opbouw en afbouw van de arbeidskorting en de afbouw van de

algemene heffingskorting toe op bijzondere beloningen

▪ Met het positieve percentage corrigeert u het teveel aan loonheffingskorting, met het negatieve

percentage het tekort

▪ De verrekende loonheffingskorting sluit zo beter aan bij de inkomstenbelasting die uw

werknemer over zijn loon moet betalen

▪ Voor het berekenen van de loonbelasting/premie volksverzekeringen mag u het

verrekeningspercentage optellen bij het percentage uit de kolom ‘standaardtarief’

▪ U mag de 2 percentages ook afzonderlijk toepassen!

23

Loonbelastingtabellen: vervallen voordeelregel

tabel bijzondere beloningen

▪ De voordeelregel waarmee u een bijzondere beloning optelt bij het reguliere

tijdvakloon, is vervallen met ingang van 1 januari 2016

▪ Deze voordeelregel vervalt omdat het gevolg ervan kan zijn dat uw werknemer

een bedrag moet terugbetalen via zijn aangifte inkomstenbelasting als de afbouw

van de heffingskortingen niet voldoende wordt verrekend

24

Contractloon verplicht in de loonaangifte 2016

Contractloon verplicht in loonaangifte 2016

▪ Twee nieuwe verplichte rubrieken in loonaangifte over 2016:

▪ Het contractloon

▪ De contracturen

▪ Over het contractloon kan onduidelijkheid ontstaan bij:

▪ Parttimers

▪ flexibele contracten

▪ afwijkende aangiftetijdvakken

▪ De salarisadministrateur moet in die gevallen een rekensom maken!

26

Contractloon verplicht in loonaangifte 2016

▪ Rubriek ‘Contractloon’

▪ Moet per 2016 het loon in geld komen te staan met de werknemer is

overeengekomen

▪ Het gaat dan om:

▪ het vaste brutoloon op basis van de individuele arbeidsovereenkomst of

▪ de collectieve arbeidsovereenkomst (cao)

▪ Het contractloon moet in de loonaangifte opgenomen worden per aangiftetijdvak

▪ Als het aangiftetijdvak afwijkt van de periode waarover de loonafspraken zijn

gemaakt, moet er worden omgerekend!

27

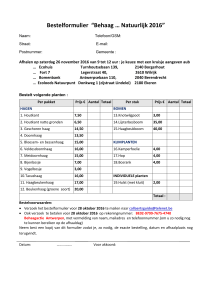

Contractloon verplicht in loonaangifte 2016

▪ Voorbeeld:

▪ De werknemer ontvangt € 600 per week

▪ Er wordt een loonaangiftetijdvak van een maand gehanteerd

▪ Hoe moet er dan worden omgerekend?

▪ Hiervoor is een verplichte tabel gepubliceerd!

28

Contractloon verplicht in loonaangifte 2016

29

Contractloon verplicht in loonaangifte 2016

▪ Voorbeeld:

▪ In de hiervoor opgenomen tabel staat welke rekensom hierbij komt kijken.

▪ In dit geval moet € 600 vermenigvuldigd worden met 52/12

▪ Het contractloon in de loonaangifte is dan € 600 x 52/12 = € 2.600

30

Contractloon verplicht in loonaangifte 2016

▪ Wat te doen als contractloon in de loop van een aangiftetijdvak verandert?

▪ Bijvoorbeeld:

▪ halverwege de maand een loonsverhoging

▪ meer of minder uren werken

▪ Altijd uitgaan van de situatie op de laatste dag van het aangiftetijdvak!

31

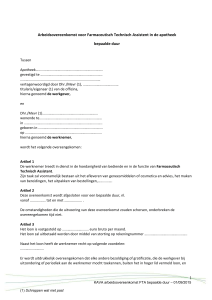

Wet deregulering arbeidsrelaties (DBA)

Wet deregulering arbeidsrelaties (DBA)

▪ Op 2 februari 2016 is het wetsvoorstel DBA door de Eerste Kamer aangenomen

▪ Deze vervanger van de Verklaring arbeidsrelatie (VAR) gaat in per 1 mei 2016

▪ Wat betekent dit voor u als werkgever/opdrachtgever en opdrachtnemer?

33

Wet deregulering arbeidsrelaties (DBA)

▪ De afschaffing van het huidige VAR-systeem, en de overgang naar de

modelovereenkomsten, houdt in dat als u opdrachtnemers heeft die nu

werkzaamheden voor u verrichten op basis van een VAR, u rekening moet

houden met gewijzigde wettelijke voorschriften

▪ Vanaf 1 mei 2016 moet u rekening houden met de mogelijke wijzigen in:

▪ de inhoudingsplicht

▪ contractuele afspraken

▪ uw administratieve verplichtingen voor zelfstandigen in uw organisatie

34

Wet deregulering arbeidsrelaties (DBA)

▪ Gevolgen afschaffing VAR voor opdrachtgevers en ZZP’ers

▪ Opdrachtgever en ZZP’er dienen in plaats van de VAR-verklaring een opdrachtovereenkomst te sluiten waaruit voor de Belastingdienst moet blijken dat er geen

sprake is van een (fictieve) dienstbetrekking

▪ Maar alleen het sluiten van een opdrachtovereenkomst is niet voldoende

▪ Ook uit de feitelijke gang van zaken op de werkvloer moet blijken dat er gewerkt

wordt conform de afspraken in die overeenkomst!

35

Wet deregulering arbeidsrelaties (DBA)

▪ Als de opdrachtgever vooraf zekerheid wil hebben over de status van de

overeenkomst

▪ kan hij die overeenkomst ter toetsing voorleggen aan de Belastingdienst

▪ of gebruik maken van de al goedgekeurde modelovereenkomsten

▪ Alleen dán is de opdrachtgever vooraf ervan verzekerd dat hij geen loonheffingen

en sociale zekerheidspremies hoeft af te dragen!

36

Wet deregulering arbeidsrelaties (DBA)

▪ Waar op letten bij het opstellen van een overeenkomst?

▪ Voor de opdrachtgever is het belangrijk om zekerheid te hebben over het

ontbreken van een dienstbetrekking

▪ Voor de ZZP’er is het belangrijk om er zeker van te zijn dat hij daarnaast ook

door de Belastingdienst wordt gezien als ondernemer voor de Wet op de

inkomstenbelasting

37

Gevolgen voor de opdrachtgever van de Wet DBA

Wet deregulering arbeidsrelaties (DBA)

▪ Wat verandert er voor de opdrachtgever?

▪ Indien u over een kopie van de VAR-verklaring en het ID-bewijs beschikte, was u

gevrijwaard van naheffing voor de loonheffingen

▪ Met de overgang naar de Wet DBA vervalt deze vrijwaring!

▪ Door gebruik te maken van de Modelovereenkomsten heeft u zekerheid dat u

geen loonheffingen en premies werknemersverzekeringen hoeft af te dragen.

39

Wet deregulering arbeidsrelaties (DBA)

▪ De genoemde zekerheid is echter geen vrijwaring!

▪ Bij een belastingcontrole kan de Belastingdienst zich op het standpunt stellen dat

niet aan de voorwaarden van de overeenkomst werd/wordt voldaan

▪ Dan is de opdrachtnemer in (fictieve) dienstbetrekking en zal er een

naheffingsaanslag loonheffingen en premies werknemersverzekeringen aan u

worden opgelegd

▪ In de overeenkomst kunt u vastleggen dat u de premies mag verhalen op uw

opdrachtnemer, maar dat is wettelijk verboden!

▪ Nietige handeling in de zin van de Wet financiering sociale verzekeringen!

40

Wet deregulering arbeidsrelaties (DBA)

▪ De periode van volledige zekerheid vooraf is met het vervallen van de VARverklaringen dus voorbij!

▪ Door gebruik te maken van de modelovereenkomsten en door deze na te leven is

de kans op naheffing te beperken, maar zal nooit ‘nul’ zijn!

▪ De belastingdienst heeft aangegeven alleen in evident afwijkende situaties bij

misbruik van de (Model-)overeenkomsten op te treden, maar de praktijk zal

uitwijzen of dat werkelijkheid wordt

41

Gevolgen voor de opdrachtnemer van de Wet DBA

Wet deregulering arbeidsrelaties (DBA)

▪ Gevolgen voor de opdrachtnemer

▪ Als ondernemer heeft de ZZP’er, mits wordt voldaan aan het urencriterium van

1.225 uur, recht op ondernemersfaciliteiten, zoals o.a.:

▪ Zelfstandigenaftrek

▪ Startersaftrek

▪ Meewerkaftrek

▪ Opbouw fiscale oudedagsreserve

▪ Als hij geen ondernemer is mag hij ook niet van deze faciliteiten gebruik maken

43

Wet deregulering arbeidsrelaties (DBA)

▪ Ben je nu ondernemer of feitelijk werknemer?

▪ Je bent een werknemer wanneer er een arbeidsovereenkomst is tussen jou en de

werkgever

▪ Deze hoeft niet schriftelijk te zijn opgesteld

▪ Het gaat om de arbeidsrelatie in de feitelijke werksituatie!

44

Wet deregulering arbeidsrelaties (DBA)

▪ Wat is een arbeidsovereenkomst

▪ In het Burgerlijk Wetboek (artikel 7:610 BW) staat omschreven:

▪ “Een arbeidsovereenkomst is een overeenkomst waarbij de ene partij, de

werknemer, zich verbindt in dienst van de andere partij, de werkgever, tegen loon

gedurende zekere tijd arbeid te verrichten.”

45

Wet deregulering arbeidsrelaties (DBA)

▪ In deze omschrijving word niet gesproken over gezag

▪ Dit kan worden opgemaakt uit de rechtspraak/jurisprudentie: (1)

▪ In de woorden ‘in dienst van’ ligt besloten dat tussen werkgever en werknemer een

gezagsverhouding bestaat

▪ Voor het bestaan van een gezagsverhouding is niet vereist dat daadwerkelijk

aanwijzingen en instructies over de inhoud van het werk worden gegeven

▪ Voldoende is dat dergelijke aanwijzingen en instructies kúnnen worden gegeven

46

Wet deregulering arbeidsrelaties (DBA)

▪ Dit kan worden opgemaakt uit de rechtspraak/jurisprudentie: (2)

▪ Een arbeidsovereenkomst bestaat uit drie voorwaarden:

▪ Er moet sprake zijn van een gezagsverhouding tussen werkgever en werknemer

▪ De werknemer is verplicht tot het persoonlijk verrichten van arbeid gedurende een

zekere tijd

▪ De werkgever heeft een verplichting tot het betalen van loon

▪ Zijn alle drie de voorwaarden aanwezig dan is er sprake van een arbeidsovereenkomst.

▪ Dit is ongeacht de gemaakte afspraken in andere contracten en overeenkomsten!

47

Wet deregulering arbeidsrelaties (DBA)

▪ Wanneer de inhoud van een ander opgestelde overeenkomst strijdig is met de

arbeidsovereenkomst dan gaat op basis van de wetssystematiek de arbeidsovereenkomst boven de andere overeenkomsten

▪ Je kan dus afspraken maken met jouw opdrachtgever over het uitsluiten van

werkgeversgezag en dit vastleggen in overeenkomsten,

▪ maar als de rechter de feitelijke situatie gaat beoordelen

▪ en hij stelt vast dat er weldegelijk werkgeversgezag aanwezig is dan zijn de

andere overeenkomsten nietig!

48

Wet deregulering arbeidsrelaties (DBA)

▪ Uit de vele jurisprudentie blijkt dat de volgende factoren van belang kunnen zijn

bij de beoordeling of er sprake is van een arbeidsovereenkomst:

▪ De opdrachtnemer mag zich niet of alleen met toestemming laten vervangen

▪ De opdrachtnemer mag zich alleen laten vervangen door iemand uit een vaste groep

van personen, die de opdrachtgever zelf ook inschakelt en die de opdrachtgever uit dien

hoofde kent

▪ Er is verplichting tot het betalen van loon

▪ De opdrachtgever geeft leiding en houdt toezicht op het werk van de opdrachtnemer

49

Wet deregulering arbeidsrelaties (DBA)

▪ De opdrachtgever geeft aanwijzingen aan de opdrachtnemer over bijvoorbeeld

representativiteit, omgang met klanten, werktijden, kenbaarheid door middel

bedrijfskleding, logo’s op vervoersmiddelen en visitekaartjes

▪ De opdrachtgever neemt klachten in behandeling over (het werk van) de opdrachtnemer

▪ De werkzaamheden die de opdrachtnemer verricht vormen een wezenlijk onderdeel van

de bedrijfsvoering van de opdrachtgever

▪ De opdrachtnemer mag niet voor verschillende opdrachtgevers tegelijk werken

▪ De opdrachtnemer krijgt doorbetaald bij ziekte of vakantie

50

Wet deregulering arbeidsrelaties (DBA)

▪ De opdrachtnemer hoeft het werk niet gratis opnieuw te doen of gratis aan te passen als

het niet voldoet aan de overeenkomst

▪ De opdrachtgever bepaalt de hoogte van de beloning voor de werkzaamheden

▪ De opdrachtgever is aansprakelijk voor de schade die een opdrachtnemer veroorzaakt

in de uitoefening van zijn werkzaamheden

▪ De opdrachtnemer heeft geen beroepsaansprakelijkheidsverzekering

▪ De opdrachtgever zorgt voor gereedschappen, hulpmiddelen en materialen

51

Wet deregulering arbeidsrelaties (DBA)

▪ Conclusie: (1)

▪ Als uit de voorgaande factoren blijkt dat er sprake is van een overeenkomst die

de kenmerken heeft van een arbeidsovereenkomst,

▪ dan is er tevens sprake van een werknemer in de zin van de Wet op de

loonbelasting

▪ en is de opdrachtgever verplicht de loonheffingen in te houden en af te dragen!

▪ En is hij daar als opdrachtgever ook aansprakelijk voor!

52

Wet deregulering arbeidsrelaties (DBA)

▪ Conclusie: (2)

▪ Als een ZZP’er zich verhuurt aan een bedrijf en daarbij in een werksituatie komt

waarbij er sprake is van een arbeidsovereenkomst, spreken we tevens van

Schijnzelfstandigheid!

▪ Hoe de ZZP’er feitelijk werkt, staat dus los van wat er op papier in de contract(en) staat

53

Wet deregulering arbeidsrelaties (DBA)

▪ Conclusie: (3)

▪ Om deze schijnzelfstandigheid tegen te gaan is de Wet deregulering

arbeidsrelaties (DBA) aangenomen

▪ Hierbij is het systeem en de wetgeving aangepast en aangescherpt

▪ Een van de belangrijkste veranderingen is dat, in tegenstelling tot de VARwetgeving, de opdrachtgever medeverantwoordelijk is voor de juistheid van de

arbeidsrelatie

▪ Als er sprake is van Schijnzelfstandig is de ZZP’er in loondienst is bij de

opdrachtgever!

54

Uitfasering VAR in het kader van de Wet DBA

Wet deregulering arbeidsrelaties (DBA)

▪ Hoe vindt de uitfasering van de Verklaring arbeidsrelatie (VAR) en de invoering

van het stelsel van modelcontracten (Wet DBA) nu plaats?

▪ Hiervoor is een Transitieplan gemaakt!

56

Wet deregulering arbeidsrelaties (DBA)

▪ Transitieplan:

▪ De voorbereidingsfase start op 1 mei 2016

▪ Op deze dag komt de VAR te vervallen en start de implementatiefase

▪ De implementatiefase loopt van 1 mei 2016 tot 1 mei 2017

▪ De nieuwe werkwijze met modelovereenkomsten start op 1 mei 2017

57

Wet deregulering arbeidsrelaties (DBA)

▪ Transitieplan: Implementatiefase (1)

▪ Vanaf 1 mei 2016 verliezen de VAR-verklaringen hun geldigheid

▪ Er kan na deze datum geen vrijwaring meer worden ontleend aan de VAR-Wuo

en VAR-Dga

▪ Om opdrachtgevers en opdrachtnemers te laten wennen aan het werken met

modelovereenkomsten,

▪ krijgen zij tot 1 mei 2017 de tijd om hun werkwijze aan te passen en over te

stappen naar de (Model-)overeenkomst

58

Wet deregulering arbeidsrelaties (DBA)

▪ Transitieplan: Implementatiefase (2)

▪ Zij hebben in de periode 1 mei 2016 tot 1 mei 2017 een inspanningsverplichting!

▪ Partijen moeten zich inspannen om de arbeidsrelatie zo vorm te geven dat er

buiten dienstbetrekking wordt gewerkt!

▪ De Belastingdienst houdt gedurende deze implementatiefase toezicht,

▪ hanteert een terughoudend handhavingsbeleid

▪ en biedt een helpende hand bij de implementatie!

59

Wet deregulering arbeidsrelaties (DBA)

▪ Op welke wijze wordt invulling gegeven aan de helpende hand?

▪ via de website van de Belastingdienst

▪ het Ondernemersplein

▪ een Webinar

▪ voorlichting (op verzoek) tijdens (regionale) bijeenkomsten van belangenorganisaties,

brancheorganisaties en grote bedrijven

60

Modelovereenkomsten en de Wet DBA

Wet deregulering arbeidsrelaties (DBA)

▪ Modelovereenkomsten

▪ In het nieuwe wettelijke systeem kan worden gewerkt met model- of

voorbeeldovereenkomsten of met een goedgekeurde eigen overeenkomst

▪ Het gebruiken van een model- of voorbeeldovereenkomst of het laten

goedkeuren van een overeenkomst is niet verplicht!

▪ Deze service van de Belastingdienst is bedoeld voor opdrachtgevers en -nemers

die duidelijkheid willen hebben over de fiscale gevolgen die voortvloeien uit hun

overeenkomst

62

Wet deregulering arbeidsrelaties (DBA)

▪ Waar kunt u de model- of voorbeeldovereenkomst vinden?

▪ Hoe kan ik een ‘eigen’ overeenkomst laten toetsen door de Belastingdienst?

63

Wet deregulering arbeidsrelaties (DBA)

▪ De Belastingdienst heeft op de eigen website Algemene Modelovereenkomsten

en Modelovereenkomsten per branche of beroepsgroep gepubliceerd

▪ http://www.belastingdienst.nl/wps/wcm/connect/bldcontentnl/belastingdienst/zakelijk/ond

ernemen/onderneming_starten/voordat_u_start/ondernemer_voor_inkomstenbelasting/v

erklaring_arbeidsrelatie/wetsvoorstel_var_verdwijnt_in_2016/voorbeeldovereenkomsten

▪ Opdrachtnemer en bedrijven kunnen de contracten downloaden, invullen en

gebruiken

▪ Deze mogen echter niet eigenhandig worden aangepast!

64

Wet deregulering arbeidsrelaties (DBA)

▪ Algemene Modelovereenkomsten

▪ coördinerend stralingsdeskundige

▪ diskjockey

▪ gastdocent masterclass

▪ huisarts, tijdelijke waarneming

▪ inhuur externe deskundige

▪ muziekonderwijzer

65

Wet deregulering arbeidsrelaties (DBA)

▪ Algemene Modelovereenkomsten

▪ software- en gamesontwikkelaar

▪ tennisleraar

▪ tandheelkundige dienstverlening

▪ vervoersovereenkomsten eigen rijder individueel

66

Wet deregulering arbeidsrelaties (DBA)

▪ Modelovereenkomsten per branche of beroepsgroep

▪ artiest individueel (voorgelegd door 7 belangenorganisaties)

▪ artiestengezelschap (voorgelegd door 7 belangenorganisaties)

▪ beroepsgoederenvervoerder (voorgelegd door TLN)

▪ huisarts, duurwaarneming (voorgelegd door LHV)

▪ huisarts, incidentele waarneming (voorgelegd door LHV)

▪ kunst- en cultuureducatie (brancheovereenkomst)

67

Wet deregulering arbeidsrelaties (DBA)

▪ Modelovereenkomsten per branche of beroepsgroep

▪ praktijkwaarneming tandartsen (voorgelegd door KNMT, ANT en VvAA)

▪ praktijkmedewerking tandartsen (voorgelegd door KNMT, ANT en VvAA)

▪ thuiszorg via zorginstelling (voorgelegd door BTN en FNV-zelfstandigen)

▪ verloskundige, tijdelijke waarneming (voorgelegd door KNOV)

▪ zelfstandigen bouw (voorgelegd door Zelfstandigen bouw en stichting ZZP Nederland)

68

Wet deregulering arbeidsrelaties (DBA)

▪ Beoordelen eigen overeenkomst

▪ Een opdrachtgever mag ook voor alle opdrachtnemers tegelijk een eigen

overeenkomst opstellen voor soortgelijk werk en laten beoordelen door de

Belastingdienst

▪ Indienen via [email protected]

69

Wet deregulering arbeidsrelaties (DBA)

▪ Beoordelen eigen overeenkomst

▪ Welke gegevens insturen?

▪ naam van de organisatie die de overeenkomst voorlegt

▪ soort organisatie die de overeenkomst voorlegt, bijvoorbeeld een brancheorganisatie of

een intermediair (zoals een accountant, administratiekantoor of belastingconsulent)

▪ gegevens van de contactpersoon van de organisatie die de overeenkomst voorlegt:

naam, adres, telefoonnummer en e-mailadres

▪ als een opdrachtgever of opdrachtnemer de overeenkomst voorlegt: RSIN/BSN

▪ of de overeenkomst voor 1 opdrachtgever of meer opdrachtgevers is bedoeld

70

Wet deregulering arbeidsrelaties (DBA)

▪ Beoordelen eigen overeenkomst

▪ Welke gegevens insturen?

▪ een duidelijk en volledig overzicht van alle afspraken

▪ wat de werkzaamheden zijn en onder welke omstandigheden de opdrachtnemer de

werkzaamheden uitvoert

▪ of de overeenkomst door bemiddeling tot stand is gekomen

▪ welke specifieke regelgeving of certificeringseisen gelden

▪ alle richtlijnen en/of algemene voorwaarden die gelden voor deze overeenkomst

71

Wet deregulering arbeidsrelaties (DBA)

▪ Beoordelen eigen overeenkomst

▪ De Belastingdienst beoordeelt de overeenkomsten alleen op de elementen die

van belang zijn om de vraag te kunnen beantwoorden of er sprake is van de

plicht tot het afdragen van loonheffingen

▪ (elementen van de arbeidsovereenkomst)

▪ De Belastingdienst kan op basis van de voorgelegde overeenkomsten geen

oordeel geven over de fiscale kwalificatie van de inkomsten van de

opdrachtnemer in de inkomstenbelasting!

▪ (geeft geen zekerheid over ondernemerschap opdrachtnemer)

72

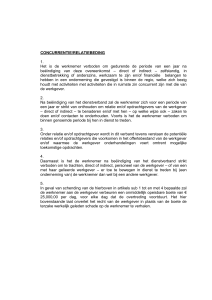

Fouten in Modelovereenkomsten

▪ In februari 2016 werd duidelijk dat enkele modelcontracten, die de

Belastingdienst al op zijn eigen website had gepubliceerd, fouten bevatten

▪ Staatssecretaris Wiebes van Financiën heeft deze onjuistheden inmiddels gecorrigeerd

▪ Wat was het probleem?

▪ In enkele modelcontracten was opgenomen dat de toepassing van deze contracten leidt

tot een volledige vrijwaring van de opdrachtgever

▪ Dit is in strijd met de wet DBA,

▪ want één van de uitgangspunten van deze wet is dat de verantwoordelijkheid voor de

opdrachtgever juist groter wordt!

▪ De onjuiste bepalingen zijn inmiddels uit de betreffende modelovereenkomsten gehaald

73

Fouten in Modelovereenkomsten

▪ Om toekomstige fouten in modelcontracten te voorkomen,

▪ worden de aan de Belastingdienst voorgelegde overeenkomsten

▪ vanaf het vierde kwartaal van 2016 ook juridisch getoetst!

▪ Tot nu toe vond er alleen een fiscale toets plaats

▪ De nieuwe juridische toets is nodig om te bepalen of er sprake is van een

dienstbetrekking!

▪ Deze regels staan in de nieuwe Handreiking DBA

74

Beoordelingskader wet DBA gepubliceerd

▪ Het nieuwe beoordelingskader is vastgelegd in de Handreiking

beoordelingskader overeenkomsten arbeidsrelaties (Handreiking DBA)

▪ In de Handreiking DBA staan vier stappen aan de hand waarvan de fiscus

beoordeelt of er sprake is van een dienstbetrekking:

▪ beoordelen gezagsverhouding;

▪ beoordeling persoonlijke verplichting tot het verrichten van arbeid;

▪ beoordelen verplichting om loon te betalen;

▪ fictieve dienstbetrekkingen en de gageregeling voor artiesten.

75

Toezicht Belastingdienst bij de Wet DBA

Wet deregulering arbeidsrelaties (DBA)

▪ De Belastingdienst houdt in de implementatiefase (1 mei 2016 – 1 mei 2017)

wel toezicht, maar zal in principe geen zogenoemde ‘repressieve

handhavingsmaatregelen’ nemen, m.u.v. hierna opgenomen gevallen

▪ De Belastingdienst is momenteel bezig met het opstellen van een interne

Handreiking beoordeling modelovereenkomst

▪ De Staatssecretaris heeft toegezegd deze handreiking openbaar te maken

▪ De handhavingsstrategie van de Belastingdienst zal met name in de

implementatiefase gericht zijn op de opdrachtgevers van de ZZP’ers

77

Wet deregulering arbeidsrelaties (DBA)

▪ De Belastingdienst grijpt in bij de volgende situaties: (1)

▪ De opdrachtgever en opdrachtnemer werkten vóór 1 mei 2016 met een VAR-Wuo

of VAR-Dga, terwijl er eigenlijk sprake is van een (fictieve) dienstbetrekking

▪ Ze doen niets om de arbeidsrelatie op zo’n manier vorm te geven dat er géén

dienstbetrekking is en maken ook geen gebruik van een goedgekeurde

modelovereenkomst

▪ Maar tegelijkertijd worden er ook geen loonheffingen betaald

78

Wet deregulering arbeidsrelaties (DBA)

▪ De Belastingdienst grijpt in bij de volgende situaties: (2)

▪ De Belastingdienst heeft in de periode vóór 1 maart 2016 al schriftelijk laten

weten dat de bij een onderzoek aangetroffen arbeidsrelatie eigenlijk een (fictieve)

dienstbetrekking is

▪ Er is daarbij geen naheffing opgelegd vanwege de vrijwarende werking van de

VAR (tot 1 mei 2016)

▪ Na 1 mei 2016 stelt de Belastingdienst vast dat de feiten en omstandigheden

onveranderd zijn, en dat opdrachtgever en opdrachtnemer ook niet aan

hervorming van de arbeidsrelatie werken

79

Wet deregulering arbeidsrelaties (DBA)

▪ De Belastingdienst grijpt in bij de volgende situaties: (3)

▪ De Belastingdienst stelt vast dat er sprake is van grove schuld of opzet volgens

de bestaande beleidsregels uit het Besluit Bestuurlijke Boeten Belastingdienst

80

Commissarissen en de Wet DBA

Wet deregulering arbeidsrelaties (DBA)

▪ Staatssecretaris Wiebes heeft tijdens de behandeling in de Eerste Kamer van de

Wet deregulering beoordeling arbeidsrelaties (‘Wet DBA’) een toezegging gedaan

voor de veranderingen in de belastingpositie van commissarissen

▪ Door de invoering van de Wet DBA komt de Verklaring arbeidsrelatie (VAR) te

vervallen

▪ Dit heeft gevolgen voor de commissarissen die op dit moment met een VAR

werken

▪ Door de toezegging van de Staatssecretaris wijzigt de positie van

commissarissen ten opzichte van de eerder aangekondigde gevolgen

82

Wet deregulering arbeidsrelaties (DBA)

▪ Voor commissarissen bestaat vanaf 1 mei 2016 in het geheel geen (fictieve)

dienstbetrekking meer

▪ Er behoeft dan voor geen enkele commissaris meer loonheffing te worden

ingehouden, ook niet in de situaties waarin nu géén sprake is van een VAR

▪ De belastingheffing vindt dan (volledig) bij de commissaris zelf plaats in de

inkomstenbelasting

83

Wet deregulering arbeidsrelaties (DBA)

▪ De afschaffing van de fictieve dienstbetrekking voor commissarissen heeft ook

invloed op de volgende regelingen:

▪ de (on-)mogelijke toepassing van de 30%-regeling

▪ de doorbetaaldloonregeling

▪ de bijdrage Zorgverzekeringswet van belang

▪ De afschaffing van de fictieve dienstbetrekking heeft geen gevolgen voor de

BTW-verplichtingen voor de betaling van de beloning

84

ZZP en DBA:

de belangrijkste vragen en antwoorden op een rij

ZZP en DBA: de belangrijkste vragen en

antwoorden op een rij

▪ Op 2 februari 2016 ging de Eerste Kamer akkoord met het wetsvoorstel

Deregulering beoordeling arbeidsrelaties (DBA)

▪ Met deze wet verdwijnt de Verklaring Arbeidsrelatie (VAR) per 1 mei 2016

▪ Er bestaat behoefte aan toelichting over deze nieuwe wet

▪ De Belastingdienst heeft op haar website de belangrijkste vragen en antwoorden

op een rij gezet

86

ZZP en DBA: de belangrijkste vragen en

antwoorden op een rij

▪ Moeten opdrachtgevers en ZZP’ers alles voor 1 mei 2016 geregeld hebben?

▪ Nee, tot 1 mei 2017 geldt een implementatietermijn

▪ Opdrachtgevers en opdrachtnemers zullen – waar nodig – wel hun werkwijze moeten

aanpassen, omdat de VAR per 1 mei 2016 wordt afgeschaft

▪ Voor de eventuele aanpassingen in de werkwijze van opdrachtgevers en

opdrachtnemers geldt een implementatietermijn tot 1 mei 2017

87

ZZP en DBA: de belangrijkste vragen en

antwoorden op een rij

▪ In deze periode houdt de Belastingdienst wel toezicht, maar vooral in de vorm van

voorlichting over de nieuwe werkwijze en het bieden van een helpende hand bij de

implementatie

▪ Er geldt wel een inspanningsverplichting

▪ Dit betekent dat opdrachtgever en de opdrachtnemer actief bezig moeten zijn de

arbeidsrelatie zodanig feitelijk vorm te geven dat er buiten dienstbetrekking wordt

gewerkt

▪ Tenminste: als partijen dat ook willen!

88

ZZP en DBA: de belangrijkste vragen en

antwoorden op een rij

▪ Krijgt de ZZP’er in het nieuwe systeem minder duidelijkheid en zekerheid?

▪ Nee, eerder omgekeerd!

▪ Veel ZZP’ers dachten dat de VAR een soort werkvergunning was, maar in werkelijkheid

gaf de VAR alleen aan de opdrachtgever zekerheid

▪ De VAR hield de ZZP’er in het ongewisse of hij/zij wel echt buiten dienstverband werkte

▪ De enige zekerheid voor de ZZP’er was dat hij géén recht had op sociale zekerheid

▪ Het nieuwe systeem biedt aan zowel opdrachtgever als ZZP’er helderheid en zekerheid,

mits ze volgens een modelovereenkomst werken

▪ Dat is voor de ZZP’er juist een verbetering

89

ZZP en DBA: de belangrijkste vragen en

antwoorden op een rij

▪ Neemt de administratieve rompslomp voor ZZP’ers toe?

▪ Dit spookverhaal duikt steeds op

▪ Het werken met modelovereenkomsten is juist eenvoudiger dan het werken met de VAR

▪ Een VAR moest elk jaar opnieuw worden aangevraagd en bij elke opdracht opnieuw

worden opgestuurd

▪ Veranderde het werk of de voorwaarden waaronder gewerkt werd dan moest er een

nieuwe VAR worden aangevraagd

90

ZZP en DBA: de belangrijkste vragen en

antwoorden op een rij

▪ Wanneer gewerkt wordt met een modelovereenkomst is dit niet meer nodig

▪ Met een modelovereenkomst kan de ZZP’er direct aan de slag

▪ De overeenkomst hoeft niet eerst aan de Belastingdienst voorgelegd te worden

▪ De overeenkomst hoeft zelfs niet ondertekend te worden

▪ Zolang de opdrachtgever en ZZP’er maar met elkaar afspreken, bijvoorbeeld per e-mail

of in de opdrachtbevestiging, volgens welke modelovereenkomst er gewerkt wordt

91

ZZP en DBA: de belangrijkste vragen en

antwoorden op een rij

▪ Wordt het nu voor veel opdrachtnemers moeilijker om als ZZP’er te werken?

▪ Nee

▪ De grens tussen ondernemerschap en dienstverband verandert niet

▪ Alles wat nu mag, mag straks ook

▪ Alles wat straks niet kan, kan nu ook al niet

▪ Het wordt met de modelovereenkomsten wel veel duidelijker wat wel en niet kan

92

ZZP en DBA: de belangrijkste vragen en

antwoorden op een rij

▪ Is het veiliger om tussenpersonen in te schakelen?

▪ Nee, de modelovereenkomsten geven aan opdrachtgevers en opdrachtnemers direct

duidelijkheid

▪ Werken via een tussenpersoon geeft niet meer zekerheid

▪ Bovendien, ook een tussenpersoon moet zich aan de wet houden en wordt door de

Belastingdienst gecontroleerd

93

ZZP en DBA: de belangrijkste vragen en

antwoorden op een rij

▪ Moet ik voor elke klus en voor allerlei verschillende klussen opnieuw een

overeenkomst opstellen?

▪ Nee

▪ De modelovereenkomsten staan op Belastingdienst.nl

▪ De algemene modelovereenkomsten zijn geschikt voor alle type opdrachten, ongeacht

de branche of het beroep

▪ Als u afspreekt volgens een bepaalde modelovereenkomst te werken, heeft u zekerheid

▪ Welke overeenkomst u neemt, kiezen opdrachtgever en opdrachtnemer zelf

94

ZZP en DBA: de belangrijkste vragen en

antwoorden op een rij

▪ Zet de DBA de positie en sociale zekerheid van ZZP’ers onder druk?

▪ Integendeel, de positie van ZZP’ers wordt versterkt omdat ook zij bij de DBA zekerheid

vooraf hebben

▪ Daarnaast kan de ZZP’er, als achteraf blijkt dat er toch sprake was van een

dienstverband (schijnzelfstandigheid), met de DBA wél aanspraak maken op

werknemersverzekeringen als bijvoorbeeld een WW-uitkering

▪ Onder de VAR wist de ZZP’er zeker dat hij géén recht had op sociale zekerheid

▪ Daarnaast ligt aansprakelijkheid met de DBA juist niet meer alleen bij de ZZP’er, maar

zijn beide partijen verantwoordelijk voor de eigen afdrachten

▪ Onder VAR was alleen de ZZP’er aansprakelijk

95

ZZP en DBA: de belangrijkste vragen en

antwoorden op een rij

▪ Legaliseert de DBA schijnzelfstandigheid?

▪ Met de VAR kan de Belastingdienst niet handhaven op schijnzelfstandigheid. Als het

bestaat, kan het niet worden aangepakt

▪ In het nieuwe systeem kan de Belastingdienst wel handhaven

▪ Dan wordt schijnzelfstandigheid niet gelegaliseerd, maar juist aangepakt

96

ZZP en DBA: de belangrijkste vragen en

antwoorden op een rij

▪ Wat moet een ZZP’er nu concreet doen?

▪ Als overduidelijk is dat ze ondernemer zijn helemaal niets

▪ Het werken met modelovereenkomsten is niet verplicht en is alleen bedoeld voor

situaties waarin er twijfel bestaat over de aard van de arbeidsrelatie

▪ Zekerheid vooraf?

▪ Ga naar een modelovereenkomst op Belastingdienst.nl

97

ZZP en DBA: de belangrijkste vragen en

antwoorden op een rij

▪ Wat betekent de nieuwe wet voor zelfstandigen en bedrijven?

▪ Met de nieuwe wet DBA is er nu steeds meer helderheid ontstaan over de voorwaarden

waaronder een zelfstandige kan werken

▪ Als er volgens een door de Belastingdienst opgestelde of beoordeelde modelovereenkomst wordt gewerkt, dan hoeft een opdrachtgever geen loonheffingen in te

houden en te betalen

▪ Een zelfstandige is dan niet verzekerd voor de werknemersverzekeringen (WW, ZW en

WIA)

▪ Hij krijgt dus geen uitkering als hij werkloos, ziek of arbeidsongeschikt wordt

▪ Het werken volgens een modelovereenkomst zegt alleen iets over de loonheffingen en

niet over het ondernemerschap van een zelfstandige

98

Voorlichting over de Wet DBA

Voorlichtingsbijeenkomsten over de gevolgen

van de Wet DBA

▪ Door de Belastingdienst en de Kamer van Koophandel (KvK)

▪ Tussen 18 maart en 26 mei 2016

▪ Tijdens deze bijeenkomsten komen de gevolgen van de Wet DBA voor uw

organisatie uitgebreid aan bod

▪ Aanmelden voor deze voorlichtingsbijeenkomsten kan via de website van de KvK

100

Voorlichtingsbijeenkomsten over de gevolgen

van de Wet DBA

▪ In een dagdeel krijgt uw organisatie:

▪ inzicht in de nieuwe wetgeving en overgangsregeling;

▪ helderheid over de modelovereenkomsten;

▪ informatie van de uitvoerende en beslissende partijen (zoals de Belastingdienst);

▪ mogelijkheid vragen te stellen aan de deskundige partijen;

▪ goede voorbereiding voor een gesprek met nieuwe opdrachtgevers;

▪ gelegenheid om te netwerken met andere freelancers/ZZP’ers.

101

Auto van de zaak

Hogere bijtelling auto van de zaak in 2016

▪ Krijgt een werknemer in 2016 een nieuwe auto van de zaak, dan moet u rekening

houden met een hogere bijtelling als er meer dan 500 km per jaar privé mee

wordt gereden

▪ Per 1 januari 2016 zijn de bijtellingspercentages en Co2-grenzen aangepast

103

Hogere bijtelling auto van de zaak in 2016 *

104

Hogere bijtelling auto van de zaak in 2016

▪ Het hiervoor genoemde percentage geldt gedurende een periode van zestig

maanden

▪ Deze periode start op de eerste dag van de maand die volgt op de maand waarin

voor het eerst het kenteken is afgegeven/tenaamgesteld

105

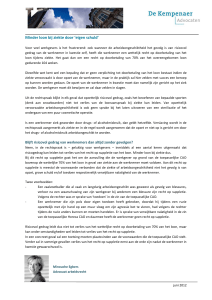

Bijtelling voor stinkende auto van de zaak

▪ Jurisprudentie Gerechtshof Arnhem-Leeuwarden, 1 maart 2016

▪ In bepaalde situaties mogen werkgevers de bijtelling voor de auto van de zaak

achterwege laten

▪ Eén van die situaties is als het om een bestelauto gaat die (bijna) alleen maar

geschikt is voor zakelijk gebruik

▪ Uit een recente uitspraak blijkt dat een bestelauto die ontzettend stinkt, daardoor

niet per se alleen maar geschikt is voor zakelijk gebruik

106

Altijd bijtelling als DGA enige bestuurder is

▪ Arrest Hoge Raad van 22 januari 2016

▪ Volgens de Hoge Raad moet een BV rekening houden met de bijtelling als een

DGA als enige bestuurder vrij kan beschikken over een auto van de BV

▪ Dit geldt ook:

▪ als de auto altijd bij de BV geparkeerd staat

▪ de autosleutels in een kluis op kantoor bewaard worden

▪ en er geen rittenregistratie bijgehouden is

107

Autobrief 2.0 uitgewerkt in een wetsvoorstel

▪ De staatssecretaris heeft op 19 juni 2015 de Autobrief 2.0 naar de Tweede Kamer

gestuurd.

▪ In deze brief staan voorstellen om de autobelastingen voor de periode 2017 –

2020 aan te passen.

▪ Hierdoor wijzigt:

▪ de BPM

▪ de MRB

▪ de bijtelling voor de auto van de zaak in de Loon- en Inkomstenbelasting.

108

Autobrief 2.0 uitgewerkt in een wetsvoorstel

▪ Hierdoor zijn er per 2019 nog maar twee bijtellingscategorieën:

▪ 4%

▪ 22%

▪ Er geldt dan een algemeen tarief van 22%

▪ Alleen volledig elektrische auto’s vallen dan nog onder de lagere bijtelling van 4%

▪ Deze lagere bijtelling geldt slechts voor de eerste € 50.000 van de

aanschafwaarde van de auto

▪ De overgang naar deze twee tarieven zal stapsgewijs plaatsvinden

109

Autobrief 2.0 uitgewerkt in een wetsvoorstel

▪ In het wetsvoorstel heeft de staatssecretaris meer duidelijkheid gegeven over het

overgangsrecht voor de bijtelling

▪ Voor auto’s die zijn aangeschaft in de periode 2017 – 2020,

▪ geldt gedurende een periode van 60 maanden na de datum van eerste toelating

op de weg een lagere bijtelling

110

Autobrief 2.0 uitgewerkt in een wetsvoorstel

▪ Voor het op 31 december 2016 bestaande wagenpark geldt nu een complex

overgangsrecht

▪ De staatssecretaris wil dat inperken, zodat de lagere bijtelling voor alle auto’s

gedurende 60 maanden na de maand waarin de auto voor het eerst op naam is

gesteld van kracht blijft

▪ Er geldt een uitzondering voor auto’s van vóór 1 juli 2012 die op grond van het

huidige overgangsrecht een bijtelling hebben van 14% en 20%

▪ Het huidige overgangsrecht blijft voor deze auto’s tot en met 31 december 2018

in stand

111

Werkkostenregeling (WKR)

Werkkostenregeling (WKR) Stappenplan

Aan de slag met de Werkkostenregeling

▪ Stappenplan met afpellend karakter:

▪ stap 1:

▪ Bepaal of de vergoeding of verstrekking loon is

▪ De werkkostenregeling geldt alleen voor loon!

114

Aan de slag met de Werkkostenregeling

▪ stap 2:

▪ Is de vergoeding/verstrekking loon van de werknemer?

▪ Ga dan na of deze onder de gerichte vrijstellingen of nihilwaarderingen valt.

115

Aan de slag met de Werkkostenregeling

▪ stap 3:

▪ Is de vergoeding of verstrekking geen gerichte vrijstelling of nihilwaardering?

▪ Kies dan of u deze als eindheffingsloon behandelt en in uw vrije ruimte

onderbrengt of ………….

▪ als loon van de werknemer behandelt

▪ Soms is er geen keuze!

116

Aan de slag met de Werkkostenregeling

▪ Let op! Altijd loon voor de werknemer:

▪ niet aangewezen vergoedingen en verstrekkingen

▪ auto van de zaak

▪ woning

▪ boetes *)

▪ deel van de vergoedingen en verstrekkingen dat boven de 30%-grens uitgaat van de

gebruikelijkheidstoets

▪ vergoedingen en verstrekkingen voor criminele activiteiten

117

Aan de slag met de Werkkostenregeling

▪ stap 4:

▪ Bereken over het (eventuele) bedrag boven de vrije ruimte 80% eindheffing

▪ De stap mag worden uitgesteld tot het jaar x + 1

▪ Jaarafrekening!

118

Nieuw in Werkkostenregeling (WKR)

Gebruikelijkheidstoets Werkkostenregeling

aangescherpt

▪ De gebruikelijkheidstoets houdt in dat de vergoedingen, verstrekkingen en

terbeschikkingstellingen die u aanwijst als eindheffingsloon niet meer dan 30%

mogen afwijken van wat in vergelijkbare omstandigheden gebruikelijk is

▪ Met ingang van 1 januari 2016 is het gebruikelijkheidscriterium aangescherpt!

▪ Het aanwijzen van de vergoedingen, verstrekkingen en terbeschikkingstellingen

van een bepaalde omvang moet gebruikelijk zijn

▪ Het moet dus gebruikelijk zijn dat uw werknemer vergoedingen, verstrekkingen of

terbeschikkingstellingen van een bepaalde omvang belastingvrij krijgt en dat u de

loonbelasting/premie volksverzekeringen via eindheffing voor uw rekening neemt

120

Gebruikelijkheidstoets Werkkostenregeling

aangescherpt

▪ Voorbeeld:

▪ U geeft enkele werknemers ieder jaar een belaste bonus van € 6.000

▪ Netto krijgen deze werknemers dan elk ongeveer € 3.000 in handen

▪ Dit jaar geeft u dezelfde werknemers dezelfde bonus, maar dan onbelast

▪ Uw werknemers krijgen dan netto € 6.000 in handen

▪ U mag deze bonus niet aanwijzen als eindheffingsloon, omdat dit ongebruikelijk

is.

121

Normbedrag huisvesting en dienstwoning 2016

▪ Voor huisvesting op de werkplek en inwoning geldt onder de Werkkostenregeling

een normbedrag

▪ Werkgevers moeten dit normbedrag bij het loon van de werknemer tellen of

aanwijzen als eindheffingsloon en onderbrengen in de vrije ruimte

▪ Voor 2016 is het normbedrag voor huisvesting en inwoning € 5,45 per dag

▪ Dit bedrag is inclusief energie, water en bewassing

122

Normbedrag huisvesting en dienstwoning 2016

▪ Onder de Werkkostenregeling geldt soms een nihilwaardering voor huisvesting

op de werkplek die nodig is voor het behoorlijk vervullen van de dienstbetrekking

in plaats van de hiervoor genoemde norm van € 5,45 per dag

▪ Bijvoorbeeld bij brandweerlieden die op de kazerne slapen, werknemers in de zorg die

slaapdiensten hebben of werknemers die aan boord van een schip verblijven

▪ De voorwaarden zijn:

▪ De werknemer woont niet op de werkplek, maar heeft elders een eigen woning

▪ De werknemer moet redelijkerwijs gebruikmaken van de huisvesting op de werkplek

123

Normbedrag voor maaltijden per 2016 omhoog

▪ Per 1 januari 2016 bedraagt de norm voor maaltijden in bedrijfskantines en

andere niet zakelijke maaltijden op de werkplek € 3,25 per maaltijd

▪ Het normbedrag in 2015 was € 3,20

▪ Dit bedrag moet tot het loon van de werknemer worden gerekend of kan worden

ondergebracht in de vrije ruimte

▪ Het maakt hierbij niet uit of het gaat om een ontbijt, lunch of diner

124

Normbedrag voor maaltijden per 2016 omhoog

▪ Als de werkgever de maaltijden onderbrengt in de vrije ruimte, hoeven de

maaltijden niet per werknemer te worden geadministreerd

▪ Het is voldoende om de maaltijden van alle werknemers bij elkaar op te tellen en

dit aantal te vermenigvuldigen met het normbedrag

▪ De eventuele eigen bijdrage van de werknemers komt in mindering op het

normbedrag

▪ Het totale bedrag mag daardoor niet negatief worden!

125

Onbelaste vergoeding dienstreis hoger in 2016

▪ Reisregeling Binnenland en Reisregeling Buitenland zoals die geldt voor

ambtenaren op reis is per 1 januari 2016 aangepast

▪ De bedragen die werkgevers maximaal onbelast aan werknemers mogen

vergoeden voor zakelijke reizen zijn verhoogd.

▪ Het gaat om vaste maximumbedragen!

▪ Werknemers hoeven dus geen bonnetjes of facturen te overhandigen of hun

kosten op een andere manier te onderbouwen

126

Onbelaste vergoeding dienstreis hoger in 2016

▪ Deze bedragen mogen werkgevers maximaal onbelast vergoeden:

▪ ontbijt:

€ 8,80

▪ lunch:

€ 8,55

▪ avondmaaltijd:

€ 21,46

▪ kleine uitgaven overdag:

€ 4,15

▪ kleine uitgaven ‘s avonds:

€ 8,33

▪ logies:

€ 89,15

127

Onbelaste vergoeding dienstreis hoger in 2016

▪ Deze regels gelden ook voor niet-ambtenaren

▪ Mits deze een vergelijkbare zakenreis maken en qua functie min of meer

gelijkwaardig zijn!

▪ Let op!

▪ Vergoeding van de werkelijk gemaakte zakelijke kosten kan altijd, ook al zijn deze

hoger dan de hiervoor genoemde normen!

128

Rentevoordeel personeelsleningen voor eigen

woning belast

▪ Per 1 januari 2016 vervalt de nihilwaardering voor het rentevoordeel van een

personeelslening voor de eigen woning.

▪ Dit geldt ook voor de kosten die aan de lening zijn verbonden.

▪ U mag het rentevoordeel inclusief de kosten niet aanwijzen als eindheffingsloon

als het gaat om een lening waarvan de rente aftrekbaar is in de

inkomstenbelasting.

▪ U moet het rentevoordeel inclusief de kosten rekenen tot het loon van de werknemer.

▪ Uw werknemer kan het belaste rentevoordeel in de inkomstenbelasting aftrekken

bij de eigenwoningregeling onder de voorwaarden die daarvoor gelden.

129

Rentevoordeel personeelsleningen voor eigen

woning belast

▪ Rentevoordeel berekenen:

▪ U berekent het rentevoordeel door het verschil te nemen tussen het afgesproken

rentepercentage

▪ en de waarde in het economische verkeer van de rente (de rente voor een vergelijkbare

lening in de markt)

▪ op het moment dat u de lening afsluit of de rente-vast-periode ingaat

▪ Het rentevoordeel moet ook worden ingevuld in de aangifte loonheffingen

130

Personeelslening voor (elektrische) fiets of

elektrische scooter

▪ De nihilwaardering voor het rentevoordeel van een personeelslening die uw

werknemer gebruikt om een (elektrische) fiets of een elektrische scooter te

kopen,

▪ blijft ook na 1 januari 2016 van toepassing.

131

Leesbril van de zaak mag niet onbelast

▪ Hoewel een werknemer een leesbril nodig kan hebben voor zijn werk, mag uw

organisatie die niet zomaar onbelast aan hem vergoeden of verstrekken

▪ Volgens de Belastingdienst is een leesbril namelijk een algemeen medisch

hulpmiddel zonder specifieke relatie met de werkomstandigheden

▪ De leesbril kwalificeert daarom niet als Arbovoorziening en valt dus ook niet

onder het vrijgestelde loon

▪ Oók niet als de werknemer hem nodig heeft om veilig te kunnen werken

132

Leesbril van de zaak mag niet onbelast

▪ Zonnebril voor chauffeur is wel Arbovoorziening

▪ Er is sprake van een gericht vrijgestelde Arbovoorziening als:

▪ de Arbovoorziening samenhangt met de verplichtingen van de werkgever op grond van

de Arbeidsomstandighedenwet;

▪ de werknemer de voorziening daadwerkelijk gebruikt;

▪ de werknemer geen eigen bijdrage betaalt voor de voorziening.

133

Leesbril van de zaak mag niet onbelast

▪ Bruteren of vrije ruimte?

▪ Als een werkgever toch een leesbril aan een werknemer wil geven, heeft hij

daarvoor drie mogelijkheden:

▪ Hij brengt de waarde van de bril onder in de vrije ruimte

▪ Hij bruteert de waarde van de leesbril en telt dit bedrag op bij het loon van de

werknemer. Na het inhouden en afdragen van de loonheffingen houdt de werknemer

dan als extra nettoloon de waarde van de bril over

▪ Hij telt de waarde van de bril op bij het loon (in natura) van de werknemer. Hij moet er

dan loonheffingen over inhouden en afdragen. De werknemer krijgt netto minder loon

dan de bril gekost heeft

134

Schade eigendom werknemer kan onbelast

▪ Werknemers die in hun eigen kleding hun werk doen, lopen het risico dat deze

kleding beschadigd raakt

▪ Hetzelfde geldt voor de privételefoon die de werknemer bij zich heeft en

bijvoorbeeld zijn bril

▪ In sommige gevallen mag de werkgever de opgelopen schade onbelast

vergoeden als vrijgesteld loon

▪ Dat mag echter niet altijd!

▪ Er moet namelijk sprake zijn van een bijzondere gebeurtenis op de werkplek!

135

Schade eigendom werknemer kan onbelast

▪ De Belastingdienst heeft ter verheldering van dit begrip een aantal voorbeelden

gepubliceerd:

▪ Als een werknemer per ongeluk langs een scherpe rand van een bureau loopt en

hierdoor zijn broek scheurt, kwalificeert dit als een bijzondere gebeurtenis

▪ Een vergoeding of verstrekking van een nieuwe broek is vrijgesteld loon

136

Schade eigendom werknemer kan onbelast

▪ Kleding van een kantoormedewerker die gewone slijtage oploopt, mag niet onbelast

vergoed worden

▪ Er is geen sprake van een bijzondere gebeurtenis

▪ De jurk van een kleuterjuf raakt onherstelbaar beschadigd doordat een kind er een glas

limonade over knoeit

▪ Deze gebeurtenis is te verwachten bij de functie van kleuterjuf

▪ Een schadevergoeding is dus belast loon

137

Spaarloonregeling is voltooid verleden tijd

▪ De spaarloonregeling is namelijk officieel ten einde

▪ Werknemers konden in 2011 voor het laatst een bedrag van maximaal € 613 per

jaar inleggen in de spaarloonregeling

▪ Hun tegoed op die geblokkeerde rekening telde dan vier jaar lang niet mee voor

het vermogen van box 3 van de inkomstenbelasting

▪ Deze vrijstelling van box 3 is voor spaarloon per 1 januari 2016 niet meer van

toepassing

138

Geen 80%-regeling voor levensloop meer

▪ De levensloopregeling bestaat nog wel

▪ Deze regeling is sinds 1 januari 2012 alleen nog beschikbaar voor werknemers

die op 31 december 2011 al een levenslooptegoed hadden van € 3.000 of meer

▪ En loopt door tot en met 31 december 2021

▪ De tijdelijke 80%-regeling voor het opnemen van het volledige levensloopsaldo is

in 2016 niet meer van toepassing

139

WKR Schematisch

Overzicht WKR

Alle vergoedingen/verstrekkingen/voorzieningen

Niet aangewezen kosten

of

Regulier

eindheffingsloon

Normaal belast

loon

of

eindheffingsloon

Aangewezen werkkosten

Intermediaire kosten

Gerichte vrijstellingen

en

Zoals:

- Zakelijke reiskosten

- Tijdelijke verblijfskosten

- Maaltijden met een meer

dan bijkomstig zakelijk

karakter

- Vakliteratuur

- Beroepsregister

- Outplacement

- Studiekosten

- Extraterritoriale kosten

- Verhuiskosten

- Kosten EVC-procedure

- Werkplek gerelateerde

voorzieningen

- Vrijstelling voor brancheeigenproducten

- Noodzakelijkheidscriterium

Vrijgesteld loon

Voorzieningen/loon in natura

nihil waardering

Geen loon, geen

eindheffing

Altijd regulier loon

Werkkostenforfait

+ Het totaalbedrag van de

aangewezen werkkosten

inclusief het bovenmatige deel

van de gerichte vrijstellingen,

rekening houdend met:

•

Aangewezen

ongebruikelijke

werkkosten

•

Auto van de zaak

* lagere waarderingen

* verstrekkingen postactieven

e.d.

•

Eerste woning

•

Geldboeten

Let op: de aanwijzing kan/mag

verschillen per (groep)

werknemer(s)

2014: 1,5% (2015: 1,2%) van

totale fiscale loon per

inhoudingsplichtige/

concernregeling

= Belaste werkkosten

Eindheffing 80%

Normaal belast

loon

Onbelast

De Werkkostenregeling - Danone

© 2012 Deloitte The Netherlands

Belast

Onbelast

Werkkosten

141

Loonbeslag

Loonbeslag

▪ Wanneer de werknemer een rekening niet heeft betaald, kan een schuldeiser de

rechter vragen om de werknemer toch de rekening te laten betalen

▪ Als de rechter heeft besloten dat de werknemer de rekening moet betalen, komen

daar ook hoge kosten voor de procedure bij

▪ De rechter zet zijn uitspraak in een vonnis

▪ Er zijn ook schuldeisers die geen vonnis van de rechter nodig hebben, zoals

bijvoorbeeld de Belastingdienst, CJIB, UWV, SVB, Gemeentelijke Belastingdienst, DUO,

Sociale Diensten etc.

▪ De schuldeiser kan vervolgens een eigen of gerechtsdeurwaarder inschakelen

om het vonnis 'uit te voeren'

143

Loonbeslag

▪ Als de werknemer het verschuldigde bedrag niet in één keer kunt betalen, dan

kan de deurwaarder beslag leggen op zijn loon of uitkering

▪ De werkgever moet meewerken aan het loonbeslag

▪ Een deel van het loon van de werknemer gaat dan rechtstreeks naar de

schuldeiser

▪ Er moet echter een deel van het loon of de uitkering voor de werknemer

overblijven om van te leven

▪ Dit heet de beslagvrije voet

144

Loonbeslag

▪ Hoe is de hoogte van het bedrag waarop beslag ligt bepaald?

▪ Iedere Nederlander moet kunnen voorzien in de kosten van het levensonderhoud

▪ Dat is wettelijk vastgelegd

▪ Hoeveel iemand nodig heeft om te kunnen voorzien in het levensonderhoud is

door de rijksoverheid vastgesteld

▪ Per 1 januari 2016 is er een modelformulier beschikbaar gekomen om de

beslagvrije voet te bepalen

▪ Dit formulier moet per 1 februari 2016 verplicht worden gebruikt!

145

Loonbeslag

▪ De (Gerechts-)deurwaarder is degene die bij een loonbeslag de hoogte van de

beslagvrije voet bepaalt

▪ De beslagvrije voet wordt beïnvloed door de persoonlijke omstandigheden van de

werknemer

▪ De ene werknemer kan immers andere inkomsten en uitgaven hebben dan andere

werknemer

▪ Als de persoonlijke omstandigheden van de werknemer niet bekend zijn bij de

(Gerechts-)deurwaarder, dan wordt alleen rekening gehouden met vastgestelde

normbedragen!

▪ Rekentool: www.kbvg.nl/beslagvrijevoet

146

Loonbeslag

147

Loonbeslag

148

Loonbeslag

149

Loonbeslag

▪ Wat als meerdere deurwaarders beslag op het loon hebben gelegd

▪ Twee mogelijkheden:

▪ De deurwaarders verdelen het deel van het loon waarop beslag ligt naar rato van de

hoogte van de vorderingen die zij moeten incasseren

▪ Eén van de deurwaarders die beslag heeft gelegd heeft ‘voorrang’

150

Loonbeslag

▪ Het kan zijn dat meerdere deurwaarders beslag leggen op het loon van de

werknemer

▪ In dat geval ontvangt de deurwaarder die als eerste beslag heeft gelegd het deel

van het loon waarop beslag is gelegd van de werkgever

▪ Die deurwaarder is er dan verantwoordelijk voor dat de inkomsten waarop beslag

is gelegd verdeeld worden tussen alle deurwaarders die beslag gelegd hebben

op de inkomsten

▪ Meestal wordt het geld “naar rato” onder de deurwaarders verdeeld

151

Loonbeslag

▪ Voorbeeld:

▪ Stel dat de eerste deurwaarder die beslag heeft gelegd een schuld van 1.000 euro bij de

werknemer moet incasseren.

▪ Stel dat er een tweede deurwaarder beslag heeft gelegd op het loon van de werknemer

die een schuld van 2.000 euro bij hem moet incasseren.

▪ Stel dat de werkgever 300 euro per maand afdraagt aan de eerste deurwaarder

▪ Dan zal de eerste deurwaarder recht hebben op 100 euro per maand en zal de eerste

deurwaarder 200 euro per maand moeten betalen aan de tweede deurwaarder

152

Loonbeslag

▪ Eén van de deurwaarders die beslag heeft gelegd heeft voorrang

▪ Sommige schuldeisers hebben voorrang op andere schuldeisers

▪ Een voorbeeld hiervan is de Belastingdienst, UWV, SVB etc.

▪ Als meerdere deurwaarders beslag hebben gelegd op het loon van de

werknemer, dan zal de deurwaarder die één of meer “preferente vorderingen”

heeft al het geld dat onder het loonbeslag valt ontvangen

▪ Pas als de preferente vordering(en) zijn voldaan, komen de andere deurwaarders

aan de beurt!

153

Loonbeslag

▪ De deurwaarder mag op basis van de wet verschillende kosten in rekening

brengen

▪ Per 1 juli 2012 is in de Wet Incassokosten (WIK) vastgelegd hoe hoog deze kosten

mogen zijn:

▪ 15% van de hoofdsom over de eerste € 2.500 van de vordering

▪ 10% van de hoofdsom over de volgende € 2.500 van de vordering

▪ 5% van de hoofdsom over de volgende € 5.000 van de vordering

▪ 1% van de hoofdsom over de volgende € 190.000 van de vordering

▪ 0,5% over het meerdere van de hoofdsom met een maximum van € 6.775

▪ De incassokosten bedragen per vordering minimaal € 40 en maximaal € 6.775

154

Loonbeslag

▪ Ook mag de deurwaarder per ambtshandeling kosten rekenen

▪ Bijvoorbeeld voor:

▪ Een dagvaarding

▪ Een openbare verkoop

▪ Een gedwongen ontruiming

▪ Deze kosten zijn opgenomen in het Besluit tarieven ambtshandelingen

gerechtsdeurwaarder (Btag)

▪ Staan op de website van de Koninklijke Beroepsorganisatie van

Gerechtsdeurwaarders (KBvG)

155

Loonbeslag

▪ Enkele rekenvoorbeelden:

▪ Stel de werknemer heeft een schuld van € 100

▪ De incassokosten bedragen dan € 40

▪ 15% van € 100 is € 15, maar het minimumbedrag van de incassokosten zijn € 40

▪ Stel de werknemer heeft een schuld van € 4.000

▪ De incassokosten bedragen dan € 525

▪ 15% van € 2.500 is € 375 plus 10% van € 1.500 is € 150

156

Nieuwe Regeling DGA

Nieuwe regeling DGA

▪ Met ingang van 1 januari 2016 is de nieuwe Regeling aanwijzing directeurgrootaandeelhouder (DGA) in werking getreden

▪ Wordt iemand volgens deze aanwijzing bestempeld tot DGA, dan bestaat er geen

verzekeringsplicht voor de werknemersverzekeringen

▪ De nieuwe regeling is noodzakelijk in verband met de introductie van de Flex B.V.

per 1 oktober 2012 en ontwikkelingen in de jurisprudentie op het gebied van de

Werkloosheidswet

158

Nieuwe regeling DGA

▪ De volgende DGA’s zijn vanaf 1 januari 2016 niet verzekerd voor de werknemersverzekeringen:

▪ de bestuurder die, al dan niet samen met zijn partner, een dusdanig aantal aandelen

bezit dat hij over zijn eigen ontslag kan beslissen of niet tegen zijn wil ontslagen kan

worden;

▪ de bestuurder die, al dan niet samen met zijn partner en (aangetrouwde) familie tot en

met de 3e graad, een dusdanig aantal aandelen bezit die ten minste 2/3 van de

stemmen vertegenwoordigen zodat hij (al dan niet met zijn familie) over zijn eigen

ontslag kan beslissen of niet tegen zijn wil ontslagen kan worden;

▪ de bestuurders die een gelijk of bijna gelijk deel van het kapitaal bezitten en tezamen

alle aandelen in de vennootschap bezitten.

159

Nieuwe regeling DGA

▪ De nieuwe regeling geldt alleen voor een de DGA van een B.V. of N.V., die ook

statutair bestuurder is

▪ Is degene die bij de eerste oprichting van de vennootschap of later door de Algemene

Vergadering van Aandeelhouders is benoemd als bestuurder

▪ Een DGA die niet als statutair bestuurder is benoemd,

▪ is in principe wel verzekerd voor de werknemersverzekeringen

▪ Ziektewet (ZW), de Wet werk en inkomen naar arbeidsvermogen (WIA) en de

Werkloosheidswet (WW)

▪ De Zorgverzekering speelt in dit kader niet mee!

160

Nieuwe regeling DGA

Partner DGA

▪ De partner van de DGA is overigens niet automatisch verzekerd voor de

werknemersverzekeringen

▪ Ook de partner moet worden getoetst aan de voorwaarden van de Regeling DGA

▪ Als de partner:

▪ geen aandelen bezet of geen statutair bestuurder is

▪ dezelfde rechten en plichten heeft als de andere werknemers

▪ is hij of zij pas verplicht verzekerd voor de werknemersverzekeringen!

161

Nieuwe regeling DGA

ZVW (Partner) DGA

▪ Lage premie Zorgverzekeringswet voor de (partner van de) DGA?

▪ In de praktijk bestaat het misverstand dat een werknemer, die niet verplicht

verzekerd is voor de werknemersverzekeringen, automatisch ook de lage premie

Zorgverzekeringswet (Zvw) betaalt

▪ Het betreft hoofdzakelijk directeur-grootaandeelhouders (DGA’s) waar dit

probleem speelt, met in het verlengde hiervan de partner van de DGA

▪ De lage premie Zvw is aan de orde als er sprake is van een DGA

162

Nieuwe regeling DGA

ZVW (Partner) DGA

▪ Indien de partner van de DGA werkzaam is in de onderneming van zijn/haar

echtgenoot, maar zelf geen aandelen houdt, kwalificeert hij/zij niet als DGA in de

zin van bovengenoemde regeling

▪ Dit betekent dat hij/zij in dat geval de hoge premie moet betalen en dat de BV

verplicht is een bijdrage te betalen

▪ De lage premie is alleen van toepassing op de partner indien hij/zij zelf aandelen

houdt en voldoet aan één van de criteria van de nieuwe Regeling DGA

▪ Hij/zij moet dan bovendien zelf ook statutair bestuurder zijn en niet ‘gewoon’ werknemer

▪ In de praktijk blijkt dat het nog regelmatig voorkomt dat ten onrechte de lage premie is

ingehouden en afgedragen!

163

Verhoging AOW-leeftijd

Verhoging AOW-leeftijd

▪ AOW-leeftijd is per 1 januari 2016:

▪ 65 jaar en 6 maanden

Uw geboortedatum

Jaar waarin u

AOW krijgt

Leeftijd waarop uw

AOW-uitkering

ingaat

voor 1 januari 1948

2012

65

na 31 december 1947

en voor

1 december 1948

2013

65 + 1 maand

na 30 november 1948

en voor

1 november 1949

2014

65 + 2 maanden

na 31 oktober 1949

en voor

1 oktober 1950

2015

65 + 3 maanden

na 30 september

1950

en voor 1 juli 1951

2016

65 + 6 maanden

na 30 juni 1951

en voor 1 april 1952

2017

65 + 9 maanden

na 31 maart 1952

en voor 1 januari 1953

2018

66

na 31 december 1952

en voor

1 september 1953

2019

66 + 4 maanden

na 31 augustus 1953

en voor 1 mei 1954

2020

66 + 8 maanden

na 30 april 1954

en voor 1 januari 1955

2021

67

165

Verhoging AOW-leeftijd

▪ Voorbeeld

▪ Wordt u 65 jaar vóór 1 juli 2016, dan

bereikt u 6 maanden na uw 65e de

AOW-leeftijd

▪ Dus als u op 21 juni 2016 65 jaar

wordt, bereikt u de AOW-leeftijd op 21

december 2016

▪ Wordt u 65 jaar op 2 juli 2016, dan

bereikt u de AOW-leeftijd op 2 april

2017

Uw geboortedatum

Jaar waarin u

AOW krijgt

Leeftijd waarop uw

AOW-uitkering

ingaat

voor 1 januari 1948

2012

65

na 31 december 1947

en voor

1 december 1948

2013

65 + 1 maand

na 30 november 1948

en voor

1 november 1949

2014

65 + 2 maanden

na 31 oktober 1949

en voor

1 oktober 1950

2015

65 + 3 maanden

na 30 september

1950

en voor 1 juli 1951

2016

65 + 6 maanden

na 30 juni 1951

en voor 1 april 1952

2017

65 + 9 maanden

na 31 maart 1952

en voor 1 januari 1953

2018

66

na 31 december 1952

en voor

1 september 1953

2019

66 + 4 maanden

na 31 augustus 1953

en voor 1 mei 1954

2020

66 + 8 maanden

na 30 april 1954

en voor 1 januari 1955

2021

67

166

Verhoging AOW-leeftijd

▪ AOW-leeftijd is per 1 januari 2016: 65 jaar en 6 maanden

▪ Hierdoor duren de verzekeringsplicht en de premieplicht voor de

werknemersverzekeringen zes maanden langer dan de 65-jarige leeftijd

▪ Ook de werkgeversheffing Zorgverzekeringswet duurt ook zes maanden langer

▪ Er zijn echter verschillen tussen het einde van de verzekeringsplicht en de

premiebetalingsplicht

167

Verhoging AOW-leeftijd

▪ De werknemer wordt 65 jaar op 14 mei 2016 (14 mei 1951)

Na zijn 65e blijft hij nog doorwerken. Dit betekent het volgende:

▪ De werknemer heeft recht op een AOW-uitkering vanaf 14 november 2016 (6 maanden

na 65 jaar)

▪ De verzekeringsplicht voor de AOW en de werknemersverzekeringen loopt door tot en

met 13 november 2016 (de dag voor het bereiken van de AOW-leeftijd)

▪ De werkgever houdt AOW-premie in en betaalt premies werknemersverzekeringen tot

en met 31 oktober 2016 (tot eerste van de maand waarin AOW-leeftijd wordt bereikt)

▪ De werkgever blijft werkgeversheffing Zorgverzekeringswet betalen tot het einde van de

dienstbetrekking (blijft dus doorlopen)

168

Verhoging AOW-leeftijd

▪ De werknemer wordt 65 jaar op 31 januari 2016 (31 januari 1951)

Na zijn 65e blijft hij nog doorwerken. Dit betekent het volgende:

▪ De werknemer heeft recht op een AOW-uitkering vanaf 31 juli 2016 (6 maanden na 65

jaar).

▪ De verzekeringsplicht voor de AOW en de werknemersverzekeringen loopt door tot en

met 30 juli 2016 (de dag voor het bereiken van de AOW-leeftijd).

▪ De werkgever houdt AOW-premie in en betaalt premies werknemersverzekeringen tot

en met 30 juni 2016 (tot eerste van de maand waarin AOW-leeftijd wordt bereikt).

▪ De werkgever blijft werkgeversheffing Zorgverzekeringswet betalen tot het einde van de

dienstbetrekking.

169

Verhoging AOW-leeftijd

▪ Bent u geboren op of na 1 januari 1955?

▪ Dan is uw AOW-leeftijd minimaal 67 jaar

▪ Vanaf 2022 is de AOW-leeftijd afhankelijk van de gemiddelde levensverwachting

▪ U weet 5 jaar van te voren wanneer u AOW krijgt!

170

Wet werken na de AOW

Wet werken na de AOW

▪ Belangrijkste maatregelen per 1 januari 2016:

▪ U hoeft het loon van een zieke werknemer die de AOW-gerechtigde leeftijd heeft bereikt

maximaal 13 weken door te betalen

▪ NB. Wordt nog nader toegelicht in deze presentatie!

▪ Het opzegverbod tijdens ziekte geldt voor AOW’ers voor 13 weken

▪ Uw re-integratieverplichtingen voor een zieke werknemer met de AOW-gerechtigde

leeftijd vervallen na 13 weken

▪ U hoeft daarom geen plan van aanpak op te stellen en geen inspanningen te verrichten

voor re-integratie tweede spoor

172

Wet werken na de AOW

▪ Ketenregeling voor AOW-gerechtigde wordt ruimer:

▪ wettelijk wordt vastgelegd dat een AOW-gerechtigde werknemer maximaal 6 tijdelijke

contracten kan krijgen

▪ of een tijdelijke contractperiode kan hebben van maximaal 48 maanden

▪ Voor de vaststelling van het aantal contracten of de maximale periode tellen alleen

arbeidsovereenkomsten mee die zijn aangegaan ná het bereiken van de AOWgerechtigde leeftijd

173

Wet werken na de AOW

▪ Voor een werknemer met de AOW-gerechtigde leeftijd geldt standaard een

opzegtermijn van één maand, ongeacht de duur van de arbeidsovereenkomst.

▪ Sinds 1 april 2015 komen AOW’ers als eerste in aanmerking voorontslag op basis van

het afspiegelingsbeginsel!

▪ De Wet minimumloon en minimumvakantiebijslag geldt per 1 juli 2015 ook voor

een werknemer die de AOW-gerechtigde leeftijd heeft bereikt

▪ De Wet aanpassing arbeidsduur (WAA) (per 1 januari 2016 Flexwet) geldt niet

voor AOW-gerechtigde werknemers

▪ Hierdoor heeft een AOW’er niet meer het recht om zijn arbeidsduur aan te passen

174

Wet werken na de AOW

▪ Deze wet heeft per 1 januari 2016 onmiddellijke werking!

▪ Overgangsrecht:

▪ Voor werknemers die de AOW-gerechtigde leeftijd bereiken vóór 1 juli 2016 en zowel

vóór, tijdens als na het bereiken van deze leeftijd arbeidsongeschikt zijn geldt een

uitgestelde werking

▪ Voor deze werknemers geldt de verkorte loondoorbetalingsplicht en het opzegverbod

pas vanaf 1 juli 2016

175

Wet werken na de AOW

▪ Samengevat (1)

▪ de werknemer heeft in ieder geval bij het bereiken van de AOW-gerechtigde

leeftijd:

▪ geen ontslagbescherming meer

▪ geen recht op een transitievergoeding

▪ hij hoeft niet geïnformeerd te worden over het al dan niet voortzetten van de

arbeidsovereenkomst

▪ er geldt een opzegtermijn van één maand

176

Wet werken na de AOW

▪ Samengevat (2)

▪ de werkgever betaalt geen premies meer voor de:

▪ Werkloosheidswet (WW)

▪ Ziektewet (ZW)

▪ Wet werk en inkomen naar arbeidsvermogen (WIA)

▪ Wet Arbeidsongeschiktheidsverzekering (WAO)

177

Wet werken na de AOW

▪ Samengevat (3)

▪ de werkgever betaalt wel de pensioenpremie (en de premie voor het sociaal

fonds) voor medewerkers tussen 65 en 67 jaar indien een pensioenregeling van

toepassing is in uw bedrijf!

▪ de werknemer betaalt geen premies meer voor de:

▪ Algemene Ouderdomswet (AOW)

178

Werknemer blijft verzekerd voor de ZW bij

doorwerken na AOW-leeftijd

▪ Met ingang van 1 januari 2016 blijft een werknemer die verzekerd is voor de

werknemersverzekeringen en die doorwerkt na het bereiken van de AOW-leeftijd,

verzekerd voor de ZW

▪ Hiervoor hoeft u geen premies te betalen

▪ Het UWV betaalt in dit geval ziekengeld

179

Werknemer blijft verzekerd voor de ZW bij

doorwerken na AOW-leeftijd

▪ Zieke AOW-gerechtigde werknemers die geen recht (meer) hebben op loondoorbetaling van de werkgever krijgen recht op een Ziektewetuitkering van maximaal

13 weken

▪ Dit is met name van belang voor AOW-gerechtigden die:

▪ werken op basis van een uitzendovereenkomst met een uitzendbeding

▪ en voor werknemers van wie de arbeidsovereenkomst voor bepaalde tijd eindigt tijdens

de loondoorbetalingsperiode

180

Werknemer blijft verzekerd voor de ZW bij

doorwerken na AOW-leeftijd

▪ Financiering ZW-uitkering:

▪ Tot 1 juli 2016 komen dergelijke uitkeringen ten laste van het Algemeen

arbeidsongeschiktheidsfonds

▪ Vanaf 1 juli 2016 zal de Ziektewetuitkering door het UWV worden verhaald op de

werkgever!

181

Werknemer blijft verzekerd voor de ZW bij

doorwerken na AOW-leeftijd

▪ ZW bij aflopen contract (1)

▪ Wordt de AOW-gerechtigde werknemer ziek, dan zit de organisatie aan de

loondoorbetaling bij ziekte vast tot het eerste van de volgende drie momenten:

▪ De werknemer is volledig hersteld: