www.kluwersalarisadministratie.nl

WERKKOSTENREGELING

Het begrip intermediaire kosten

omschreven

Kijk kritisch naar vaste kostenvergoedingen

Intermediaire kosten en vaste kostenvergoedingen zijn van groot belang voor de praktijk van

alle dag. In dit artikel kunt u lezen welke kosten onder de intermediaire kosten vallen en wat de

invloed van de werkkostenregeling is op de praktijk van de vrije vaste kostenvergoedingen.

mr. Badegul Davarci

De Belastingdienst

op persoonlijke titel

Intermediaire kosten zijn kosten van de werkgever die

door de werknemer worden voorgeschoten en vervolgens

door de werkgever al dan niet via declaratie van de

werknemer aan de werknemer worden terugbetaald.

Deze kosten vormen dus een werkgeverslast en de betaling daarvan valt buiten het huidige regime van kostenvergoedingen in de loonsfeer en ook buiten de nieuwe

werkkostenregeling.

In de praktijk geeft de werkgever voor kosten die de

werknemer regelmatig maakt een vaste vergoeding. Dergelijke vaste kostenvergoedingen blijven ook onder de

nieuwe werkkostenregeling mogelijk.

1. Intermediaire kosten

Loon is alles wat de werkgever aan een werknemer geeft

op grond van zijn dienstbetrekking. Met de invoering

Voorbeeld intermediaire uitgave

Een voorbeeld van een intermediaire uitgave is de aanschaf van een werknemer van

markeerstiften die hij nodig heeft voor een externe presentatie. Na afloop declareert hij de kosten bij zijn werkgever. De vergoeding die de werknemer ontvangt

valt buiten de relatie werkgever-werknemer.

van de werkkostenregeling wordt duidelijk gemaakt dat

vergoedingen en verstrekkingen ook tot het loon behoren. Vergoedingen of verstrekkingen die buiten de relatie werkgever-werknemer vallen, zijn echter geen loon.

Dat geldt ook voor de vergoeding van zogeheten intermediaire kosten. Intermediaire kosten zijn uitgaven die

een werknemer doet in opdracht en voor rekening van

zijn werkgever. De wetgever gaat ervan uit dat het initiatief tot het maken van de intermediaire kosten bij de

werkgever ligt en dat sprake moet zijn van een opdracht

van de werkgever aan de werknemer tot het maken van

de kosten. Dit is wellicht in veel situaties zo, maar naar

mijn mening is dit geen strikte voorwaarde. Wat bijvoorbeeld als de werknemer bij het printen van een verkoopofferte bemerkt dat de printer op kantoor kapot is

en hij onmiddellijk bij een computerdiscounter een

nieuwe koopt, de rekening contant betaalt en deze bij

zijn werkgever declareert? Ondanks het ontbreken van

het initiatief en de opdracht van de werkgever lijkt mij

hier toch sprake van een situatie waarin de werknemer

als intermediair van zijn werkgever optreedt. Doorgaans

zal voor alle betrokken partijen duidelijk zijn dat de

werknemer niet namens zichzelf maar namens de werkgever optreedt. Als de werknemer de kosten die hij

heeft voorgeschoten terugbetaald krijgt, valt deze terugbetaling niet onder het ruime loonbegrip van de

werkkostenregeling.

Relatie debiteur-crediteur

Bij zuivere intermediaire kosten speelt het element van

arbeidsbeloning geen enkele rol; de terugbetaling van

intermediaire kosten ziet op de relatie debiteur-crediteur.

Op het moment dat de werknemer de kosten maakt krijgt

hij een vordering op de werkgever tot een even hoog bedrag zodat hij niet verarmt. Als de werkgever de vorde-

22

022-024_PSA14_ART03 22

07-10-2010 11:23:02

PRAKTIJKBLAD SALARISADMINISTRATIE

nr 14 / 22 oktober 2010

WERKKOSTENREGELING

ring voldoet is de werknemer niet gebaat. De werkgever

betaalt immers zijn eigen kosten. De werknemer geniet

geen voordeel en er is daarom geen sprake van loon.

Geen definitie / wel omschrijving

In de memorie van toelichting worden de volgende vormen van intermediaire kosten genoemd:

1. de aanschafkosten van zaken die tot het vermogen

van de werkgever gaan behoren;

2. kosten die gemaakt worden voor zaken die behoren

tot het vermogen van de werkgever (en die aan de

werknemer ter beschikking zijn gesteld);

3. kosten die specifiek samenhangen met de bedrijfsvoering (en dus niet specifiek met het functioneren

van de werknemer).

Het kabinet heeft niet een verdergaande definitie gegeven. Dat heeft te maken met het feit dat het een nauwkeurige afbakening met het loonbegrip niet mogelijk

achtte. De wet kent immers een ruim loonbegrip. Als de

werknemer als tussenpersoon kosten maakt waarin ook

een element van arbeidsbeloning zit wordt de ‘poort van

het loonbegrip’ betreden en komt de toepasselijkheid

van de Wet op de loonbelasting en de werkkostenregeling aan de orde. In de parlementaire geschiedenis is

daarom volstaan met het geven van een aantal voorbeelden (zie oranje kader).

Etentje met cliënten

Een veel besproken voorbeeld van intermediaire kosten

vormt het etentje met cliënten. Moeten in dat geval de

kosten van de maaltijd van de werknemer als verblijfskosten of als externe representatiekosten worden aangemerkt?

Voor wat betreft het gedeelte van de rekening dat toerekenbaar is aan de cliënten is volgens de staatssecretaris

sprake van intermediaire kosten. Voor wat betreft het

gedeelte van de rekening dat toerekenbaar is aan de

werknemer, kan in het midden blijven of het gaat om

een kostenvergoeding of een vergoeding van intermediaire kosten voor een maaltijdverstrekking aan de werknemer. Er is immers sprake van verblijfskosten, en daarvoor is een ‘gerichte vrijstelling’ opgenomen. Per saldo

heeft een etentje met cliënten dus geen invloed op de

forfaitaire ruimte.

Dat is – net als nu - anders als de zakelijkheid van het

etentje in het geheel niet aangetoond kan worden. Als

de werknemer een rekening bij een wegrestaurant op

zaterdagavond met vier kindermenu’s laat zien en geen

zakelijke afspraak in zijn agenda heeft, is er geen sprake

van intermediaire kosten of van een gerichte vrijstelling

voor tijdelijke verblijfskosten, omdat het niet om een

zakelijk etentje gaat. De werkgever kan in dit geval kiezen om de vergoeding te belasten als loon of deze onder

te brengen in de vrije ruimte.

Bij een etentje met cliënten staan zakelijke

aspecten voorop en niet het vermaak

Wel of geen externe representatiekosten

De staatssecretaris heeft nog wat opgemerkt over het

voorbeeld van een etentje met cliënten. Een etentje met

cliënten valt niet aan te merken als externe representatiekosten, omdat in dit geval vermaak, in het algemeen

gesproken, een bijkomend karakter heeft en de zakelijke

aspecten vooropstaan. Bij een bezoek aan een voetbalwedstrijd met cliënten daarentegen overheerst het element van vermaak, en daarmee valt een dergelijk bezoek

wel als externe representatiekosten aan te merken.

Vergoedingen voor kosten die werknemers maken voor

externe representatie of voor relatiegeschenken voor externe relaties en klanten van de werkgever, zijn intermediaire vergoedingen. Een voorbeeld hiervan is de fles

wijn die een werknemer koopt voor een klant. De vergoeding voor de fles wijn is een intermediaire vergoeding.

Drie voorbeelden intermediaire kosten

1. Een voorbeeld van aanschafkosten van zaken die tot het vermogen van de werkgever gaan behoren, is de aanschaf van een werknemer van nietjes voor de

nietmachines of pennen die hij en collega’s op kantoor zullen gebruiken. Na afloop declareert hij de kosten bij zijn werkgever.

2. Een voorbeeld van kosten die gemaakt worden voor zaken die behoren tot het

vermogen van de werkgever (en die aan de werknemer ter beschikking zijn gesteld), zijn de kosten die de werknemer maakt ten behoeve van de auto van de

zaak, zoals de kosten voor een wasbeurt van deze auto.

3. Een voorbeeld van kosten die specifiek samenhangen met de bedrijfsvoering (en

dus niet specifiek met het functioneren van de werknemer), is het etentje met

cliënten voor wat betreft het deel dat toerekenbaar is aan de cliënten.

23

022-024_PSA14_ART03 23

07-10-2010 11:23:24

www.kluwersalarisadministratie.nl

WERKKOSTENREGELING

Vastleggen in arbeidsvoorwaarden

Intermediaire kosten, zoals kosten die een werknemer

maakt ten behoeve van de auto van de zaak, kan de

werkgever onbelast aan de werknemer vergoeden, of beter gezegd, terugbetalen. Voorwaarde is wel dat de kosten in opdracht van de werkgever worden gemaakt. Het

initiatief voor het maken van de kosten moet bij de

werkgever liggen. Het is daarom belangrijk om in de arbeidsvoorwaarden op een juiste wijze vast te leggen

welke kosten voor rekening van de werkgever blijven. In

de arbeidsovereenkomst of het autoreglement zou de

werkgever bijvoorbeeld kunnen omschrijven dat alle kosten voor rekening van de werkgever komen en dat, als

een van de werknemers de kosten voorschiet, deze als

intermediaire kosten worden beschouwd.

Leg vast in arbeidsvoorwaarden welke kosten

voor rekening van werkgever blijven

Vaste voorschotten en nacalculatie

De terugbetaling van intermediaire kosten is geen kostenvergoeding in de fiscale betekenis en is dus evenmin

een vrije vergoeding. Uitgangspunt bij intermediaire

kosten is dat deze niet in een vaste kostenvergoeding

horen. Onder het nieuwe regime van de werkkostenregeling mag de werkgever wel op basis van ervaringscijfers

periodieke vaste voorschotten geven, maar aan het eind

van het jaar moet nacalculatie plaatsvinden.

In de praktijk komt het voor dat intermediaire kosten

zoals parkeerkosten, wassen van de auto van de zaak,

representatiekosten, relatiegeschenken en dergelijke

toch onderdeel uitmaken van de vaste kostenvergoeding.

De minister zal nog bezien in hoeverre in de sfeer van

het uitvoeringsbeleid aanvullende mogelijkheden worden gecreëerd om deze praktijk voort te kunnen zetten.

Samenvatting

len van een intermediaire kosten; het betreft een terugbetaling van door de werknemer ten behoeve van de

werkgever voorgeschoten uitgaven. Het wordt echter

ingewikkelder als een werknemer een goed aanschaft en

vervolgens ook zelf gebruikt of verbruikt, dan wel als

een werkgever dat goed mede aan de werknemer verstrekt of ter beschikking stelt. Dan zit er mogelijk een

loonelement in.

Nu bij intermediaire kosten sprake is van een niet specifiek omschreven open norm zou via rechterlijke beslissingen mogelijk meer duidelijkheid bereikt kunnen worden.

2. Vaste kostenvergoeding

Het tweede onderwerp dat in dit artikel aan de orde

komt is de vaste kostenvergoeding. Veel werkgevers hebben met de Belastingdienst een afspraak gemaakt om

hun personeel een vrijgestelde vaste kostenvergoeding

te geven. Het gaat om een tegemoetkoming voor kosten

zoals lunchkosten, telefoonkosten, parkeergelden, representatiekosten et cetera. Als de inspecteur daarom verzoekt moet onder de huidige wetgeving een onderzoek

worden verricht naar aard en omvang van de kosten.

Onderzoek naar werkelijk gemaakte kosten

Onzekere toekomst? / Open norm

Nieuw is dat onder de werkkostenregeling vergoedingen die onder de gerichte vrijstellingen vallen alleen

verstrekt kunnen worden in de vorm van een vaste vergoeding voor zover daaraan een onderzoek naar de werkelijk gemaakte kosten ten grondslag ligt. Onderbouwing aan de hand van een steekproef blijft mogelijk.

Zonder onderzoek is de gerichte vrijstelling niet van

toepassing en valt de verstrekte vaste vergoeding in het

algemeen forfait.

Dat betekent dat deze vaste vergoeding slechts is vrijgesteld voor zover de totale vergoedingen en verstrekkingen, verminderd met de gerichte vrijstellingen, niet

hoger zijn dan 1,4 procent van de relevante loonsom.

Zo op het eerste gezicht lijkt het toch niet zo moeilijk

om vast te stellen wanneer sprake is van het terugbeta-

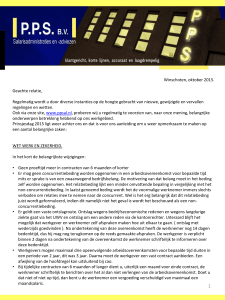

Voortzetting bestaande afspraken

De wet kent geen definitie van het begrip intermediaire kosten. De criteria die genoemd zijn bij intermediaire kosten kunnen in de toekomst leiden tot discussies als

de Belastingdienst in voorkomend geval het standpunt inneemt dat toch sprake is

van een loonvoordeel. Rechtspraak kan dan verduidelijking brengen.

Bij de toepassing van de werkkostenregeling moet iedere werkgever zijn vaste kostenvergoedingen (opnieuw) kritisch beoordelen. Er zal als de werkgever gebruik wil

maken van de gerichte vrijstellingen, vooraf een kostenonderzoek moeten worden

gehouden. Ontbreekt een onderzoek naar de werkelijk gemaakte kosten dan valt de

vaste kostenvergoeding voor gericht vrijgestelde kostensoorten toch in het

1,4%-werkkostenbudget of moet deze worden gebruteerd of tot het loon van de

werknemer worden gerekend.

Door de invoering van de werkkostenregeling moeten

bestaande afspraken met de Belastingdienst over vergoedingen en verstrekkingen opnieuw worden bezien.

Bij vaste vergoedingen die zien op meerdere kostenposten moet voldoende duidelijk zijn in hoeverre de vergoeding betrekking heeft op kostenposten die gericht

zijn vrijgesteld. Uit de site van de Belastingdienst blijkt

dat de bestaande afspraken zoals die liggen over vaste

kostenvergoedingen voor gerichte vrijstellingen voortgezet kunnen worden, ook al ligt er geen onderzoek naar

de werkelijke kosten ten grondslag. Bij nieuwe afspraken

is dat dus anders. Kennelijk is hier sprake van een versoepeling voor bestaande afspraken voor gerichte vrijstellingen. Zolang werkgevers hebben gekozen voor toepassing van de huidige regeling, blijven bestaande

afspraken uiteraard wel gelden.

24

022-024_PSA14_ART03 24

07-10-2010 11:23:27