Wetsvoorstel

tot schrapping van de notionele intrestaftrek

(ingediend door de heren Marco Van Hees en Raoul Hedebouw)

TOELICHTING

Op 1 januari 2016 heeft niemand de tiende verjaardag gevierd van de aftrek voor risicokapitaal,

beter bekend als de notionele interest. Dit is niet verwonderlijk; wie zou er nu een dergelijke

kostelijke maatregel voor de overheidsfinanciën verheerlijken met nogal twijfelachtige resultaten?

Op 1 januari 2006 is de wet van 22 juni 2005 in voege getreden na een wijziging op 23 december

2005. De maatregel moest budgettair neutraal zijn. De geschatte jaarlijkse kost van € 500 miljoen

moest worden gecompenseerd door de afschaffing van andere fiscale voordelen. Tijdens deze tien

jaar werden hebben bedrijven - vooral de grootste - zo'n 120 miljard euro aan notionele intrestaftrek

kunnen aftrekken en 40 miljard euro aan fiscale besparingen (en verliezen voor de schatkist)

gegenereerd. Vier miljard per jaar.

De zogenaamde budgetneutrale maatregel is snel veranderd in een fiscale Frankenstein, een

oncontroleerbaar monster voor de overheidsfinanciën. Ze bevestigde ook de rol van België als een

belastingparadijs voor multinationals.

De notionele intrestaftrek wordt op grote schaal in vraag gesteld, in het bijzonder tijdens de

verkiezingscampagne van 2014. Zelfs de partij die verantwoordelijk was voor de maatregel, was het

eens over de noodzaak van een minimale hervorming. In de tax-shift is deze fiscale niche echter een

van de grote afwezige.

Voor de PVDA is de notionele intrestaftrek een fundamenteel nefast gegeven. De wet moet worden

afgeschaft. Dit is het onderwerp van dit wetsvoorstel.

1. Wat is de notionele intrestaftrek

De aftrek voor risicokapitaal, de zogenaamde notionele intrestaftrek, is omschreven in de artikelen

205bis tot 205novies van het Wetboek van de inkomensbelasting (WIB 1992). Dit is een specifieke

aftrek van de vennootschapsbelasting.

Het aftrekbare bedrag staat in verhouding tot het eigen kapitaal van de vennootschap die geniet van

de aftrek (de eigen fondsen bestaan hoofdzakelijk uit kapitaal en de winst die in het bedrijf wordt

gehouden: dit zijn de fondsen die ten goede komen aan de aandeelhouders).

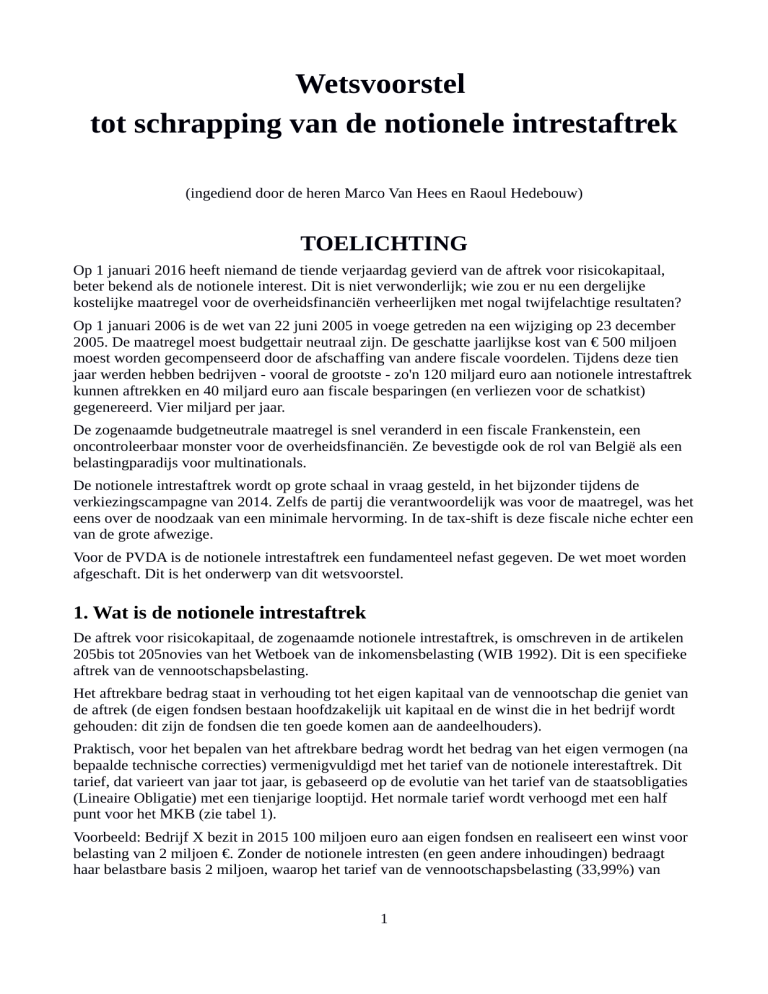

Praktisch, voor het bepalen van het aftrekbare bedrag wordt het bedrag van het eigen vermogen (na

bepaalde technische correcties) vermenigvuldigd met het tarief van de notionele interestaftrek. Dit

tarief, dat varieert van jaar tot jaar, is gebaseerd op de evolutie van het tarief van de staatsobligaties

(Lineaire Obligatie) met een tienjarige looptijd. Het normale tarief wordt verhoogd met een half

punt voor het MKB (zie tabel 1).

Voorbeeld: Bedrijf X bezit in 2015 100 miljoen euro aan eigen fondsen en realiseert een winst voor

belasting van 2 miljoen €. Zonder de notionele intresten (en geen andere inhoudingen) bedraagt

haar belastbare basis 2 miljoen, waarop het tarief van de vennootschapsbelasting (33,99%) van

1

toepassing is. Het bedrijf moet dus 2.000.000 x 33,99% = 679.800 € aan belastingen betalen.

Tafel 1 - Rente aftrek voor risicokapitaal

Belastingjaar

Inkomstenjaar

Normale tarieven

Tarieven voor het

MKB

2007

2006

3,442%

3,942%

2008

2007

3,781%

4,281%

2009

2008

4,307%

4,807%

2010

2009

4,473%

4,973%

2011

2010

3,800%

4,300%

2012

2011

3,425%

3,925%

2013

2012

3,000%

3500*

2014

2013

2,742%

3,242%

2015

2014

2,630%

3,130%

2016

2015

1,630%

2,130%

Het resultaat verschilt aanzienlijk na de notionele interestaftrek. Bedrijf X mag 1.630.000 euro

aftrekken door middel van de notionele intrestaftrek. Namelijk: 100 miljoen x 1,630% van het eigen

vermogen (voor het jaar 2015). De belastinggrondslag bedraagt dus geen 2 miljoen meer, maar

2.000.000-1.630.000 = € 370.000. De verschuldigde belasting bedraagt dus 33,99% x 370.000 = €

125.763.

Het valt op te merken dat als het bedrijf X met dezelfde resultaten van het tarief van 2014

geprofiteerd zou hebben, de notionele intrestaftrek in totaal 100 miljoen x 2,630% = 2.630.000 €

zou bedragen. De winst zou dus groter zijn dan vóór de belastingen en het bedrijf zou volledig

ontsnappen aan de vennootschapsbelasting. Dat geldt ook als het bedrijf over een groter eigen

vermogen zou beschikken.

Deze aftrek is onvoorwaardelijk. Alle Belgische bedrijven hebben er recht op. Tenzij ze natuurlijk

verlies lijden of als ze een negatief eigen vermogen hebben (in het geval van een bedrijf dat veel

schulden heeft). Of nog als het eigen vermogen negatief gecorrigeerd is (bijvoorbeeld een holding

die om de notionele aftrek te berekenen, de waarde van de dochterondernemingen dient af te

trekken van de waarde van de eigen fondsen).

2. De oorsprong van de notionele interesten

De officiële motivatie van de aftrek voor risicokapitaal is samengevat in een korte zin in de bijlage

bij de inventaris van de fiscale uitgaven, die jaarlijks toegevoegd wordt aan het budget van de

Kamer. Het doel van de maatregel is volgens dit document: “De fiscale discriminatie tussen de

financiering met vreemd vermogen en de financiering met eigen vermogen af te zwakken.”i

De motivatie is de volgende: om een investering te financieren, heeft een bedrijf twee

mogelijkheden. Ofwel vraagt het een krediet gaan, dat het in dat geval fiscaal kan aftrekken van de

interesten die het aan de schuldeiser (bijvoorbeeld, een bank) betaald heeft. Ofwel financiert het

2

bedrijf met de eigen middelen, dat wil zeggen met het geld van de aandeelhouders, en in dit geval,

kan het niets aftrekken. Volgens de argumenten van hun ontwerpers maakt de notionele

interestaftrek een einde aan deze discriminatie.

Op het eerste gezicht lijkt het aantrekkelijk. Deze theorie negeert een verschil in grootte tussen de

financiering met vreemd vermogen en de financiering met eigen vermogen: de eerste genereert de

werkelijke kosten voor het bedrijfsleven (de rente aan de schuldeiser), de tweede niet. Het is om

deze reden dat de aftrek voor risicokapitaal de bijnaam "notioneel" gekregen heeft, het bijvoeglijk

naamwoord dat aangeeft dat iets alleen bestaat in de (fiscale) geest en niet in het echte leven

(boekhouding).

In feite is de notionele interestaftrek om een andere reden gemaakt dan die hun politieke verpakking

a posteriori laat uitschijnen. Het gaat om het vervangen van een andere belastingaberratie: het

fiscaal regime van de coördinatiecentra van de multinationals.

Deze regeling werd in onze wetgeving in 1982 geïntroduceerd door een Besluit genomen bij

bijzondere volmacht (die de overheid de bevoegdheid verleent om een juridisch bindende tekst op te

leggen, zonder langs het Parlement te passeren). De wet was specifiek gericht op de

coördinatiecentra, dat wil zeggen de interne banken van de multinationals. Deze centra bieden (vaak

grote) leningen aan aan dochterbedrijven wereldwijd en ontvangen (vaak enorme) interesten die hun

(vaak grote) winsten genereren. Het tijdschrift Solidair heeft berekend dat in 2002 207

coördinatiecentra die door de Belgische autoriteiten goedgekeurd waren, gemiddeld 1,36%

belasting betaald hadden op een totale winst van 5,36 miljard euro.ii

Dit fiscale regime werd echter veroordeeld door de Europese Unie, die oordeelde dat het in strijd

was met de communautaire regels inzake staatssteun. Didier Reynders is zeer gevoelig voor het lot

van de coördinatiecentra; hij was zelf bestuurder bij het coördinatiecentrum van de Carmeuse groep

voordat hij minister van Financiën werd. Hij is lid geworden van de multinationale lobby om

vruchteloos te proberen dit bedreigde mechanisme te redden. Hij kwam met een lumineus idee: een

algemene bepaling opstellen waarvan alle ondernemingen zouden profiteren maar die op maat van

de coördinatiecentra gesneden is. Door hun interne rol als bank beschikken de coördinatiecentra

over een enorm eigen vermogens. Dat is de reden waarom de notionele interestaftrek op maat

gesneden is van het eigen vermogen.

Kiezen tussen een geschenk aan 207 bedrijven en een geschenk aan ongeveer 500.000 bedrijven in

het land, betekende een hoog risico op budgettair vlak. Vooral omdat het systeem nog steeds nieuwe

multinationals aantrekt, zonder dat dit resulteert in een betekenisvol effect op de werkgelegenheid,

maar een enorme fiscale impact heeft.

3. Een bijzonder omstreden maatregel

Zeggen dat de notionele intrestaftrek een omstreden maatregel is understatement. Van bij het begin

blijft ze regelmatig voor opschudding zorgen.

De eerste grote controverse dateert van 2007, toen verschillende waarnemers plotseling bezorgd

waren over de kosten van de voorziening voor de overheidsfinanciën, die erg ver verwijderd waren

van de eerste ramingen van de minister van Financiën.

Andere controverses zullen regelmatig opduiken. Vooral wanneer de Belgische filialen van

multinationals veel banen schrappen, terwijl hun financiële dochterondernemingen honderden

miljoen notionele interesten kunnen aftrekken.

De PVDA is de enige partij die, vanaf het begin de fiscale aftrek duidelijk veroordeeld heeft en de

schrapping heeft geëist. De meeste andere partijen namen geleidelijk een kritische positie in.

Zelfs de partij van de heer Didier Reynders, de uitvinder van de beleidsmaatregel, nam er

3

uiteindelijk afstand van. In 2013, toen hij voorzitter van de MR was, nam de heer Charles Michel

afstand door te beweren dat de socialisten de echte schuldigen waren van de bepaling: "We hebben

de notionele interest opgezet omdat links het nominale tarief van de vennootschapsbelasting niet

wilde verlagen.”iii Michel had eventjes vergeten dat twee en een half voor de stemming van de

notionele intrestaftrek, minister Reynders samen met de socialisten het nominale tarief van de

vennootschapsbelasting verlaagd had. Het ging van 40,17% naar 33,99%iv. Het toont in ieder geval

aan hoe de MR in deze zaak een bocht heeft gemaakt.

Tijdens de verkiezingscampagne van 2014 nam praktisch het hele politieke veld een nogal kritisch

standpunt in ten aanzien van notionele interesten (zonder de aftrek noodzakelijkerwijs volledig te

willen schrappen). Groen, dat in 2005 tegen had gestemd, verdedigen een belangrijke hervorming

van de maatregel. CD&V en CDH, die zich in 2015 onthielden bij de stemming, blijven er

sceptische (of ronduit vijandig) tegenover staan. De socialistische PS en SP.A, zelfs als ze toen voor

de wet hebben gestemd, blijven niet achter in de kritiek erop. Bart De Wever, de voorzitter van de

N-VA, herneemt zelfs een slagzin van de PVDA die een maatregel aanklaagt waarmee

multinationals minder belasting betalen dan een schoonmaakster.v De liberalen van de Franstalige

MR zijn overeengekomen dat het mechanisme moet worden herzien. Zelfs de economist Bruno

Colmant, voormalig hoofd van het kabinet van Didier Reynders en die beschouwd wordt als een

van de inspirators van de notionele intrestaftrek, stelt zich uiteindelijk vragen bij de geldigheid van

een bepaling die niet langer geschikt lijkt in de nieuwe economische conjunctuur. Het is natuurlijk

vooral de politieke wind die draaide ...

Toch gaat het regeerakkoord van de Zweedse coalitie regelrecht in tegen deze trend door te

besluiten niet aan de vennootschapsbelasting en de verschillende niches, waaronder de aftrek voor

risicokapitaal, te raken.

Het regeerakkoord van de nieuwe coalitie bevestigt: “Het fiscale systeem moet voorzien in de

rechtszekerheid en de stabiliteit van de burgers en bedrijven, zodat zij financieel in staat zullen zijn

om hun activiteiten op lange termijn te plannen en hun strategie van ontwikkeling, rekrutering en

investeringen kunnen bepalen. In deze context zal de stabiliteit van de belasting voor bedrijven een

belangrijke prioriteit vormen voor de regering.”vi

Alle kritieken op de notionele intrestaftrek werden gedurende vele maanden keer op keer herhaald,

maar telkens weggewuifd. Met een eigenaardige logica wordt geponeerd dat de burgers en de

bedrijven fiscale stabiliteit nodig hebben, maar alleen de tweede groep zal ze krijgen. De belasting

op de grote fortuinen en de herziening van de vennootschapsbelasting zijn de opmerkelijke

afwezigen bij een tax-shift die alleen de personenbelasting hervormt ... maar wel een nieuwe en

belangrijk cadeau toekent aan de bedrijven door de verlaging van de sociale bijdragen.

4. De kost van de notionele intrest

De notionele interestaftrek betekent een aanzienlijk verlies voor de schatkist. In tien jaar tijd

bedroeg de factuur 40 miljard € (zie tabel 2). In 2006 bedroegen de fiscale uitgaven 1,85 miljard.

Het piekte op 61,6 miljard € in 2011. Daarna ging het naar beneden, maar het gaat nog altijd om

miljarden euro's.

Twee hervormingen hebben de aftrek voor risicokapitaal aangepast, zonder ze fundamenteel te

wijzigen. Als de notionele interest hoger is dan de fiscale boekwaarde van het jaar, kan het saldo

niet meer afgetrokken worden in de jaren nadien. Het tarief van de aftrek is beperkt tot 3%, maar

met de algemene daling van de rentevoeten is deze beperking achterhaald.

4

Tabel 2 - Kosten van de notionele rente per jaar vii

Jaar

Kosten

2006

1,85 miljard €

2007

3,80 miljard €

2008

5,36 miljard €

2009

4,95 miljard €

2010

5,37 miljard €

2011

6,16 miljard €

2012

3,82 miljard €

2013

3,74 miljard € *

2014

3,35 miljard € *

2015

2,08 miljard € *

40,48 miljard €

* Projectie op basis van de evolutie van de tarieven

Als alle bedrijven ervan kunnen profiteren, is de notionele intrestaftrek zeer slecht verdeeld. Een

studie van de FOD Financiën (augustus 2008) over de resultaten van 2006 wees uit dat 37% van de

winst werd opgeslokt door 25 grote bedrijven ...viii

In 2013 voerde de Studiedienst van de PVDA een gelijkaardige studie uit. Ze publiceerde de lijst

van de top twintig ontvangers van de notionele intrestaftrek voor 2012.ix De totale som bedroeg 4,39

miljard €, wat overeenkomt met een fiscale opbrengst van 1,49 miljard € of 39% van de winst van

dat jaar. De concentratie in de handen van een paar begunstigden wordt hierdoor nog versterkt.

Het tarief van de notionele intrest was bepaald op 3% voor de resultaten van 2013 en is sindsdien

gestaag afgenomen. Dit vermindert uiteraard de totale fiscale uitgaven. L’Echo relativeert toch de

impact van deze vermindering voor de belangrijkste begunstigden van de notionele intrestaftrek. In

augustus 2015 analyseerde de krant de resultaten en de belastingdruk voor tien interne banken van

multinationals. De financieringsmaatschappijen accumuleren samen 76 miljard € aan eigen

vermogen. Hier conclusies van de krant:

“Deze tien vennootschappen naar Belgisch recht hebben in 2014 samen 2,5 miljard € winst gemaakt

voor belastingen, een stijging van 31% tegenover 1,9 miljard € een jaar voordien. Hun totale aftrek

voor risicokapitaal bedraagt 1,81 miljard € in 2014, tegen 1,63 miljard € in 2013 (+ 11%). In 2014

betaalden ze 52,4 miljoen € belasting op hun inkomsten, tegen 35,5 miljoen een jaar eerder, een

stijging van 47%. Gezien de variaties in de winst van jaar tot jaar, is de enige manier om

veranderingen in hun bijdrage aan de overheidsfinanciën te meten om dit te vertalen naar het

belastingtarief. De tien hebben een gemiddeld belastingtarief van 2,3% aan het einde van het

boekjaar 2014, tegen 1,8% een jaar eerder. Een stijging die subtieler is dan we op het eerste gezicht

misschien gedacht hebben, want deze interne banken hebben vorig jaar over het algemeen betere

financiële resultaten.”x

De in tabel 2 vermelde kosten van de notionele interesten hernemen de bedragen van de inventaris

5

van de belastinguitgaven die jaarlijks opgesteld wordt door de FOD Financiën en die toegevoegd

wordt aan de overheidsbegroting die de Kamer stemt. Deze bedragen moeten volgens sommigen

gerelativeerd worden, want als we de maatregel schrappen zal de Belgische fiscus het deel met

betrekking tot de financiële centra die speciaal gecreëerd werden door multinationals om te

profiteren van de notionele intrestaftrek, niet recupereren. Sterker nog, ze zullen proberen zich te

vestigen in een ander land met hun lucratieve dochterondernemingen.

Dit argument is correct, maar dat doet niets af van de vermelde bedragen. Deze bedragen

vertegenwoordigen het verlies voor de schatkist, maar niet die van België alleen. Multinationals in

verschillende andere landen gebruiken de notionele interestaftrek: Frankrijk, Duitsland, Nederland,

Zweden, het Verenigd Koninkrijk, de VS ... (we vermelden hier alleen maar de belangrijkste). Is het

legitiemer om de schatkist te plunderen als die van een ander land betreft? Wij denken het niet. Het

is daarom dat België beschouwd wordt als een belastingparadijs voor multinationals.

5. De valse deugden van de maatregel

1) Vermindert de notionele interest de schuldgraad van de bedrijven?

Het antwoord is: neen. Als de overheid enerzijds echt de eigen fondsen wilde versterken, zou ze de

fiscale aftrek niet verleend hebben, tenzij de eigen fondsen zouden verhoogd worden. Maar daaraan

hebben de coördinatiecentra weinig omdat ze enorme eigen fondsen beschikken. Men daarom de

aftrek moeten verlenen voor al het kapitaal dat opgebouwd werd door elk bedrijf sinds zijn

oprichting.

Anderzijds heeft de bestuurder van een KMO zelden een keuze van financiering. In het algemeen

investeert hij in eerste instantie alles wat hij bezit in zijn bedrijf en wanneer hij heeft extra geld

nodig heeft, gaat hij naar zijn bankier om meer krediet te vragen. Hetzelfde geldt als zijn bedrijf is

opgestart: als hij kapitaal nodig heeft om te investeren, zal hij eerst gebruik maken van zijn

winsten ... als hij er gerealiseerd heeft. Enkel wanneer hij niet beschikt over eigen kapitaal, zal hij

zich tot de banken richten.

De meevaller van de notionele interest geldt ook voor KMO's: de maatregel veroorzaakt nauwelijks

een verschil in het gedrag van de begunstigde. Ze heeft ook een pervers effect: de KMO's met een

grote schuldenlast worden gesanctioneerd (met meer schulden dan eigen vermogen, ze kunnen

weinig of geen gebruik maken van de notionele intrestaftrek), alsof ze er verantwoordelijk voor

waren. Terwijl de regering beweert dat deze maatregel speciaal voor hen in het leven geroepen is.

2) Bevordert de notionele interest de investeringen?

Het antwoord luidt: neen. Allereerst moet worden opgemerkt dat de fiscale aftrek onvoorwaardelijk

is en er geen investering vereist is om ervan te genieten.

Zoals we hierboven zagen, heeft de notionele intrestaftrek geen automatisch effect op de verhoging

van het eigen vermogen van bedrijven. Maar zelfs als dat het geval was, is een verhoging van het

kapitaal niet synoniem met nieuwe productieve investeringen. Het bedrijf kan het geld van de

aandeelhouders gebruiken, bijvoorbeeld om te investeren in speculatieve titels. Of om gebouwen te

kopen die ze dan zal verhuren.

In het geval van een multinational kan het verhoogde kapitaal gebruikt worden om leningen te

verstrekken aan dochterondernemingen. Dit is precies wat de coördinatiecentra doen. Wanneer de

notionele interest van kracht werd, hebben de oude centra hun fiscale privileges kunnen behouden

en andere multinationals richtten financiële centra op in België. De analyse van de macroeconomische statistieken tonen een enorme toename van het eigen vermogen. Deze analyse had

enkel betrekking op een paar grote ondernemingen en niet op de KMO's. Het had ook niets te

maken met productieve investeringen in België.

6

3) Bevordert de notionele rente de werkgelegenheid?

Nogmaals luidt het antwoord: neen. Als het antwoord op beide bovenstaande vragen negatief is, kan

dat het ook moeilijk anders.

Voor de KMO's is de notionele interest slechts een meevaller, zonder gevolgen voor hun beleid. De

impact op de werkgelegenheid is nul. Wat de multinationals betreft, ze richten financiële centra op

om er veel geld in te pompen. Maar deze centra creëren bijna geen banen.

In 2012 zijn in de boven vermelde top-20 17 van de 20 ondernemingen financiële structuren van de

multinationals die speciaal opgezet werden om te kunnen genieten van de aftrek voor

risicokapitaalxi, (en voor sommigen, van het fiscaal regime van de coördinatiecentra). Deze 17

bedrijven, die in 2012 samen goed waren voor bijna vier miljard aan notionele interestaftrek,

hebben een gemiddelde staf van slechts 25 voltijdse medewerkers.

In haar verslag van juli 2008 verwacht de Nationale Bank dat de impact van de notionele

intrestaftrek op korte termijn beperkt is voor de reële economie beperkt. Op basis van theoretische

modellen, stelt het rapport dat de maatregel “een positief effect blijkt te hebben, maar van marginaal

belang is voor de werkgelegenheid”.xii

4) Is de notionele interestaftrek goed voor de KMO's?

Men herinnert zich dat de huidige premier, toen hij het voorzitter was van de MR, van zijn

krantenhandelaar, “Walter de boekhandelaar”, het archetype van gemiddelde zelfstandige gemaakt

heeft en als maatstaf van de belastinghervormingen die ter discussie stonden (het ging om

bedrijfswagens).

Als men “Walter de boekhandelaar” als maatstad neemt voor de notionele interestaftrek, is het

resultaat duidelijk: zijn BVBA heeft tien keer meer schulden dan eigen vermogen. Hij geniet dus

bijna niet van de notionele interest, daar het al jaren verliezen maakt.

In feite veroorzaakt de notionele interest een viervoudige discriminatie.

a) Ten eerste, er wordt onderscheid gemaakt tussen individuen en ondernemingen: een zelfstandige

die geen bestuurder van een onderneming is, komt niet in aanmerking voor de maatregel, omdat de

aftrekbaarheid enkel voorzien is voor de vennootschapsbelasting.

b) Ten tweede, een discriminatie tussen KMO’s en grote bedrijven. Zoals hierboven vermeld,

profiteert een handvol multinationale dochterondernemingen van een groot deel van het de

opbrengst van de notionele interest. Terwijl het geheel van de Belgische KMO’s onderworpen is aan

het verlaagde tarief van de vennootschapsbelasting halen ze amper een vermindering van

1 miljardxiii of 6,4% van de winst.

c) Ten derde, een discriminatie tussen de bedrijven met een zeer grote schuldenlast en

ondernemingen met weinig schulden. De eerste hebben a priori de meeste hulp nodig, maar

profiteren niet of weinig van de notionele interest. De tweede beschikken over eigen fondsen en

hebben daarom verhoudingsgewijs rijkere aandeelhouders die van het magische manna kunnen

genieten. Begrijpe wie kan.

d) Tot slot, een discriminatie tussen de winstgevende en verlieslatende ondernemingen. De

vennootschapsbelasting wordt berekend op de winst. Er moet een winst beschikbaar zijn – na aftrek

van de vergoeding van de ondernemer – om te kunnen profiteren van de fiscale aftrek. Veel KMO’s

vechten ieder jaar om niet in het rood te eindigen.

6. De notionele interest hervormen of schrappen?

7

Moet de notionele interest hervormd of geschrapt worden? Ze is al meerdere malen hervormd om

de maatregel zo nodig uit te breiden of te beperken. Er wordt echter niet geraakt aan de

grondvesten. Er werd ook een “Fairness Tax” ingevoerd om de fiscale achterpoortjes te beperken, te

beginnen met de notionele interesten die ten goede komen aan de grote bedrijven. Dit was evenmin

een succes. Andere hervormingen zijn natuurlijk denkbaar. We kunnen het voordeel van de

notionele intrestaftrek beperken tot de kleine en middelgrote ondernemingen op voorwaarde dat er

banen gecreëerd of behouden worden. Er bestaan nog andere mogelijkheden.

Laten we culinaire vergelijking maken: met gebruikt geen kaasrasp om er frieten mee te maken. Het

heeft weinig zin om een rasp te gebruiken bij de productie van frietjes. Waarom dan al het

mogelijke doen om van de notionele intrestaftrek een instrument ter bevordering van investeringen

en de werkgelegenheid te maken? De fiscale aftrek werd speciaal ontworpen om de

belastingregeling voor coördinatiecentra te vervangen en is daarom niet geschikt voor andere

doeleinden. Het is dan ook een illusie om de aftrek voor risicokapitaal te hervormen: ze moet

gewoon geschrapt worden.

De notionele intrestaftrek is het archetype van de meevaller: een maatregel die de winst van de

begunstigden vergroot zonder hun gedrag te veranderen. Voorwaarden stellen voor de

werkgelegenheid zou het voordeel van deze meevaller tenietdoen. Inderdaad, bedrijven verhogen of

verlagen hun personeelsbestand in de eerste plaats op basis van hun situatie, hun strategie en de

economische omstandigheden. Met of zonder een fictieve rente. De werkgelegenheid zou bloeiende

bedrijven bevoordelen en bedrijven in moeilijkheden, die het aantal werknemers reduceren,

sanctioneren.

Waarom verdedigen voorstanders van het behoud van de notionele interest een fiscale aftrek op

basis van het aantal gecreëerde arbeidsplaatsen? Misschien omdat ... ze al bestaat, althans voor

kleine bedrijven. Ze heet “vrijstelling voor bijkomend personeel”.xiv

Tijdens een hoorzitting in de Kamer over de internationale belastingontduiking, merkte de heer

Pascal Saint-Amans, directeur van het Centre de politique et de l' administration fiscales van het

OESO, dat zijn organisatie eerder gekant is tegen de renteaftrek, “die kan omschreven worden als

een slechte fiscale maatregel. Grote multinationals kunnen hun eigen fondsen kunstmatig opblazen

om de Belgische notionele interestaftrek te gebruiken zonder dat te koppelen aan enige

economische activiteit. In die zin is de notionele interestaftrek uitgegroeid tot een instrument van

fiscale optimalisatie, die in vraag kan worden gesteld.”xv

De minister van Financiën, de heer Johan Van Overtveldt verklaarde in zijn nieuwste plan tegen de

belastingfraude dat de Europese Commissie wenste dat “de vennootschapsbelasting overal binnen

de Unie op dezelfde manier zou berekend worden. Dit zou leiden tot een eenvoudigere en

transparantere belastingen”.xvi Een reden te meer om de notionele interestaftrek te schrappen ...

Wetsvoorstel

Artikel 1

Deze wet regelt een materie bedoeld in artikel 74 van de Grondwet.

Artikel 2

De artikelen 205bis tot 205novies van de Wet op de inkomstenbelasting (WIB 1992) worden

8

ingetrokken.

Artikel 3

Alle verwijzingen naar de artikelen 205bis tot 205novies van het Wetboek van de

Inkomstenbelastingen (WIB 1992) worden geschrapt.

Artikel 4

Deze wet heeft ingang vanaf het eerste fiscale jaar na de goedkeuring ervan.

1 januari 2016

Marco Van Hees (PVDA/PTB)

Raoul Hedebouw (PVDA/PTB)

9

i Bijlage bij de inventaris van de federale fiscale uitgaven, september 2015, p. 13.

ii Solidair, 4 februari 2014 verkrijgbaar bij http://www.frerealbert.be/fiscalite/impt-dessocits/centres-de-coordination-une-fraude-lgale-de-2-milliards-.

iii Le Soir, 5 februari 2013.

iv Wet van 24 december 2002

v VRT, Ter Zake, 12 mei 2014, http://www.deredactie.be/permalink/2.33362?video=1.1965364.

vi Regeerakkoord, 10 oktober 2014, p. 94.

vii Voor de jaren 2006 tot 2012: Huis van Afgevaardigden, Inventaris vrijstellingen,

tegemoetkomingen en verminderingen die overheidsinkomsten beïnvloeden, Bijlage bij de

begroting, diverse jaren. Voor de jaren 2013-2015, op basis van de verwachte evolutie van de

notionele interestaftrek.

viii Echo, 20 augustus 2008.

ix http://ptb.be/sites/default/files/documents/2014/02/12/131030topsisoc2013.pdf

x Echo, 8 augustus 2015.

xi http://ptb.be/sites/default/files/documents/2014/02/12/131030topsisoc2013.pdf

xii Nationale Bank van België, Macro-economische en budgettaire gevolgen van de fiscale aftrek

voor risicokapitaal, Juli 2008, p. 34.

xiii Huis van Afgevaardigden, het antwoord op vraag nr. 464 MP Dirk Van der Maelen, 12 juli 2011.

xiv Artikel 67ter van het Wetboek Inkomstenbelastingen.

xv Het Huis van Afgevaardigden, Hoorzitting van de heer Pascal Saint-Amans, directeur van

fiscaal beleid en administratief centrum van de OESO, over de internationale belastingontduiking,

13 november 2015, Document 54/1116/003, p.18.

xvi Johan Van Overtveldt, Actieplan voor de bestrijding van belastingfraude, 3 december 2015, p.

57.

![Lees de wetenschappelijke beschrijving van [G]OUD](http://s1.studylibnl.com/store/data/000629403_1-0c84024ff570d5cdecc54b7712aeb586-300x300.png)