38

service

Juli/augustus

2015

Uw financiële

levensweg

Leven en carrière van een advocaat staan bol van keuzes en aangename en minder aangename

mijlpalen op persoonlijk en professioneel gebied. Allemaal dragen die financiële consequenties. Waar

moet u rekening mee houden wanneer u een baan aanvaardt, kantoor begint, emigreert, een sabbatical

neemt, erft, trouwt, scheidt, belegt en hoe zorgt u ervoor dat u aan het eind van uw carrière gerust

met (vervroegd) pensioen kunt gaan? Het Advocatenblad deed onderzoek naar de financiële situatie

van advocaten en sprak hierover met manager private banking Nico Hoeve en senior private bankers

Olivier Linker en Rob Neuvel van Van Lanschot Bankiers Business Professionals. Zij vertelden in een

groepsgesprek over de voor- en nadelen, kansen en risico’s bij levensbepalende gebeurtenissen.

Sabine Droogleever Fortuyn

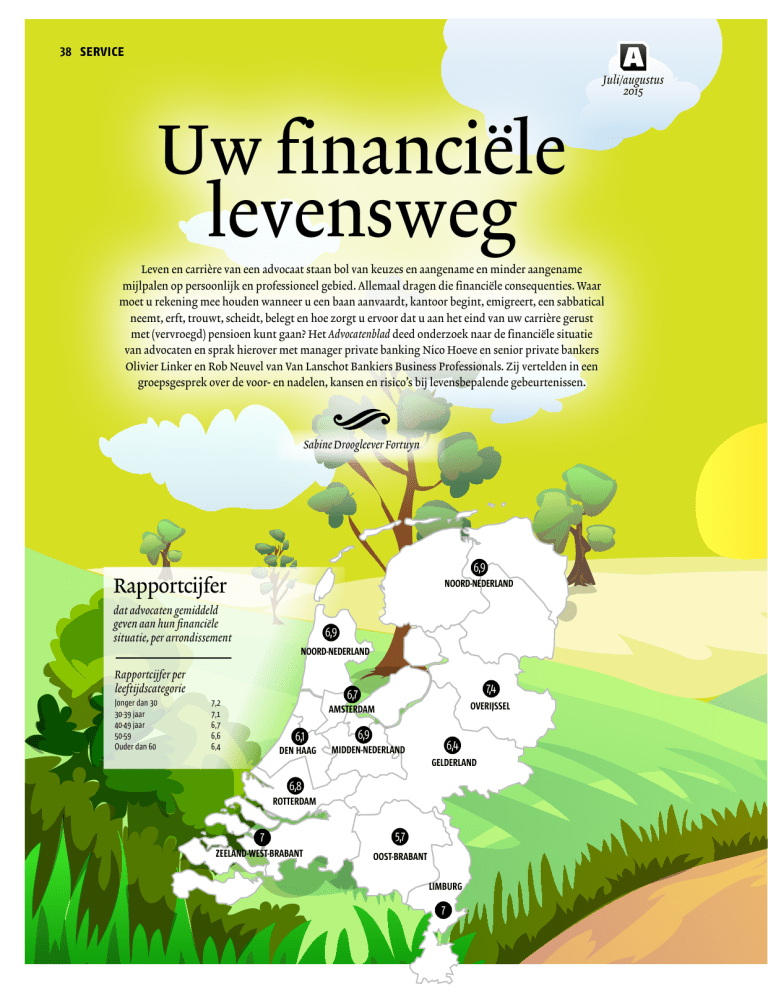

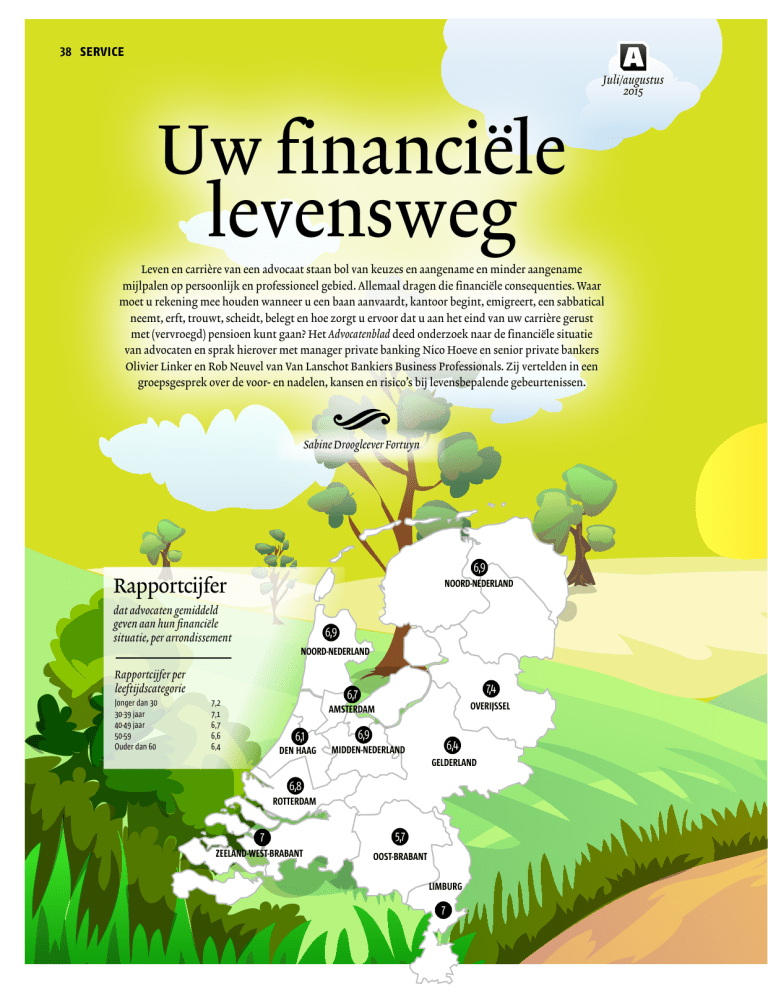

6,9

Rapportcijfer

Noord-nederland

dat advocaten gemiddeld

geven aan hun financiële

situatie, per arrondissement

6,9

Noord-nederland

Rapportcijfer per

leeftijdscategorie

Jonger dan 30

30-39 jaar

40-49 jaar

50-59

Ouder dan 60

7,4

6,7

7,2

7,1

6,7

6,6

6,4

overijssel

amsterdam

6,1

den haag

6,9

6,4

Midden-Nederland

gelderland

6,8

Rotterdam

7

5,7

Zeeland-West-Brabant

Oost-Brabant

Limburg

7

service 39

Waar let u op tijdens uw arbeidsvoorwaar­

dengesprek? Een goed salaris is natuurlijk

belangrijk. Maar er zijn veel meer voorwaarden

die invloed hebben op uw verdere levensweg.

Te denken valt aan aanvullende verzekeringen.

Zo is 2,5 procent van de advocaten vrijwillig

verzekerd tegen arbeidsongeschiktheid via het

UWV, 1,9 procent is hiertegen verzekerd via het

pensioenfonds, 68,1 procent heeft een arbeids­

ongeschiktheidsverzekering via een verzekeraar

en 27,5 procent heeft zich niet verzekerd tegen

arbeidsongeschiktheid, zo wijst onderzoek van

het Advocatenblad onder advocaten uit.

Olivier Linker: ‘Het is verstandig om bij indienst­

treding naast het arbeidsongeschiktheidsrisico

het (nabestaanden)pensioen te regelen. Als u

getrouwd bent, kunt u bijvoorbeeld een Anwhiaatverzekering afsluiten. Dan ontvangt

uw partner tot de AOW-leeftijd een

uitkering als u komt te

overlijden.’

ij

Hoe staan

advocaten er

financieel voor?

a ls

e

om berg

n

e ud

e

ng

air

aa r Go tagi

t

n

te -s

be Pa aat

c

w

au advo

wi

l

wo t ad

rd voc

en aa

t

Bl

U

nb

26

U

Om inzicht te krijgen in de financiële

situatie van advocaten en de vragen

die zij kunnen hebben, stelde het

Advocatenblad een online enquête op.

In totaal namen 217 advocaten daaraan

deel. De resultaten van de enquête zijn

opgenomen in dit artikel. In hoeverre

is het representatief? Gezien de samen­

stelling van de advocatuur week de

opgegeven omvang van de kantoren

nauwelijks af van de totale advocatuur,

ook de verdeling over de arrondis­

sementen was goeddeels als die in

de totale advocatuur – al namen er

eigenlijk iets te weinig Amsterdammers

en iets te veel Midden-Nederlanders

en Gelderlanders deel. Wel kende

dit onderzoek te veel mannen (61,1

procent ten opzichte van 57 procent in

de advocatuur) en namen er te weinig

strafrechtadvocaten (22,1 procent) en

te veel personen- en familierecht­

advocaten (34,4 procent) deel. De

meeste respondenten waren zelfstandig

advocaat (46,6 procent) of partner (38

procent). De resultaten zijn opgenomen

in en rond de levensweg.

25

Sta

r

jaart

Als advocaat-stagiaire gaat u de driejarige beroeps­

opleiding advocaten volgen. De kosten hiervoor

zijn in totaal rond de 14.000 euro. Meestal betaalt

het kantoor deze kosten. Maar het kan zijn dat

als u de opleiding niet afmaakt, of als u tijdens

uw stage van kantoor wisselt, u de kosten moet

terugbetalen.

Er is een trend gaande dat, mede door de crisis,

advocatenkantoren moeite hebben stagiaires aan te

nemen en hun opleiding te betalen. De stagiaire-on­

dernemer is in opkomst en steeds meer stagiaires betalen

hun opleiding zelf. Deze betalen ze bijvoorbeeld uit spaargeld.

Daarnaast kunnen ouders gebruikmaken van de schenkingsvrij­

stelling. Ouders mogen hun kind eenmalig een maximaal bedrag

van ruim vijftigduizend euro belastingvrij schenken voor studie- of

(beroeps)opleidingsdoeleinden. Het kind moet dan wel een leeftijd

tussen de achttien en veertig jaar hebben. Ouders kunnen ook ge­

bruikmaken van het recht op een jaarlijkse belastingvrije schenking

tot circa vijfduizend euro.

Heeft u geen spaargeld en schenken uw ouders niet? Dan zou

u een persoonlijke lening bij de bank kunnen overwegen. Nico

Hoeve: ‘Wees u er bewust van dat zo’n lening uw leencapaciteit

kan beperken bij een toekomstige hypotheekaanvraag.’

27

en

en er

n

o

tn

enw par

m

w

a

s

u

et huis

aat

U g rekt m huur

bet een

28

‘Veel mensen die gaan samenwonen,

regelen helemaal niets,’ zegt Rob

Neuvel. Voor hen heeft hij de volgende

tip: overweeg het afsluiten van een

samenlevingsovereenkomst. Waarom?

Met een zogeheten verblijvingsbeding

in de samenlevingsovereenkomst kunt

u regelen dat de gemeenschappelijke

goederen in geval van overlijden bij

de langstlevende partner komen en

niet van rechtswege naar familie gaan.

Samenwonende partners erven volgens

de wet namelijk niet automatisch van

elkaar.

Maar de belangrijkste reden om een

samenlevingsovereenkomst te maken,

is dat u hierin uw partner kunt

aanwijzen als de rechthebbende op

uw partnerpensioen. De langstlevende

ontvangt dan een pensioenuitkering

als zijn of haar partner komt te over­

lijden. Er moet dan natuurlijk wel pen­

sioen zijn opgebouwd. Daarbij is het

belangrijk dat het pensioenfonds op de

hoogte wordt gesteld van het feit dat

u samenwoont en een samenlevings­

overeenkomst heeft gesloten.

Lening bij

familie/vrienden

Consumptief

40

krediet

Alleenstaand,

weduwe/weduwnaar

Alleenstaand,

gescheiden

gistreerd

nerschap

service

Alleenstaand,

nooit getrouwd

Relatie

samenwonend

jonger dan 30 jaar

30-39 jaar

40-49 jaar

50-59 jaar

60 jaar en ouder

onbekend

20

0

Sterk risicomijdend

80

Risicovol

33

Door wie laten advocaten

zich adviseren?

36

Overig

Weet ik

niet

Eigen

zorg inkopen

Weet ik

niet

Pensioen

32

(Helemaal)Voor

niet meekinderen

eens

(Helemaal)

mee eens

Hypotheek

Accountant/fiscalist

en

l op

‘Ik ben bere m het risico te een

id o

ok

om geld te verliezen, als er o nen.’

‘Ik ben bereid om

het

rdie risico te

kans is om geld te ve

Neutraal

lopen om geld te verliezen, als er ook

een kans is om geld te verdienen.’

Welke schulden

hebben advocaten?

Geen

schulden

(Helemaal)

mee eens

29

Pe

Welk

hebbe

Weet ik

niet

Beleggingsadviseur Anders

mogensbeheerder

Accountant/fiscalist

‘Ik ben bereid om het risico te

lopen om geld te verliezen, als er ook

een kans is om geld te verdienen.’

Banker

35

Gem

id

dat deld aan

advo

caat tal uren

cont

volNiet

ract

g

zBanker

ond werkt ( ens

er ov

dus

erur

en)

Weet ik

niet

Kinderen kosten geld. Studenten

moeten hun eigen studie gaan be­

talen. Als uw kind vier jaar studeert,

kunt u uitgaan van totale kosten van

rond de 35.000 euro als uw kind

thuis woont en 60.000 euro als hij

of zij uitwonend is. Als u uw kind

wilt laten studeren, is het daarom

te overwegen om een spaarpot te

vormen vanaf de geboorte.

Geen

Rob testament

Neuvel: ‘Gezien de lange beleg­

Testament

gingshorizon en de lage

rentestand

Overig

is het te overwegen om te gaan

beleggen in plaats van sparen. Als Eigen

u op naam van het kind gaat zorg inkopen

beleggen, moet in principe de

Voor

kantonrechter toestem­

kinderen

ming geven.’

nd

ki ren

te o

rs eb

ee t g

d

uwor

w

tot

toe ap

dt sch

ree at

U t e ma

d

Niet

Zeer risicovol

Aa

nta tot Veel tot

ad Geen

l k zeer veel

vocweinig

i

aa nder

t ge en

hee mid dat

del

ft

d

Ja, parttimevoorwaarden

Door wie laten advocaten

zich adviseren?

100

1,7

In gemeenschap

van goederen

U raakt uw werknemersvoorzieningen: arbeids­

ongeschiktheidsverzekering (WIA), Anw-hiaatverzekering,

Nee Ga in het maatschapscontract na wat er is

pensioenopbouw kwijt.

geregeld met betrekking tot pensioen, aanvullende verzekeringen in geval

van arbeidsongeschiktheid (kijk ook bij 37 jaar) en overlijden. Bekijk wat u zelf

aanvullend wilt verzekeren. Houd hierbij uw privésituatie, huis en hypotheek,

in de gaten. Rob Neuvel: ‘Wij adviseren tijdig te beginnen met het opbouwen van

vermogen en pensioen. Houd hierbij ook rekening met restricties die vanuit het

kantoor kunnen gelden bij beleggen. Dit ter voorkoming van belangenconflicten.’

Om tot de maatschap toe te kunnen treden, bent u doorgaans verplicht een bv op

te richten. Meestal geldt: met uw eigen bv wordt u aandeelhouder in het kantoor

(tegenwoordig meestal een nv). Dit brengt met zich mee dat u een aandelenkapitaal

kunt verwerven. Als u hiervoor geen spaargeld heeft, kunt u een lening afsluiten.

Ja, fulltime Voor wat betreft de beloning, het winstdeel: dikwijls is er sprake van een ingroei­

Veel tot

Geenkapitaal

tot

regeling. Hierbij brengt de nieuwe

partner enkel het

in

en deelt vervolgens

zeer veel

Beleggingsadviseur Anders

weinig

de eerste jaren minder mee in de winst. De volgende jaren wordt het

Ja, parttime Vermogensbeheerder

aandeel in de winst stelselmatig verhoogd, zodat nieuwe partners na een

Financieel planner

aantal jaar volledig meedelen in de winst.

Nee

eel planner

Neutraal

Onder huwelijkse

Weet ik niet

Weet ik niet

60

Risicomijdend

Hoeveel risico nemen

advocaten bij alledaagse

Ja, fulltime

financiële beslissingen?

Getrouwd

34

40

(Helemaal)

niet mee eens

U gaat een ja

ar naar de B

ig Apple,

werken bij

een Amerika Neutraal

a

n

s bedrijf

waar Blauw

Pater Goudb

erg nauw

mee samenw

erkt

Anders

chulden

Welke s

?

vocaten

d

a

n

e

b

heb

Stem goed met uw Nederlandse werkgever af hoe dat jaar uw pensioenopbouw

verloopt. Als u een jaar werkervaring bij een buitenlands kantoor opdoet, is dat

ook in het belang van uw Nederlandse werkgever. U kunt dikwijls met uw Neder­

landse werkgever afspraken maken over de zaken omtrent pensioen en andere

financiële regelingen.

Het betalingsverkeer tussen de Verenigde Staten en Europa is redelijk complex. Aan­

rader: overweeg een Amerikaanse bankrekening te openen waarop u uw inkomen

laat storten en waarvan u leeft. Zo houdt u uw Nederlandse en Amerikaanse geld

Hypotheek

Lening bij

familie/vrienden

Consumptief

krediet

gescheiden. Als u aan het eind van de periode in de Verenigde Staten nog geld over

heeft, kunt u dat in een keer overboeken op een Nederlandse rekening.

Nico Hoeve: ‘Als u als ingezetene van de Verenigde Staten wordt aangemerkt, geeft

dat beperkingen voor het beleggen in Nederland. Dat houdt in dat u uw effecten­

portefeuille alleen kunt aanhouden op basis van execution only, oftewel beleggen

zonder advies.’

Fiscaal advies inwinnen is zeer gebruikelijk als u naar het buitenland gaat omdat er

per land grote verschillen kunnen zijn in de wijze waarop belasting wordt geheven.

Door wie laten advocaten

zich adviseren?

61,5

tage

Percen

ten dat

advoca bouwt

en op

vermog

Beleggingsadviseur Anders

Vermogensbeheerder

Financieel planner

Banker

36

37

Weet ik

niet

(Helemaal)

mee eens

Niet

en

at ch

l

e

i

wi en z ?

r

t n

o

Do voca sere

ad advi

‘Ik ben bereid om het risico te

lopen om geld te verliezen, als er ook

een kans is om geld te verdienen.’

Welke

schulden

service

41

hebben advocate

U wo

hierd rdt ziek e

n ben

oor e

en h

t

de ro alfjaar u

it

ulatie

(Helemaal)

Geen

schulden

Anders

niet mee eens

Hypotheek

Bent u in loondienst, of bent u partner? Als u in loondienst bent, valt u

onder de wettelijke regeling en betaalt uw werkgever bij ziekte de eerste twee jaar

Neutraal

uw inkomen door. De werkgever zal doorgaans

zeventig procent van het salaris

doorbetalen. In de praktijk zien we dat veel werkgevers het eerste jaar honderd

procent doorbetalen. Daarnaast geldt als regel dat indien uw loon bij ziekte minder

wordt dan het voor u geldende wettelijk minimumloon, uw werkgever u in ieder

geval in het eerste jaar het minimumloon moet uitbetalen. Het tweede jaar betaalt

de werkgever minimaal zeventig procent van uw salaris.

Het maatschapscontract geeft partners vaak meer duidelijkheid over de gevolgen

van arbeidsongeschiktheid. Het eerste jaar wordt ziekte financieel vaak binnen de

maatschap opgevangen. Zo kan het zijn dat u een uitkering krijgt op basis van een

vast bedrag of een percentage van het reguliere winstaandeel. Na een jaar kunt

u zich doorgaans op de door uzelf gesloten arbeidsongeschiktheidsverzekering

beroepen. Olivier LInker: ‘Check hoeveel wachtdagen uw verzekering heeft en zorg

ervoor dat uw verzekering aansluit op de regeling in het maatschapscontract.’

Accountant/fiscalist

30

u gaat

trouwen

De afgelopen jaren zijn de regels omtrent het verkrijgen

van een lening versoberd. Hierdoor moet u bij de aan­

koop steeds meer eigen middelen meebrengen. In de

wet is bepaald dat u dit jaar een maximale hypotheek

van 103 procent van de koopprijs kunt aangaan. In 2018

gaan we naar 100 procent. Dat betekent dat u dan de

kosten koper geheel uit eigen middelen moet betalen.

Het is sinds 2013 in principe niet meer mogelijk om

aflossingsvrij te lenen.

Keuze: gaat u annuïtair of lineair aflossen? Nico Hoeve:

‘We zien in de praktijk dat de meeste advocaten kiezen

voor een annuïtaire aflossing. Dat komt doordat de

maandlasten bij annuïtair aflossen in het begin lager

zijn dan bij een lineaire aflossing.’

Vraagt u zich af of u het huis alleen wilt kopen, of

samen met uw partner? Tip: als u getrouwd bent, heeft

u een fiscaal partner, dan mag u alle hypotheekrente

aftrekken bij degene die het meest verdient, ook al

koopt u de woning samen met uw partner. Let wel: de

aftrek van de hypotheekrente in de hoogste schijf gaat

de komende jaren langzaam terug naar 38 procent. Dit

Alleenstaand,

weduwe/weduwnaar

jaar is dit percentage nog 51.

Vaak zal de financier u verplichten een overlijdens­Alleenstaand,

gescheiden

risicoverzekering af te sluiten. Zo kan, als u komt

Geregistreerd

partnerschap

te overlijden, een deel van de hypothecaire lening

worden afgelost.

Tip: als u bent getrouwd op huwelijkse voorwaarden,

Relatie

samendan is het aan te raden uw partner de verzekering op

wonend

uw leven te laten sluiten. De uitkering die hij of zij ont­

vangt bij overlijden is dan niet belast met erfbelasting.

M

adv eeste

ocat

e

getr

ouw n

d

Als u niets regelt, leidt dat er automatisch toe

dat er sprake is van gemeenschap van goederen.

Algemeen bekend, maar toch: alle bezittingen en

schulden van vóór en tijdens het huwelijk worden

hierdoor gemeenschappelijk.

Als u van plan bent om later partner te worden of

een eigen kantoor te beginnen, is het te overwe­

gen om huwelijkse voorwaarden bij de notaris op

te stellen en zo de vermogens van u en uw partner

gescheiden te houden. Dat heeft voordelen,

bijvoorbeeld bij faillissement. Schuldeisers kun­

nen dan geen aanspraak maken op het vermogen

van uw partner. Olivier Linker: ‘Voorwaarde is

wel dat echtgenoot of echtgenote geen zakelijke

financieringen meetekent of borg staat.’

Met huwelijkse voorwaarden kunt u er ook voor

zorgen dat bij een eventuele echtscheiding uw

bedrijf niet in gevaar komt. Als u in gemeenschap

van goederen trouwt, heeft uw levenspartner bij

scheiding per slot van rekening recht op de helft

van de waarde van uw onderneming.

Alleenstaand,

Alleenstaand,

weduwe/weduwnaar

Alleenstaand,

gescheiden

Geregistreerd

partnerschap

Relatie

samenwonend

Percentage advocaten

dat partner met

inkomen heeft

Zofulltime

Ja,

adv zijn

oca

t

Weet ik niet getr

ouw Ja,enparttime

d

In gemeenschap

van goederen

31

Getrouwd

85,8

nooit getrouwd

s

parameGetrouwd

n

uw tner met u

eer koo w

ste pt u

hui

s

Alleenstaand,

nooit getrouwd

Nee

Onder huwelijkse

voorwaarden

Door wie laten advocaten

zich adviseren?

42

service

Ja, fulltime

as

ba en

n

e

io

eig pens

t

en

en ilt

U b u w ouw

b

en op

Weet ik niet

ing

ittred re

u

a

de

un

acht

in an n?

Verw dvocaat

rke

te we

als a

e

i

t

c

fun

Ja, parttime

Nee

Om te kunnen stoppen met werken, moet u genoeg

middelen hebben om uzelf te kunnen onderhouden. Vanaf

67-jarige leeftijd ontvangt u AOW (Algemene Ouderdomswet). Daarnaast

zal er mogelijk een aantal jaren in loondienst zijn gewerkt waardoor

u vanuit een pensioenfonds een pensioenuitkering ontvangt. Hiervan

ontvangt u elke vijf jaar een overzicht, het zogeheten Uniforme

Pensioenoverzicht (UPO).

Vanaf het moment dat u partner bent, dient u zelf uw pensioenopbouw

Jonger dan 50

Jonger dan

Weet

ik

Jonger

Weetmanieren:

ik 51-55 u kunt in eigen

Weet ik

Dat50

kan op vele

beheer

pensioen

Weet ikte regelen.

niet Anders

dan 50

niet

niet

56-60

niet

51-55

Beleggingsadviseur

opbouwen, u kunt door middel van lijfrenteverzekeringen

pensioen

51-55

56-60

Vermogensbeheerder

opbouwen of door te sparen in box 3. Voor een helder beeld61-65

van uw

56-60

Geen

Financieel

planner

Ouder

61-65

testament

toekomstige

financiële

situatie

helpt

het

om

een

overzicht

te

maken

van

dan 65

Ouder

61-65

Testament

Ouder

Ouder het bedrag is

dan 65 kunt u in kaart brengen

en vermogen. Daarbij

dan inkomen

65

61-65

danwat

65

dat u op de pensioendatum nodig heeft. Nico Hoeve: ‘Hoe eerder uNiet

begint

40-49

jaar opbouwen van pensioen,

50-59 jaar

60 is

jaar

30-39 jaar

Banker het

met het

hoe gemakkelijker

om met een

en ouder

relatiefJonger

geringe

storting een fors kapitaal op te bouwen. Dat

danperiodieke

50

Jonger

dan

50

Weet

ik

Jonger

Weet

ik door

Weet ik

Weet ik

51-55

komt

het zogeheten rendement-op-rendement

effect. Wanneer u

Accountant/fiscalist

niet

dan 50

niet

niet

56-60

niet

51-55

voor

lange

termijn

belegt,

behaalt

u

niet

alleen

rendement

op uw inleg

51-55

56-60

61-65

maar ook op het eerder behaalde rendement.’

56-60

Als uw oude woning met winst wordt

Ouder

61-65

Maar

met betrekking tot de

verkocht,

bent u ‘verplicht’ dit bedrag in te dan 65

Ouderlet op: er staan veel veranderingen

61-65

Testament

Ouder

Ouder

dan

65

dan 65

regelgeving van pensioen in dan

eigen

61-65

65 beheer voor de deur. De kans is groot

brengen als ‘eigen middelen’ bij de koop van

dat pensioen in eigen beheer drastisch wordt aangepast per 1 januari

de nieuwe woning. Doet u dit niet en leent u

50-59 jaar

60 jaar

40-49 jaar

30-39 jaar

2016.

Vanaf 1 januari 2015 bouwt

u geen pensioen meer op over het

dit bedrag toch, dan is de rente over dit bedrag

en ouder

Jonger dan 50

salaris

boven

100.000

euro.

Ook

zijn de opbouwpercentages verlaagd. Het

Jonger dan 50

Weet ik

Jongerleent

Weet ik 51-55

Weetdat

ik u meer

niet aftrekbaar. Voor het deel

Weet ik

dan 50

niet

niet

56-60

niet

51-55

inkomenniet

vanaf pensionering wordt daardoor uiteindelijk lager.

dan de bestaande hypothecaire lening, krijgt u

Door wie laten advocaten

zich adviseren?

41

38

Geen

testament

51-55

56-60

61-65

een nieuwe lening met een looptijd van dertig

56-60

Ouder

61-65

jaar waarbij u de keuze heeft

om

deze

lening

Pensioendan 65

Ouder

61-65

Testament

Ouder

Geen mening

Ouder

fonds Anders dan 65

lineair of annuïtair af te lossen. Rob61-65

Neuvel:

dan 65

dan 65

Als u individueel of met een aantal partners

‘WijOverig

zien ook dat woningen met verlies worden

Weet

40-49 jaar Aflossen

50-59 jaar

60een

jaarkantoor

begint, loopt u een groter

verkocht. In veel gevallen kunt30-39

u de jaar

restschuld

ik niet

Jonger dan 50

en ouder

Sparen

Jonger

dan

50

ondernemersrisico

dan

Weet

ik

schuld

Jonger

Weet

ik

Weet

ik

meefinancieren, de rente is hierbij maximaal

Weet ik

51-55

Ja wanneer u werkt in

Eigen

niet

dan 50

niet

niet

Pensioen

56-60

niet

51-55

de

beschermde

omgeving

van een grotere

zorg inkopen

vijftien jaar fiscaal aftrekbaar.’

51-55

Beleggen

Nee

56-60

maatschap. Regel daarom een goede

61-65

U kunt zich afvragen of u 56-60

de lening weer bij

Nee

Ouder

61-65

Vastgoed

aansprakelijkheidsverzekering.

deVoor

bankdan

gaat

afsluiten. Stel dat uw bv de

65

Ouder

61-65

kinderen

Ouder

Ouder

Als u met meerdere advocaten een kantoor opricht,

dan 65

afgelopen jaren 61-65

vermogen heeft opgebouwd,

dan 65Pensioendan 65

Anders

Geen mening

fonds

zult u van tevoren met elkaar afspraken moeten

dan is het mogelijk dat u een deel van de

50-59 jaar

60 jaar

jaar bij de bv sluit. Maar let40-49 jaar

maken en risico’s moeten benoemen.

Stel dat

hypothecaire30-39

lening

Overig

Ja

enWeet

ouder

er een meningsverschil of ruzie komt. Wat zijn

ik niet

Aflossen

op: ook in dat geval moet er een aflossing

Sparen

schuld

dan de afspraken over uittreden, financiële

worden afgesproken, wil de rente op de

en

Op welke Ja

Pensioen

nkopen

vergoedingen aan diegene die blijft zitten

lening aftrekbaar zijn. Ook moet u er bij de Beleggen

Nee

leeftijd

of juist weggaat? Mag u bijNee

vertrek klanten

Belastingdienst melding van maken dat u een

Vastgoed

Voor

verwacht

meenemen? Wat wordt uw concurrentiebeding?

hypothecaire lening aantrekt bij een nietkinderen

Pensioenieder zijn eigen cliëntenportefeuille? Of

Gemiddelde bruto

mening

advocaat uit GeenHeeft

financiële instelling.

fonds Anders

is er één portefeuille van kantoor? Hoe gaat

omzet in euro’s

advocatuur

Ja

Geen

Weet

u in uw aandeelhoudersstructuur

om met mening

in personal holding

ik niet

te treden?

Aflossen

een partner die overlijdt? Bent u in staat deze

Sparen

schuld

Ja

sioen

partner of zijn nabestaanden uit te kopen? Zet alle

uv

Beleggen

Nee

afspraken die u hierover maakt zwart op wit in een

Nee

Geen

erk

w

Nee

o

maatschapsovereenkomst.

schulden n Vastgoedo

op

Pensioenin

Olivier Linker: ‘Houd daarnaast rekening met

eeAnders

Geen mening

fonds Anders

n d g en k t uw

opstartkosten en reserveer hiervoor financiële

uu

o

Ja

Geen

rdebij opt Weet

wo Lening

buffers. Wilt u hiervoor geld mening

lenen?

De bank

20

40

60

80

100

n

0

ik niet

Aflossen

r

Hypotheek

i

e

familie/vrienden

n

beoordeelt

elke

financiering

per

geval

op basis

Sparen

jonger

dan

30

jaar

g

schuld

Ja

Ja

30-39 jaar

van een businesscase. Het inbrengen van eigen

Consumptief

40-49

jaar

Beleggen

Nee

krediet

vermogen is doorgaans gebruikelijk

Nee bij een startNee

50-59 jaar

up.’

Vastgoed

Geen

Ja

Geen

mening

133.658

te

er ook

nen.’

Nee

Welke schulden

hebben advocaten?

39

schulden

Anders

40

nt

egi

U b eigen

e)

uw

h

c

(ni oor

t

kan

Welke schulden

hebben advocaten?

60 jaar en ouder

onbekend

Sterk risicomijdend

Risicomijdend

Neutraal

Risicovol

Zeer risicovol

Ja

42

service 43

Naast uw werk als advocaat

geeft u les, lezingen en

schrijft u boeken

43

beh U he

oor eft

in

li

en jk kap midd

e

wil

i

t u taal o ls een

w

gaa

p

n b verm gebo

u

ele

o

gge gen wd

n

Hoe gaat u vermogen opbouwen?

en het behoud van vermogen. We

De meeste advocaten kiezen voor

weten allemaal dat vermogensregie

sparen. Investeren in vastgoed komt

belangrijk is, maar weinigen nemen

op een tweede plaats, gevolgd door

de tijd om er eens goed voor te gaan

Hoe beheert u de inkomsten die

beleggen. Een meerderheid van de

zitten. Tegelijkertijd verandert er van

u uit neveninkomsten ontvangt?

beleggende advocaten neemt alle

alles op het gebied van pensioenen,

Olivier Linker: ‘Bent u partner bij

beleggingsbeslissingen zelf. Tegelij­

zorgkosten, hypotheekrenteaftrek en

een groot kantoor, dan gaan de

kertijd besteedt een grote groep het

talloze andere terreinen. De eigen

inkomsten uit nevenactiviteiten

beheer van beleggingen uit, toont

verantwoordelijkheid voor vermo­

vaak naar uw kantoor. U ontvangt

onderzoek van het Advocatenblad

gensopbouw wordt steeds groter.

dan gewoon uw winstaandeel.

Let op: als u uw ouders een

schenking

aan.

Grondige financiële en fiscale kennis

Alleenstaand,

Jonger

dan 50 doet toe­

Alleenstaand,

Jonger dan 50

nooitvan

getrouwd

is vaak

in het voordeel

Weet ik

Jonger

Weet

ik 51-55

WeetDit

ikweduwe/weduwnaar

Weetu ik

komen, betalen uw

ouders

in principe schenkbe­

Eén

van

de

grote

nadelen

van

is nodig om de consequenties van

niet

dan 50

niet

niet

56-60

niet

51-55

Alleenstaand,

en uw

kantoor.

lasting (30 of 40 procent). Jaarlijks kunt u wel een

51-55Het winstaandeel

sparen is dat de rentevergoeding

de keuzes die je maakt op de lange

gescheiden

56-60

overtreft in de 56-60

regel de inkomsten

bedrag van circa 2.000 euro belastingvrij schenken 61-65

Geregistreerd

op dit moment zeer laag is. Door de

termijn te kunnen overzien. Zijn je

Ouder

partnerschap

61-65

uit overige werkzaamheden.

aan ouders. Andere mogelijkheden zijn er ook.

vermogensrendementsheffing

van

1,2

doelstellingen haalbaar? Wat zijn de

dan 65

Ouder

61-65

Ouder

Ouder

En uw61-65

uitstraling, reputatie alsdan

65 een hypotheekvrij huis

gemeenschap

Bijvoorbeeld: als uwdan

ouders

65

procent en de inflatie betekent spa­

risico's?

dan 65 Invan

Geen Zijn er alternatieven?

goederen

professor of veelgevraagd

spreker

testament

Relatie

hebben, kunt u hen hierop een lening verstrekken.

ren op dit moment dat uw vermogen

Wij

zien dat veel advocaat-partners

Testament

samen40-49 jaar

50-59 jaar

60 jaar

30-39 jaar

straalt

weer af wonend

op uw kantoor. Getrouwd

Ze moeten dan een zakelijke

rente betalenOnder

en deze

eigenlijk in waarde afneemt.

beleggen om een hoger rendement

huwelijkse

en ouder

Werkt u in loondienst, en verricht

rente is niet fiscaal aftrekbaar. Ouders krijgenvoorwaarden

op

Besluit u in beursgenoteerde aande­

te behalen dan bij sparen. Uiteraard

u activiteiten naast uw baan, dan

deze manier wel liquide middelen ter beschikking,

len te beleggen, vraag u dan af wat

dient u zich te realiseren dat aan alle

vallen de inkomsten uit de neven­

want ze kunnen het geleende bedrag opmaken.

u wilt bereiken met uw vermogens­

vormen van beleggen risico’s zijn

activiteiten onder ‘inkomsten uit

De kans dat u eerder overlijdt dan uw ouders

opbouw. Alleen pensioen, of zijn er

verbonden. Meestal geldt dat een

overige arbeid’. Hierover betaalt u

is klein, maar voor die situatie kunt u in een

andere doelen? De meeste advocaten

belegging met een hoger verwacht

belasting in box 1.

testament opnemen dat uw ouders in dit geval

(73,6 procent) bouwen vermogen

rendement grotere risico’s met zich

belastingvrij een bedrag erven. Het maximale

op voor hun (partner) pensioen, zo

meebrengt. Door een portefeuille

belastingvrije bedrag is circa 45.000

blijkt uit onderzoek van het Advocasamen te stellen met verschillende

n

be

euro, voor ouders

tenblad. Een krappe twintig procent

beleggingscategorieën zoals obliga­

e heb ijstand

t

a

b

m

s

?

gezamenlijk.

e

t

n

bouwt

kapitaal

voor

de

kinderen.

En

ties, aandelen en onroerend goed

k

h

e

l

c

e

e

In w gen op r op inkom

bijna achttien procent wil met het

kunt u het risico verminderen.’

d

in

vermogen eigen zorg inkopen.

Houd rekening met de structuur

inig ect geha

Pensioenu

z

e

b

Geen mening

eff

fonds Anders

f

Het

percentage

van

het

vermogen

dat

waarbinnen u belegt, de bv- of

e

i

t

nega

s

bedoeld is voor pensioen,

verschilt

privéstructuur. Het omslagpunt ligt

r

Ja

Geen

e

Ja, fulltime

Weet

d

u

mening

per

advocaat.

Een

kwart

van

de

bij 6 procent rendement. Als u in

Aflossen

n ik niet

o

Overig

Veel tot

Geen tot

Sparen

w gaa

schuld

advocaten

heeft

een

percentage

van

de bv belegt dan betaalt u over het

zeer veel

u

weinig

Ja

Ja

l

n

lt parttime

Weet ik niet

iJa,

iee une

0 tot 20 procent in gedachte. Ruim

werkelijke rendement vennoot­

w

c

Eigen16

n

e

Beleggen

Pensioen

Nee

U na rst

Nee zorg inkopen

procent

van

de

advocaten

denkt

aan

schapsbelasting (20 of 25 procent).

Nee

fi de

Vastgoed

61 tot 80 procent. Ruim 11 procent

U kunt deze middelen ook door een

on

Weet ik

Voor

niet

van de advocaten heeft een percen­

Nee

kinderen dividenduitkering naar privé uitke­

tage van 81 tot 100 procent in petto.

ren. U moet dan wel eerst 25 procent

Veel mensen, zo ook advocaten, schuiven het opstellen van een

En ruim 32 procent weet het niet.

aanmerkelijkbelangheffing betalen

testament voor zich uit. In een testament regelt u wat u wilt dat

Het

is

dan

ook

niet

gek

dat

de

waardoor u in privé met 75 procent

er met uw nalatenschap gebeurt. Wie erft wat en onder welke

houding ten opzichte van het nemen

van de gelden kunt beleggen. In box

voorwaarden? Daarnaast kunt u met een testament regelen dat

van risico’s met betrekking tot

3 betaalt u geen belasting over uw

er zo min mogelijk erfbelasting wordt betaald bij uw overlijden.

pensioen ook sterk verschilt onder

werkelijke rendement maar betaalt u

Rob

Neuvel:

‘Indien

er

geen

testament

is,

hoeft

sinds

2003

de

Door wie laten advocaten

‘Ik ben bereid om het advocaten.

risico teToch is de grootste groep altijd 30 procent belasting over een

langstlevende echtgenoot het erfdeel van het kind niet meer uit

zich adviseren?

om

geld

te verliezen,

als

er ook

(44,4

procent)

risicomijdend en 14,6

fictief rendement van 4 procent. De

te betalen. Het kind krijgt op grondlopen

van de wet

alleen

een nietWelke schulden

procent

sterk

risicomijdend.

Ruim

bv-structuur ligt voor de hand als

opeisbare vordering ter grootte van zijneen

erfdeel.’

kans is om geld te verdienen.’

advocaten?

een kwart van de advocaten is hierin hebben

u minder dan

6 procent rendement

De kinderen kunnen deze vordering pas opeisen bij het overlijden

neutraal,

meer

dan

10

procent

neemt

verwacht.

Bij

meer

dan 6 procent

van de langstlevende ouder. Toch is het maken van eenWeet

testa­

ik

Beleggingsadviseur Anders

niet

veel risico’s met betrekking tot het

rendement is de privéstructuur fis­

ment

bij

grotere

vermogens

van

belang

omdat

u

aanvullende

Vermogensbeheerder

pensioen.

caal voordeliger.

In de praktijk kiezen

Geen

voorwaarden kunt opstellen. U kunt bijvoorbeeld bepalen dat

Financieel planner

Nico Hoeve: ‘In de praktijk zien wij

veel partnersschulden

ervoor om in de bv te

wat uw kinderen erven niet hoeft te worden gedeeld bij een

vaak dat door de drukte van het

beleggen omdat hetAnders

betalen van de

(Helemaal)

eventuele echtscheiding.

(Helemaal)

Niet

niet mee eens

dagelijkse leven het niet eenvoudig

aanmerkelijkbelangheffing een grote

mee eens

Lening bij

Banker

is om stil te staan bij de opbouw

emotionele drempel is.

Hypotheek

20

40

60

80

100

Zo

b

adv ouwe

n

o

c

ver

mo aten

gen

op

44

45

0

w op

tu t

el en

st m

u sta

te

jonger dan 30 jaar

30-39 jaar

40-49 jaar

50-59 jaar

60 jaar en ouder

onbekend

familie/vrienden

Accountant/fiscalist

In gemeenschap

van goederen

Onder huwelijkse

Sterk risicomijdend

voorwaarden

Risicomijdend

Neutraal

Helft

advo

caten

heeft

testam

t risicovol

Risicovol enZeer

Weet ik

niet

Neutraal

Geen

testament

Testament

46

Jonger

dan 50

51-55

Weet ik

niet

Jong

Jonger dan 50 Consumptief

Weet ik 51

krediet niet

51-55

56-60

56-60

Ouder

dan 65

61-65

30-39 jaar

6

Ouder

dan 65

61-65

40-49 jaar

Ouder

dan 65

50-59 jaa

Alleenstaand,

weduwe/weduwnaar

Alleenstaand,

44gescheiden

Geregistreerd

partnerschap

Alleenstaand,

nooit getrouwd

service

93

,2

Pe

Getrouwd

da rcent

tg

a

fin oed ge ad

z

an

v

cië icht ocat

le s hee en

itu ft o

ati p

e.

Bent u de meest draagkrach­

49

u

sch gaa

eid t

en

Relatie

samenwonend

tige partner, dan moet u mogelijk

partneralimentatie gaan betalen. Deze

plicht duurt in principe twaalf jaar als er

sprake is van een huwelijk met kinderen of

een huwelijk zonder kinderen dat langer

dan vijf jaar heeft geduurd. De partnerali­

mentatie is aftrekbaar voor de inkomsten­

belasting. Als er kinderen in het spel zijn,

moet u mogelijk ook kinderalimentatie

gaanJa,

betalen.

fulltime Deze alimentatie is fiscaal

niet aftrekbaar. Ook zal er een ouder­

schapsplan moeten worden gemaakt.

Weet ik niet

Ja, parttime

Daarnaast moeten u en uw partner

spullen gaan verdelen. De manier

waarop dit gebeurt, hangt af van

de huwelijkse voorwaarden.

Nee

Pensioen moet ook

worden verdeeld,

tenzij anders

U kunt ervoor kiezen de nalatenschap beneficiair te

aanvaarden. Dit houdt in dat u de erfenis alleen accepteert

In gemeenschap

Geen

van als

goederen

de bezittingen groter zijn dan de schulden (positief

testament

saldo). Als er onverwacht sprake is van een negatief saldo,

Onder huwelijkse

bent u niet verantwoordelijk voor het aanzuiveren van dit

voorwaarden

tekort. De schuldeisers kunnen u als beneficiair erfgenaam

dus niet aanspreken op openstaande schulden. Daar

staat tegenover dat de nalatenschap eerst moet worden

vereffend en de erfgenamen pas hun deel ontvangen

als alle schulden zijn betaald. Als u een nalatenschap

beneficiair wilt aanvaarden, moet u hiervoor een

verklaring afleggen bij de rechtbank. Daaraan zijn wel

kosten verbonden, rond de 150 euro. Nico Hoeve: ‘Let op:

als u al aanvaardingshandelingen heeft verricht, zoals uit

het huis halen van spullen of het inschakelen van een

makelaar, kunt u niet meer beneficiair aanvaarden.’

Op het moment dat u de eigen woning van uw vader

Uw vader,

erft, met hypotheek, is de hypotheekrente niet

die twee

aftrekbaar, tenzij u zelf in het huis gaat

jaar geleden

wonen. Andere erfgenamen, zoals

n uw Veel tot broers of zussen, zult u afhankelijk

va

Overig

Geen tot

oeder iszeer veel van de verdere verdeling van de

mweinig

Eigen

nalatenschap, moeten uitkopen.

Pensioen

escheiden,

g

Testament

zorg inkopen

komt te

Weet

enik

overlijdniet

Voor

kinderen

48

Jonger dan 50

en

ouw

b

m

n

aro ate

Wa advoc en op?

og

Weet ik

rm

e

v

niet

53

Jonger dan 50

is bepaald in

Jonger

Weet ik 51-55

Weet ik

Weet ik

dan 50

niet

niet

56-60

niet

51-55

de huwelijkse

51-55

56-60

61-65

voorwaarden. Ook

56-60

Geen

Ouder

61-65

polissen, zoals testament

de overlij­

dan 65

Ouder

61-65

Testament

Ouder

Ouder

densrisicoverzekering, moeten

dan 65

dan 65

61-65

dan 65

worden aangepast aan de nieuwe

40-49 jaar

50-59 jaar

60 jaar

30-39 jaar

situatie.

en ouder

Weet ik

Jonger dan 50

RobBeleggingsadviseur

Neuvel: ‘Sinds 1 januari

Anders 2013 is een

niet

Jonger

dan

50

Dit

is

het

moment

om

uw

testament

opnieuw aan

Weet

ik

Jonger

Weet ik 51-55

Weet ik

Weet ik

niet

Vermogensbeheerder

niet

nieteen dan 50

echtscheiding waarbij sprake is van

56-60

niet

51-55

te passen. Zo kunt u regelen dat uw nieuweGeen

partner

51-55

56-60

gezamenlijke

eigen woning complexer

Financieel

planner

Sommige kantoren faciliteren

een sabbatical voor partners en

verzorgd achterblijft als u komt te overlijden. Sluitschulden

uw overlij­

61-65

56-60

geworden. Voorheen was het mogelijk

betalen het winstaandeel in deze periode door. Is61-65

dit niet het geval,

Ouder dat

densrisicoverzekering nog aan bij de huidige situatie?

(Helemaal)

Anders

dan 65 de

Ouderuw sabbatical,

61-65

Testament degene die in de woning bleef wonen,

Ouder

en uw winstaandeel

of

inkomen (Helemaal)

stopt tijdens

dan

Niet

Ouder Als u alimentatie ontvangt, komt deze te vervallen op het

niet

mee

eens

dan

65

dan 65

61-65

dan

65

mee

eens

hypotheek ongewijzigd overnam. Door de

moet u op tijd gaan sparen. Tip: als u gedurende uw sabbatical

moment van duurzaam samenwonen, ook als er geen samen­

Lenin

Banker

Hypotheek

verandering in de fiscale wetgeving is30-39

het jaar

famil

minder of geen40-49

inkomen

jaar krijgt, kunt u gebruikmaken

50-59 jaar van de

60 jaarlevingsovereenkomst is afgesloten. Als u na een maand besluit

niet meer mogelijk dat het deel van dege­

middelingsregeling van de Belastingdienst. U berekent uw gemid­ en ouder

weer op uzelf te gaan wonen, geeft dat niet opnieuw recht op Consum

Accountant/fiscalist

Neutraal

ne die vertrekt aflossingsvrij

wordt voort­

krediet

delde inkomen over drie aaneengesloten kalenderjaren.

Vervolgens

partneralimentatie. Er zijn ex-partners die in het echtschei­

gezet. Op dit deel van de lening moet, om

berekent u hoeveel belasting u per jaar moet betalen. Zijn de

dingsconvenant een termijn voor het samenwonen opnemen

voor renteaftrek in aanmerking te komen,

nieuwe belastingbedragen lager dan die van de eerdere aanslagen?

waarna de alimentatieplicht pas afloopt.

minimaal een annuïtaire aflossing

Dan heeft u mogelijk recht

op

een

teruggaaf.

De

eerste

545

euro

van

Pensioenplaatsvinden. Ten opzichte van een

Geen mening

het verschil tussen de verschuldigde

en de herrekende belasting

fonds Anders

Vindt u dat advocaten

aflossingsvrije lening dus een

krijgt u niet terug.

Overig

Ja

een belang mogen hebben

Weet

aanzienlijke stijging van de

Olivier Linker: ‘Stel dat uAflossen

nog een levensloopregeling heeft, dan is

ik niet

in bedrijven van cliënten

maandlasten.’

dit het moment om het tegoed

op te nemen. Eind 2021 stopt

schuld ervan Sparen

oen

e

r ook

en.’

e

w

Door wie laten advocaten

‘Ik ben bereid om het risico te nieu

u ne

n aat

zich adviseren?

eereook

om geld te verliezen,gals

half emt elopen

t

en

j er en g en

i

j

a

r

a

te verdienen.

’ on

r eeeen kans is om geld

sab

uk

tn

50

bati

cal

Eigen

zorg inkopen

4

,

2

1

Voor

kinderen

Pensioen

n

ate

voc kt op

d

a

aa

ge

nta aak m ctieve

e

c

r

Pe nspr f colle .

aa

so

ing

dat bonu itker

u

een inst

w

n

52

par menw

sa

de levensloopregeling en op dat moment wordt het saldo volledig

Beleggen

belast in de inkomstenbelasting. Kijk ook naar andere verzekerin­

Vastgoed

gen, zoals de arbeidsongeschiktheidsverzekering.’

47

Pensioenfonds Anders

Aflossen

schuld

Sparen

Beleggen

Welke schulden

Ja

of wederpartijen?

Nee

Nee

Vindt u het verantwoord

dat advocaten beleggen,

ook alJakan dit betekenen

dat de mogelijkheid

bestaat dat ze aandelen

bezitten van cliënten of

Nee

wederpartijen?

Geen mening

Weet

ik niet

Ja

Nee

Vastgoed

Welke schulden

hebben advocaten?

Geen

mening

Ja

Nee

Hiervoor zijn verschillende mogelijkheden. U kunt borg staan bij de financiering, u kunt zelf een lening verstrekken

aan uw dochter of u kunt een bedrag schenken voor de aankoop van de woning. In de wet is een speciale regeling

opgenomen voor ouders die aan kinderen willen schenken voor de aankoop van een woning. Tot een bedrag van

circa 52.000 euro mag u eenmalig belastingvrij schenken aan uw kinderen. Zij moeten wel een leeftijd tussen de

achttien en veertig hebben. Van dit bedrag mogen zij rond de 25.000 euro gebruiken voor bijvoorbeeld

de inrichting van hun woning. De rest moeten zij gebruiken voor de aflossing van de hypotheek.

Maar zij mogen ook het gehele bedrag gebruiken voor de aflossing van de hypotheek.

Olivier Linker: ‘Als u uw dochter helpt en u heeft meer kinderen dan is het

hap

ersc g

n

verstandig om na te gaan of u voor de andere kinderen hetzelfde kunt

t

r

r

dbe

t pa

doen. Het is mogelijk om in uw testament op te nemen dat indien

t he er Gou

e

m Pat

u komt te overlijden en uw andere kinderen nog geen

opt

schenking hebben gehad voor de koop van een

U st Blauw

bij

woning, zij een extra bedrag uit de erfenis

In gemeenschap

ontvangen

om

dit

weer

gelijk

te

trekken.’

Geen

van goederen

huwelijkse

waarden

54

er op

t

ch nko

o

d aa ing

w

u de on

t

l

i bij r w

w

u pen haa

l

he van

Veel tot

zeer veel

n tot

einig

Weet ik

niet

55

testament

Testament

Het kan zijn dat u hiervoor voldoende eigen middelen heeft, maar indien dat niet het geval is,

is een financiering nodig. De regels voor het afsluiten van een hypotheek voor een tweede huis

zijn anders dan de regels voor een eerste eigen woning in Nederland. Belangrijk verschil is dat de

hypotheekrente niet fiscaal aftrekbaar is. U kunt de hypotheek op uw eigen woning verhogen.

Maar ook in dat geval is de betaalde hypotheekrente niet fiscaal aftrekbaar.

Hoofdregel voor een tweede woning is dat tot maximaal 75 procent van de executiewaarde een

hypotheek kan worden verstrekt. Naast het aangaan van een financiering bij een Nederlandse

bank is het ook mogelijk om een financiering aan te gaan bij een buitenlandse bank.

Overig

Als uw bv voldoende liquide middelen heeft, kan uw bv de vakantiewoning ook kopen en deze

aan u verhuren. Of u kunt een lening aantrekken bij uw eigen bv en zo de vakantiewoning

Eigen

Pensioen

kopen. Rob Neuvel: ‘Kijk wel ofzorg

het inkopen

middelen zijn die de

bv ook op langere termijn kan missen.

Want als op de pensioendatum deze middelen nodig zijn om de pensioenuitkeringen te doen, is

Voor

het niet verstandig.’

service 45

In de praktijk hebben weinig partners de ambitie om tot de

AOW-leeftijd van 67 jaar door te werken. In dat geval zijn er een

aantal mogelijkheden. Een aantal partners kiest ervoor om bij

dezelfde firma een andere rol te gaan vervullen in loondienst.

Van Lanschot: 'Ook zien wij dat partners ervoor kiezen om extern

een functie te aanvaarden, soms is dit in loondienst en soms

zijn dit adviesfuncties en commissariaten. Daarnaast is er een

Jonger dan 50

Jonger dan 50

Jonger vermogen heeft

Weet

Weet

ik

groep

dieikvoldoende

opgebouwd

om geheel te Weet ik 51-55

dan 50

niet

niet

56-60

niet

51-55

kunnen stoppen met51-55

werken. Partners die dat doen, hebben de

56-60

keuze om tot pensioendatum

56-60 van hun eigen vermogen te leven

Ouder

61-65

dan dan

wel65hun pensioen eerder in te laten gaan.

Ouder

61-65

Ouder

dan 65

Elk jaar dat u61-65

eerder met pensioen gaat,

dankost

65 dat u rond de 8

procent van uw pensioen, luidt de vuistregel. U heeft minder

40-49

jaar

50-59 jaar

jaar en moet langer uitkeren.

tijd om te30-39

sparen

Nico

Hoeve: ‘De

impact van eerder stoppen met werken, is dus enorm. Het kan

wel, er zijn succesvolle partners die een dusdanig vermogen

opbouwen. Maar partners moeten wel goed doorrekenen of dat

haalbaar is.’

u koopt een

in

vakantiehuis

d

n

a

l

iten

etfondsbu

Anders

hPensioenAflossen

schuld

Weet

ik niet

Sparen

Ja

Beleggen

Nee

Vastgoed

Ver

w

uw acht u

verm werken aan h

et

d

oge

n te e leven eind v

an

h

v

e

ol

b

om

van ben op doend

e

geb

te le

ouw

ven

d

?

kinderen

De meeste advocaten (32,9 procent) geven gemiddeld 10 tot 49 euro

per maand aan een goed doel. 16,5 procent doneert maandelijks

een bedrag van 1 tot 9 euro en 15,8 procent van de advocaten

geeft helemaal niets. Maar gulle gevers zijn er ook. 8,2 procent

geeft tussen de 100 en 249 euro, 2,5 procent geeft tussen de 250

en 499 euro. Een select groepje van 2,5 procent geeft maandelijks

meer dan 500 euro aan goede doelen, blijkt uit onderzoek van het

Advocatenblad.

Als u een deel van uw vermogen wilt doen toekomen aan goede

Weet ik

doelen, kunt u in uw testament een legaat opnemen. Indien dit

niet

goede doel de zogenaamde ANBI-status (Algemeen Nut Beogende

Instellingen) heeft, hoeft er geen erfbelasting te worden betaald.

en bereid om het risico te

m geld te verliezen, als er ook

ans is om geld te verdienen.’

lemaal)

e eens

schulden

Anders

Hypotheek

Lening bij

familie/vrienden

0

jonger dan 30 jaar

30-39 jaar

Consumptief

Binnen acht maanden

na het overlijden dient de aangifte

voor de

40-49 jaar

kredietingediend. Dit kunnen de erfgenamen

erfbelasting te worden

(of de

50-59 jaar

executeur) doen. Nico Hoeve: ‘De erfgenamen60kunnen

aangifte zelf

jaar en de

ouder

invullen, maar bij omvangrijke of ingewikkelde nalatenschappen

is het

onbekend

65

wilt

ol en appij

v

s

e

c

sch

uc

eel s de maat n te

i

c

n

e

na

voor

doel

nt fi

U be ug doen t goede

ter

eeg

nen

iets

verw dersteu

en o

on

20

raadzaam om hiervoor een deskundige in te schakelen.’

Sterk risicomijdend

Olivier Linker: ‘Als er sprake is van een bv moet er niet alleen erfbelasting

maar ook aanmerkelijkbelangheffing (25 procent) worden betaald. Sinds

2010 is het niet meer mogelijk de zogenaamde ab-claim, bij een nietactieve onderneming, door te schuiven. Dat houdt in dat er voldoende

liquide middelen aanwezig moeten zijn om deze belastingen te betalen.’

40

Risicomijdend

85

60

Neutraal

80

finish

Op uw familieleden komt veel af. Uw begrafenis of crematie en uw

financiële en administratieve zaken moeten worden geregeld. En

dan is er de nalatenschap. Voor de afwikkeling daarvan dienen

de erfgenamen te kunnen aantonen dat zij daartoe bevoegd

zijn. Als een erfgenaam tot executeur is benoemd, heeft hij of zij

een verklaring van executele nodig. Heeft de overledene geen

executeur benoemd dan hebben de erfgenamen een verklaring

van erfrecht nodig. Daarin staat wie de erfgenamen zijn en wie

bevoegd is namens hen op te treden. De notaris geeft beide

verklaringen af.

Neutraal

Uw erfgenamen moeten het bedrag van het legaat overmaken

aan het goede doel. Het kan ook zijn dat u tijdens uw leven al

geld wilt doneren. Fiscaal gezien is dit handiger omdat het bedrag

dat u tijdens leven schenkt aan een ANBI, aftrekbaar is voor de

inkomstenbelasting. Als u vastlegt dat u de schenking doet voor vijf

opeenvolgende jaren, dan is het gehele bedrag fiscaal aftrekbaar.

Legt u dat niet vast, dan is alleen het bedrag boven een bepaalde

drempel aftrekbaar. Los van de fiscaliteit speelt natuurlijk de vraag

welke maatschappelijke thema’s u echt belangrijk vindt. Aan

wie wilt u geven? Er zijn instellingen, banken bijvoorbeeld, die

u kunnen helpen met het maken van een geefplan. Zo heeft Van

Geen

Lanschot

een afdeling Charity Service.

Welke schulden

hebben advocaten?

(Helemaal)

niet mee eens

56

Risicovol

Zeer risicovol