www.oversalarisadministratie.nl

LOONHEFFINGEN INTERNATIONAAL

Schijf van vijf bij internationaal

in- en uitzenden van werknemers

Kennis internationale arbeidsmobiliteit relevant

De procedures rond internationale arbeidsmobiliteit zijn ingewikkeld en omslachtig. Door een

veelheid van regelingen in het (voormalig) woonland en het (tijdelijk) werkland is het moeilijk

om alles te overzien. Toch worden HR-medewerkers en salarisadministratiemedewerkers geacht

kennis te hebben van het speelveld rondom de internationale arbeidsmobiliteit. AWVN

(Algemene Werkgeversvereniging Nederland) helpt werkgevers bij het in kaart brengen van de

verplichtingen. Dit artikel gaat in op de schijf van vijf bij het in- en uitzenden van personeel.

Mr. Armand Lahaije, mr.

Ruud Blaakman en mr.

Brenda van Burk, AWVN

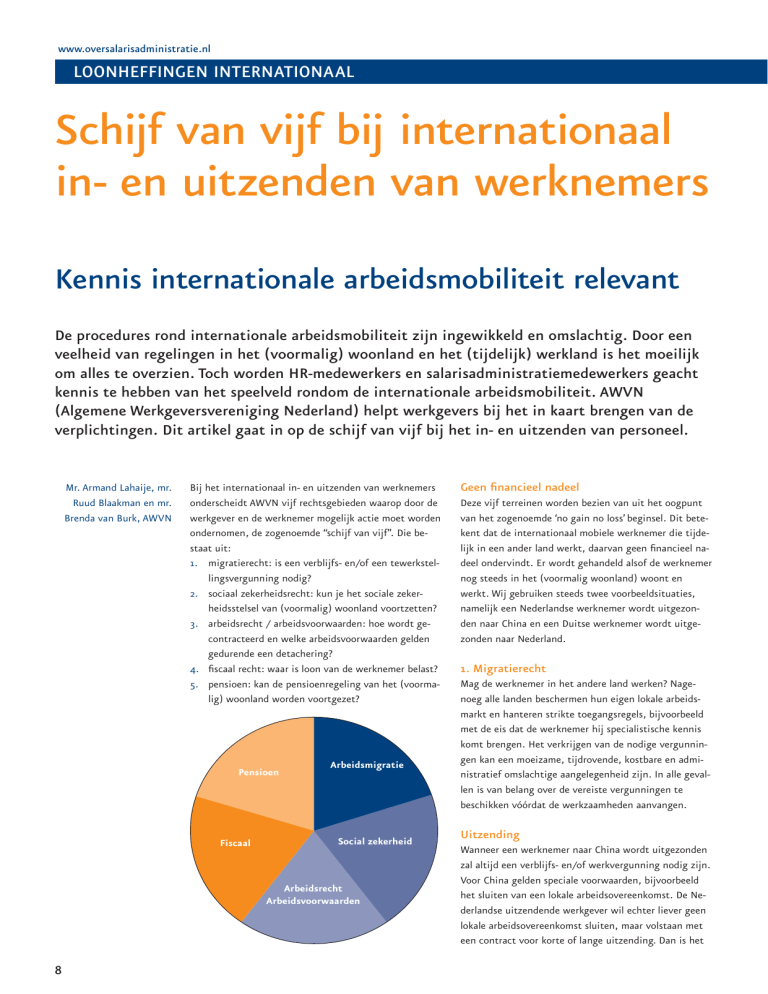

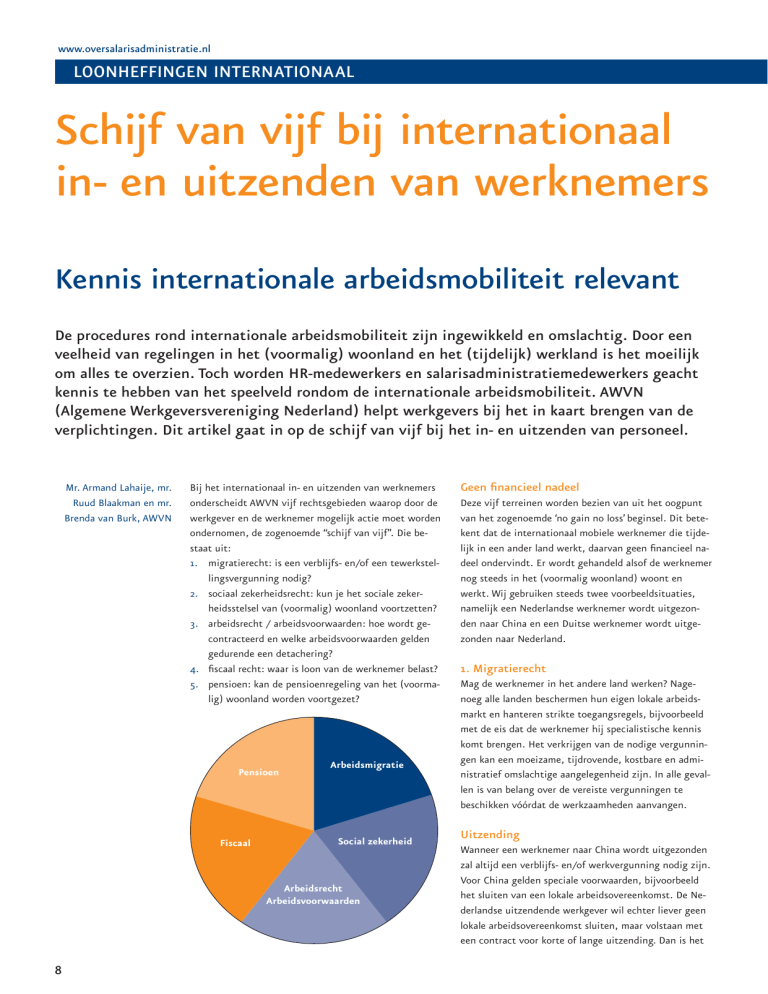

Bij het internationaal in- en uitzenden van werknemers

onderscheidt AWVN vijf rechtsgebieden waarop door de

werkgever en de werknemer mogelijk actie moet worden

ondernomen, de zogenoemde “schijf van vijf”. Die bestaat uit:

1. migratierecht: is een verblijfs- en/of een tewerkstellingsvergunning nodig?

2. sociaal zekerheidsrecht: kun je het sociale zekerheidsstelsel van (voormalig) woonland voortzetten?

3. arbeidsrecht / arbeidsvoorwaarden: hoe wordt gecontracteerd en welke arbeidsvoorwaarden gelden

gedurende een detachering?

4. fiscaal recht: waar is loon van de werknemer belast?

5. pensioen: kan de pensioenregeling van het (voormalig) woonland worden voortgezet?

Pensioen

Fiscaal

Arbeidsmigratie

Social zekerheid

Arbeidsrecht

Arbeidsvoorwaarden

8

Geen financieel nadeel

Deze vijf terreinen worden bezien van uit het oogpunt

van het zogenoemde ‘no gain no loss’ beginsel. Dit betekent dat de internationaal mobiele werknemer die tijdelijk in een ander land werkt, daarvan geen financieel nadeel ondervindt. Er wordt gehandeld alsof de werknemer

nog steeds in het (voormalig woonland) woont en

werkt. Wij gebruiken steeds twee voorbeeldsituaties,

namelijk een Nederlandse werknemer wordt uitgezonden naar China en een Duitse werknemer wordt uitgezonden naar Nederland.

1. Migratierecht

Mag de werknemer in het andere land werken? Nagenoeg alle landen beschermen hun eigen lokale arbeidsmarkt en hanteren strikte toegangsregels, bijvoorbeeld

met de eis dat de werknemer hij specialistische kennis

komt brengen. Het verkrijgen van de nodige vergunningen kan een moeizame, tijdrovende, kostbare en administratief omslachtige aangelegenheid zijn. In alle gevallen is van belang over de vereiste vergunningen te

beschikken vóórdat de werkzaamheden aanvangen.

Uitzending

Wanneer een werknemer naar China wordt uitgezonden

zal altijd een verblijfs- en/of werkvergunning nodig zijn.

Voor China gelden speciale voorwaarden, bijvoorbeeld

het sluiten van een lokale arbeidsovereenkomst. De Nederlandse uitzendende werkgever wil echter liever geen

lokale arbeidsovereenkomst sluiten, maar volstaan met

een contract voor korte of lange uitzending. Dan is het

PRAKTIJKBLAD SALARISADMINISTRATIE

nr 5 / 20 maart 2015

LOONHEFFINGEN INTERNATIONAAL

raadzaam tussen het Nederlandse expatcontract en het

lokale contract verbindingen aan te brengen, zodat de

‘HR-nightmare’ (onder meer dubbel betalen van loon gedurende ziekte, dubbel betalen van een ontslagvergoeding) kan worden voorkomen.

kerheid komt te vallen en u dus ook geen premies hoeft

af te dragen. Samen met de persoonsgegevens van de

gedetacheerde werknemer moet u dit formulier minimaal vijf jaar bewaren na afloop van de werkzaamheden.

3. Arbeidsrecht / Arbeidsvoorwaarden

Inzending

Aangezien de Duitse werknemer de nationaliteit heeft

van een EU-lidstaat mag hij vrij, zonder belemmeringen,

wonen en werken in Nederland. Voor niet-EU’ers moet

bezien worden of een vergunning als kennismigrant of

als arbeidsmigrant kan worden verkregen. De AWVN Migratiewijzer kan hierbij uitkomst bieden.

2. Sociaal zekerheidsrecht

Toepassing van het ‘no gain, no loss’-beginsel betekent dat

het sociale verzekeringsstelsel van het woonland zoveel

mogelijk wordt voortgezet. Van belang hierbij is de aanwezigheid van sociale zekerheidsverdragen. Wanneer dit het

geval is, kan in de meeste gevallen een verklaring inzake

toepasselijke wetgeving worden aangevraagd, een detacheringsbewijs, waarmee in één keer alle sociale verzekeringswetten van het desbetreffende land worden voortgezet.

Uitzending

Nederland heeft met China geen sociaal zekerheidsverdrag gesloten. Dat is vervelend, want inmiddels heft ook

China sociale verzekeringspremies en deze kunnen aardig oplopen. Bovendien is moeilijk te achterhalen wat

de lokale verplichtingen zijn. Op dit moment voert Nederland onderhandelingen met China om te komen tot

een sociaal zekerheidsverdrag. De voorstellen van dit

verdrag zullen echter niet helemaal tegemoetkomen aan

het ‘no gain, no loss’ beginsel, want China wil geen volledige vrijstelling voor alle Chinese sociale verzekeringen

wanneer in China wordt gewerkt. Daardoor ontstaat een

lappendeken van regelingen.

Inzending

Wanneer de Duitse werknemer door zijn Duitse werkgever naar Nederland wordt uitgezonden dan kan hij heel

eenvoudig een verklaring inzake toepasselijke wetgeving, een A1-formulier, het detacheringsbewijs, aanvragen. Dit is gebaseerd op de Europese sociale zekerheidsverordening 883/2004. In dat geval blijft de Duitse

sociale verzekeringswetgeving in haar totaliteit van toepassing. Premieheffing blijft in Duitsland, evenals de opbouw van rechten. In Nederland hoeft de werknemer

niet deel te nemen aan de sociale verzekeringswetgeving

en zijn geen premies verschuldigd.

Let op:

Belangrijk is om in de personeelsadministratie een kopie

van het A1-formulier op te nemen zodat u kunt aantonen

dat de werknemer niet onder de Nederlandse sociale ze-

Van belang is vast te stellen welk arbeidsrecht van toepassing is wanneer voor korte of langere duur in een ander

land wordt gewerkt. Daarnaast kunnen dwingende bepalingen in een bepaald land, bijvoorbeeld van openbare

orde, ook van toepassing zijn. Ook moet vastgesteld worden wat het beste pakket arbeidsvoorwaarden is dat bij

de internationale uitzending past. Als algemene leidraad

kan gekeken worden naar de duur van de internationale

uitzending. Daarbij onderscheiden wij zakenreizen, korte

en lange uitzendingen of uitzendingen van trainees.

Uitzending

Bij uitzending naar China zal waarschijnlijk een lange

uitzending aan de orde zijn, waardoor een expatpakket

wordt gegeven aan de werknemer. Dit bestaat er uit dat

een nettogarantie wordt gegeven van een besteedbaar

inkomen, dat afgeleid wordt van het Nederlandse nettoloon (home net berekening). Vervolgens wordt dit Nederlandse besteedbare inkomen vergeleken met het Chinese en wordt bezien of de koopkracht in China hoger of

lager is dan in Nederland. Met een ‘cost of living allowance’ wordt het besteedbaar inkomen waardevast gemaakt. Daarnaast worden andere toeslagen verleend,

zoals een hardship allowance voor allerlei ongemakken.

Een gebruikelijke toeslag is verder bijvoorbeeld 10 procent uitzendpremie. Ook huisvesting wordt veelal door

de werkgever verstrekt, evenals scholing van kinderen

en een partnertoeslag. Zeker dit soort arbeidsvoorwaarden kunnen duur zijn. Een juist arbeidsvoorwaardenpakket helpt bij het slagen van de buitenlandse detachering.

Let op:

Voor de salarisverwerking is het belangrijk te weten welke vergoedingen gelden en of deze netto of bruto worden toegekend. Het uitzendbeleid, waar alle vergoedingen zijn opgenomen, moet hierover duidelijkheid geven

en vormt de leidraad in de salarisverwerking.

Inzending

Ook de Duitse werknemer die naar Nederland wordt uitgezonden zal hetzij een contract voor korte, hetzij voor lange uitzending krijgen en op basis daarvan zal, wanneer hij

na de uitzending weer terugkeert naar Duitsland, het

Duitse arbeidsrecht van toepassing blijven. Toch krijgen

de Duitse werkgever en werknemer ook in Nederland te

maken met arbeidsrechtelijke regels. Op basis van de Wet

Arbeidsvoorwaarden Grensoverschrijdende Arbeid (WAGA)1

moet gegarandeerd worden dat de Duitse werknemer in

ieder geval recht heeft op zeven kernbepalingen, zoals het

9

www.oversalarisadministratie.nl

LOONHEFFINGEN INTERNATIONAAL

Nederlands minimumloon en de minimum vakantietoeslag, eventueel opgehoogd naar het niveau van een cao

die algemeen verbindend is verklaard.

4. Fiscaal recht

Nadat is vastgesteld wat de fiscale woonplaats is van de

werknemer, is van belang om na te gaan of een belastingverdrag van toepassing is tussen het (voormalig)

woonland en werkland van de werknemer. Bij toepassing

van het ‘no gain, no loss’ beginsel wordt loonheffing ingehouden alsof de werknemer nog steeds in het (voormalig) woonland woont en werkt. Omdat het loon vaak

in het werkland belast is, wordt de ingehouden loonheffing gebruikt om de belasting in het werkland te betalen. Bij een hogere heffing in het werkland, is het meerdere voor rekening van de werkgever.

Uitzending

Het gezin van de Nederlandse werknemer blijft in Nederland woonachtig gedurende de uitzending van de

werknemer naar China. Bovendien nemen wij aan dat de

werknemer tijdens zijn detachering regelmatig zal terugkeren naar Nederland voor gezinshereniging. Vanuit Nederlands fiscaal perspectief blijft hij inwoner van Nederland. Als de Chinese fiscale wetgeving ook bepaalt dat

hij inwoner is, bepaalt het belastingverdrag van welk

land de werknemer inwoner is.

10

Belastingverdrag

In augustus 2014 is het nieuwe belastingverdrag met

China in werking getreden. Volgens dit belastingverdrag

is het loon van een inwoner van Nederland in Nederland

belastbaar, tenzij de dienstbetrekking fysiek in China

wordt uitgeoefend. In het verdrag is ook een uitzondering op die regel geformuleerd. Die luidt dat het loon in

Nederland is belast als tegelijkertijd aan de volgende

voorwaarden wordt voldaan:

a. Het verblijf van de werknemer in China bedraagt niet

meer dan 183 dagen per 12-maandsperiode; én

b. De beloning wordt betaald door een werkgever die

geen inwoner van China is; en

c. De beloning komt niet ten laste van een zogeheten

vaste inrichting van de Nederlandse werkgever in

China.

Specifiek voor China geldt de voorwaarde voor een werkvergunning van een lokale arbeidsovereenkomst. Dan is

voorwaarde b niet van toepassing en is het loon van de

werknemer vanaf de eerste werkdag in China belast. Bij

toepassing van het ‘no gain, no loss’ beginsel, is zijn nettoloon gegarandeerd en lijdt hij geen nadeel van een andere belastingheffing in China. De eventuele hogere Chinese heffing is voor rekening van de werkgever.

Nagegaan moet worden of er gunstige Chinese expatregelingen zijn.

PRAKTIJKBLAD SALARISADMINISTRATIE

nr 5 / 20 maart 2015

LOONHEFFINGEN INTERNATIONAAL

Let op:

Uitzending

Op het brutoloon van de werknemer komt Chinese loonheffing in mindering of, bij toepassing van het “no gain,

no loss” beginsel, de Nederlandse loonheffing alsof de

werknemer nog steeds in Nederland woont en werkt.

Als het buitenlandse concernonderdeel een pensioentoezegging aan de werknemer doet conform de Nederlandse

pensioenregeling of als dat uit de uitzendvoorwaarden

volgt dan kan het Nederlandse pensioen worden voortgezet. Ook moeten de kosten worden doorbelast. Complicerende factor is dat vanuit Chinese fiscale optiek de

werkgeversbijdrage in het pensioen als loon kan worden

aangemerkt en dat de werknemersbijdrage mogelijk niet

aftrekbaar is.

Inzending

Het nieuwe belastingverdrag met Duitsland treedt vermoedelijk per 1 januari 2016 in werking. Het verdrag bevat eenzelfde bepaling als in het verdrag met China voor de verdeling van de belastingheffing over het loon. Bij het

‘intercompany’ in- en uitlenen van personeel draait het

doorgaans om de voorwaarden a en b. Bij overschrijding

van de 183 dagen mag het loon in het werkland worden

belast. Bij het uitlenen van personeel blijft de werknemer

in dienst bij de uitzendende werkgever. Fiscaal kan sprake

zijn van een ‘materiële werkgever’ in Nederland2. Dat is het

geval als er een gezagsverhouding is, de werknemer voor

rekening en risico van de inlenende vennootschap werkt

en de salariskosten geïndividualiseerd worden doorbelast.

Materieel werkgeverschap

Bij aanwezigheid van een materiële werkgever in Nederland is het loon over alle Nederlandse werkdagen in Nederland belast. Het materieel werkgeverschap is van belang voor de toewijzing van het heffingsrecht. De Duitse

werkgever, de formele werkgever dus, moet de Nederlandse loonheffing inhouden en afdragen aan de Nederlandse

Belastingdienst, maar kan dat, na goedkeuring door de

Belastingdienst en als zowel uitlener als inlener behoren

tot hetzelfde concern, overdragen aan de Nederlandse inlener. Bovendien is de Duitse werkgever, omdat hij in Nederland door het uitlenen van personeel beschikt over een

zogenoemde fictieve vaste inrichting voor de loonbelasting, verplicht zich bij de Nederlandse Belastingdienst te

registreren. De Nederlandse inlener zou geconfronteerd

kunnen worden met inlenersaansprakelijkheid, als de

Duitse werkgever vergeet of nalaat de verschuldigde loonbelasting, sociale premies en/of BTW af te dragen. Afhankelijk van waar de werknemer in Duitsland woont kan, bij

het voldoen aan de salarisnorm, de 30%-regeling van toepassing zijn3. In de Nederlandse salarisadministratie moet

rekening worden gehouden met de door de werknemer en

de werkgever in Duitsland verschuldigde sociale zekerheidspremies. Het werkgeversdeel van de Duitse sociale

zekerheidspremies kunnen al dan niet als belast loon worden aangemerkt. Het werknemersdeel van de Duitse sociale zekerheidspremies kunnen aftrekbaar al dan niet aftrekbaar zijn van het brutoloon4.

5. Pensioen

Bij voorkeur zullen werkgever en werknemer het pensioen

van de werknemer gedurende de detachering voortzetten.

Vanuit Nederlands perspectief is in dat verband het besluit ‘Internationale aspecten van pensioen’5 van belang.

Let op:

Het is raadzaam na te gaan hoe in het werkland het

werkgevers- en werknemersdeel van de Nederlandse pensioenpremie fiscaal wordt bezien. Werkgeversdeel kan

loon zijn. Het werknemersdeel kan niet aftrekbaar zijn.

Inzending

Buitenlandse pensioenregelingen passen vaak niet binnen de strenge Nederlandse fiscale pensioenwetgeving.

Onder voorwaarden kan de Duitse pensioenregeling als

een zuivere fiscale regeling worden aangewezen. Dan

kan het buitenlands pensioen fiscaal gefacilieerd maximaal vijf jaar worden voortgezet. Er gelden verschillende

voorwaarden voor EU- en niet-EU regelingen. Wanneer

de uitzending naar Nederland eindigt, kan een conserverende aanslag worden opgelegd voor het in Nederland

fiscaal gefacilieerde opgebouwde pensioen.

Conclusie

De regels van internationale arbeidsmobiliteit zijn omslachtig en complex, maar zeer van belang voor uw praktijk. Voor het slagen van een internationale uitzending is

een goede voorbereiding een must. Dat geldt voor de

werkgever om onnodige vertraging en boetes te voorkomen. Dat geldt ook voor de werknemer, die zich ongestoord kan voorbereiden op een intensief verblijf in het

buitenland. AWVN kan werkgevers hierbij helpen.

Noten:

1. In Nederland is de Europese detacheringsrichtlijn omgezet in de Wet Arbeidsvoorwaarden Grensoverschrijdende Arbeid (WAGA).

2. We gaan uit van uitzendduur van meer dan 60 dagen

per 12 maanden.

3. Het Europese Hof van Justitie heeft op 24 februari

2015 uitspraak gedaan over de houdbaarheid van het

150-kilometercriterium van de 30%-regeling voor ingekomen werknemers. Het EU-Hof oordeelt dat deze voorwaarde op zich niet in strijd is met het vrij verkeer van

werknemers binnen de EU maar heeft de Hoge Raad nu

opdracht gegeven nader onderzoek te verrichten.

4. Zie besluit fiscale kwalificatie buitenlandse sociale

zekerheidsstelsels van 7 april 2014, nr. DGB 2014/2297.

5. Besluit 31 januari 2008, nr. CPP2007/98M, Stcrt. 27.

11