NADER BEKEKEN

Hoe een portefeuille te starten...

Beginnende beleggers die een aandelenportefeuille willen starten,

gaan best gestructureerd te werk. Om valkuilen te vermijden, en om

met zo weinig mogelijk risico een optimaal rendement te behalen.

Met deze bijdrage willen we u op weg helpen bij de

opstart van een aandelenportefeuille. Let wel: het betreft hier enkel het aandelengedeelte. Een vermogen

bestaat uit meer dan aandelen alleen. Andere activaklassen zoals vastBeleg voor de lange termijn

goed (eigen woning),

Beleg enkel in aandelen met geld dat u voor de

(bedrijfs)obligaties,

langere termijn (min. 5 à 10 jaar) niet nodig

fondsen of trackers,

heeft. Snel wat geld op de beurs beleggen

edele metalen zoals

voor u enkele maanden later start met de bouw

goud, ... hebben

van een huis, is geen goede strategie. Dat

eveneens een plaats

heeft niets te maken met beleggen, maar is

in uw vermogen. De

louter speculeren. Beurzen gaan immers nooit

invulling daar van

rechtlijnig hoger.

hangt af van uw risicoprofiel en is dus

voor iedereen anders.

Spreiden

We kunnen er niet genoeg op hameren: spreiden is

erg belangrijk. Dat kan op verschillende manieren.

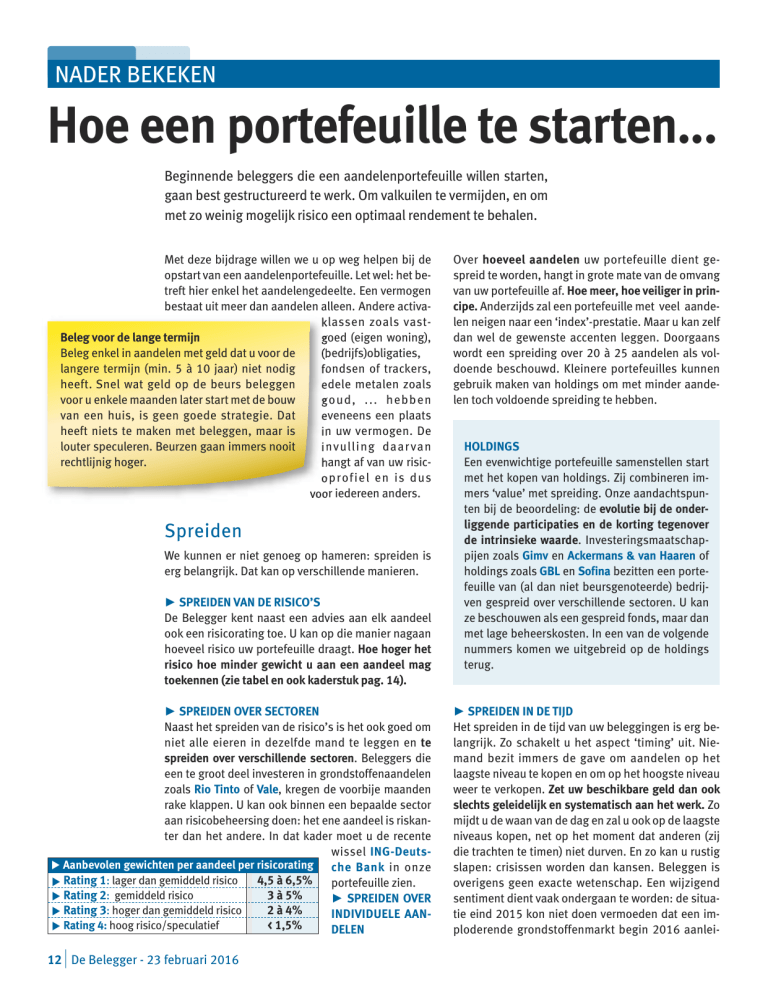

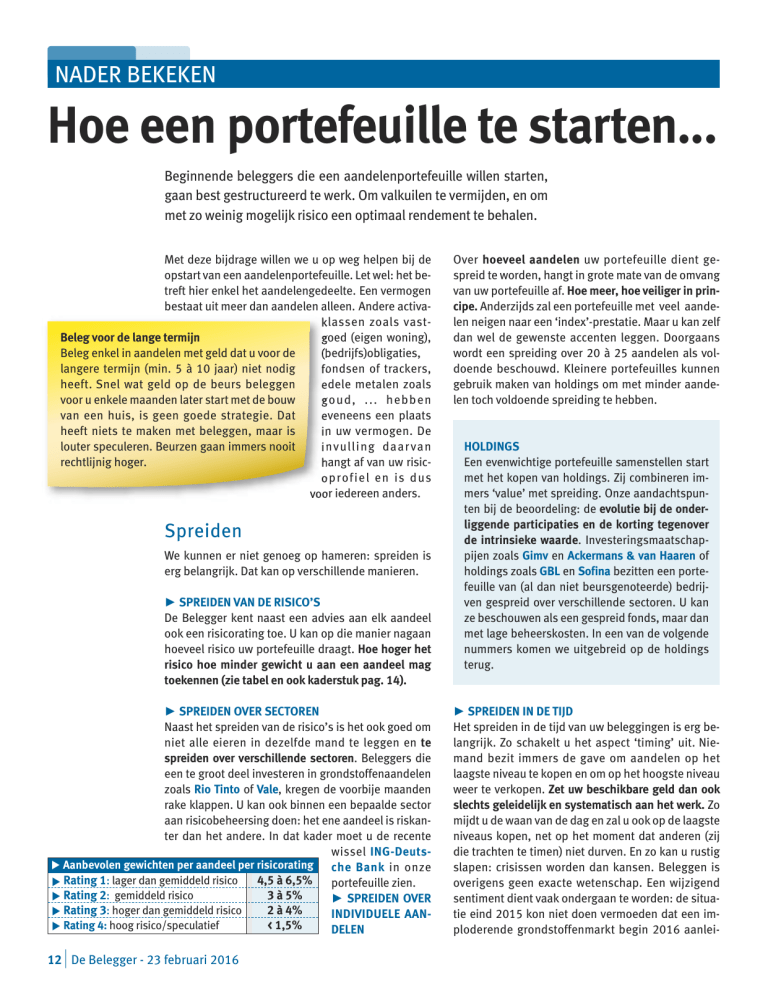

► SPREIDEN VAN DE RISICO’S

De Belegger kent naast een advies aan elk aandeel

ook een risicorating toe. U kan op die manier nagaan

hoeveel risico uw portefeuille draagt. Hoe hoger het

risico hoe minder gewicht u aan een aandeel mag

toekennen (zie tabel en ook kaderstuk pag. 14).

► SPREIDEN OVER SECTOREN

Naast het spreiden van de risico’s is het ook goed om

niet alle eieren in dezelfde mand te leggen en te

spreiden over verschillende sectoren. Beleggers die

een te groot deel investeren in grondstoffenaandelen

zoals Rio Tinto of Vale, kregen de voorbije maanden

rake klappen. U kan ook binnen een bepaalde sector

aan risicobeheersing doen: het ene aandeel is riskanter dan het andere. In dat kader moet u de recente

wissel ING-Deutsu Aanbevolen gewichten per aandeel per risicorating

che Bank in onze

4,5 à 6,5%

u Rating 1: lager dan gemiddeld risico

portefeuille zien.

3 à 5%

u Rating 2: gemiddeld risico

► SPREIDEN OVER

2 à 4%

u Rating 3: hoger dan gemiddeld risico

INDIVIDUELE AAN< 1,5%

u Rating 4: hoog risico/speculatief

DELEN

12 | De Belegger - 23 februari 2016

Over hoeveel aandelen uw portefeuille dient gespreid te worden, hangt in grote mate van de omvang

van uw portefeuille af. Hoe meer, hoe veiliger in principe. Anderzijds zal een portefeuille met veel aandelen neigen naar een ‘index’-prestatie. Maar u kan zelf

dan wel de gewenste accenten leggen. Doorgaans

wordt een spreiding over 20 à 25 aandelen als voldoende beschouwd. Kleinere portefeuilles kunnen

gebruik maken van holdings om met minder aandelen toch voldoende spreiding te hebben.

HOLDINGS

Een evenwichtige portefeuille samenstellen start

met het kopen van holdings. Zij combineren immers ‘value’ met spreiding. Onze aandachtspunten bij de beoordeling: de evolutie bij de onderliggende participaties en de korting tegenover

de intrinsieke waarde. Investeringsmaatschappijen zoals Gimv en Ackermans & van Haaren of

holdings zoals GBL en Sofina bezitten een portefeuille van (al dan niet beursgenoteerde) bedrijven gespreid over verschillende sectoren. U kan

ze beschouwen als een gespreid fonds, maar dan

met lage beheerskosten. In een van de volgende

nummers komen we uitgebreid op de holdings

terug.

► SPREIDEN IN DE TIJD

Het spreiden in de tijd van uw beleggingen is erg belangrijk. Zo schakelt u het aspect ‘timing’ uit. Niemand bezit immers de gave om aandelen op het

laagste niveau te kopen en om op het hoogste niveau

weer te verkopen. Zet uw beschikbare geld dan ook

slechts geleidelijk en systematisch aan het werk. Zo

mijdt u de waan van de dag en zal u ook op de laagste

niveaus kopen, net op het moment dat anderen (zij

die trachten te timen) niet durven. En zo kan u rustig

slapen: crisissen worden dan kansen. Beleggen is

overigens geen exacte wetenschap. Een wijzigend

sentiment dient vaak ondergaan te worden: de situatie eind 2015 kon niet doen vermoeden dat een imploderende grondstoffenmarkt begin 2016 aanlei-

ding zou geven tot een forse beurscorrectie. De tabel

op deze pagina toont aan dat indien u gespreid belegt (per kwartaal) uw rendement hoog kan oplopen,

ongeacht de beursevolutie.

u Gespreid beleggen loont

Uitgangspunt

Resultaat

TRACKERS

Een tracker of Exchange Traded Fund (ETF) is niet

meer of minder dan een beursgenoteerd beleggingsfonds. Een ETF ‘trackt’ (volgt) een onderliggende index. Dat kan een aandelenindex zijn,

maar ook een obligatie-index of een grondstof.

Een tracker zal dus nooit beter presteren dan de

onderliggende index. Dat wordt dan ook ‘passief

beleggen’ genoemd en hierdoor zijn de beheerskosten meestal beperkt. Trackers zijn niet onderhevig aan de ‘kleinebeleggertaks’ mocht u de

deelbewijzen binnen de 6 maanden weer verkopen. Volgende week komen we in De Belegger

uitgebreid terug op het aanbod aan trackers.

Gewichten

Het ene risico is het andere niet. Het is dan ook verstandig om volgende vuistregel toe te passen: het

‘gewicht’ van een aandeel dient ‘gepast’ te zijn, in

functie van het risico. Daarom:

► Herbalanceer tijdig. Dankzij goede resultaten,

overname(speculatie) of hoge verwachtingen kan de

beurskoers te fel doorstijgen in verhouding tot zijn

‘faire waarde’. Voor de portefeuille van De Belegger

grijpen we een oplopend gewicht altijd aan om te

‘herbalanceren’. We verkopen in dat geval een deel

van onze positie in het betrokken aandeel, om het

gewicht opnieuw in lijn te brengen met wat raadzaam

is. Loopt het alsnog fout met het betrokken bedrijf

(zie grafiek Fagron), dan zal de impact op het rendement van de portefeuille beperkt zijn. En de grote

winsten werden intussen al veilig gesteld. Te veel beleggers ‘vergeten’ deze techniek toe te passen.

► Vermijd telkens automatisch bij te kopen wanneer

de koers van een aandeel fors daalt. Een veel gehoord argument: bijgekocht om de gemiddelde aankoopprijs van het aandeel te verlagen. Niet altijd een

goede reden, zeker niet als het gaat om aandelen

met een hoog risico (‘3’ of ‘4’). Ga daarom steeds na

waarom een aandeel zo daalt, want meestal is daartoe een gedegen reden. Is er niets mis met het bedrijf

(en de risico’s dus beperkt) en is de daling bijvoorbeeld het gevolg van een algemene beursmalaise,

dan kan dat wel een reden zijn om bij te kopen. In dat

kader kochten we de voorbije weken aandelen bij van

ING, Solvay, Umicore en Mylan.

► De totaliteit van aandelen met een hoger dan gemiddeld risico in uw portefeuille mag eveneens niet

te hoog oplopen. Voor de portefeuille van De Beleg-

Start 1 januari 2006 tot 31 december 2015 (10 jaar)

1) aan begin van elk kwartaal 1.000 EUR belegd

2) meteen volledige som belegd: 40.000 EUR

1) Eindbedrag 43.478 EUR of winst van 8,7%

2) Eindbedrag 36.260 EUR of verlies van 9,4%

ger streven we er naar voor zowat driekwart (inclusief

cash) in aandelen met een rating ‘1’ en ‘2’ belegd te

zijn. Het saldo gaat naar aandelen met rating ‘3’ en

‘4’. Momenteel gaat nog meer gewicht naar 1 en 2,

omdat we net de klemtoon op kwaliteit willen leggen

(o.a. lage schulden).

Blijf bij uw plan

Als u een selectie heeft gemaakt van koopwaardige

aandelen of u wil onze aandelenportefeuille volgen,

dan zijn er enkele tips om uw hoofd koel te houden.

► VOLG DE TREND

Beleggen zou simpel moeten zijn. U volgt gewoon de

trend en klaar is kees. Maar langetermijntrends kunnen wijzigen. U moet dan ook steeds met een kritische geest naar trends kijken. Deze tendensen zijn

niet gebonden aan een of andere activaklasse, maar

vinden we terug bij vreemde munten, grondstoffen,

rentemarkten, emerging markets, technologie ...

Trends kunnen zowel positief als negatief zijn. Als recent voorbeeld voor dit laatste: de evolutie van de

olieprijs. De forse daling zette een mechanisme op

gang. Landen die afhankelijk zijn van olie-inkomsten

schroeven hun uitgaven terug en verkochten (westerse) aandelen om hun tekorten te financieren. Intussen krijgen de olietoeleveranciers minder bestellingen en dreigen heel wat met schulden gefinancierde

activa waardeloos te worden. Een lagere economische groei en onzekerheid over de financiële impact

van waardeloze leningen op de kredietverschaffers

wegen zwaar door in de beursindexen.

► PANIKEER NIET

Koerscorrecties die op het moment zelf heftig lijken,

verdwijnen op lange termijn in

Fagron

het niets. Op een langetermijngrafiek is bijvoorbeeld nageVerkoop 25 aandelen

à 39,37 €

noeg niets meer te zien van de

beurscrash van oktober 1987.

Verkoop 80 aandelen

à 21,68 €

Ook na 2008 kwam het allemaal

goed. In 2015 bereikten de

Verkoop 70 aandelen

à 23,22 €

meeste aandelen opnieuw de

koersniveaus van 2007 en werden intussen dividenden geïnd.

Uiteraard is dat niet voor elke

sector het geval. De zwaar ge2013

2014

2015

troffen banksector is fors afge-

EUR 50

40

30

20

10

0

2016

De Belegger - 23 februari 2016 | 13

Nog even dieper ingaan op het nemen van risico’s

Een veelgehoord verwijt aan aandelenbeleggers is dat ze ‘spelen’ op de beurs en onnodige risico’s met hun vermogen nemen.

Maar wat te denken van de overgrote meerderheid van de bevolking die zijn zuurverdiende spaarcentjes op een spaarboekje laat

staan. Door de geldontwaarding (inflatie) verliest die ‘brave’ spaarder vandaag elke dag centen en is er geen aangroei van het vermogen (nulrente). Om van het ‘pensioen’ te kunnen genieten is een aangroei van het vermogen nochtans noodzakelijk. Of voor wie

al op pensioen is en inkomsten wil om van te leven, moet al evenmin bij een spaarrekening zijn. Zie het ‘boekje’ dan ook als een

buffer voor onvoorziene uitgaven en/of als een soort ‘wachtrekening’ om in te kunnen spelen op eventuele opportuniteiten.

■ GEPAST

Het beste risicobeheer bestaat er in om de risico’s niet te hoog te laten oplopen. Of om niet meer risico’s te lopen dan u kan dragen. Uit een Europese richtlijn vloeide ‘MIFID’ voort: Markets In Financial Instruments Directive. Uw bankier sprak u er ongetwijfeld

al over aan om uw zogenaamde risicoprofiel samen te stellen. Belangrijk om te bepalen hoeveel van uw vermogen best in aandelen, obligaties, spaarboekjes, vastgoed, ... moet/mag belegd zijn. Een oefening waarvan het resultaat voor iedereen anders zal

zijn. Het is belangrijk dat u vooreerst dat profiel op een objectieve manier bepaalt en

Risicoverdeling aandelenport. DB

vervolgens voor een gepaste toewijzing van uw middelen zorgt. Maar ook binnen de

aandelenportefeuille zelf dient u wegingen toe te passen in functie van het eigen riRisico ‘4’

Risico‘1’

1%

sicoprofiel. Het spreekt voor zich dat u minder risico loopt naarmate u aandelen met

(inclusief cash)

Risico ‘3’

rating ‘1’ en ‘2’ laat overwegen. Niet dat deze aandelen niet kunnen dalen. Uiteraard

16,4%

19,4%

wel, zeker als het sentiment negatief is. Het kwaliteitsgehalte maakt dat de koersen

zich uiteindelijk zullen herpakken én beperkt het risico op ‘ongelukken’.

■ RISICORATING

Om een aandeel een ‘gepast’ gewicht te geven in uw aandelenportefeuille geven we

63,2%

een inschatting van de risico’s met ons ratingsysteem. Diverse elementen kunnen

aan de basis liggen waarom wij het ene aandeel risicovoller vinden dan het andere.

Risico ‘2’

De balans en de aard van de activiteiten zijn twee belangrijke criteria, maar ook de

kwaliteit van het management speelt een rol.

► Een gepaste balans (een bedrijf mag schulden hebben) is belangrijk voor een optimaal rendement op het eigen vermogen en

om voldoende financiële slagkracht te hebben. Zeker in tijden van onzekerheden en crisissen komen bedrijven met een gezonde

balans er steevast als winnaar uit, terwijl de zwakkeren het risico lopen van het toneel te verdwijnen.

► Risicoratings kunnen wijzigen in de tijd. Door verschillende overnames (o.a. fabrieken Pirelli, ...) kort na elkaar is de gezondheid van de balans van Bekaert verslechterd. Hierdoor is de risicorating van Bekaert op vrij korte termijn gewijzigd van ‘2’ naar ‘3’.

Ook in de nutssector staan de ‘betere’ bedrijven onder druk als gevolg van de schulden of beslissingen van regeringen rond energieproductie (Duitse energiewende). Het komt er dan op aan om hierop gepast te reageren.

■ DB4X4 PIJLERS

Om een nog betere inschatting te maken van de aard van activiteiten deelt De Belegger beursgenoteerde bedrijven onder in DB

4x4 pijlers. We hebben vier pijlers: dividend & inkoop eigen aandelen, valuewaarden, duurzame groeiers en turnarounds & beloftes. Bedrijven met een in grote mate voorspelbare en stijgende kasstroom (duurzame groeiers) zijn uiteraard minder risicovol dan

cyclische bedrijven, waarvan de winst fors kan schommelen in functie van de economische conjunctuur. Technologiebedrijven dragen per definitie een hoger dan gemiddelde risico, omdat de technologie van vandaag morgen alweer verouderd kan zijn. Bij biotechnologiebedrijven is het al dan niet welslagen van een onderzoek naar een nieuw geneesmiddel bepalend: er op of eronder.

Deze laatste horen thuis in de pijler ‘beloftes & turnarounds’, een pijler die niet te zwaar mag wegen. Dividendwaarden zijn dan

weer een soort van veilige buffer in uw portefeuille. Hier is het van belang of een dividendwaarde in staat is om de aandeelhouder

op een duurzame manier te vergoeden (zie ook ‘profiel’ pag. 7-8). Met een riante kaspositie en een lage pay-out (percentage van

de winst dat wordt uitgekeerd) is het alleszins gemakkelijker om het dividend op peil te houden of zelfs te verhogen. Aandelen

kunnen overigens ook van pijler veranderen. Cisco was vroeger een duurzame groeier, maar sinds de forse verhoging van het dividend en de inkoop van eigen aandelen hoort het aandeel eerder in de pijler dividendwaarden thuis.

slankt en haalde veel geld op (verwatering voor aandeelhouders) waardoor het winstpotentieel minder

groot is. Logisch dat hier de aandelen lager noteren

dan in 2007. Maar tussentijds boden ook zij kansen

(forse koerswinsten). Een algemene verkoopgolf

14 | De Belegger - 23 februari 2016

biedt ook op kortere termijn kansen. Een goedehuisvader kan en mag daarvan gebruik maken, op voorwaarde dat hij ook opnieuw verkoopt (herbalanceert)

eenmaal zich een betekenisvol herstel aftekent. Zo

worden kansen benut en blijft u veilig beleggen.

Aandelenportefeuille van De Belegger

Met een gemiddeld rendement van 8,8% per jaar sinds de oprichting in 1984 hebben we aangetoond dat de modelportefeuille

van De Belegger een goede basis kan zijn voor uw eigen portefeuille. Een rendement dat behaald is in weerwil van de verschillende crisissen door de jaren heen.

Het gaat hier enkel om aandelen. Uiteraard mogen in een gespreide portefeuille ook obligaties, beursgenoteerd vastgoed, fondsen, cash en eventueel een beetje goud niet ontbreken. En niet te vergeten, voor de meesten is het eigen huis nog het grootste en

beste bestanddeel van het vermogen.

Door de aandelenportefeuille van De Belegger te volgen kan u als abonnee hetzelfde rendement behalen in uw aandelenportefeuille. We brengen u immers vooraf op de hoogte welk order (welk aandeel, op welke beurs en tegen welke koers) we in de markt

plaatsen. Dat gebeurt via een zogenaamde DB-Alertmail. U hoeft dus gewoon hetzelfde order online in te voeren of aan uw bank

of broker door te geven. Ook op onze website kan u zien of er een openstaand order is. In de toekomst zal u de orders ook via uw

smartphone kunnen opvolgen.

Een goede raad voor wie onze portefeuille wil kopiëren: doe dat niet helemaal in een keer, maar houd rekening met de volgende

puntjes:

► Kies in eerste instantie voor aandelen uit onze aandelenportefeuille met de laagste risicoratings (rating ‘1’ à ‘2’). Dat zijn bedrijven met een goede balans (weinig schulden), een goed management en actief in minder risicovolle sectoren. Ook met kwaliteitsbedrijven kan u immers mooie rendementen halen en - niet onbelangrijk - vermijdt u grote ongelukken.

► Niet alle aandelen die in onze aandelenportefeuille zitten hebben een koopadvies. Als u begint met een portefeuille op te bouwen, focus u dan ook uitsluitend op die aandelen die nog een koopadvies (K) achter hun naam hebben (of aandelen met een H+advies die door nerveuze markten een appelflauwte kennen).

► Heb oog voor de gewichten die we in onze aandelenportefeuille aan elk aandeel toekennen. Mogelijk is de omvang van de portefeuille die u wil uitbouwen kleiner/groter dan de onze. Zorg ervoor dat u aankopen verricht in dezelfde verhouding dan bij ons.

► Besteed aandacht aan de investeringspijlers volgens onze DB 4x4-beleggingsfilosofie (meer info www.beleggger.be/DB4x4).

We brengen daarbij elk aandeel onder in een van de vier investeringspijlers (duurzame groeiers, dividendwaarden, value of beloftes & turnarounds). Het zal u niet ontgaan zijn dat we het jongste jaar vooral de pijler ‘dividendwaarden & inkoop eigen aandelen’

stelselmatig hebben uitgebreid. Zie ook kader ‘risico’s’ op pag. 14.

► Een aandeel met een DB 4x4 Onderscheiding zullen we uiteraard in onze aandelenportefeuille trachten op te nemen. Het zijn

immers aandelen waarvan we verwachten dat ze veel beter presteren dan de onderliggende beursindexen.

► ALTIJD OPPORTUNITEITEN

Soms vreest u als belegger een opportuniteit te missen. Meestal gaat het dan om bedrijven actief in gegeerde domeinen waarvoor de trend de komende 10,

20 jaar gunstig blijft. Vandaag is dat alles wat te maken heeft met de vergrijzing (gezondheidszorg, vrijetijdsbestedingen, ...), maar ook medische technologie, luxe en voeding. Veel beleggers geloven voor

dergelijke aandelen in een ‘buy and hold’-strategie.

Vaak terecht. Maar soms gaat het ook om hypes (zie

verder). Een grote vraag en slechts weinig beleggers

die bereid zijn om te verkopen, kan dan tot forse

koersstijgingen en torenhoge waarderingen leiden.

Voor dergelijke aandelen zijn koerscorrecties - wanneer de waarderingen opnieuw aanvaardbaar zijn - in

principe koopgelegenheden. Niettemin moet u er

niet automatisch vanuit gaan dat langetermijntrends

tot in de eeuwigheid zullen aanhouden. Trends kunnen ook wijzigen. Neem nu EVS. Ooit geprezen als

marktleider in een snelgroeiende niche en destijds

peperduur, maar daarna enige tijd op de dool (en de

waardering een pak aantrekkelijker). Het aandeel belandde al vlug in een neerwaartse spiraal. Intussen

lijkt het tij opnieuw ten gunste gekeerd. Moraal van

het verhaal: heb geen schrik om een grote kans te

missen, maar focus op een correcte waardering.

► LET OP MET HYPES

Een bedrijf actief in een gehypte sector heeft naast

stijgingspotentieel ook een groot dalingsrisico. Als

voorbeeld kunnen we de sector van het 3D-printen of

de zonne-energie aanhalen. De aandelen uit deze

sector krijgen steevast een rating ‘4’ opgekleefd.

► VOOR IEDER WAT WILS

Voor wie ruimer wil gaan dan onze ‘aandelenportefeuille’ zijn er twee koopselecties: de ‘Basiswaarden’

bestaan uit aandelen die in elke portefeuille thuishoren en de ‘Actieve Koopselectie’ huisvest

Werk met limietkoersen

aandelen voor de acWe plaatsen bijna altijd limieten bij aandelentievere belegger die

orders. Soms grijpen we daardoor naast een

wat meer suspens

aandeel. Wijk hier evenwel niet teveel vanaf.

zoekt. Door deze seBij stijgende aandelenkoersen denkt u al vlug

lecties kan iedereen

dat u de boot zal missen. Maar als de beurzen

de por tefeuille op

vervolgens weer corrigeren, kan dat limietormaat bijkruiden

der evenwel snel uitgevoerd zijn.

(meer/minder risico).

De Belegger - 23 februari 2016 | 15