INVESTMENT STRATEGY

10 februari 2015

Research & Investment Strategy-team

Sterren op één lijn voor risicovolle beleggingen

Kwantitatieve verruiming ECB en mondiale renteverlagingen betekenen stevige wind

mee voor alle beleggingscategorieën, behalve cash

Hoofdpunten

n

n

n

n

Herziene aanbeveling voor de korte termijn:

de combinatie van goedkope olie en de meest

recente acties van centrale banken wereldwijd, in

het bijzonder het QE-besluit van de ECB,

suggereert i) een bovengemiddelde weging toe

te kennen aan zowel aandelen (eurozone en

wereldwijd) als, op korte termijn, staatsobligaties,

met name Bunds maar ook US Treasuries en UK

Gilts en ii) een constructievere kijk op krediet in

het algemeen.

Het nieuwe Griekse kabinet kiest voor de harde

lijn tegenover de internationale kredietverstrekkers. Toch willen alle stakeholders dat

Griekenland binnen de eurozone blijft. Om tijd te

kopen, denken we dat het bestaande

hulpprogramma linksom of rechtsom wordt

verlengd. Harde woorden zullen het nieuws

bepalen.

Goedkope

olie

en

mondiale

monetaire

versoepeling, met uitzondering van de VS en het

VK, zijn de broodnodige economische impulsen

om de zwakke economische activiteit te

bestrijden. Met de aankondiging van een

agressiever dan verwacht opkoopprogramma

voor staatsobligaties heeft de ECB een nieuw

tijdperk ingeluid. De rente op obligaties zal

waarschijnlijk verder dalen in de komende

maanden. Op korte termijn valt te verwachten dat

de rente op Bunds dicht bij nul uitkomt, die op

US Treasuries op 1,5% en die op Gilts op 1%.

Door het balansbeleid van de ECB zal de euro in

de loop van dit jaar dalen tot 1,05.

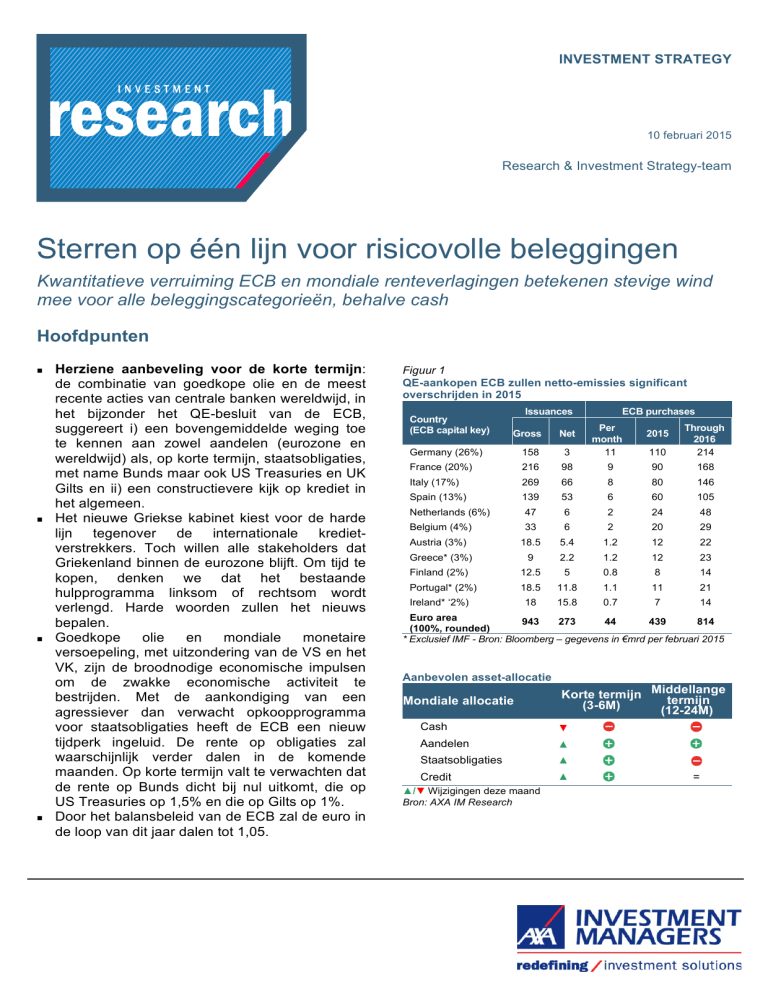

Figuur 1

QE-aankopen ECB zullen netto-emissies significant

overschrijden in 2015

Country

(ECB capital key)

Issuances

ECB purchases

Germany (26%)

158

3

110

Through

2016

214

France (20%)

216

98

9

90

168

Italy (17%)

269

66

8

80

146

Spain (13%)

139

53

6

60

105

Netherlands (6%)

47

6

2

24

48

Belgium (4%)

33

6

2

20

29

Austria (3%)

18.5

5.4

1.2

12

22

Greece* (3%)

9

2.2

1.2

12

23

Finland (2%)

12.5

5

0.8

8

14

Portugal* (2%)

18.5

11.8

1.1

11

21

18

15.8

0.7

7

14

Gross

Ireland* ‘2%)

Net

Per

month

11

2015

Euro area

943

273

44

439

814

(100%, rounded)

* Exclusief IMF - Bron: Bloomberg – gegevens in €mrd per februari 2015

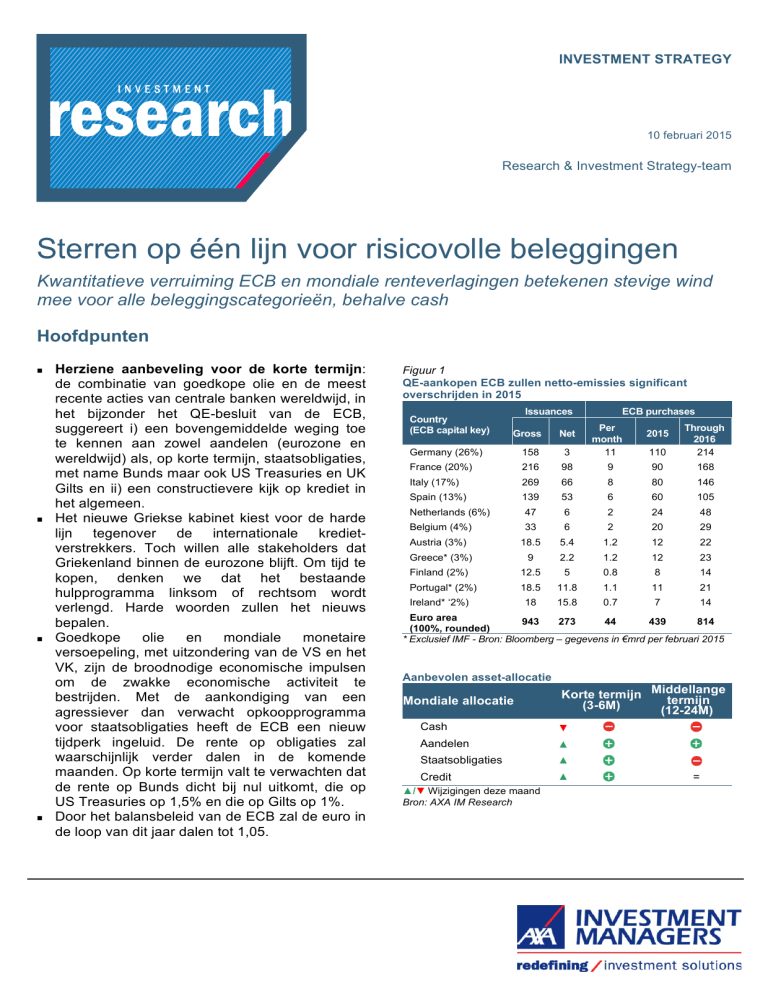

Aanbevolen asset-allocatie

Mondiale allocatie

Korte termijn Middellange

termijn

(3-6M)

(12-24M)

Cash

▼

Aandelen

▲

Staatsobligaties

▲

Credit

▲

▲/▼ Wijzigingen deze maand

Bron: AXA IM Research

=

Sinds begin dit jaar hebben de markten veel voor hun kiezen

gekregen: hernieuwde politieke spanningen na de algemene

verkiezingen in Griekenland, het door de ECB

aangekondigde en groter dan verwachte QE-programma

vergezeld van opnieuw een ronde mondiale versoepeling,

het besluit van de Zwitserse centrale bank om de quasikoppeling met de euro los te laten, en zwakkere

productiecijfers

uit

de

VS

naast

een

sterker

consumentensentiment. De rente op obligaties van

eurolanden bereikte nieuwe, historisch lage niveaus, wat de

rente op Treasuries eveneens drukte. Met een performance

van ruim 2% presteerden vastrentende effecten beter dan

risicovolle beleggingen, met name aandelen (1,5%, MSCI

World, in lokale valuta).

Griekenland: programma naar verwachting

verlengd ondanks harde retoriek

De nieuwe Griekse regering heeft voor de harde lijn

gekozen tegenover de internationale geldverstrekkers. Maar

de klok tikt door voor het bestaande financiële

hulpprogramma, dat eind deze maand afloopt en dat voor

de ECB een voorwaarde is om de Griekse banken van

liquiditeit te blijven voorzien. Bij geen verlenging van dit

programma zou de ECB zich in extremis genoodzaakt

kunnen zien om de banken aan hun lot over te laten. En dat

plaatst de ECB voor een dilemma: de regels overtreden of

de Griekse banksector laten vallen. De verantwoordelijkheid

voor dit besluit ligt echter bij de politici.

Gezien het feit dat alle belanghebbenden publiekelijk hun

bereidheid hebben uitgesproken om Griekenland binnen de

eurozone te houden, denken we dat een hernieuwde

verlenging van het bestaande programma tot medio dit jaar

waarschijnlijk is. Zo’n oplossing zou i) de Griekse regering

enige ademruimte bieden om haar verkiezingsbeloftes door

de fase van budgettaire realiteit te loodsen, ii) de ECB de

ruimte bieden om het Griekse banksysteem te steunen en

iii) Brussel gezichtsverlies besparen door Griekenland

binnen de club van 19 te houden.

Goedkope olie jaagt mondiale economie aan

Begin januari hebben we uiteengezet wat de algehele

impact op de mondiale groei zou zijn als de olieprijs in de

komende twee jaar tussen $50 en $70 per vat zou

1

schommelen. In lijn met een recent uitvoerig onderzoek van

het IMF gaan we uit van een algehele groei-impuls in de

orde van grootte van 0,5pp: 0,3pp dit jaar en 0,2pp in 2016,

met als belangrijkste transmissiekanaal de toegenomen

koopkracht van consumenten in ontwikkelde landen. Feiten

lijken te suggereren dat dit transmissiekanaal al zijn werk

doet, zoals ook blijkt uit de recente toename van het

consumentenvertrouwen in de VS (Figuur 2).

1

Arezki, R. en Blanchard, O., Seven questions about the recent oil

price slump, iMFdirect, 22 december 2014

2 | AXA Investment Managers – 10/02/2015 Toch zullen niet alle landen in gelijke mate profiteren. De VS

en Aziatische landen worden meestal genoemd als de

belangrijkste begunstigden, terwijl de tegenwind voor

grondstofproducenten zeer waarschijnlijk sterk blijft.

De Amerikaanse economie lijkt een grote bijdrage te

gaan leveren aan de versnelling van de wereldwijde

groei. De Amerikaanse consument zal veel profijt hebben

van de dalende olieprijzen. Deze hebben geleid tot een

daling van de benzineprijs met meer dan 50%, waardoor

pakweg $200mrd aan gezinsinkomen vrijkomt – het

equivalent van bijna 2% aan besteedbaar inkomen. De

stijging van de dollar leidt tot een verdere verzwakking van

de korte-termijninflatie, waardoor de reële inkomens een

extra impuls krijgen. Hoeveel van dit beschikbare inkomen

zal worden gespaard, blijft een open vraag. De eerste

aanwijzingen voor toenemend consumentenvertrouwen

suggereren echter dat er een versnelling van de

consumentenbestedingen staat aan te komen. Daarnaast

zouden lossere kredietvoorwaarden de huizenmarkt moeten

stimuleren, zoals ook blijkt uit de toename van het aantal

hypotheekaanvragen.

Figuur 2

Goedkope olie stimuleert consumentenvertrouwen

US gasoline prices and consumer confidence

30

-60%

20

-40%

10

-20%

0

0%

-10

20%

UMich consumer

confidence index,

expectations lagged [Lhs] 40%

-20

US Gasoline price [Rhs]

-30

2007

60%

2008

2009

2010

2011

2012

2013

2014

Bronnen: Datastream en AXA IM Research

De keerzijde van goedkopere olie is een daling van de

investeringsuitgaven in aardolie-gerelateerde branches, die

in de afgelopen vier jaar goed waren voor circa 10% van de

investeringsgroei. Andere bedrijfsinvesteringen zouden door

dalende energiekosten moeten toenemen, maar we

voorzien een mismatch qua timing met als gevolg een

zwakkere investeringsgroei op korte termijn, getuige de

recente zwakte in orders voor duurzame goederen. De

waardestijging van de dollar zou ook moeten doorwerken in

de economische activiteit, ofschoon de bijdrage van de

Amerikaanse export aan de groei betrekkelijk klein is.

Niettemin hebben bekende namen al hun eerste klachten

geventileerd over het valutaeffect op hun winst.

Alles overziend, stellen we onze economische

groeiprognose voor 2015 bij naar 3,2% (van 2,8%) en die

voor 2016 naar 3,1% (van 2,7%). De inflatie zal

waarschijnlijk fors dalen en we voorspellen dat de jaarlijkse

Figuur 3

Lagere inflatieverwachtingen = hogere reële rente

5Y real* interest rates, %

1.5

1.5

US

1.0

1.0

Euro area

0.5

0.5

Japan

0.0

0.0

-0.5

-0.5

-1.0

-1.0

-1.5

-1.5

-2.0

Dec-14

Jun-14

Dec-13

Jun-13

Dec-12

Jun-12

* Nominal swap rate minus inflation rate implied by swaps

-2.0

Dec-11

De keerzijde van de lage olieprijzen wordt gevoeld in

Latijns-Amerika en Oost-Europa, waar het economisch

momentum naar verwachting verder verslechtert ondanks

het feit dat de PMI’s van deze regio’s nog steeds rond de 50

schommelen, de waterscheiding tussen groei en krimp. En

2015 zal een verloren jaar worden voor Rusland, dat met

een diepe, door kapitaaluitstromen versterkte recessie te

kampen heeft. Uiteenlopende bedrijfscycli in ontwikkelde

en opkomende markten leiden tot een verdere

kapitaaluitstroom. Vooral landen met verslechterende

economische fundamenten en de problematische erfenis

van met krediet gefinancierde activazeepbellen lopen een

verhoogd risico op kapitaalvlucht.

De gestaag dalende inflatie en inflatieverwachtingen hebben

de reële rente op obligaties in de afgelopen zes maanden

opgestuwd (Figuur 3). Dit is niets anders dan impliciete

monetaire verkrapping, het laatste dat beleidsmakers

willen in een tijd waarin ‘seculaire stagnatie’ boven de

markten hangt. Het gevolg is dat centrale banken de

geldkraan wijd open zullen laten.

Jun-11

De Japanse economie heeft 2014 vermoedelijk sterk

afgesloten, met een groei in de orde van grootte van 3% na

twee opeenvolgende kwartalen van krimp. Maar

conjunctuurenquêtes in de eerste weken van 2015 wijzen op

tekenen van lusteloosheid, wat erop duidt dat het

groeitempo in 2015 waarschijnlijk afzwakt omdat de impuls

van lagere olieprijzen grotendeels moet worden

gecompenseerd door waardevermindering van de yen.

Dalende inflatie is de keerzijde van de scherp gedaalde

olieprijzen, waardoor de totale inflatie in talrijke ontwikkelde

landen dicht bij nul of zelfs daaronder ligt. We verwachten

dat deze trend voor het grootste deel van het jaar aanhoudt

en voorzien een algemene ommekeer niet eerder dan eind

2015. De hamvraag is evenwel met welke snelheid en in

welke mate tweede-ronde-effecten zullen doorwerken in

de kerninflatie.

Dec-10

De economische vooruitzichten voor het VK zijn

vergelijkbaar met die voor de VS. De consumentenbestedingen zullen in 2015 en 2016 aantrekken door een

sterkere groei van de reële inkomens. Toch zal de

economische activiteit waarschijnlijk worden beïnvloed door

een krapper begrotingsbeleid in 2015-2016, een lagere

groei van de bedrijfsinvesteringen, deels als gevolg van

politieke

onzekerheid,

en

nog

steeds

matige

exportvooruitzichten. We verwachten ook minder activiteit

op de huizenmarkt als reactie op de maatregelen die de

autoriteiten in 2014 hebben genomen om de markt te laten

afkoelen. We voorspellen een licht hogere groei van

2,7% in 2015.

Geldkraan centrale banken wijd open

Jun-10

In de eurozone lijkt het laatste kwartaal van 2014 een

lichte versnelling van de economie te hebben geboekt,

gesteund door een sterkere particuliere consumptie en

solide export. We verwachten dat de economie in de loop

van 2015 een tandje hoger schakelt en zal groeien met

1,3% in plaats van 1,1% dankzij de lagere olieprijs, een

zwakkere munt, een soepeler monetair beleid en een minder

restrictief begrotingsbeleid. De particuliere consumptie is

zeer waarschijnlijk de hoofdmotor van de groei, terwijl

bedrijven zich waarschijnlijk zullen onthouden van

uitbundige uitgaven en juist zullen focussen op consolidatie

van hun marges. Verschillen tussen landen blijven, met

waarschijnlijk dezelfde hoofdrolspelers als vorig jaar:

Duitsland en Spanje nemen de leiding, Frankrijk en Italië

blijven achter.

Als netto olie-importeur gaat opkomend Azië tegen deze

trend in en profiteert van de olieprijsdaling door

verbetering van de betalingsbalans en de mogelijkheid

hervormingen door te voeren die de begroting ontlasten

(minder druk van energiesubsidies). Dit laatste zien we als

een welkome kans voor China om de beleidsstimuli af te

zwakken die nodig zijn om de groei dicht bij 7% te houden.

Dec-09

stijging van prijzen in de komende maanden negatief zal

2

uitpakken.

Bronnen: Federal Reserve, Eurostat, Datastream en AXA IM Research

Met de lancering van rechtstreekse en omvangrijker dan

verwachte aankopen van soeverein schuldpapier heeft de

3

ECB definitief een nieuw tijdperk ingeluid. President Mario

Draghi heeft een QE-programma met open einde in het

leven geroepen dat van kracht blijft tot de inflatie weer op

een koers zit die de ECB consistent acht met haar

inflatiedoel voor de lange termijn. Wij gaan ervan uit dat de

centrale bank vanaf maart 2015 maandelijks voor €44mrd

aan staatsobligaties zal opkopen naast €6mrd aan

schuldpapier van supranationale instellingen en €10mrd aan

3

2

Zie pagina 8 voor meer details.

Voor meer informatie over het besluit van de ECB en de gevolgen

daarvan verwijzen we u naar The ECB enters the QE era, AXA IM

Research, 26 januari 2015.

AXA Investment Managers – 10/02/2015 |

3

De FOMC-vergadering van januari besloot het beleid

ongewijzigd te laten. De belangrijkste wijzigingen in de

begeleidende toelichting betroffen de daling van de inflatie,

maar gaven geen uitsluitsel over de vraag of er toenemende

bezorgdheid bij de Fed bestaat over een omgeving van

hardnekkig lage inflatie. Gezien de verbeteringen in de

arbeidsmarkt, gecombineerd met een meer materiële daling

van de persoonlijke consumptiebestedingen exclusief

energie en voeding, zou de inflatie de eerste

renteverhoging moeten vertragen tot september, met het

risico van een later tijdstip. De aankomende getuigenis voor

het Amerikaanse Congres zal resulteren in de volgende

gedetailleerde beoordeling van de zienswijze van de Fed.

Ondanks een robuuste groeiomgeving denken wij dat de

monetaire beleidscommissie van de Bank of England

zich zal onthouden van een renteverhoging dit jaar,

omdat negatieve inflatie zal overheersen. Februari 2016 is

volgens ons de meest waarschijnlijke datum voor de eerste

renteverhoging.

In opkomende markten zijn gunstigere inflatievooruitzichten

een welkome steun voor een losser monetair beleid.

China, India, Turkije en Singapore hebben hun beleidsrente

verlaagd en zullen zeer waarschijnlijk tot versoepeling

geneigd blijven. Brazilië daarentegen heeft begin dit jaar

de rente verhoogd om de oplopende inflatie aan de

aanbodzijde te beteugelen, terwijl de Russische centrale

bank verraste met een renteverlaging van 2%, naar onze

mening prematuur en ongerechtvaardigd door de nog

steeds hoge inflatie en mogelijk een beleidsfout omdat de

roebel nog steeds in waarde daalt.

Figuur 4

Overaanbod aan liquiditeit blijft een steun

Excess liquidity & global stock market valuation

45

35

Variation of MSCI WORLD P/E [Rhs]

100

25

15

40

5

-20

-5

-15

1971 1976 1981 1986 1991 1996 2001 2006 2011 2016

-80

Bronnen: Datastream en AXA IM Research

Winsten zijn de tweede steunlaag voor aandelen. Tot

nog toe meenden we dat de winsten met 5% tot 10%

zouden toenemen in 2015. Behalve onze meer positieve

toon voor zover het volumes betreft, zijn twee vragen van

eminent belang. Ten eerste, hoe staat het met de

arbeidskosten? Ten tweede, zal de forse winstdaling in de

energiesector het feest verstoren? ‘Goed’ en ‘nee’ zijn

volgens ons de respectieve antwoorden, en wel om de

volgende redenen: met uitzondering van de VS liggen de

arbeidskosten per eenheid product nog steeds ruim onder

de lange-termijntrend (Figuur 5), wat erop wijst dat robuuste

productiviteitswinst niet is geneutraliseerd door hogere

lonen.

Momenteel zijn de algemeen verwachte winsten van

energiebedrijven met pakweg 40% verlaagd voor 2015. Wij

prefereren een meer conservatieve werkhypothese, namelijk

een daling van 50% op basis van, bij benadering, één-opéén elasticiteit met de olieprijs. De impact op de totale winst

zou in de orde van grootte van 4pp voor de VS en 2pp voor

de eurozone zijn.

Figuur 5

Arbeidskosten in OESO-landen blijven onder controle

Total OECD unit labour costs & trend

120

110

Index

Standard dev.

Unit labour costs (Total economy) [Lhs]

Trend (HP filter, λ = 1000000) [Lhs]

Deviation from trend [Rhs]

100

80

Tot voor kort waren we van mening dat het overaanbod aan

liquiditeit als belangrijkste aanjager van rendement op

aandelen zijn langste tijd had gehad. De meest recente

acties van centrale banken suggereren echter dat liquiditeit

70

0.25

0.20

0.15

long-term trend:

2.3%

90

Beleggingsstrategie

4 | AXA Investment Managers – 10/02/2015 160

Global excess liquidity (real narrow money

supply - production), 9 mths lead, [Lhs]

Change in %yoy

Het succes van dit programma zal worden afgemeten aan

de impact die het heeft op de prijzen. Naar de pers gelekte

informatie suggereert dat de ECB een inflatie-impuls

verwacht van 0,4pp dit jaar en nog eens 0,3pp in 2016. Toch

denken we dat het lang zal duren voordat we kunnen

oordelen over de effectiviteit van dit programma, en we

sluiten niet uit dat de ECB mogelijk tot ver na de

herbeoordelingsdatum, die gepland staat voor september

2016, zal doorgaan met het opkoopprogramma, aangezien

de bank geduld kan betrachten voordat het risico van een

hogere inflatie dan de nagestreefde 2% zich weer aandient.

De huidige deflatiedreiging is een serieuze uitdaging. De

maximale limiet van 33% per emittent laat aankopen toe

voor de duur van ongeveer vier jaar, reden waarom we

denken dat het programma mogelijk doorloopt tot 2018.

een steun blijft voor de markten, in ieder geval voor de rest

van dit jaar (Figuur 4) tot de vrees weer de overhand krijgt

dat de Fed overgaat tot verhoging van de rente.

Change in %yoy

gedekte obligaties en effecten op onderpand van activa,

d.w.z. het equivalent van 7% van het bbp, een en ander

volgens de kapitaalverdeelsleutel van de ECB.

0.10

0.05

0.00

-0.05

60

Q1 Q1 Q1 Q1 Q1 Q1 Q1 Q1 Q1 Q1 Q1 Q1 Q1

1992 1994 1996 1998 2000 2002 2004 2006 2008 2010 2012 2014 2016

Bronnen: Datastream en AXA IM Research

-0.10

-0.15

Anderzijds kunnen we stellen dat de winsten wereldwijd

door de sterkere mondiale bbp-groei met pakweg 1,5pp

zullen toenemen, uitgaande van een elasticiteit van 2,5 tot

3. Dit is evenwel ontoereikend om het negatieve effect van

de energiesector volledig te compenseren. Vandaar dat we

onze mondiale winstprojectie verlagen naar 5% dit jaar.

Ondanks het marginaal zwakkere winstmomentum bevelen

wij aan om de blootstelling aan aandelen op korte

termijn te vergroten. De belangrijkste redenen: zwakke

grondstofprijzen, verbeterende financieringscondities

en de nog steeds gunstige arbeidskosten per eenheid

product. Dat laat onverlet dat de waarderingen licht aan de

dure kant zijn (in absolute termen), maar zeker niet

excessief vergeleken met rendement op obligaties.

Vastrentende effecten

Er kan weinig twijfel over bestaan dat het obligatieopkoopprogramma van de ECB ingrijpend is en zal

leiden tot lagere rentes en kleinere spreads. De extra vraag

van zo’n €440mrd in 2015 is allesbehalve verwaarloosbaar

in het licht van een verwachte netto-emissie van circa

€270mrd in dezelfde periode (Figuur 1). Op korte termijn

voorzien we een rente van 0,1% op Bunds, van 1,5% op

US Treasuries en van 1% op UK Gilts. Dit suggereert

een zonder meer bovengemiddelde weging voor alle

drie deze landen in de komende drie tot zes maanden,

maar een voorzichtigere houding daarna, in ieder geval

ten aanzien van Amerikaans en Engels schuldpapier.

Op basis van historische vergelijkingen hanteren wij als

vuistregel dat elke €100mrd aan aankopen de

gemiddelde rente op 10-jaars obligaties van eurolanden

met 10bps verlaagt, bij voor het overige gelijke

omstandigheden. Het aangekondigde opkoopprogramma

zou ten minste ruim €800mrd moeten bedragen en kan

dus 80bps afschaven van de gemiddelde 10-jaars rente.

Er zijn echter twee voorbehouden: ten eerste hebben de

markten al sinds de aankondiging van het ‘balansbeleid’

door de ECB (begin september 2014) geanticipeerd op het

opkopen van staatsobligaties. Een significant deel van de

QE-impact is daarom al ingeprijsd door de markten. Ten

tweede gaat onze methodologie ervan uit dat de transmissie

van QE naar rente lineair verloopt, maar daar kunnen

vraagtekens bij worden gezet.

Het gegeven dat het QE-programma van de ECB

bedrijfsobligaties uitsluit, doet niets af aan onze

verwachting dat het effect op euro- en mondiaal krediet

positief zal zijn. Door de spread- en yieldcompressie in de

euromarkten zullen beleggers die op zoek zijn naar

rendement, waarschijnlijk hun heil zoeken in de dollar- en

sterlingmarkten, en zo de verkrappingsdynamiek nabootsen.

Krediet met een hogere bèta zou met name moeten

profiteren gezien (i) het significante doorsijpeleffect in

termen van marktgrootte nu we het lagerop zoeken qua

kredietkwaliteit, (ii) de voordelen van aantrekkende groei- en

winstvooruitzichten voor krediet met een hogere hefboom en

(iii) de betere kwaliteit van carry trades uit een omgeving

met lagere spreadvolatiliteit. Wat eurokrediet betreft, blijven

we positief over achtergesteld schuldpapier van banken en

verzekeraars, over hybride schuld van bedrijven en HY.

Aandelen

De ECB-aankondiging is positief voor aandelen in de

eurozone en bevestigt onze bovengemiddelde weging. Het

huidige dividendrendement laat het rendement op

bedrijfsobligaties ver achter zich (Figuur 6). Bovendien zal

het ‘alles wat nodig is’-signaal dat de ECB heeft afgegeven

met haar de verwachtingen overtreffende QE-programma,

vermoedelijk leiden tot compressie van de risicopremies op

aandelen en de waarderingen steunen. Daarnaast zal de

door ons verwachte daling van de euro tot USD 1,05 4pp

toevoegen aan de WPA. Politiek kabaal uit Griekenland zal

tot meer volatiliteit leiden, maar geen roet in het eten gooien.

In de VS beginnen wolken samen te trekken. De

dramatische daling van de olieprijs zet geïntegreerde

oliemaatschappijen onder grote druk. We verwachten dat

hun winsten dit jaar zullen halveren, wat zal doorwerken in

het algehele sentiment. Tegelijkertijd heeft de waardestijging

van de dollar al de eerste slachtoffers geëist (Caterpillar,

Procter&Gamble en Microsoft, om er maar enkele te

noemen), waarbij de winsten lager uitvielen dan de

algemene verwachting door de sterkere munt. Echter, een

robuuste binnenlandse vraag gesteund door sterkere

gezinsbestedingen zou een bescheiden winstgroei van 5%

moeten schragen dit jaar – naar onze mening voldoende om

een neutrale visie op de VS te rechtvaardigen.

Daarnaast, puur vanuit het oogpunt van portefeuillestromen,

zou de rente op perifere obligaties met zo’n 50bps moeten

dalen. Niettemin suggereren risico-overwegingen met

betrekking tot de Griekse/eurostrapatsen alert te blijven,

maar vooralsnog de zwaardere weging aan te houden.

We suggereren een neutrale weging aan te houden voor

krediet in het algemeen, voornamelijk vanwege het beleid

van centrale banken. Echter, door de kleine kredietopslagen

neigen de risico/rendementskenmerken naar het negatieve.

US HY Energy is een goed voorbeeld daarvan.

AXA Investment Managers – 10/02/2015 |

5

Figuur 6

Dividendrendement overtreft rendement op

bedrijfsobligaties

We blijven bij onze geprefereerde lichtgewichten: het

VK, Latijns-Amerika en Oost-Europa, in het bijzonder

Rusland, vanwege hun blootstelling aan grondstoffen.

Dividend yield versus corporate bond yield

2

1

0

-1

-2

2

MSCI US dividend yield minus

BOFA ML US corporate Red.

Yield (in %)

1

0

MSCI EMU dividend yield

minus BOFA ML EMU

corporate Red. Yield (in %)

-1

-2

-3

-3

-4

-4

-5

-5

-6

-6

-7

-7

-8

1988

-8

1993

1998

We nemen winst op onze positie van benedengemiddelde

weging van Zwitserland, dat we opwaarderen naar

neutraal.

2003

2008

2013

Risico’s

-

Doorwerking van volatiliteit op de financiële markten

in de reële economie, waardoor de mondiale

groeivooruitzichten worden aangetast

-

Wederopleving van het conflict in Oost-Oekraïne

-

Instabiliteit

aanslagen

-

Politieke instabiliteit in Europa volgend

verkiezingen in Griekenland en als gevolg van

Bronnen: BofA Merryll Lynch, MSCI, Bloomberg en AXA IM Research

We blijven positief over opkomend Azië omdat de macroeconomische fundamenten goed blijven, met name

betrekkelijk lage private schulden, grote deviezenreserves

vergeleken met de financieringsbehoeften, en overschotten

op de lopende rekening. De lage olieprijs blijft een steun

voor de winstmarges en zal leiden tot gunstige

inflatievooruitzichten die vervolgens een ruimer monetair

beleid dicteren. Chinese aandelen (H-shares) blijven

ondanks de recente marktrally relatief aantrekkelijk. We

handhaven ook onze aanbeveling (bovengemiddelde

weging) voor Japan gezien de redelijke groei en meer

maatregelen van de BoJ ergens medio dit jaar.

6 | AXA Investment Managers – 10/02/2015 in

het

Midden-Oosten;

terroristische

o

de roep om onafhankelijkheid

o

budgettaire divergentie in de eurozone

op

de

-

Deflationaire krachten overheersen in de eurozone

en, erger nog, slaan over naar andere regio’s

-

Slecht uitgewerkte exit-strategieën van de grote

centrale banken

AANBEVOLEN ASSET-ALLOCATIE

Mondiale allocatie

Korte termijn Middellange

termijn

(3-6M)

(12-24M)

Cash

▼

Aandelen

▲

Staatsobligaties

▲

Credit

▲

Onze overtuigingen

n

n

=

▲/▼ Wijzigingen deze maand

n

Aandelen

Korte termijn Middellange

termijn

(3-6M)

(12-24M)

Verenigde Staten

=

Eurozone

▲

VK

▼

Zwitserland

▲

n

=

n

=

▲

Japan

Latijns-Amerika

▼

Opkomend Europa

▼

=

=

n

De rechtstreekse obligatieaankopen door de ECB en

verdere renteverlagingen wereldwijd zijn een sterke

steun voor alle beleggingscategorieën, inclusief

staatsobligaties.

Het langere-termijnperspectief voor risicovolle

beleggingen blijft intact – de groei in de VS ligt goed op

schema bij ruime liquiditeit.

De aankomende normalisering van het monetaire beleid

in de VS en het VK blijft negatief voor vastrentende

effecten op de langere termijn, maar de balansverruiming door ECB en BoJ zal positief blijken op korte

termijn. De rente op US Treasuries zal einde jaar boven

2% liggen.

Robuuste vooruitzichten voor consumentenbestedingen

en investeringen duiden op een groei van ruim 3% in de

VS, terwijl de groei in de eurozone mede dankzij ruime

liquiditeit naar verwachting zal uitkomen boven 1%.

Japan: extra liquiditeit, aantrekkelijke waarderingen en

aantrekkende loongroei zijn positief.

Afnemende groei en valutavolatiliteit pleiten voor een

lage weging van niet-Aziatische opkomende markten.

We bevestigen de hoge weging voor opkomend Azië nu

de economische activiteit het dieptepunt voorbij lijkt.

Goedkope olie is een sterke steun.

Opkomend Azië

▲/▼ Wijzigingen deze maand

Staatsobligaties

Korte termijn Middellange

termijn

(3-6M)

(12-24M)

Verenigde Staten

▲

Eurozone

▲

=

kern

▲

=

periferie

VK

=

▲

Japan

=

=

Opkomend

=

=

Swap spreads

Break-even

n

▲

n

=

=

Verenigde Staten

=

Europa

=

n

n

▲/▼ Wijzigingen deze maand

Credit

Korte termijn Middellange

termijn

(3-6M)

(12-24M)

Bedrijfskrediet - VS

=

Bedrijfskrediet - €

=

High Yield - VS

=

High Yield - €

=

n

n

n

De rente blijft zich los van fundamentals ontwikkelen,

hoofdzakelijk door opkoopprogramma’s van centrale

banken, wat verder kan doorwerken in de rente op korte

termijn. We suggereren een bovengemiddelde weging

voor alle belangrijke staatsobligatiemarkten behalve

Japan. In het tweede halfjaar van 2015 zullen de markten

cijfers en Fed-commentaar minutieus analyseren. We zien

de termijnpremies normaliseren vanaf einde jaar. Per

ultimo 2015 verwachten we yields van ruim 2% in de VS.

Het QE-programma van de ECB is een sterke steun voor

alle staatsobligaties in de eurozone. De rente op Bunds zal

op korte termijn omlaag gaan en tegen einde jaar zijwaarts

bewegen (nieuw target voor eind 2015: 0 – 0,2%).

Japan: de XXL QQE van de BoJ zal de rente op JGB’s erg

laag houden.

De inflatieverwachting blijft op korte termijn onder druk.

Toch suggereren ruime liquiditeit en wereldwijd economisch

herstel positief te blijven voor de lange termijn.

Waarderingen zijn aantrekkelijk.

Oplopende rente gebiedt voorzichtigheid en selectiviteit.

Voorkeur voor € IG (Investment Grade) boven VS vanwege

ECB-actie.

High yield: solide bedrijfsbalansen in de VS zijn een

voordeel. Oplopende risico’s vanwege de neergaande

olieprijsspiraal.

▲/▼ Wijzigingen deze maand

AXA Investment Managers – 10/02/2015 |

7

PROGNOSE-OVERZICHT

6 February 2015

2010

2011

2012

2013

2014

2015*

2016*

2017*

Growth

World GDP RIS (PPP)

World GDP RIS (market FX rate)

USA

Euro area

UK

Japan

China

Rest of Asia

RoW

5.4

4.1

2.5

2.0

1.9

4.7

10.4

8.3

5.5

4.1

2.9

1.6

1.7

1.6

-0.4

9.3

5.5

4.6

3.4

2.4

2.3

-0.7

0.7

1.7

7.7

5.2

3.4

3.2

2.8

1.8

-0.4

1.4

1.8

7.8

5.0

3.1

3.3

2.9

2.4

1.1

3.0

0.5

7.2

5.0

3.0

3.7

3.3

3.2

1.3

2.7

1.4

7.1

5.6

3.2

3.6

3.3

3.1

1.4

2.7

1.3

6.9

5.2

3.2

3.5

3.2

3.0

1.4

2.6

1.3

6.7

5.1

3.2

Global trade

Manufactures goods

14.4

6.1

2.1

2.8

3.2

3.9

3.9

3.9

Inflation

US

Euro area

UK

Japan

1.6

1.6

3.3

-0.7

3.1

2.7

4.5

-0.4

2.1

2.5

2.8

-0.5

1.5

1.4

2.6

0.0

1.7

0.4

1.5

2.7

-0.2

-0.7

0.2

0.5

1.4

1.2

1.5

1.5

2.0

1.2

1.6

1.5

Crude oil (Brent), US$/bbl

79.9

111.6

112.0

108.9

99.2

50

57.0

62.8

0.20

3.31

0.15

1.88

0.17

1.80

0.09

3.01

0.06

2.17

0.35

2.2

0.60

2.5

1.10

2.7

1.00

2.89

1.34

0.63

1.83

1.33

0.13

1.43

1.33

0.17

1.94

1.38

-0.05

0.54

1.21

-0.10

0.2

1.05

-0.1

0.3

1.00

-0.1

0.4

1.00

0.00

1.12

85

114

0.10

0.99

78

104

0.09

0.79

76

115

0.10

0.74

105

145

0.05

0.33

120

145

0.05

0.39

125

131

0.05

0.51

130.0

130.0

0.05

0.74

130.0

130.0

0.5

3.51

0.85

0.5

1.98

0.86

0.5

1.96

0.81

0.5

3.03

0.83

0.5

1.76

0.78

0.5

1.8

0.70

0.8

2.1

0.68

1.3

2.4

0.68

Interest rates, FX (end of period)

US

Fed funds (actual / target)

10Y Treasuries yield

Euro area

EONIA

10Y Bund yield

€1 = …US$

Japan

Overnight call rate

10Y JGB

US$1 = … JPY

€1= … JPY

UK

BoE base rate

10Y gilt

€1= … GBP

Bronnen: IMF, Datastream, AXA IM Research

*Prognoses AXA IM

Benchmark 10Y bond yield, % end of year

World GDP & trade (manufactured), % growth

6

15

GDP

4

4

5

10

2

5

0

0

4

US treasuries

3

3

2

2

Global trade

-2

-5

1

-4

-6

1

-10

Trade scale

GDP scale

2010

2011

2012

2013

2014

-15

German bunds

0

2015*

Deze projecties zijn niet per se een betrouwbare indicatie voor toekomstige resultaten.

8 | AXA Investment Managers – 10/02/2015

0

2010

2011

2012

2013

2014

2015*

SYNOPSIS: SURPRISE GAPS EN RISK APPETITE BAROMETER

Surprise gap eurozone

Figuur 7

Surprise gap eurozone: normalisering

Euro Area Surprise Gap index

1.2

May 2009

1.0

0.8

1.2

August

2013

1.0

0.8

Feb 2012

0.6

0.6

0.4

0.4

0.2

0.2

0.0

0.0

-0.2

-0.2

-0.4

-0.4

-0.6

May 2011

January

2015

December 2008 : -2.4

April 2008

-0.8

-1.0

-1.2

1998 1999 2001 2002 2004 2005 2007 2008 2010 2011 2013 2014

De surprise gap van de eurozone bleef begin dit jaar

marginaal op positief terrein en corrigeerde daarmee iets

van de terreinwinst die in de laatste maanden van 2014 was

geboekt. Dit wijst erop dat de economie zich op een stabiel

pad bevindt dat in onze ogen consistent is met een groei

van circa 1,3%.

Op landbasis blijft vooral Frankrijk achter, terwijl Italië en

Nederland tekenen van versnelling vertonen.

-0.6

-0.8

-1.0

-1.2

EA Surprise Gap: Current production minus production plans 3 months ago

Recession warning

Recovery signal

Bronnen: Ifo, Insee, Istat, INE, CBS, NBB, AXA IM Research

Surprise gap VS

Figuur 8

Surprise gap VS: afkoeling productie?

US Surprise Gap index

4.0

4.0

August 2013

March 2009

3.0

3.0

Dec.

2011

2.0

2.0

1.0

1.0

0.0

0.0

-1.0

February

2010

December 2007

Surprise Gap, smoothed

-2.0

May 2011

-1.0

June

2012

-2.0

Surprise Gap (Production -3.0

January

previous orders), normalised

2015

Production

component

-4.0

-4.0

2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015

-3.0

De surprise gap van de VS daalde scherp in januari door

een afkoelende productie, vooral in vergelijking met de hoge

orderniveaus van enkele maanden geleden. Deze

ontwikkeling loopt synchroon met de daling van de

belangrijke ISM-index, die van een stand van 55,1 daalde

naar 53,5.

De olieprijscorrectie en de daarmee samenhangende

investeringsherzieningen hebben mogelijk iets met deze

teleurstelling te maken. De cijfers van volgende maand

zullen interessant zijn om te zien of de energieprijzen bij het

bereiken van een bodem in februari al dan niet gunstig

uitpakken voor de surprise gap.

US Surprise Gap: Current production minus new orders 3 months ago

Recovery signal

Recession warning

Bronnen: ISM, AXA IM Research

Figuur 9

RAB: sterke fluctuaties

Risk Appetite Barometer (RAB)

Risk Appetite Barometer (RAB)

1.0

Risk appetite

1.0

0.5

0.5

0.0

0.0

-0.5

-1.0

2009

-0.5

Cyclical risk appetite

Systemic risk appetite

Risk Appetite Barometer (RAB)

2010

2011

2012

Risk aversion

Onze Risk Appetite Barometer blijft volatiel als gevolg van

de grote schommelingen in marktsentiment die weer het

gevolg zijn van onder meer de vrees voor seculaire

stagnatie,

volatiele

olieprijzen

en

moeizame

onderhandelingen tussen Griekenland en de internationale

geldverstrekkers. Daardoor neigen aandelen wereldwijd

momenteel ertoe om in dezelfde richting te bewegen,

getuige ook de gemiddelde correlatie tussen aandelen die

op hoge niveaus blijft. We verwachten dat deze ‘volatiele

volatiliteit’ overheersend blijft in de komende maanden,

omdat de eerder genoemde factoren waarschijnlijk het

nieuws blijven bepalen.

-1.0

2013

2014

2015

Bronnen: Markit, Bloomberg, Datastream, AXA IM Research

AXA Investment Managers – 10/02/2015

| 9

MARKTPERFORMANCE

-1M

Perf (%)

-3M

-12M

YTD

1.4

2.1

1.8

-0.6

3.3

5.1

7.7

1.0

6.6

13.5

14.4

2.8

2.1

2.4

2.7

-0.5

0.0

1.7

0.0

0.0

0.6

0.0

0.0

2.4

0.0

0.0

1.3

0.0

1.4

0.8

2.7

1.7

7.9

7.7

2.1

0.9

1.6

1.2

-0.7

1.6

3.2

6.1

1.4

1.3

2.1

2.0

-4.6

-1.6

-0.5

7.0

1.1

1.1

3.9

2.4

8.2

6.9

13.0

14.4

15.1

13.7

4.9

7.0

-4.4

0.6

3.9

2.8

7.4

3.8

4.0

2.7

7.7

11.1

12.6

13.1

17.4

5.4

2.5

5.4

-3.4

2.6

2.6

4.7

1.8

-6.0

18.5

20.0

14.9

12.0

19.0

19.0

20.0

11.5

12.3

9.9

8.2

23.2

16.4

19.2

7.0

8.0

2.1

0.5

5.6

6.2

9.3

10.4

11.4

8.5

1.8

4.6

-4.9

0.0

3.1

3.2

7.2

-0.8

56.7

5720.0

1261.3

-3.4

2.4

-2.0

4.9

-5.6

-15.8

-33.2

-9.9

10.2

-2.9

-23.4

-44.7

-6.4

-1.6

-16.9

-4.6

-3.3

-3.7

7.0

-4.8

1.143

117.470

1.529

6.252

-4.2

-1.8

0.3

0.5

-8.5

2.6

-4.3

2.2

-15.5

16.1

-6.2

3.2

-5.5

-2.0

-2.0

0.8

6 February 2015

Fixed Income

Government Bonds

USA

Europe

United Kingdom

Japan

Index-Linked Bonds

USA

Europe

United Kingdom

Investment Grade Credit

USA

Europe

High Yield

USA

Europe

Emerging Bonds

in local currency

in hard currency

(JPM GBI US All Mats Index)

(JPM EMU GBI ALL Mats Index)

(BofA ML UK Gilts All Mats)

(BofA ML JP All Mats)

(Barclays Glb Infl US)

(Barclays Euro IL BD All Mats)

(Barclays Glb Inlf UK)

(BofA ML Corp Master)

(BofA ML EMU Corp)

(BofA ML US HY Master II)

(BofA ML Euro High Yield)

(perf in $) (JPM GBI-EM Global Composite)

(JPM EMBI Global Composite)

Equities (MSCI, total return indices)

MSCI World

United States

Europe

Europe Small caps

EMU

France

Germany

Italy

Spain

United Kingdom

Switzerland

Japan

Emerging Markets

Asia

Eastern Europe

Latin America

Commodities (S&P GSCI, total return)

S&P GSCI Light Energy Total Return

latest reading (Brent, USD/b)

Energy

latest reading (Copper, USD/mt)

Industrial Metal

latest reading (Gold, USD/ounce)

Precious Metals

Agricultural products

Currencies

€1 = … USD

$1 = … YEN

£1 = … USD

$1 = … YUAN

latest reading

latest reading

latest reading

lates t reading Bronnen: Datastream, AXA IM, in lokale valuta

In het verleden behaalde resultaten zijn noch indicatief noch representatief noch een garantie voor toekomstige resultaten.

10 | AXA Investment Managers – 10/02/2015

WAARDERING AANDELENMARKTEN

6 February 2015

S&P 500

United States

TSE300

Canada

Topix

Japan

DJ EUROSTOXX 50

Euro area

DAX

Germany

CAC40

France

FTSE 100

The United Kingdom

FTSE MIB

Italy

Madrid General

Spain

AEX

The Netherlands

Bel 20

Belgium

SMI

Switzerland

OMX

Sweden

Bronnen: Datastream, IBES, Bloomberg

PE

Index

2062.5

15124.9

1410.1

3409.0

10905.4

4703.3

6865.9

20819.1

1067.0

455.3

3557.2

8544.3

1586.1

2014

17.3

16.0

15.6

15.8

14.9

17.1

14.5

19.2

18.7

16.2

19.4

17.0

17.7

EPS growth (%)

2015

16.6

16.4

13.9

14.3

13.7

14.7

15.0

14.8

15.4

15.4

17.7

16.3

16.0

PEG ratio

2014

2015

2014

2015

7.0

3.9

2.5

n.s.

12.1

-2.1

1.3

n.s.

10.3

12.4

1.5

1.1

-0.4

10.2

n.s.

1.4

2.7

8.1

n.s.

1.7

-11.4

16.7

n.s.

0.9

0.5

-3.6

n.s.

n.s.

66.0

29.3

0.3

0.5

1.1

21.3

n.s.

0.7

9.9

4.6

1.6

n.s.

-2.5

9.4

n.s.

1.9

-1.7

4.2

n.s.

n.s.

7.1

10.4

2.5

1.5

n.s. = niet significant / n.a. = niet beschikbaar

In het verleden behaalde resultaten zijn noch indicatief noch representatief noch een garantie voor toekomstige resultaten.

AXA Investment Managers – 10/02/2015

| 11 Lijst van afkortingen

1Q11

eerste kwartaal 2011

1H11

eerste halfjaar 2011

[Lhs]

left hand scale (grafiek)

[Rhs]

right hand scale (grafiek)

a.r.

annualised rate / op jaarbasis

ABS

Asset-Backed Security / effect op onderpand van

activa

AQR

BBP

Asset Quality Review / beoordeling kwaliteit activa

Bruto Binnenlands Product

BoE

BoJ

bp(s)

Bank of England

Bank of Japan

basispunt(en)

BRL

Braziliaanse real

CNY

Chinese renminbi (yuan)

CPI

EBA

JGB

£

LatAm

LBO

Japanse staatsobligaties

pond sterling

Latijns-Amerika

Leveraged Buy-Out

LTRO

Long Term Refinancing Operation

MBS

Mortgage-Backed Security / door hypotheek gedekt

effect

month on month / op maandbasis

mom

n.s/a

non-seasonally adjusted / niet gecorrigeerd voor

seizoensinvloeden

OECD

zie OESO

OESO

Organisatie voor Economische Samenwerking en

Ontwikkeling

OMT

Outright Monetary Transactions / rechtstreekse aan- of

verkopen van waardepapieren

Consumenten Prijs Index

P/E

price/earnings / K/W (koers/winst)

Europese Bankautoriteit

PEG

price/earnings to growth; PEG-ratio

PMI

Purchasing Manager Index

pp

procentpunt

PPI

Producer Price Index

QE

quantitative easing / monetaire verruiming

qoq

quarter on quarter / op kwartaalbasis

EBITDA ‘earnings before interest, taxes, depreciation, and

amortization’ (winst vóór rente, belasting, afschrijving

en amortisatie)

ECB

Europese Centrale Bank

EM

EMU

Emerging Market; opkomende markt

Europese Monetaire Unie

EPFR

EPS

Emerging Portfolio Fund Research, Inc.

‘Earnings per share’ (winst per aandeel)

QQE

quantitative and qualitative easing

REIT

Real Estate Investment Trust

ESM

ETF

Europees Stabiliteitsmechanisme

Exchange-Traded Fund

RUB

Russische roebel

s/a

seasonally adjusted / gecorrigeerd voor

seizoensinvloeden

€

euro

FOMC Federal Open Market Committee

GDP

Gross Domestic Product (zie BBP)

HY

High Yield

IDR

Indonesische roepia

IG

Investment Grade

IMF

Internationaal Monetair Fonds

INR

Indiase roepie

ISM

Institute of Supply Management

SMEs kleine en middelgrote bedrijven

SMP

Securities Markets Programme

TLTRO Targeted Longer Term Refinancing Operation

TRY

US$

¥

Turkse lira

US dollar

Japanse yen

yoy

year on year / op jaarbasis

ytd

year to date / jaar tot heden

ZAR

Zuid-Afrikaanse rand

Research van AXA IM is online beschikbaar: http://www.axa-im.com/en/research

…maar ook via onze gratis app

Verkrijgbaar bij:

12 | AXA Investment Managers – 10/02/2015

DISCLAIMER

This document is used for informational purposes only and does not constitute, on AXA Investment Managers part, an offer to buy or sell, solicitation or investment

advice. It has been established on the basis of data, projections, forecasts, anticipations and hypothesis which are subjective. Its analysis and conclusions are the

expression of an opinion, based on available data at a specific date.

Due to the subjective and indicative aspect of these analyses, we draw your attention to the fact that the effective evolution of the economic variables and values of the

financial markets could be significantly different from the indications (projections, forecast, anticipations and hypothesis) which are communicated in this document.

Furthermore, due to simplification, the information given in this document can only be viewed as subjective. This document may be modified without notice and

AXA Investment Managers may, but shall not be obligated, update or otherwise revise this document.

All information in this document is established on data given made public by official providers of economic and market statistics. AXA Investment Managers disclaims any

and all liability relating to a decision based on or for reliance on this document. All exhibits included in this document, unless stated otherwise, are as of the publication

date of this document.

Furthermore, due to the subjective nature of these analysis and opinions, these data, projections, forecasts, anticipations, hypothesis and/or opinions are not necessary

used or followed by AXA IM’ management teams or its affiliates who may act based on their own opinions and as independent departments within the Company.

By accepting this information, the recipients of this document agrees that it will use the information only to evaluate its potential interest in the strategies described herein

and for no other purpose and will not divulge any such information to any other party. Any reproduction of this information, in whole or in part, is unless otherwise

authorised by AXA IM prohibited.

Neither MSCI nor any other party involved in or related to compiling, computing or creating the MSCI data makes any express or implied warranties or representations

with respect to such data (or the results to be obtained by the use thereof), and all such parties hereby expressly disclaim all warranties of originality, accuracy,

completeness, merchantability or fitness for a particular purpose with respect to any of such data. Without limiting any of the foregoing, in no event shall MSCI, any of its

affiliates or any third party involved in or related to compiling, computing or creating the data have any liability for any direct, indirect, special, punitive, consequential or

any other damages (including lost profits) even if notified of the possibility of such damages. No further distribution or dissemination of the MSCI data is permitted without

MSCI’s express written consent.

Editor : AXA INVESTMENT MANAGERS, a company incorporated under the laws of France, having its registered office located at Cœur Défense Tour B La Défense 4,

100, Esplanade du Général de Gaulle 92400 Courbevoie, registered with the Nanterre Trade and Companies Register under number 393 051 826.

© AXA Investment Managers 2015

AXA Investment Managers – 10/02/2015

| 13