Wonen aan de ene kant van de grens en werken aan de andere kant van de grens heeft zowel implicaties op fiscaal als op

sociaal vlak. Hierna vindt u een overzicht.

gime heeft. Hierdoor zijn personen die in de grensstreek

wonen en aan de andere kant van de grens in de grensstreek

werken in hun woonstaat belastbaar en sociaal verzekerd in

de werkstaat.

1. Implicaties bij 100 % Franse tewerkstelling

Op 9 maart 2007 hebben België en Frankrijk een protocolakkoord gesloten over een aanpassing van deze grensarbeidersregeling. Hierin werd overeengekomen dat België

onmiddellijk verzaakt aan de voordelen van de regeling.

Hierdoor zullen in België verblijvende grensarbeiders die

hun activiteit in Frankrijk uitoefenen, vanaf 1 januari 2007

in Frankrijk belastbaar zijn en niet meer in België ! Dit akkoord ligt nu ter goedkeuring bij het Belgische en Franse

Parlement.

1.1. Fiscale implicaties voor Belgische inwoners die

gaan werken in Frankrijk

Werknemers die voorheen in België woonden en werkten

en op die grond belastbaar waren in België en die voor

100 % in Frankrijk gaan werken maar in België blijven

wonen, zullen voor hun professionele inkomsten van Franse

oorsprong belastbaar worden in Frankrijk. België zal echter

als woonland eveneens belastingen heffen over het inkomen. Om te voorkomen dat beide landen over hetzelfde

inkomensbestanddeel belastingen heffen, werden afspraken

tussen België en Frankrijk vastgelegd in het dubbelbelastingverdrag dat op 10 maart 1964 ondertekend werd. Men zal

vanaf het kalenderjaar waarin men overschakelt van Belgische naar Franse tewerkstelling in België een aangifte in de

personenbelasting moeten blijven indienen met daarin het

wereldwijde inkomen. Met betrekking tot de professionele

inkomsten betekent dit dat men in de code 1250 het Belgische loon EN het Franse loon verminderd met de Franse

belastingen en sociale zekerheidspremies zal moeten aangeven. Aangezien het bedrag van het Franse loon verminderd

met de Franse belastingen en de sociale zekerheidspremies

zal worden vrijgesteld in België (vrijstelling met progressievoorbehoud), moet men dit bedrag eveneens aangeven in

de rubriek «Inkomsten van buitenlandse oorsprong» (Vak

IV.L.2.). Vanaf de datum van Franse tewerkstelling zal men

ook belastingplichtig worden in Frankrijk.

100 % belastbaar in Frankrijk

Werknemers die 100 % in Frankrijk werken, dienen als

Belgisch rijksinwoner toch in België hun wereldwijde inkomen aan te geven (en vrij te stellen).

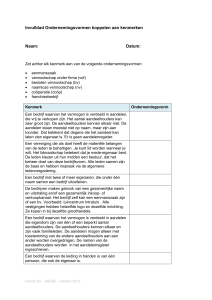

I N H O U D

•• De Belgische grensarbeider :

sociale en fiscale implicaties

ten gevolge van een Franse

tewerkstelling

•• Btw-eenheid – herziening

van de aftrek – toetreding

en uittreding van leden

•• Fusies, splitsingen en

gelijkgestelde verrichtingen (2)

•• Maaltijdcheques toegekend aan

de zelfstandige bedrijfsleiders :

eindelijk een realiteit

Grensarbeidersregime

Een uitzondering op deze klassieke principes uit het dubbelbelastingverdrag is het grensarbeidersregime. Frankrijk is

het enige land waarmee België nog een grensarbeidersrePA C I O L I

NR.

241

BIBF-IPCF

1

12

–

25

NOVEMBER

1

4

6

8

2007

P 309340 – Afgiftekantoor 9000 Gent X – Tweewekelijks – Verschijnt niet in juli

De Belgische grensarbeider : sociale en

fiscale implicaties ten gevolge van een

Franse tewerkstelling

1.2. Sociale zekerheidsimplicaties voor werknemers

die in België sociaal verzekerd waren en overschakelen naar de Franse sociale zekerheid

Frankrijk : belastbaarheid in de belasting der niet-inwoners

Voor de belasting op de inkomsten van Franse oorsprong

(die voortvloeien uit de Franse activiteit) is men afhankelijk

van het ‘Centre des Impôts des non-résidents’. Deze dienst

dient op de hoogte gesteld te worden van de tewerkstelling van de werknemer op het Franse grondgebied. Bij deze

dienst dient men het formulier ‘déclaration de la retenue à

la source’ aan te vragen.

Werknemers die voorheen in België als zijnde hun woonland werkten en op die grond sociaal verzekerd waren in

België en nu 100 % in Frankrijk gaan werken, worden sociaal verzekerd in Frankrijk ingevolge de EU-Verordening

1408/71.

De Franse onderneming zal verantwoordelijk zijn voor de

nodige inhoudingen aan de bron ten voordele van de Franse schatkist en om een maandelijkse aangifte (‘déclaration

de la retenue à la source’) betreffende deze inhoudingen te

doen bij de dienst ‘Centre des Impôts des non-résidents’.

Deze aangifte dient ten laatste de 15de van de maand volgend op de maand van de betalingen gedaan te worden.

2. Implicaties bij een gesplitste tewerkstelling

tussen België en Frankrijk (salary split)

In tegenstelling tot een volledige tewerkstelling in één bepaald

land, werken werknemers ook vaak gelijktijdig in meerdere landen. Indien aan bepaalde voorwaarden voldaan is, heeft men

dan te maken met een gesplitste salarisstructuur.

De percentages voor het berekenen van de Franse inhoudingen aan de bron zijn (jaarbarema’s) :

Van € 0 tot € 13 408

0 %

Van € 13 408 tot € 38 903

12 %

Van € 38 903

20 %

2.1. Fiscale behandeling

In principe worden bezoldigingen belast in de staat waar

de activiteiten worden uitgeoefend, tenzij de volgende drie

voorwaarden simultaan voldaan zijn :

1. het verblijf in de werkstaat (Frankrijk) duurt niet langer

dan 183 dagen gedurende het kalenderjaar;

2. het salaris wordt niet ten laste genomen van een werkgever in de werkstaat;

3. het salaris wordt niet ten laste gelegd van een vaste inrichting van de werkgever in de werkstaat.

Afhankelijk van de aard van de tewerkstelling kunnen ook

maand-, week-, of dagbarema’s van toepassing zijn.

Het nettobelastbaar salaris (i.e. salaris na aftrek van sociale

zekerheidsbijdragen), verminderd met de forfaitaire Franse

vrijstelling van 10 % dient als basis voor het bepalen van

het toepasselijke percentage.

Indien een werknemer dus meer dan 183 dagen in Frankrijk voor professionele doeleinden verblijft, is de eerste

voorwaarde niet voldaan en zal hij bijgevolg belast worden

in de werkstaat, met name Frankrijk.

De eerste twee schijven van inhouding aan de bron (0 %

en 12 %) zijn bevrijdend voor de Franse belasting. De schijf

van 20 % kan evenwel aanleiding geven tot een regularisatie;

hiervoor dient men een jaarlijkse aangifte te doen in de IRPP

(formulier 2042 in te dienen bij ‘Centre des Impôts des nonrésidents’). Voor de verschuldigde belasting op deze schijf van

inkomsten zal men rekening houden met de familiale situatie

(berekening per deel = ‘pars’). Indien de berekende belasting

hoger is dan 20 %, zal er nog een bijkomende belasting verschuldigd zijn voor het verschil tussen de effectieve aanslagvoet en 20 %. Indien er geen bijkomende belasting verschuldigd is, dient de belastingplichtige geen jaarlijkse aangifte in

te dienen.

Zelfs indien de 183 dagen-regel niet voldaan is, kan het

zijn dat er belastbaarheid in Frankrijk ontstaat. Indien de

salariskosten gerelateerd aan de Franse activiteiten doorgerekend worden naar de Franse vennootschap is de tweede

voorwaarde immers niet vervuld, wat betekent dat er tevens

een belastingplicht ontstaat in Frankrijk.

Aangezien de heffingsbevoegdheid dan toekomt aan de werkstaat (Frankrijk), worden de bedrijfsinkomsten die bekomen

worden in de werkstaat in België van belasting vrijgesteld.

Voor de berekening van de personenbelasting op het overige

belastbaar inkomen van een inwoner van België, wordt het

tarief toegepast dat van toepassing zou zijn geweest indien de

vrijgestelde inkomsten niet waren vrijgesteld (zgn. vrijstellingsmethode met progressievoorbehoud). Dergelijke splitsing van

de heffingsbevoegdheid over twee of meer landen heeft in de

regel een belastingvermindering tot gevolg. Dit kan verklaard

worden door, enerzijds, het gedeeltelijk vermijden van de progressieve belastingdruk en, anderzijds door de lagere belastingdruk in het buitenland.

12

–

25

NOVEMBER

2007

2.2. Sociaalrechtelijke aspecten

Wanneer personen die de nationaliteit van één van de EUlidstaten bezitten beroepsactiviteiten uitoefenen op het

grondgebied van meer dan één van de EU-lidstaten, wordt

de toepasselijke sociale wetgeving bepaald door toepassing

van de bepalingen van EU-verordening nr. 1408/71.

Artikel 14, 2, b, i van deze EU-verordening bepaalt dat de

wetgeving van de woonplaatsstaat, in dit geval dus België,

van toepassing blijft indien een deel van de werkzaamheden

2

BIBF-IPCF

PA C I O L I

NR.

241

in deze staat wordt uitgeoefend of indien de werknemer

verbonden is aan verscheidene ondernemingen of verscheidene werkgevers die hun zetel of domicilie op het grondgebied van verschillende lidstaten hebben.

nog een attest E-101 aangevraagd te worden waarin wordt

bevestigd dat uitsluitend de Belgische sociale zekerheid van

toepassing is.

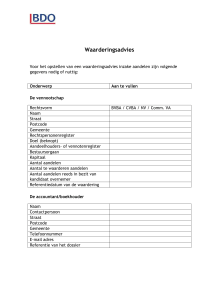

2.3. Cijfervoorbeeld

Dit betekent dus dat Belgische rijksinwoners met een gesplitste salarisstructuur tussen België en Frankrijk de Belgische sociale zekerheidsbijdragen zowel op het Belgisch als

op het buitenlandse salaris verschuldigd zijn.

Een eenvoudig cijfervoorbeeld toont aan dat een gesplitste

salarisstructuur tussen België en Frankrijk een aanzienlijk

nettovoordeel kan opleveren in vergelijking met een 100 %

Belgische tewerkstelling. De berekeningen uit het volgende

voorbeeld zijn gebaseerd op een situatie waarbij de werknemer gehuwd is (niet-werkende echtgenote), twee kinderen

ten laste heeft en een bruto jaarsalaris van 167 000,00 EUR

verdient. Voor de gesplitste salarisberekening hebben we een

verdeling van 50 % België en 50 % Frankrijk aangenomen.

In de praktijk kunnen alle formaliteiten ter zake en alle betalingen van sociale zekerheidsbijdragen uitgevoerd worden

door de Belgische vennootschap of het sociaal secretariaat,

handelend als bemiddelaar of gevolmachtigde tussen de

RSZ en de buitenlandse vennootschap(pen). Verder dient

Hypothese 1

Hypothese 2

BELGIE (50 %)

FRANKRIJK (50 %)

TOTAAL SPLIT

BELGIE (100 %)

Bruto salaris :

Af :

Belgische sociale lasten

83 500,00

(10 858,57)

83 500,00

(10 858,57)

167 000,00

(21 717,14)

167 000,00

(21 717,14)

Subtotaal :

Inkomstenbelasting (B/FR)

72 641,43

(32 533,48)

72 641,43

(22 270,00)

145 282,86

(54 803,48)

145 282,86

(66 611,74)

Totaal netto :

40 107,95

50 371,43

90 479,38

78 671,12

Afhankelijk van de concrete situatie zijn eventueel nog verdere optimalisaties mogelijk. Dit dient geval per geval bekeken te worden rekening houdend met de feitelijke gegevens

van de tewerkstelling en de persoonlijke situatie.

lieve te noteren dat aandacht besteed dient te worden aan

het opstellen van het detacheringscontract.

3. Speciaal aanslagstelsel voor werknemers die

gedetacheerd worden naar Frankijk

Uit bovenstaande blijkt dat bij een internationale tewerkstelling het raadzaam is zich te laten begeleiden door een

fiscale adviseur om zowel de sociaal- als fiscaalrechtelijke

aspecten correct te kunnen inschatten. Naar gelang de persoonlijke situatie zijn bovendien vaak optimalisaties mogelijk die bepaald kunnen worden aan de hand van berekeningen. Op die manier kan een grensoverschrijdende

tewerkstelling voor de werknemer in kwestie een verhoging

van het nettoloon opleveren.

Besluit

Onder bepaalde voorwaarden kunnen werknemers, die tijdelijk gedetacheerd worden naar Frankrijk, vrijgesteld worden van Franse belastingen op de extra vergoedingen die

hen worden toegekend n.a.v. hun buitenlandse tewerkstelling. De vrijstelling geldt voor vijf jaar en wordt toegekend

op voorwaarde dat de werknemer in kwestie geen Franse

rijksinwoner is geweest voor fiscale doeleinden in de vijf

voorafgaande jaren aan de Franse tewerkstelling. Bovendien mag het vrijgestelde bedrag niet meer bedragen dan

20 % van het belastbare loon. Het belastbare loon dient

ook gelijkaardig te zijn aan dat van gelijkaardige functies in

Frankrijk om van de vrijstelling te kunnen genieten. Ge-

PA C I O L I

NR.

241

BIBF-IPCF

Yves COPPENS

Tax Counsel

3

Veerle TRIEMPONT

Senior Tax Counsel

12

–

25

NOVEMBER

2007

Btw-eenheid – herziening van de aftrek

– toetreding en uittreding van leden

1. Probleemstelling

2.2. Toetreding van een lid : herziening in het nadeel van het lid

In de nummers 228 en 232 van Pacioli hebben we al

een eerste beschouwing gewijd aan de btw-eenheid die op

1 april 2007 in werking is getreden.

Wanneer een lid tot een btw-eenheid toetreedt, moet hij de

aftrek van de bedrijfsmiddelen waarvoor het herzieningstijdvak van vijf of vijftien jaar nog niet is verstreken, aan

herziening onderwerpen.

In dit nummer zullen we dieper ingaan op de herziening van

de aftrek bij de toetreding en de uittreding van leden.

Het betreft de bedrijfsmiddelen die worden gebruikt voor

de werkzaamheid van de btw-eenheid.

2. Toetreding en uittreding van een lid

Voorbeeld

Een belastingplichtige heeft in 2006 de volledige aftrek toegepast van de btw geheven van de investering in roerend

materiaal.

2.1. Begrippen

De toetreding van een lid tot een btw-eenheid doet de volgende gevolgen ontstaan :

– voor het lid brengt de toetreding een herziening in zijn

nadeel teweeg van de aftrek met betrekking tot de bedrijfsmiddelen waarvoor de herzieningsperiode van vijf

of vijftien jaar nog loopt;

– bij de btw-eenheid geeft de toetreding van een lid recht

op een herziening in haar voordeel van de aftrek met betrekking tot de bedrijfsmiddelen waarvoor de herzieningstermijn van vijf of van vijftien jaar nog loopt.

In 2005 heeft hij de totale aftrek ingeroepen in verband

met de oprichting van een gebouw dat voor zijn werkzaamheid wordt gebruikt.

In 2007 wordt deze belastingplichtige lid van een btweenheid.

Bij zijn toetreding tot de eenheid moet het lid persoonlijk

betalen :

– 4/5 van de in 2006 afgetrokken btw (op het materiaal);

– 13/15 van de in 2005 afgetrokken btw (op het gebouw);

De uittreding van een lid doet de tegenovergestelde gevolgen ontstaan :

– bij de btw-eenheid brengt de uittreding van een lid

de herziening in haar nadeel teweeg van de aftrek met

betrekking tot de bedrijfsmiddelen waarvoor de herzieningstermijn nog loopt;

– voor het uittredende lid komen de bedrijfsmiddelen

waarvoor de herzieningstermijn nog geldt ten belope

van de nog niet vervallen vijfden of vijftienden voor een

herziening in zijn voordeel in aanmerking.

2.3. Toetreding van een lid : herziening in het voordeel van de eenheid

De btw-eenheid heeft het recht om, in verband met de bedrijfsmiddelen, de herziening in haar voordeel aan te vragen

van de aftrek op deze goederen, ten belope van de nog niet

verstreken vijfden of vijftienden van het herzieningstijdvak.

De andere goederen dan de bedrijfsmiddelen ontsnappen aan

elke regularisering (geen herziening noch onttrekking).

Voorbeeld

Op basis van het voorgaande voorbeeld heeft de eenheid aanspraak op een herziening in haar voordeel ten belope van :

– 4/5 voor het door het lid in 2006 aangeschaft materiaal;

– 13/15 voor het door het lid in 2005 opgetrokken gebouw.

Met instemming van de betrokkenen, kan een compensatie

worden doorgevoerd tussen herzieningen in het voordeel en

herzieningen in het nadeel van de belastingplichtige (zie 2.6.).

De herziening van de aftrek met betrekking tot de bedrijfsmiddelen kan normaal gedurende een periode van vijf jaar

vanaf de oorspronkelijke aftrek worden toegepast.

Het door het lid bij zijn toetreding tot de btw-eenheid te

betalen bedrag wordt berekend volgens het exacte bedrag

van de btw dat hij heeft afgetrokken.

Voor wat de belasting betreft, geheven op handelingen die

strekken of bijdragen tot de oprichting of de aankoop van

een gebouw, bedraagt het herzieningstijdvak evenwel vijftien jaar.

12

–

25

NOVEMBER

2007

4

BIBF-IPCF

PA C I O L I

NR.

241

De herziening in het voordeel van de eenheid bij de toetreding van het lid wordt bepaald op basis van de btw die

het lid bij de aanschaffing van de bedrijfsmiddelen heeft

gedragen, maar daarbij wordt rekening gehouden met het

recht op aftrek dat eigen is aan de eenheid.

2.5. Uittreding uit de eenheid : herziening in het

voordeel van het lid

Het lid dat de eenheid verlaat heeft aanspraak op de herziening in zijn voordeel met betrekking tot de bedrijfsmiddelen die nog vatbaar zijn voor herziening.

Ter herinnering : het recht op aftrek van de voorbelasting

bij de btw-eenheid, is afhankelijk van de verrichting van

externe handelingen die dit recht op aftrek doen ontstaan

(zie Pacioli nr. 232).

Deze herziening heeft betrekking op de nog niet verstreken

vijfden en de vijftienden van het herzieningstijdvak betreffende de aftrek in verband met de bedrijfsmiddelen.

Voorbeeld

Bij de oorspronkelijke aftrek is het lid een gemengde belastingplichtige die onderworpen is aan het algemeen verhoudingsgetal inzake de afrek van 80 %. Bijgevolg is zijn aftrek

beperkt tot 80 % van de totale btw.

Voorbeeld

Het uittredende lid heeft aanspraak op een herziening in

zijn voordeel ten belope van 12/15.

Deze herziening in zijn voordeel impliceert dat het lid

handelingen verricht die het recht op volledige aftrek doen

ontstaan.

Bij zijn toetreding tot de btw-eenheid is het algemeen verhoudingsgetal van deze eenheid 90 %.

2.6. Compensatie tussen herzieningen in het voordeel en herzieningen in het nadeel

Het lid past de herziening in zijn nadeel toe op de persoonlijk afgetrokken 80 %.

Mits de betrokkenen ermee instemmen, kan compensatie

worden verleend tussen :

– bij het lid : de herzieningen in het nadeel (toetreding tot

de eenheid) of in het voordeel (uittreding van het lid);

– bij de eenheid : de herzieningen in het voordeel (toetreding tot de eenheid) of in het nadeel (uittreding van

het lid).

De btw-eenheid bepaalt de herziening in haar voordeel volgens haar eigen algemeen verhoudingsgetal, hetzij 90 % van

de totale btw geheven van de oorspronkelijke verwerving

door het lid (vermenigvuldigd met het aantal nog niet verstreken vijfden of vijftienden).

2.4. Uittreding uit de eenheid : herziening in haar

nadeel

3. Slotbeschouwingen

Bij de uittreding van een lid past de btw-eenheid een herziening in haar nadeel toe op de door de eenheid afgetrokken btw, wanneer de betrokken bedrijfsmiddelen nog voor

herziening vatbaar zijn.

De problematiek van de btw-eenheid is breed vertakt.

Dit artikel schetst, samen met de artikels gepubliceerd in de

vorige nummers (228 en 232) van Pacioli, een globaal overzicht over de btw-eenheid : oprichting, verbondenheid van

de leden, algemene werking, interne handelingen, externe

handelingen, belasting, aftrek en herziening van de aftrek.

Voorbeeld

X trekt in 2005 de volledige btw af in verband met de

oprichting van een gebouw.

In 2007 treedt hij toe tot een btw-eenheid.

De btw-eenheid heeft recht op de herziening in haar voordeel van 13/15 van de btw geheven op de oprichting van

het gebouw.

Gesteld wordt dat de externe handelingen van de eenheid

recht op volledige aftrek doen ontstaan.

In 2008 moet X uit de eenheid treden wegens insolvabiliteit.

In een volgend nummer zullen we de uitzonderlijke belasting van de interne handelingen (verkopen aan zichzelf

of onttrekkingen : artikel 12 § 1, 3° en 4° WBTW en de

belastbare interne dienstverrichtingen : artikel 19 § 2, en

19bis WBTW) bespreken.

Dan zal de volledige problematiek uitgeklaard zijn.

De redactie van dit artikel werd afgesloten op 15 oktober

2007. Van zodra de circulaire over de btw-eenheid gepubliceerd is, komen we hierop terug.

De eenheid moet 12/15 van de door X afgetrokken voorbelasting betalen.

Yvon COLSON

Externe medewerker BIBF

PA C I O L I

NR.

241

BIBF-IPCF

5

12

–

25

NOVEMBER

2007

Fusies, splitsingen en gelijkgestelde

verrichtingen (2)

Nadat we, in een vorige bijdrage (Pacioli nr. 239), het verschil

tussen de verschillende verrichtingen beschreven hebben, zullen

we nu de diverse verrichtingen nader beschouwen, onder meer

voor wat de voorbereiding, en, in een volgend artikel, de procedure en de gevolgen ervan, betreft.

De ruilverhouding

De ruilverhouding omvat twee aspecten : enerzijds de waarde van de aan elke verkrijgende vennootschap overgedragen

vermogensbestanddelen en anderzijds de in ruil ervoor toegekende vergoeding.

De voorbereiding

De in ruil toegekende vergoeding zal veel gemakkelijker te

bepalen zijn wanneer de verkrijgende vennootschappen naar

aanleiding van de geplande verrichting worden opgericht, dan

wanneer het om een bestaande vennootschap gaat die een kapitaalverhoging doorvoert. In dat laatste geval moet immers

de waarde van de verkrijgende vennootschap(pen) vóór de

verrichting worden bepaald om de waarde van één aandeel

van deze bestaande verkrijgende vennootschap te kennen.

Fusies, splitsingen en gelijkgestelde verrichtingen vergen een

nauwgezette voorbereiding. De accenten kunnen wisselen

naargelang de aard van de verrichting.

Beschrijving van de overgedragen vermogensbestanddelen

Bij een fusie of de inbreng van een algemeenheid zal de beschrijving van het over te dragen vermogen minder gedetailleerd zijn

dan bij splitsingen of bij de inbreng van een bedrijfstak.

De waarde waarvan hiervoor sprake is, is niet de boekwaarde, maar wel degelijk de werkelijke waarde.

We illustreren dit met een paar voorbeelden.

Wanneer het vermogen niet volledig ten gunste van één

enkele verkrijgende vennootschap wordt overgedragen,

moeten de overgedragen bestanddelen immers met quasi

chirurgische preciesheid worden beschreven. Een vennootschap splitsen is het geheel waaruit de vennootschap bestaat opdelen. De balans van een vennootschap beschrijft

maar gedeeltelijk wat er in de vennootschap aanwezig is. De

splitsing of de inbreng van een bedrijfstak is dan ook niet

beperkt tot de bestanddelen die op de balans voorkomen.

Geval nr. 1

Vennootschap A neemt vennootschap B over.

A vertoont een waarde van 100 000, vertegenwoordigd

door 1 000 aandelen.

B vertoont een waarde van 20 000, vertegenwoordigd door

1 000 aandelen.

Elk bestaand aandeel van A heeft een waarde van 100.

Elk aandeel van B een waarde van 20.

Ook het personeel, de overeenkomsten (huurcontracten,

concessies, kredieten, handelsovereenkomsten, enz.), de

eventuele vergunningen en de hangende of potentiële geschillen moeten worden toegekend (verdeeld).

De ruilverhouding zou kunnen zijn «in ruil voor vijf aandelen van B wordt één aandeel van A toegekend». Dat ziet

er goed uit in theorie, maar hoe moet een aandeelhouder

worden vergoed die een aantal aandelen bezit dat geen veelvoud van 5 is ?

De beschrijving moet op nuttige wijze worden aangevuld

met een bepaling inzake de toekenning van de actief- en

passiefbestanddelen die nadien nog zouden opdagen. Bij gebrek aan dergelijke clausule bepaalt het Wetboek van Vennootschappen dat, wanneer een gedeelte van de activa van

het vermogen in het voorstel van splitsing of inbreng niet

wordt toegekend en de tekst van het voorstel geen uitsluitsel geeft over de verdeling ervan, dit gedeelte of de waarde

ervan wordt verdeeld over alle verkrijgende vennootschappen

naar verhouding van het netto-actief dat aan ieder van hen

in het voorstel is toegekend. Wanneer een gedeelte van de

passiva van het vermogen in het voorstel van splitsing of inbreng niet wordt toegekend en de tekst van dit voorstel geen

uitsluitsel geeft over de verdeling ervan, dan zijn alle verkrijgende vennootschappen daarvoor hoofdelijk aansprakelijk.

Een mogelijke oplossing is de 1 000 bestaande aandelen

van A eerst te vervangen door 5 000 aandelen; zodra deze

omruiling is doorgevoerd vertoont elk van de 5 000 bestaande aandelen een waarde van 20; de ruilverhouding zal

dan één nieuw aandeel A tegen één aandeel B zijn.

Geval nr. 2

Vennootschap A neemt vennootschap B over.

A vertoont een waarde van 96 000, vertegenwoordigd door

1 000 aandelen.

B vertoont een waarde van 20 000, vertegenwoordigd door

200 aandelen.

Elk bestaand aandeel van A heeft een waarde van 96.

Elk aandeel van B een waarde van 100.

Het is om deze, soms gevaarlijke, hoofdelijke aansprakelijkheid te vermijden dat in andere toekenningsbepalingen

moet worden voorzien.

12

–

25

NOVEMBER

2007

In dergelijke situatie wordt het belang van de opleg ingezien. De ruilverhouding wordt als volgt vastgesteld : «in ruil

6

BIBF-IPCF

PA C I O L I

NR.

241

voor één aandeel van B wordt één aandeel van A en een

opleg in geld van 4 toegekend».

op het kapitaal van vennootschap A geschieden en is voorzien om de aandelen van elke nieuwe vennootschap bij

voorrang aan één van de drie aandeelhouders van vennootschap A te geven.

Geval nr. 3a

Vennootschap A, met een waarde van 100 000, wordt gesplitst in drie nieuwe vennootschappen die door A worden opgericht. B ontvangt een vermogen ter waarde van

45 000, C een vermogen van 30 000 en D een vermogen

van 25 000.

Weliswaar moet rekening worden gehouden met de eisen van

artikel 1 van het Wetboek van Vennootschappen, dat bepaalt

dat een vennootschap wordt opgericht door een contract tussen twee of meer personen, maar in de door het Wetboek

bepaalde gevallen kan de vennootschap worden opgericht door

een rechtshandeling uitgaande van één persoon. Tenzij de gekozen rechtsvorm een BVBA is, moet elke verkrijgende vennootschap ten minste twee aandeelhouders tellen.

Vennootschap A heeft drie aandeelhouders die respectievelijk

51 %, 26 % en 23 % van de aandelen van A bezitten.

Bij gebrek aan andere bepalingen zal elke aandeelhouder respectievelijk 51 %, 26 % en 23 % van de aandelen van elk van

de drie uit de splitsing ontstane vennootschappen ontvangen.

In feite moet het vermogen van elke aandeelhouder, namelijk M : 51 000, P : 26 000 en R : 23 000 in overeenstemming worden gebracht met de waarde van elke verkrijgende

vennootschap, namelijk B : 45 000, C : 30 000 en D :

25 000 EUR.

Geval nr. 3b

De basisgegevens zijn identiek aan deze van geval 3a. Maar

in toepassing van artikel 751, § 5 van het Wetboek van

Vennootschappen zal de verdeling, over de vennoten van

de te splitsen vennootschap, van de aandelen van de nieuwe

vennootschappen niet naar evenredigheid met hun rechten

Een mogelijke oplossing, uitgaande van de veronderstelling

dat alle aandelen in de verschillende vennootschappen een

eenheidswaarde van 1 000 EUR hebben.

Toekenning van :

M

44 aandelen van de vennootschap B aan M

1 aandeel van de vennootschap B aan R

26 aandelen van de vennootschap C aan P

4 aandelen van de vennootschap C aan M

22 aandelen van de vennootschap D aan R

3 aandelen van de vennootschap D aan M

44 000

totaal

51 000

1 000

4 000

22 000

3 000

BIBF-IPCF

23 000

Zelfs wanneer het voorstel bij onderhandse akte wordt opgemaakt, is het raadzaam het vooraf aan de notaris voor te leggen die nadien de fusie- of splitsingsakten zal moeten opstellen. Het Wetboek schrijft voor dat de notaris na onderzoek

het bestaan en zowel de interne als de externe wettigheid

moet bevestigen van de rechtshandelingen en formaliteiten

waartoe de vennootschap waarbij hij optreedt, gehouden is.

Het is om problemen op dat gebied te vermijden dat het

raadzaam is de notaris zo vroeg mogelijk, en zeker vóór de

neerlegging van het voorstel, erbij te betrekken.

Aangezien de waarde van de vennootschappen en/of de

vermogensbestanddelen kan afhangen van gerechtelijke

deskundigenonderzoeken of aspecten, moeten al deze deskundigen zo snel mogelijk bij de voorbereiding van de verrichting tussenkomen.

241

26 000

Bij fusies en splitsingen moet het voorstel, onder meer,

vermelden : «de ruilverhouding van de aandelen en, in

voorkomend geval, het bedrag van de opleg». Dat betekent

dat op het ogenblik dat het voorstel wordt opgemaakt, de

ruilverhouding vastgesteld is en reeds werd besproken met

de professional die het controleverslag inzake het voorstel

moet opstellen.

Overleg en samenwerking met alle externe tussenkomende partijen

NR.

R

26 000

Wat men ook niet uit het oog mag verliezen is dat, wanneer

bij een splitsing bepaald wordt dat de verdeling, over de

vennoten van de te splitsen vennootschap, van de aandelen

van de nieuwe vennootschappen niet naar evenredigheid

met hun rechten op het kapitaal van deze vennootschap zal

gebeuren, de waarde van de overgedragen bestanddelen met

de hoogste preciesheid moet worden vastgesteld. In dergelijk geval is het gevaar dat sommige aandeelhouders worden

bevoordeeld, en andere bijgevolg worden benadeeld, immers reëel, terwijl, bij een evenredige verdeling, dat gevaar

is principe onbestaande is.

PA C I O L I

P

Jean-Pierre VINCKE

Bedrijfsrevisor

7

12

–

25

NOVEMBER

2007

Maaltijdcheques toegekend aan

de zelfstandige bedrijfsleiders :

eindelijk een realiteit

Sinds 1 januari 2007 kunnen de vennootschappen maaltijdcheques toekennen aan de zelfstandige bedrijfsleiders op

dezelfde manier als aan werknemers.

De kosten die voortvloeien uit het leveren van sociale

hoofdmaaltijden aan de zelfstandige bedrijfsleider in de

mess of het restaurant van de vennootschap waarvoor hij

zijn activiteiten uitoefent, zijn aftrekbaar in hoofde van die

onderneming, met uitsluiting van een bedrag dat per geleverde maaltijd gelijk is aan het positieve verschil tussen

1,09 euro en de prijs betaald door de zelfstandige bedrijfsleider, ongeacht de kostprijs van de maaltijd, onverminderd

de eventuele toepassing van artikel 53, 10° van het Wetboek

van de Inkomstenbelastingen 1992.

Evenwel op voorwaarde dat dergelijk voordeel voldoet aan

de verscheidene onderstaande voorwaarden. In geval van

niet-naleving van deze voorwaarden zal het voordeel worden beschouwd als loon in hoofde van de begunstigde,

1) Het voorwerp uitmaken van hetzij een collectieve, hetzij

een individuele overeenkomst.

2) Het aantal maaltijdcheques moet gelijk zijn aan het

aantal gepresteerde dagen. Indien het aantal maaltijdcheques het maximale aantal prestatiedagen overschrijdt,

worden deze beschouwd als loon.

3) De maaltijdcheques moeten nominatief zijn.

4) De maaltijdcheque mag niet langer dan drie maanden

geldig zijn.

5) De tussenkomst van de onderneming mag niet meer

bedragen dan 4,91 EUR per maaltijdcheque.

6) De minimale tussenkomst van de bedrijfsleider bedraagt

1,09 EUR.

In dat geval kan de zelfstandige bedrijfsleider kiezen of hij

betaalt met een maaltijdcheque of met elk ander betaalmiddel en eventueel de terugbetaling bekomen van het verschil

tussen de waarde van de maaltijdcheque en de prijs van

zijn maaltijd.

Indien de maaltijd echter wordt geleverd door het bedrijfsrestaurant aan een lagere prijs dan de kostprijs, moet de

zelfstandige bedrijfsleider verplicht gebruik maken van een

maaltijdcheque voor de betaling van de maaltijd en kan hij

geen terugbetaling bekomen van het verschil tussen de waarde van de maaltijdcheque en de prijs van zijn maaltijd.

Om vrijgesteld te zijn als sociaal voordeel, moet dat voordeel niet belastbaar zijn in hoofde van de bedrijfsleider en

niet aftrekbaar in hoofde van de vennootschap.

In geval van niet-naleving van die verplichting, wordt de

tussenkomst van de onderneming in de prijs van de maaltijdcheques beschouwd als een belastbaar voordeel van alle

aard in hoofde van de verkrijger.

Wat met de bedrijfsrestaurants ?

De maaltijdcheques die worden toegekend aan de bedrijfsleiders die toegang hebben tot een bedrijfsrestaurant

dat sociale maaltijden verstrekt, kunnen als vrijgestelde

sociale voordelen beschouwd worden op basis van artikel 38, § 1, eerste lid, 11° van het WIB92 voor zover

volgende voorwaarden eveneens vervuld zijn :

1. onder maaltijd wordt verstaan : een soep of een klein

voorgerecht, een (warm) hoofdgerecht, een dessert en

een drankje;

2. elke maaltijd in een bedrijfsrestaurant moet ten minste

ter beschikking worden gesteld aan de kostprijs, die forfaitair wordt bepaald op 4,91 euro.

Opgelet : de maaltijdcheques die worden toegekend als vervanging of omzetting van loon, premies, uitkeringen, etc.

zijn in elk geval een voordeel van alle aard en zijn belastbaar

in hoofde van de begunstigde.

Bron : Artikel 38, § 1, eerste lid, 11° van het WIB92

en Circulaire nr. CI.RH.241/575.580 (AFER 33/2007)

d.d. 25.09.2007

Lawrence CLAES

Erkend boekhouder

Noch deze publicatie, noch gedeelten van deze publicatie mogen worden gereproduceerd of opgeslagen in een retrievalsysteem, en evenmin worden overgedragen in welke vorm of

op welke wijze ook, elektronisch, mechanisch of door middel van fotokopieën, zonder voorafgaande schriftelijke toestemming van de uitgever. De redactie staat in voor de betrouwbaarheid van de in haar uitgaven opgenomen info, waarvoor zij echter niet aansprakelijk kan worden gesteld. Verantwoordelijke uitgever : Roland SMETS, B.I.B.F. – Legrandlaan 45, 1050 Brussel, Tel. 02/626 03 80, Fax. 02/626 03 90 e-mail : [email protected], URL : http : //www.bibf.be. Redactie : Gaëtan HANOT, Geert LENAERTS, Maria PLOUMEN,

Roland SMETS. Adviesraad : Professor P. MICHEL, Ecole d’Administration des Affaires de l’Université de Liège, Professor C. LEFEBVRE, Katholieke Universiteit Leuven.

G erealiseerd

12

–

25

in

NOVEMBER

samen w erking

2007

met

klu w er

–

8

w w w . klu w er . be

BIBF-IPCF

PA C I O L I

NR.

241