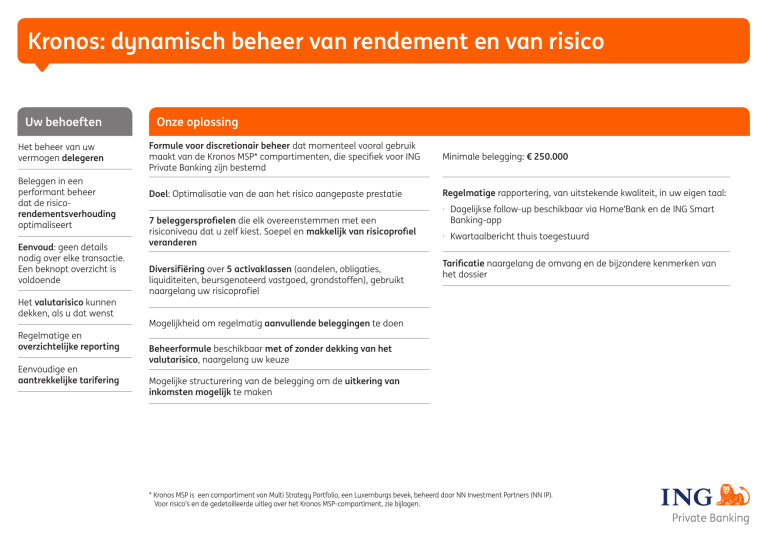

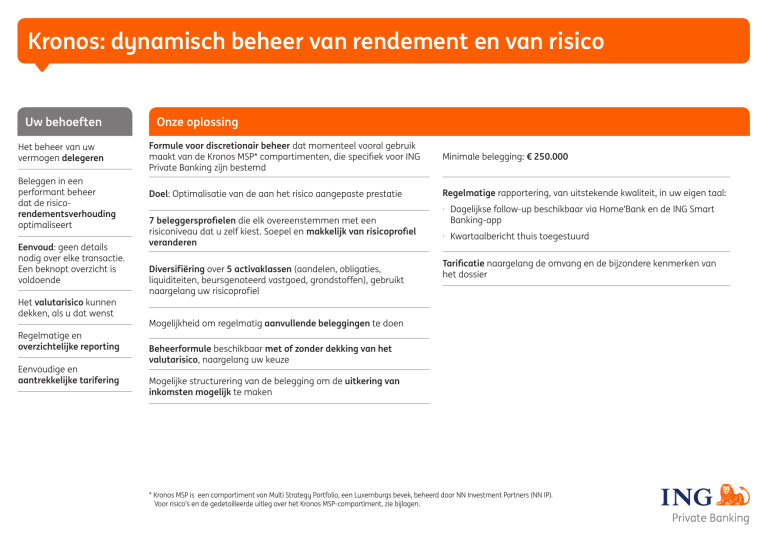

Kronos: dynamisch beheer van rendement en van risico

Uw behoeften

Het beheer van uw

vermogen delegeren

Beleggen in een

performant beheer

dat de risicorendementsverhouding

optimaliseert

Eenvoud: geen details

nodig over elke transactie.

Een beknopt overzicht is

voldoende

Het valutarisico kunnen

dekken, als u dat wenst

Regelmatige en

overzichtelijke reporting

Eenvoudige en

aantrekkelijke tarifering

Onze oplossing

Formule voor discretionair beheer dat momenteel vooral gebruik

maakt van de Kronos MSP* compartimenten, die specifiek voor ING

Private Banking zijn bestemd

Minimale belegging: € 250.000

Doel: Optimalisatie van de aan het risico aangepaste prestatie

Regelmatige rapportering, van uitstekende kwaliteit, in uw eigen taal:

7 beleggersprofielen die elk overeenstemmen met een

risiconiveau dat u zelf kiest. Soepel en makkelijk van risicoprofiel

veranderen

Diversifiëring over 5 activaklassen (aandelen, obligaties,

liquiditeiten, beursgenoteerd vastgoed, grondstoffen), gebruikt

naargelang uw risicoprofiel

⋅ Dagelijkse follow-up beschikbaar via Home’Bank en de ING Smart

Banking-app

⋅ Kwartaalbericht thuis toegestuurd

Tarificatie naargelang de omvang en de bijzondere kenmerken van

het dossier

Mogelijkheid om regelmatig aanvullende beleggingen te doen

Beheerformule beschikbaar met of zonder dekking van het

valutarisico, naargelang uw keuze

Mogelijke structurering van de belegging om de uitkering van

inkomsten mogelijk te maken

* Kronos MSP is een compartiment van Multi Strategy Portfolio, een Luxemburgs bevek, beheerd door NN Investment Partners (NN IP).

Voor risico’s en de gedetailleerde uitleg over het Kronos MSP-compartiment, zie bijlagen.

Kronos MSP compartimenten – Risico’s & Belangrijke Informatie

De risico’s gelinkt aan de compartimenten Kronos MSP zijn de volgende:

⋅ kapitaalgarantie, noch rendementgarantie: het belegde kapitaal is niet gewaarborgd, net zoals er geen rendementgarantie bestaat. Dat risico wordt echter beperkt

door de diversificatie en het professionele risicobeheer van ING Private Banking.

⋅ Marktrisico: de waarde van de onderliggende activa is onderhevig aan marktschommelingen.

⋅ Valutarisico: omdat beleggingen in financiële activa uit verschillende geografische gebieden mogelijk zijn, en bijgevolg ook in verschillende deviezen, kan er een

valutarisico bestaan. De inschrijving op een ‘hedged’ Kronos-contract kan dit risico sterk afzwakken.

⋅ Rentevoet risico: rentevoetwijzigingen kunnen een significate impact hebben op het rendement van het fonds. Dit kan leiden tot verlies van geïnvesteerd kapitaal.

Kronos MSP compartimenten - Belangrijke Informatie

⋅ We nodigen u uit om de prospectus met de essentiële beleggersinformatie van de compartimenten Kronos MSP te lezen voor enige intekening. De waarde van de

financiële instrumenten en het bedrag van de inkomsten die ze opleveren, kunnen zowel stijgen als dalen; ze zijn niet gegarandeerd. Daarenboven is elk compartiment

onderhevig aan specifieke risico’s. Voor meer informatie omtrent de compartimenten Kronos MSP, de kosten en risico’s, gelieve u te baseren op de prospectus en de KIIDs.

Deze documenten, net zoals het (half)jaarrapport zijn gratis beschikbaar in het Nederlands en het Frans op eenvoudige vraag via www.nnip.com of via uw ING Private Banker.

De financiële dienstverlening wordt in België door ING België verzorgd.

⋅ De publicatie van de netto-inventariswaarde van de Kronos MSP-compartimenten is dagelijks terug te vinden op www.beama.be/nl/vni.

⋅ De minimale initiële belegging bedraagt 250.000 EUR zowel een kapitalisatieaandeel als voor een distributieaandeel. De maximale instapkosten ten laste van de particuliere

belegger bedragen 8,5% van de netto-inventariswaarde, maar er zijn geen uitstapkosten.

⋅ De taks op de beursverrichtingen bij uitstap uit en conversie van kapitalisatieaandelen bedraagt 1,32% (max. € 4.000). De taks op beursverrichtingen is niet van toepassing

op vervaldag of voor distributieaandelen.

⋅ In het geval van compartimenten die voor meer dan 25% in om het even welk type van schuldvorderingen beleggen, zijn de rente-inkomsten bij inkoop onderworpen aan de

Belgische roerende voorheffing van 30%.

⋅ Aan beleggen zijn risico’s verbonden, onder andere het risico op kapitaalverlies.

⋅ De compartimenten Kronos MSP zijn fondsen met een onbepaalde looptijd (‘open ended funds’), maar geen UCITs.

⋅ De prijs van eenheden en eventuele inkomsten hieruit kan dalen alsook stijgen en is niet gegarandeerd. Beleggers lopen het risico dat ze het oorspronkelijk belegde

bedrag niet terugkrijgen. Wisselkoersvolatiliteit vormt een bijkomend risico.

⋅ Klachten kunt u richten aan ING - Complaint Management, Sint-Michielswarande 60, 1040 Brussel. Indien u geen afdoende antwoord bekomen heeft, kan u contact

opnemen met de ombudsman voor financiële conflicten, North Gate II, Kon. Abert II-laan 8, 1000 Bruxelles (www.ombudsfin.be).

Kronos MSP compartimenten – Beleggingsdoelstelling

Kronos MSP Pure Bond

Kronos MSP Defensive

Dit fonds* is een dakfonds (fonds van fondsen) dat hoofdzakelijk belegt in een

gespreide portefeuille van fondsen die beleggen in vastrentende waarden.

Van tijd tot tijd kunnen andere financiële instrumenten zoals liquide middelen,

geldmarktinstrumenten, valuta’s etc. deel uitmaken van de portefeuille.

Het fonds streeft ernaar op drie manieren waarde toe te voegen: (1) Selectie binnen

en tussen de verschillende beleggingscategorieën (obligaties en liquide middelen).

(2) Selectie van huisfondsen en beleggingsfondsen van derden die tot de beste

van hun klasse behoren en (3) Beslissingen in verband met portefeuillespreiding en

risicobeheer.

Het fonds wordt actief beheerd volgens een beleggingsprofiel van 100% in euro’s

uitgedrukte obligaties. Gemeten over een periode van enkele jaren heeft het fonds

als doel beter te presteren dan de benchmark JPMorgan EMU (100%). U kunt

uw belang in het fonds verkopen op elke (werk)dag waarop de waarde van de

deelbewijzen wordt berekend. Voor dit fonds vindt dit dagelijks plaats.

Dit fonds is een dakfonds (fonds van fondsen) dat hoofdzakelijk belegt in een gespreide

portefeuille van fondsen die beleggen in aandelen, in aandelen belegd in onroerend

goed, vastrentende waarden en/of geldmarktinstrumenten. Van tijd tot tijd kunnen

andere financiële instrumenten zoals valuta’s, liquide middelen etc. deel uitmaken van

de portefeuille. Het fonds kan ook blootstelling verkrijgen naar grondstoffen via ICBE’s

of andere financiële instrumenten in het belegbare universum.

Het fonds streeft ernaar op drie manieren waarde toe te voegen: (1) Selectie binnen en

tussen de verschillende beleggingscategorieën (aandelen, obligaties...). (2) Selectie van

huisfondsen en beleggingsfondsen van derden die tot de beste van hun klasse behoren

en (3) Beslissingen in verband met portefeuillespreiding en risicobeheer.

Het fonds wordt actief beheerd volgens een beleggingsprofiel van 70% in euro’s

uitgedrukte obligaties, 10% wereldwijde aandelen, 5% wereldwijde aandelen belegd

in onroerend goed en 15% in euro’s uitgedrukte liquide middelen. Gemeten over een

periode van enkele jaren heeft het fonds als doel beter te presteren dan de benchmark

(meer bepaald de netto total return index; deze index herbelegt uitgekeerde

dividenden en coupons na aftrek van de roerende voorheffing). De benchmark is

samengesteld uit de MSCI Europe (Net) (5%), MSCI North America (Net) (3%), MSCI

Japan (Net) (0,5%), MSCI Emerging Markets (Net) (1,5%), JPMorgan EMU (70%), S&P

Developed Property (Net) (5%) en de Euribor 1M (15%). U kunt uw belang in het fonds

verkopen op elke (werk)dag waarop de waarde van de deelbewijzen wordt berekend.

Voor dit fonds vindt dit dagelijks plaats.

Synthetic Risk Reward Indicator (SRRI)

Synthetic Risk Reward Indicator (SRRI)

Risico

Risico

lager

1

2

3

4

5

Potentieel

rendement

6

7

hoger

lager

1

2

3

4

5

Potentieel

rendement

* Met fonds wordt ‘instelling voor collectieve belegging’ (ICB) bedoeld. ICB is een algemeen begrip gebruikt voor instellingen die hun financiële middelen bij het publiek

aantrekken en waarvan de activiteit erin bestaat een portefeuille in financiële instrumenten te beheren. Het begrip fonds groepeert zowel beleggingsvennootschappen

(zoals de bevek of de bevak) als beleggingsfondsen (zoals het gemeenschappelijk beleggingsfonds) en hun compartimenten.

6

7

hoger

Kronos MSP compartimenten – Beleggingsdoelstelling

Kronos MSP Moderate

Kronos MSP Balanced

Dit fonds is een dakfonds (fonds van fondsen) dat hoofdzakelijk belegt in een gespreide

portefeuille van fondsen die beleggen in aandelen, in aandelen belegd in onroerend

goed, vastrentende waarden en/of geldmarktinstrumenten. Van tijd tot tijd kunnen

andere financiële instrumenten zoals valuta’s, liquide middelen etc. deel uitmaken van

de portefeuille. Het fonds kan ook blootstelling verkrijgen naar grondstoffen via ICBE’s

of andere financiële instrumenten in het belegbare universum.

Het fonds streeft ernaar op drie manieren waarde toe te voegen: (1) Selectie binnen en

tussen de verschillende beleggingscategorieën (aandelen, obligaties...). (2) Selectie van

huisfondsen en beleggingsfondsen van derden die tot de beste van hun klasse behoren

en (3) Beslissingen in verband met portefeuillespreiding en risicobeheer.

Het fonds wordt actief beheerd volgens een beleggingsprofiel van 65% in euro’s

uitgedrukte obligaties, 25% wereldwijde aandelen, 5% wereldwijde in aandelen belegd

in onroerend goed en 5% in euro’s uitgedrukte liquide middelen. Wij leggen de nadruk

op het genereren van inkomsten. Gemeten over een periode van enkele jaren heeft

het fonds als doel beter te presteren dan de benchmark (meer bepaald de netto total

return index; deze index herbelegt uitgekeerde dividenden en coupons na aftrek van

de roerende voorheffing). De benchmark is samengesteld uit de MSCI Europe (Net)

(12,5%), MSCI North America (Net) (7,5%), MSCI Japan (Net) (1,25%), MSCI Emerging

Markets (Net) (3,75%), JPMorgan EMU (65%), S&P Developed Property (Net) (5%) en de

Euribor 1M (5%). U kunt uw belang in het fonds verkopen op elke (werk)dag waarop de

waarde van de deelbewijzen wordt berekend. Voor dit fonds vindt dit dagelijks plaats.

Dit fonds is een dakfonds (fonds van fondsen) dat hoofdzakelijk belegt in een

gespreide portefeuille van fondsen die beleggen in aandelen, in aandelen belegd in

onroerend goed, vastrentende waarden en/of geldmarktinstrumenten. Van tijd tot

tijd kunnen andere financiële instrumenten zoals valuta’s, liquide middelen etc. deel

uitmaken van de portefeuille.

Het fonds kan ook indirect blootstelling verkrijgen aan grondstoffen via fondsen die in

aanmerking komen voor de UCITS-regelgeving of andere financiële instrumenten in het

belegbare universum. Het fonds streeft ernaar op drie manieren waarde toe te voegen: (1)

Selectie binnen en tussen de verschillende beleggingscategorieën (aandelen, obligaties...).

(2) Selectie van huisfondsen en beleggingsfondsen van derden die tot de beste van hun

klasse behoren en (3) Beslissingen in verband met portefeuillespreiding en risicobeheer.

Het fonds wordt actief beheerd volgens een beleggingsprofiel van 45% in euro’s

uitgedrukte obligaties, 45% wereldwijde aandelen, 5% wereldwijde in aandelen

belegd in onroerend goed en 5% in euro’s uitgedrukte liquide middelen. Gemeten

over een periode van enkele jaren heeft het fonds als doel beter te presteren dan

de benchmark (meer bepaald de netto total return index; deze index herbelegt

uitgekeerde dividenden en coupons na aftrek van de roerende voorheffing). De

benchmark is samengesteld uit de MSCI Europe (Net) (22,5%), MSCI North America

(Net) (13,5%), MSCI Japan (Net) (2,25%), MSCI Emerging Markets (Net) (6,75%),

JPMorgan EMU (45%), S&P Developed Property (Net) (5%) en de Euribor 1M (5%). U

kunt uw belang in het fonds verkopen op elke (werk)dag waarop de waarde van de

deelbewijzen wordt berekend. Voor dit fonds vindt dit dagelijks plaats.

Synthetic Risk Reward Indicator (SRRI)

Synthetic Risk Reward Indicator (SRRI)

Risico

Risico

lager

1

2

3

4

5

Potentieel

rendement

6

7

hoger

lager

1

2

3

4

5

Potentieel

rendement

6

7

hoger

Kronos MSP compartimenten – Beleggingsdoelstelling

Kronos MSP Active

Kronos MSP Aggressive

Dit fonds is een dakfonds (fonds van fondsen) dat hoofdzakelijk belegt in een

gespreide portefeuille van fondsen die beleggen in aandelen, in aandelen belegd in

onroerend goed, vastrentende waarden en/of geldmarktinstrumenten. Van tijd tot

tijd kunnen andere financiële instrumenten zoals valuta’s, liquide middelen etc. deel

uitmaken van de portefeuille. Het fonds kan ook indirect blootstelling verkrijgen aan

grondstoffen via fondsen die in aanmerking komen voor de UCITS-regelgeving of

andere financiële instrumenten in het belegbare universum.

Het fonds streeft ernaar op drie manieren waarde toe te voegen: (1) Selectie binnen en

tussen de verschillende beleggingscategorieën (aandelen, obligaties...). (2) Selectie van

huisfondsen en beleggingsfondsen van derden die tot de beste van hun klasse behoren

en (3) Beslissingen in verband met portefeuillespreiding en risicobeheer.

Het fonds wordt actief beheerd volgens een beleggingsprofiel van 30% in euro’s

uitgedrukte obligaties, 65% wereldwijde aandelen en 5% wereldwijde in aandelen

belegd in onroerend goed. Gemeten over een periode van enkele jaren heeft het

fonds als doel beter te presteren dan de benchmark (meer bepaald de netto total

return index; deze index herbelegt uitgekeerde dividenden en coupons na aftrek van

de roerende voorheffing). De benchmark is samengesteld uit de MSCI Europe (Net)

(32,5%), MSCI North America (Net) (19,5%), MSCI Japan (Net) (3,25%), MSCI Emerging

Markets (Net) (9,75%), JPMorgan EMU (30%) en S&P Developed Property (Net) (5%).

U kunt uw belang in het fonds verkopen op elke (werk)dag waarop de waarde van de

deelbewijzen wordt berekend. Voor dit fonds vindt dit dagelijks plaats.

Dit fonds is een dakfonds (fonds van fondsen) dat hoofdzakelijk belegt in een

gespreide portefeuille van fondsen die beleggen in aandelen, in aandelen belegd

in onroerend goed, vastrentende waarden en/of geldmarktinstrumenten. Van tijd

tot tijd kunnen andere financiële instrumenten zoals valuta’s, liquide middelen

etc. deel uitmaken van de portefeuille. Het fonds kan ook indirect blootstelling

verkrijgen aan grondstoffen via fondsen die in aanmerking komen voor de UCITSregelgeving of andere financiële instrumenten in het belegbare universum. Het

fonds streeft ernaar op drie manieren waarde toe te voegen: (1) Selectie binnen en

tussen de verschillende beleggingscategorieën (aandelen, obligaties...). (2) Selectie

van huisfondsen en beleggingsfondsen van derden die tot de beste van hun klasse

behoren en (3) Beslissingen in verband met portefeuillespreiding en risicobeheer.

Het fonds wordt actief beheerd volgens een beleggingsprofiel van 5% in euro’s

uitgedrukte obligaties, 85% wereldwijde aandelen en 10% wereldwijde in aandelen

belegd in onroerend goed. Gemeten over een periode van enkele jaren heeft het

fonds als doel beter te presteren dan de benchmark (meer bepaald de netto total

return index; deze index herbelegt uitgekeerde dividenden en coupons na aftrek van

de roerende voorheffing). De benchmark is samengesteld uit de MSCI Europe (Net)

(42,5%), MSCI North America (Net) (25,5%), MSCI Japan (Net) (4,25%), MSCI Emerging

Markets (Net) (12,75%), JPMorgan EMU (5%) en S&P Developed Property (Net) (10%).

U kunt uw belang in het fonds verkopen op elke (werk)dag waarop de waarde van de

deelbewijzen wordt berekend. Voor dit fonds vindt dit dagelijks plaats.

Synthetic Risk Reward Indicator (SRRI)

Synthetic Risk Reward Indicator (SRRI)

Risque

Risico

lager

1

2

3

4

5

Rendement

potentiellement

6

7

plus

élevé

lager

1

2

3

4

5

Potentieel

rendement

6

7

hoger

Kronos MSP compartimenten – Beleggingsdoelstelling

Kronos MSP Pure Equity

Dit fonds is een dakfonds (fonds van fondsen) dat hoofdzakelijk belegt in een

gespreide portefeuille van fondsen die beleggen in aandelen. Van tijd tot tijd kunnen

valuta’s, liquide middelen etc. deel uitmaken van de portefeuille.

Het fonds streeft ernaar op drie manieren waarde toe te voegen: (1) Selectie binnen

en tussen de verschillende beleggingscategorieën (aandelen en liquide middelen).

(2) Selectie van huisfondsen en beleggingsfondsen van derden die de tot beste

van hun klasse behoren en (3) Beslissingen in verband met portefeuillespreiding en

risicobeheer.

Het fonds wordt actief beheerd volgens een beleggingsprofiel van 100% wereldwijde

aandelen. Gemeten over een periode van enkele jaren heeft het fonds als doel beter

te presteren dan de benchmark (meer bepaald de netto total return index; deze

index herbelegt uitgekeerde dividenden na aftrek van de roerende voorheffing). De

benchmark is samengesteld uit de MSCI Europe (Net) (50%), MSCI North America

(Net) (30%), MSCI Japan (Net) (5%) en MSCI Emerging Markets (Net) (15%). U kunt

uw belang in het fonds verkopen op elke (werk)dag waarop de waarde van de

deelbewijzen wordt berekend. Voor dit fonds vindt dit dagelijks plaats.

Synthetic Risk Reward Indicator (SRRI)

Risque

lager

1

2

3

4

5

Rendement

potentiellement

6

7

plus

élevé

xx

Dit is een commercieel document, opgesteld en verdeeld door ING Private Banking, een commerciële afdeling van ING België. Die werd louter ter informatie opgesteld

en bevat geen beleggingsaanbevelingen in de zin van het Koninklijk Besluit van 5 maart 2006. De inhoud ervan berust op betrouwbaar geachte informatiebronnen.

ING België, of om het even welke vennootschap van ING Groep, geeft geen enkele uitdrukkelijke of impliciete garantie, waarborg of attest omtrent de juistheid,

geschiktheid of volledigheid van de verstrekte informatie. De hier meegedeelde informatie kan zonder voorafgaande kennisgeving worden gewijzigd. Noch ING

België, noch een vennootschap van ING Groep, noch een van haar kaderleden, bestuurders of werknemers, aanvaardt enige verbintenis – en in het bijzonder een

resultaatsverbintenis – of aansprakelijkheid voor de verstrekte informatie. De effectieve resultaten, prestaties en gebeurtenissen kunnen wezenlijk afwijken van wat

in deze publicatie is vermeld. Die verschillen kunnen worden verklaard door tal van factoren, waaronder (i) de algemene economische conjunctuur op de markten

waarin ING hoofdzakelijk actief is; (ii) de globale prestatie van de financiële markten, inclusief die van de groeimarkten; (iii) de renteniveaus en de schommelingen

daarin; (iv) de wisselkoersen; (v) de concurrentiefactoren in het algemeen; (vi) de evolutie van de wetten, met name op fiscaal gebied, en de reglementen en (vii) de

eventuele veranderingen in het beleid van de regeringen en/of de regelgevende instanties. Beleggers dienen te beseffen dat op de vermelde producten en financiële

instrumenten specifieke voorwaarden van toepassing zijn. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.

Alle rechten voorbehouden. Zonder voorafgaande toestemming van de houder van het auteursrecht is het niet toegestaan om enig deel van deze publicatie

in om het even welke vorm of op om het even welke wijze (mechanisch, door middel van fotokopie, opname of anderszins) te kopiëren, op te slaan in een

informatiesysteem of te verzenden. De hierboven vermelde bepalingen ontslaan noch ING België, noch haar kaderleden, bestuurders of werknemers, van hun

aansprakelijkheid bij «ernstige nalatigheid».