De risicopremie van Amerikaanse aandelen is dit jaar naar onze mening minder aantrekkelijk dan die van

aandelen in de eurozone (overwogen) en Japan (overwogen), en zelfs de groeilanden. Er zijn enkele

factoren die ons bezorgd maken over de VS in vergelijking met andere regio's.

De liquiditeitssteun van de Fed loopt ten einde. De balans van de Fed (uitgedrukt als een

percentage van het BBP) begint te krimpen en volgens onze economisten zal de Fed de rente voor het

eerst verhogen in september.

De winstmarges zijn hoger dan ooit en we ontwaren de eerste aanwijzingen van een stijgende

kostenbasis, in het bijzonder voor lonen. Het is volgens ons dan ook zeker niet onrealistisch te

denken dat de bedrijfswinsten in de VS voor het eerst sinds 2008 zullen dalen. De VS zijn

momenteel namelijk de regio waar de verwachtingen voor de WPA van bedrijven het meest worden

verlaagd. Aangezien de Amerikaanse markt noteert tegen een K/W van 17x, de bovenkant van de

bandbreedte, zou dat geen goed nieuws zijn.

De Amerikaanse aandelenmarkt, die goed standhoudt, is sinds kort losgekoppeld van het economische

momentum, dat verzwakt.

Bedrijven zullen wellicht blijven lijden onder de sterke USD.

Analisten zijn het er nog altijd over eens dat Amerikaanse aandelen zullen blijven stijgen. Niet één sellside makelaar voorspelt dat de S&P500 dit jaar zal dalen, en dat terwijl de S&P500 sinds het dieptepunt

van 2009 al is verdrievoudigd. De kapitaalstromen geven aan dat beleggers nog altijd overwogen zijn

in Amerikaanse aandelen.

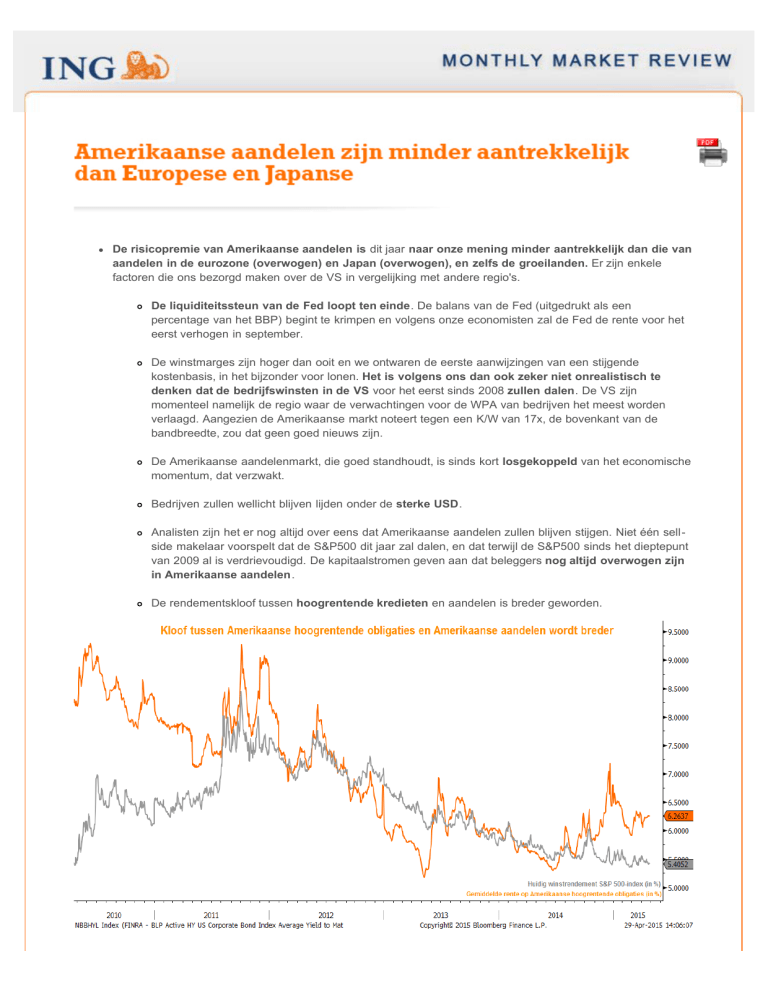

De rendementskloof tussen hoogrentende kredieten en aandelen is breder geworden.

Tegelijkertijd wordt het sentiment ten aanzien van aandelen van groeilanden in het algemeen positief

beïnvloed door een sterke stijging van de Chinese aandelenmarkten en de verwachting dat de Fed haar

eerste renteverhoging sinds 2006 zal uitstellen. Hoewel de rally in China en de groeilanden niet

aangedreven wordt door groei, maar door liquiditeit en monetaire stimuli (zie hierboven), voeden de dierlijke

instincten van beleggers de langste aandelenrally in de groeilanden in tien jaar (+9,2% sinds 18 maart, toen de

Fed haar verwachtingen voor de verhoging van de rente fors temperde, waardoor de bezorgdheid afnam dat

hogere financieringskosten kapitaal uit de ontwikkelingslanden zouden doen wegvloeien). In die

omstandigheden neutraliseren we onze positionering in aandelen. We moeten in de komende maanden

evenwel waakzaam blijven.

Volgens de valutamarkt, die een waarde van 5,3 biljoen USD heeft, zijn de groeivooruitzichten voor

landen gaande van Brazilië tot China te somber voor een verdere stijging: een Bloomberg-index van

munten is gestagneerd op 4% van het medio maart gevestigde laagterecord (zie grafiek). Turkije en

Maleisië zijn voorbeelden van landen waar de aandelenmarkt en de munt in de afgelopen maand het

grootste prestatieverschil vertoonden. Zo steeg de Borsa Istanbul 100-index met 7,4% sinds 13 maart,

maar daalde het Turkse pond tot een recordlage 2,6943 per dollar omdat de regeringspartij in de

aanloop naar de parlementsverkiezingen in juni heel wat steun verloren heeft. In Maleisië veerde de

aandelenmarkt met 3,3% op, maar viel de ringgit terug tot 1% boven het in maart bereikte laagste peil in

zes jaar omdat de val van de olieprijzen het handelsoverschot van het land doet krimpen.

Strategen voorspellen dat 21 van 23 munten van groeilanden tegen het einde van het jaar zullen dalen

tegenover de dollar, zo blijkt uit peilingen van Bloomberg.

Bovendien schat het International Monetary Fund dat de groei in de ontwikkelingslanden ten opzichte

van de ontwikkelde landen dit jaar tot het laagste niveau sinds 2000 zal terugvallen (4,3% tegenover

2,4% voor de ontwikkelde landen), en waarschuwde de instelling dat een verdere stijging van de dollar

tot financiële onrust kan leiden.

Gezien de lage rente op liquiditeiten en obligaties zijn er maar weinig alternatieven voor aandelen,

vooral in de eurozone en Japan.

De bedrijfswinsten stijgen in Europa, terwijl de rente, die al negatief is in een aantal landen, nog

nauwelijks kan dalen.

Het vooruitzicht van extra stimuli van de Europese Centrale Bank (aankoop van 60 miljard EUR aan

staats- en bedrijfsobligaties per maand tot en met september 2016) deed de Euro Stoxx 50-index 28%

hoger klimmen sinds oktober 2014 in een context waarin de rente op Duitse, Finse, Franse en

Nederlandse staatsobligaties negatief werd.

Steeds meer beleggers gaan er in hun beleggingen van uit dat de bedrijfswinsten zullen stijgen

en hopen daarbij dat het beleid van Mario Draghi de economische groei zal stimuleren terwijl de

euro daalt.

Het winstrendement van de aandelen in de Euro Stoxx 50-index wordt geraamd op 6,4%, ofwel

12 keer meer dan de rente op staatspapier als gemeten door de Eurozone Sovereign Bondindex van Bloomberg. Het winstrendement steeg in januari tot 7,9%, het hoogste peil in zestien

maanden.

Door Bloomberg gepolste analisten gaan er gemiddeld van uit dat de winstgroei van de bedrijven

in de Stoxx Europe 600-index dit jaar zal versnellen tot 7,3%. Dat is meer dan drie keer de

verwachte stijging voor de bedrijven van de S&P500.

Het is al twee jaar geleden dat economische cijfers zo vaak de verwachtingen overtroffen,

waardoor het risico op een recessie is gedaald tot 15% (tegenover 20% in januari) volgens een

door Bloomberg gehouden peiling onder economisten.

De allocatie van fondsen aan Europese aandelen staat op het hoogste peil sinds mei 2007, en

77% van de beleggers verwacht een versnelling van de winstgroei in het komende jaar, zo blijkt uit een

enquête die Bank of America in februari hield onder fondsbeheerders. Het zal erop aankomen te

voorspellen welk bedrijf de beste winstcijfers zal voorleggen, aangezien beleggers gepositioneerd willen

zijn in bedrijven waar de winstgroei het hoogste rendement oplevert.

Duitse aandelen profiteren het meest van het programma voor de aankoop van staatsobligaties

van de ECB. Duitse aandelen noteren al 19% hoger dan aan het begin van het jaar, en de Euro Stoxx

50 noteert met een voorlopige jaarwinst van 17%. Duitse aandelen worden ook ondersteund door betere

groeivooruitzichten, aangezien het land profiteert van de daling van de euro en de olieprijzen. De Duitse

economie groeide in het laatste kwartaal van 2014 met 0,7%. De kwantitatieve versoepeling heeft er

mee voor gezorgd dat de rente op alsmaar meer staatsobligaties negatief werd, waardoor beleggers

noodgedwongen hun toevlucht nemen tot risicovollere activa om een hoger rendement te halen.

Beleggers zijn ook opgelucht dat de Fed heeft laten weten dat de rente slechts geleidelijk zal worden

verhoogd. Daardoor hoeven andere centrale banken hun eigen rente niet meteen fors op te trekken. In ten

minste 14 landen heeft de centrale bank de refirente in de afgelopen maand verlaagd. Wat hebben ze

gemeen? Voor de meeste van hen was de reden de algemene inflatie, die negatief is of minder dan 1%

bedraagt in 8 van de landen die hun rente in de voorbije weken verlaagden. Het gaat zelfs om 12 van 24 landen

als we kijken naar een tijdsbestek van zes maanden. De val van de olieprijzen, die de inflatie fors onder druk

zette, was ook pijnlijk voor de olieproducerende landen, wat voor de centrale bank van die landen een extra

reden was om de rente te verlagen. Wanneer we centrale banken rangschikken op basis van rentewijzigingen

vallen natuurlijk twee versoepelingskampioenen uit de boot, met name de Japanse centrale bank en de

Europese Centrale Bank. Hun rente is namelijk al geruime tijd nagenoeg nul en zij hopen nu dat het kopen van

activa de economie en de inflatie zal aanwakkeren.

Hoewel we toegeven dat aandelen kwetsbaar lijken voor de deflatievrees, staan we nog altijd positief tegenover

de mondiale aandelenmarkt omdat we er ook van uitgaan dat de versoepeling van het monetaire beleid door

de centrale banken wereldwijd de inflatie zal aanwakkeren en de vrees voor eventuele deflatie zal doen

afnemen.

De nulrente of negatieve rente op obligaties (een totaal van 3,6 biljoen USD aan staatsobligaties van

ontwikkelde landen, vooral de kernlanden van Europa, Zwitserland, Denemarken, Zweden en Japan, biedt een

negatieve rente) zou in combinatie met de vrees voor deflatie echter op een bepaald moment kunnen

leiden tot meer economische onzekerheid en een hogere risicopremie op aandelen. Ten tijde van de

deflatie in de jaren 30 en in Japan sinds 1990 noteerden aandelen vaak tegen een eencijferig veelvoud!

Aandelen kunnen in de context van een nulrente maar goed presteren wanneer beleggers er zeker van zijn dat

een einde zal komen aan de deflatie, maar dan zou de obligatierente ook niet lang meer dicht bij nul blijven.

=> Onze voorkeur gaat nog altijd uit naar aandelen van de eurozone en Japan, omdat de ECB en de BoJ

bewezen hebben vast van plan te zijn om maatregelen te treffen en de euro en de yen te verzwakken.

=> Aangezien de ECB in maart staats- en bedrijfsobligaties is beginnen kopen, is de daling van de euro nog niet

ten einde. Onze economisten verwachten dat de euro tegen 2016 zal terugvallen tot 0,90 USD, terwijl de yen het

wellicht iets beter zal doen tegenover de Amerikaanse dollar. Tegen deze achtergrond hebben we besloten om onze

hedge tegen een daling van de yen stop te zetten.

=> Nu het effect van de dalende grondstoffenprijzen op de consumptiesectoren eindelijk voelbaar wordt, zijn we

optimistisch over cyclische consumptiegoederen aan beide zijden van de Atlantische Oceaan en versterken we

het cyclische karakter van onze portefeuilles in Europa, met name door naast de sector cyclische consumptiegoederen

ook de industrie te overwegen en onze onderweging van de materialensector te neutraliseren.

1.1 Regionale aanbevelingen

Eurozone: overweging

Het aantal beter dan verwachte economische cijfers staat in Europa op het hoogste peil in bijna twee

jaar, waardoor Europese aandelen het beter doen dan Amerikaanse, aangezien de economische cijfers in de

VS de verwachtingen onlangs niet inlosten. De index van economische verrassingen van Citigroup, die stijgt

wanneer economische cijfers beter zijn dan verwacht, klom in Europa tot dicht bij het hoogste peil sinds maart

2013, terwijl die in de VS terugviel tot het laagste peil in twee en een half jaar. De laatste keer dat de index zo

sterk steeg, was in juli 2012, waarna de DJ Stoxx Europe 600-index bijna tweemaal zo sterk opveerde als de

Standard & Poor's 500-index in de periode tot het einde van het jaar.

Een aantrekkende economie en meer stimuli van de Europese Centrale Bank (ECB) bezorgden de DJ Stoxx

600-index de beste start van het jaar sinds ten minste 1987. De index steeg in 2015 al met 20%, na een

jaarwinst van 4,4% in 2014, terwijl de S&P 500 tot nu toe met 1,2% aandikte, tegenover een winst van 11%

vorig jaar (in lokale munten).

Een grootschalige kwantitatieve versoepeling in de eurozone zou de consumptie en de investeringen

een stevige duw in de rug gevendoor een signalerend effect, een stijging van de koersen van activa en een

daling van de euro, zo argumenteerde het International Monetary Fund (IMF). Het IMF vermeldde expliciet

enkele kanalen via welke de stijging van de koersen van activa de consumptie en investeringen zou doen

toenemen.

Ten eerste zou het welvaartseffect consumenten kunnen aanmoedigen om meer geld uit te geven,

omdat zij zich rijker voelen.

Ten tweede zou het eigen vermogen van gezinnen en bedrijven erdoor stijgen.

Ten derde zou de kredietverstrekking toenemen omdat banken, die grote posities hebben in

staatsobligaties, hun eigen vermogen zien stijgen.

Ten vierde zou de groei van de huidige vraag als gevolg van de hogere waarde van activa wellicht ook

de kredietvraag doen toenemen, omdat economische spelers meer vertrouwen zullen hebben in de

toekomst.

De euro moet nog veel verder dalen om extreem ondergewaardeerd te zijn. De reële effectieve wisselkoers

ligt slechts 6% onder het tienjarige gemiddelde. Een verdere terugval zou de export bevorderen en de inflatie

doen stijgen:elke 10% die de euro verliest, voegt 1% toe aan het nominale BBP en 10% aan de WPA,

aangezien iets meer dan de helft van de omzet van Europese ondernemingen van buiten de eurozone komt.

Exporteurs profiteren van de zwakkere euro. De helft van de bedrijven in de DAX, waaronder Daimler,

Volkswagen, BMW en Adidas, zullen in 2015 dan ook met minstens 20% opveren.

Hoewel de daling van de olieprijzen de inflatie zou kunnen drukken, zou zij ook een gunstig effect kunnen

hebben op de bedrijfsinvesteringen en de consumptie. En dat is precies wat er gebeurt. Olivier Blanchard,

hoofdeconomist bij het IMF, zei dat het mondiale BBP er 0,3% tot 0,7% hoger door zou kunnen uitvallen, terwijl

Deutsche Bank berekende dat een duurzame daling van de ruweolieprijs met 10 dollar wel 0,4% aan de

internationale groei kan bijdragen. Gezinnen in de eurozone profiteren nu al van de lagere olieprijzen. De

daling van de inflatie voor energie tot onder nul gaat gepaard met een stijging van de familiale uitgaven in de

hele eurozone. Voorts stijgen de prijzen van voeding en drank minder snel en dalen de vervoerskosten,

waardoor gezinnen meer geld overhouden dat ze vrij kunnen spenderen.

We begrijpen in deze context waarom de ECB haar groeiverwachtingen voor de eurozone in 2015 heeft

verhoogd tot 1,5% en ervan uitgaat dat de economische groei tot en met 2017 zal versnellen.

1.1.2 Japan: overweging (wisselkoersrisico niet gehedged)

De totale PMI-index is nog altijd positief, wat goed nieuws is voor Japan, de meest

conjunctuurgevoelige regio. Het gewicht van cyclische ondernemingen op de Japanse beurs is namelijk het

grootste van alle grote regio's: 58%, tegenover ongeveer 40% in de EMU en 45% in de VS.

Bovendien zal het Government Pension Investment Fund (GPIF, de grootste overheidsbelegger ter

wereld) een strategische herallocatie doorvoeren, die op één jaar tijd naar verwachting 10 biljoen yen

naar Japanse aandelen zal doen vloeien (25% van het vermogen tegenover de huidige 12%). Volgens

gegevens van de centrale bank verhoogden de Japanse openbare pensioenfondsen, waaronder GPIF, hun

allocatie aan Japanse aandelen voor het vijfde kwartaal op rij, met 1,73 biljoen yen, het hoogste bedrag sinds

2009, na een verhoging met 1,4 biljoen yen in het vorige kwartaal, zo blijkt uit gegevens van de centrale bank.

Beleggers hopen ook op een verhoging van de weging van in buitenlandse munten luidende effecten.

Het GPIF hoeft niet eens Japanse aandelen te kopen om de Japanse aandelenmarkt te ondersteunen. Om

meer te kunnen beleggen in buitenlandse aandelen en obligaties (30% in plaats van de huidige 23% van het

vermogen), zal het fonds immers yens moeten verkopen. De daaruit voortvloeiende neerwaartse druk op de yen

zal Japanse aandelen aantrekkelijker maken, aangezien een zwakkere munt de winstvooruitzichten van de

Japanse exporteurs verbetert en aandelen doorgaans doet opveren.

Het aantal carry trades met de yen (het lenen van yens om beter renderende activa te kopen) staat op

het hoogste peil sinds de wereldwijde financiële crisis. Financiële instellingen leenden in november vorig

jaar 10,2 biljoen yen (84 miljard USD), geld dat naar de hoofdzetel overzee werd gestuurd. Dat is het hoogste

bedrag sinds november 2008, zo blijkt uit gegevens van de Japanse centrale bank. De indicator van de carry

trades met de yen noteert sinds juli elke maand boven 9 biljoen yen nadat de centrale bank vorig jaar de

omvang verdubbelde van een programma in het kader waarvan kredietverstrekkers goedkoop aan geld kunnen

komen. Het lenen van yens om dollaractiva te kopen, leverde in de afgelopen twaalf maanden een rendement

van 20% op, aangezien de Japanse munt terugviel tot 122, de laagste koers in zeven en een half jaar. Haruhiko

Kuroda, de voorzitter van de Japanse centrale bank, heeft een wisselkoers van 140 nodig om zijn

inflatiedoelstelling te halen (een cijfer dat niet meer gehaald wordt sinds 1998), volgens een peiling die

Bloomberg afgelopen maand onder economisten hield. Een goedkopere yen maakt Japanse exporteurs

concurrerender en grondstoffen duurder. De kerninflatie is in januari vertraagd tot 0,2% wanneer geen rekening

wordt gehouden met het effect van de verhoging van de verbruiksbelasting in april vorig jaar omdat de val van

de olieprijzen de eerste tekenen van een aantrekkende inflatie als gevolg van een nooit eerder geziene

monetaire versoepeling in de kiem smoorde.

Het is onder meer door de daling van de yen onder invloed van de ongeziene monetaire versoepeling

van de Japanse centrale bank (BoJ) dat de Topix vorig jaar met 21% (in euro) en dit jaar al met 29,5%

opveerde.

De BoJ heeft het streefdoel voor haar jaarlijkse obligatie-inkopen verhoogd tot 80 biljoen yen

(677,6 miljard USD). Die beslissing werd genomen nadat de inflatie in de op twee na grootste economie

van de wereld begon te vertragen, alle inspanningen van de centrale bank om een einde te maken aan

tien jaar van deflatie ten spijt. De netto buitenlandse activa vertegenwoordigen echter 62% van het BBP,

wat betekent dat de Japanse centrale bank eigenlijk onbeperkt geld kan bijdrukken ...

De beleggingen van de Japanse pensioenfondsen in buitenlandse aandelen en obligaties staan op het

hoogste peil sinds 2009 (2,39 biljoen yen), het aantal shortposities op de yen is nog altijd hoog en de

Topix heeft het hoogste niveau in acht jaar bereikt. Het is nu al zes kwartalen op rij dat beleggers

Japanse staatsobligaties verkopen en overzee effecten kopen.

Bovendien zal het uitstel van de tweede verhoging van de verbruiksbelasting de yenkoers naar

verwachting laag helpen houden. Volgens JPMorgan voegt elke daling met één eenheid van de

yen tegenover de Amerikaanse dollar ongeveer 1% toe aan de winst per aandeel van Japanse

ondernemingen. Dat verklaart waarom de Japanse export in februari meer dan verwacht opveerde en

bijdroeg aan het einde van de recessie in het land (het BBP steeg in het laatste kwartaal met 1,5% op

jaarbasis ten opzichte van het voorgaande kwartaal). De waarde van de export steeg met 2,4% ten

opzichte van een jaar eerder, terwijl de mediane groeiverwachting 0,3% bedroeg. De afzet in het

buitenland wordt een steeds belangrijker bron van economische groei voor het land, waar de

consumptie en de bedrijfsinvesteringen het nog altijd laten afweten.

Japanse bedrijven zien hun winst sneller groeien dan andere bedrijven in de rest van de wereld. De in

de referentie-index van Japanse aandelen opgenomen bedrijven hebben zich hersteld van de aardbeving van

maart 2011, die schade had veroorzaakt in grote delen van het noordoosten van het land. Zo is de winst per

aandeel van de Japanse Topix-index met 87% gestegen. Volgens een peiling van Bloomberg wordt voor dit

boekjaar een groei van 8,4% verwacht, terwijl de Topix noteert tegen 1,3 maal de boekwaarde (2,8 voor de

Standard & Poor's 500-index).

1.1.3 Opkomende vs. ontwikkelde markten: neutraal

Het sentiment ten aanzien van aandelen van groeilanden wordt positief beïnvloed door een sterke

stijging van de Chinese aandelenmarkten en de verwachting dat de Fed haar eerste renteverhoging

sinds 2006 zal uitstellen. Hoewel de rally in China en de groeilanden niet aangedreven wordt door groei, maar

door liquiditeit en monetaire stimuli (zie hierboven), voeden de dierlijke instincten van beleggers de langste

aandelenrally in de groeilanden in tien jaar (+9,2% sinds 18 maart, toen de Fed haar verwachtingen voor de

verhoging van de rente fors temperde, waardoor de bezorgdheid afnam dat hogere financieringskosten kapitaal

uit de ontwikkelingslanden zouden doen wegvloeien).

De groeimarkten lijken bovendien relatief gezien goedkoop: het verschil in koers-boekwaardeverhouding

tussen de groeimarkten en de ontwikkelde markten ligt momenteel 32% onder het langjarige

gemiddelde.

In die omstandigheden neutraliseerden we onze positionering in deze activaklasse. We moeten in de komende

maanden evenwel waakzaam blijven.

Volgens de valutamarkt, die een waarde van 5,3 biljoen USD heeft, zijn de groeivooruitzichten voor

landen gaande van Brazilië tot China te somber voor een verdere stijging: een Bloomberg-index van

munten is gestagneerd op 4% van het medio maart gevestigde laagterecord. Turkije en Maleisië zijn

voorbeelden van landen waar de aandelenmarkt en de munt in de afgelopen maand het grootste

prestatieverschil vertoonden. Zo steeg de Borsa Istanbul 100-index met 7,4% sinds 13 maart, maar

daalde het Turkse pond tot een recordlage 2,6943 per dollar omdat de regeringspartij in de aanloop naar

de parlementsverkiezingen in juni heel wat steun verloren heeft. In Maleisië veerde de aandelenmarkt

met 3,3% op, maar viel de ringgit terug tot 1% boven het in maart bereikte laagste peil in zes jaar omdat

de val van de olieprijzen het handelsoverschot van het land doet krimpen.

Strategen voorspellen dat 21 van 23 munten van groeilanden tegen het einde van het jaar zullen dalen

tegenover de dollar, zo blijkt uit peilingen van Bloomberg.

Bovendien schat het International Monetary Fund dat de groei in de ontwikkelingslanden ten opzichte

van de ontwikkelde landen dit jaar tot het laagste niveau sinds 2000 zal terugvallen (4,3% tegenover

2,4% voor de ontwikkelde landen), en waarschuwde de instelling dat een verdere stijging van de dollar

tot financiële onrust kan leiden.

Ook de lage grondstoffenprijzen (deze zijn in de laatste drie jaar teruggevallen tot het laagste peil in

twaalf jaar) zijn ongunstig voor aandelen van groeilanden, die doorgaans gecorreleerd zijn met de

ontwikkeling van de grondstoffenprijzen.

Olie-effect:olie-uitvoerende landen als Rusland staan onder druk. Op het huidige prijsniveau zullen

nieuwe projecten binnenkort worden stilgelegd, waardoor de olieprijzen op middellange termijn zullen

stijgen.

Hoewel de Chinese Shanghai Composite-index nog altijd boven 4.400 noteert (in yuan), vertraagt

de Chinese inflatie voor het eerst sinds 2009 in sneltempo, waardoor het land bedreigd wordt

door deflatie.

De deflatie aan de Chinese fabrieksdeuren is versneld en de stijging van de consumptieprijzen

staat op het laagste peil sinds 2009 als gevolg van een zwakke binnenlandse vraag. Dat

betekent dus dat er ruimte is voor verdere monetaire versoepeling. Het toenemende risico op

deflatie doet de reële financieringskosten stijgen, waardoor het voor de met schulden belaste

Chinese bedrijven moeilijker wordt om hun verplichtingen op hun schulden na te komen en de

druk op de centrale bank toeneemt om de rente na de verrassende verlaging van vorige maand

nog verder te verlagen.

De arbeidsmarkt lijkt bovendien onder druk te komen, wat kan leiden tot een tweede golf van

zwakke economische groei door een terugvallende consumptie.

Onze economisten verwachten dat de regering de groeidoelstelling zal verlagen tot ongeveer

7%, tegenover ca. 7,4% vorig jaar, als aanpassing aan een trager groeitempo, dat de

nieuwe "norm" is geworden.

Beleggers hebben een te lage prijs gekleefd op het krediet- en liquiditeitsrisico omdat

China extra inspanningen leverde om de wildgroei van obscure leningen aan lokale besturen af

te remmen. Volgens de clearinginstelling van het land zijn obligaties van lokale besturen met een

rating onder de hoogste score (AAA) namelijk te riskant om te worden gebruikt als onderpand

voor kortlopende leningen via repo's. Dat betekent volgens Morgan Stanley dat zowat de helft

van de effecten die werden uitgegeven door financieringsentiteiten van lokale overheden (1

biljoen yuan of 162 miljard dollar) niet langer op de markt kunnen worden gebruikt als onderpand

om aan geld te komen.

Beleggers zullen nu proberen te achterhalen welke van de duizenden door steden en provincies

opgerichte financiële entiteiten eventueel zullen worden ondersteund door de nationale overheid

en welke niet. Fitch Ratings raamt dat de schulden van de lokale overheden zijn opgelopen tot

ongeveer 30% van het bruto binnenlands product in een context waarin steden en provincies

schulden aangaan om de groei te ondersteunen nu de groei van het land op jaarbasis is

teruggevallen tot het laagste peil sinds 1990!

Waarnemers maken zich steeds meer zorgen dat de Chinese aandelenmarkt, die beter

presteert dan die in de rest van de wereld, niet te rijmen valt met de economische

vertraging en de fors oplopende schuld. De totale schuld van het land, met andere woorden

de private en overheidsschuld samen, is gestegen tot meer dan twee keer de economische

productie van het land, wat een stijging met 83% inhoudt ten opzichte van het bruto binnenlands

product sinds 2007. Geen enkel ander groeiland zag zijn schuld zo snel stijgen, zo blijkt uit

gegevens die werden verzameld door het McKinsey Global Institute. Terwijl de economie de

laagste groei kent sinds 1990 (7%), veerde de Shanghai Composite-index in het afgelopen jaar

op met 115%. Daarmee is de index de sterkste stijger van alle door Bloomberg gevolgde grote

aandelenindexen.

In 2007 droeg elke dollar van de Chinese schuld nog een dollar bij aan het BBP, maar

intussen moet het land al 4 USD lenen voor hetzelfde effect. In de 30 landen met de

grootste kredietstijging sinds de jaren 80, volgde na de forse stijging steevast een economische

vertraging, zo blijkt uit door Morgan Stanley verzamelde gegevens. We zien niet in hoe de

Chinese aandelenkoersen op het huidige niveau kunnen blijven als de groei verder vertraagt.

Aandelen veerden flink op in het voorbije jaar in een context waarin beleidsmakers pogingen

ondernamen om de economie te ondersteunen. De rally hield aan, hoewel de groei bleef

vertragen na de renteverlagingen sinds november.

Dat verklaart waarom de Chinese regering als extra groeistimulans de reserveverplichting

voor het bankwezen met een forse 1% verlaagde. Die maatregel maakte heel wat kapitaal vrij

voor leningen en zal de zo al fors stijgende aandelenmarkten wellicht nog een extra duwtje in de

rug geven. De Chinese centrale bank verhoogt of verlaagt de reserveverplichting doorgaans in

stappen van 0,5%. Een verlaging van 1% geeft dus aan dat de nood hoger was dan normaal. De

op zondag aangekondigde verlaging brengt het percentage op 18,5% en maakt ca. 1,2 biljoen

yuan (194 miljard USD) vrij, een bedrag dat banken kunnen gebruiken om kredieten te

verstrekken. De maatregel gaat dus verder dan alleen maar het compenseren van de recente

kapitaaluitstroom en wijst op een ondersteuning van de kredietverstrekking door de Chinese

banken.

Er zullen wellicht nog heel wat verlagingen volgen voordat China zijn kater van een

kredietexplosie van 26 biljoen USD te boven komt. De schulden zijn op acht jaar tijd

gestegen van 100% naar 250% van het BBP. Ter vergelijking: de Japanse kredietgroei in de

cyclus vóór het verloren decennium bedroeg 50% van het BBP.

1.1.4 Verenigde Staten: neutraal => onderweging

De grootste beleggers ter wereld zijn sinds het uitbreken van de kredietcrisis niet meer zo somber

geweest over Amerikaanse aandelen als nu. Een forse 35% van de respondenten van een enquête van Bank

of America ziet de VS als de slechtste beleggingsplek voor de komende twaalf maanden. Dat is het hoogste

percentage in bijna tien jaar. In dezelfde enquête bedraagt het percentage van respondenten die optimistisch

zijn over Europa daarentegen een recordhoge 63%.

In een context waarin de rente wellicht zal stijgen en Europa aan een opmars bezig is, trokken klanten

van beursgenoteerde fondsen (ETF'en) in het afgelopen kwartaal zowat 14 miljard USD terug uit

Amerikaanse aandelen en pompten zij 29 miljard USD in internationale aandelen. Het verzurende

sentiment vormt een trendbreuk met de voorbije twee jaar, toen tweemaal meer geld naar de VS dan naar de

rest van de wereld stroomde (op Amerikaanse aandelen toegespitste ETF'en trokken in de afgelopen twee jaar

bijna 350 miljard USD aan, tegenover 160 miljard USD voor internationale aandelen).

De Amerikaanse aandelenmarkt was gedurende enkele jaren een eiland van mogelijkheden. Die status

heeft zij niet langer. Niet omdat die status negatief zou zijn, maar omdat andere regio's aantrekkelijker

zijn geworden.

De Standard & Poor’s 500-index blijft in 2015 achter bij nagenoeg alle groeimarkten in een context waar

het soepele beleid van centrale banken in regio's en landen gaande van Europa tot Japan de

waarderingen doet stijgen en de Fed de programma's afbouwt die hebben bijgedragen aan een

verdrievoudiging van de aandelenkoersen sinds 2009.

De S&P500 presteerde sinds 2009 elk jaar beter dan de mondiale aandelenmarkt, maar de winst van de

index sinds januari bedraagt nu in USD 2,4% (14% in euro), tegenover 7% (in USD) voor de MSCI

World ex-USA-index. Dat is de zwakste kwartaalprestatie ten opzichte van de mondiale index sinds het

derde kwartaal van 2013.

Europa is weer in de gratie gekomen. Zo veerde de Stoxx Europe 600-index dit jaar al met 19% op, in

een context waarin Mario Draghi, de voorzitter van de Europese Centrale Bank, een programma voor

kwantitatieve versoepeling ter waarde van 1,1 biljoen EUR lanceerde om de groei te stimuleren en het

deflatiegevaar af te wenden.

Amerikaanse aandelen hebben te lijden van de relatief hoge waarderingen en de minder gunstige

winstvooruitzichten. Na een stijging met 210% tijdens een zes jaar durende stierenmarkt, die gevoed werd

door de stimuli van de Fed en een verdubbeling van de bedrijfswinsten, noteert de S&P500 tegen 18,5x de

winst. Dat is het hoogste peil sinds 2010, maar onder het eindniveau van acht van de negen stierenmarkten

sinds 1962. Het winstveelvoud van de MSCI World-index bedraagt 17. Door Bloomberg geraadpleegde

analisten gaan ervan uit dat de winst van Amerikaanse bedrijven voor het eerst sinds 2009 zal dalen door een

stijging van de dollar tot niveaus die niet meer gezien waren sinds de invasie in Irak de omzet drukte van

bedrijven als Procter & Gamble Co. en Pfizer Inc. Een stevige 38% van de respondenten van een enquête van

Bank of America verwacht in Europa echter een tweecijferige winstgroei in de komende twaalf maanden.

1.2 Stijlaanbevelingen

1.2.1 Cyclisch vs. defensief: neutraal

De index van macro-economische verrassingen, die doorgaans voorloopt op de industriële activiteit

(PMI), is gestegen. Als deze op het huidige niveau blijft, kunnen we ons verwachten aan een wereldwijde

stijging van de PMI-indexen. Onze economisten hebben hun prognose voor de mondiale BBP-groei bijgesteld

van 2,4% in 2014 naar 2,7% in 2015, maar aangezien de voorraden van bedrijven in de afgelopen kwartalen

fors zijn geslonken, zal de voorraadcyclus normaal gezien de groei in de komende paar maanden flink

ondersteunen. Het macro-economische momentum zou met andere woorden kunnen verbeteren en risicovolle

activa zouden kunnen opveren. Het ziet er voor cyclische sectoren dan ook beter uit dan voor defensieve

sectoren. => In deze omstandigheden versterkten we het cyclische karakter van portefeuilles in Europa, met

name door naast de sector cyclische consumptiegoederen ook de industrie te overwegen en onze onderweging

van de materialensector te neutraliseren.

Bovendien gaan we ervan uit dat de rente op middellange termijn zal stijgen, en we weten allemaal dat een

dergelijk berenklimaat voor obligaties slecht nieuws is voor defensieve aandelen en op obligaties gelijkende

aandelen. De ontwikkeling van de rente op obligaties was in het verleden altijd een zeer goede indicator

voor de prestaties van de cyclische sectoren ten opzichte van de defensieve sectoren. De meerprestatie

van cyclische aandelen in de cyclus van 2003-2006 was in lijn met de stijging van de rente op obligaties.

1.2.2 Waardeaandelen (aandelen met de laagste koers-boekwaardeverhouding) vs. groeiaandelen: overweging

Het macro-economische klimaat is nog altijd iets gunstiger voor waardeaandelen omdat de internationale

groei (heel licht) versnelt, de rente op obligaties naar verwachting geleidelijk zal stijgen en waardeaandelen

historisch gezien goedkoop gewaardeerd zijn ten opzichte van groeiaandelen.

We gaan ervan uit dat de stijging van waardeaandelen die medio 2013 is begonnen, zal aanhouden. De

stijgende rente op obligaties is bevorderlijk voor die rotatie. Er was zoals gewoonlijk een sterke positieve

correlatie tussen de relatieve prestaties van waarde- vs. groeiaandelen enerzijds en de ontwikkeling van de

rente op obligaties anderzijds.

Op lange termijn presteren waardeaandelen beter dan groeiaandelen. Het is weliswaar net omgekeerd in

tijden van economische krimp, maar groeiperioden houden doorgaans langer aan. Beleggers kunnen zich dan

ook passief opstellen door bijvoorbeeld enkel te beleggen in waardeaandelen en toch winst maken.

Groeiaandelen, die wij definiëren als aandelen met de hoogste koers-boekwaardeverhouding (K/B), noteren

nog altijd met een extreem hoge premie ten opzichte van waardeaandelen.

1.2.3 Smallcaps vs. largecaps: onderweging in Europa en de VS

Als we enigszins op het verleden kunnen afgaan, hebben aandelen van kleinere Amerikaanse

ondernemingen meer stijgingspotentieel dan hun grote sectorgenoten.

Na de sterkste daling van de waarderingen sinds 2011 worden beleggers weer aangetrokken door

smallcaps, die de stierenmarkt in de eerste vijf jaar aanvoerden. De koers-winstverhouding van de

Russell 2000-index viel terug van meer dan 60 naar ongeveer 43, wat de grootste daling is in vier jaar,

in een context waarin de winst van de bedrijven in de index in de komende twaalf maanden naar

verwachting tien keer sneller zal stijgen dan die van de bedrijven in de Standard & Poor’s 500.

De koers-winstverhouding van de Russell 2000 is met 30% gedaald sinds in april het hoogste

peil in vier jaar werd bereikt. Dat is de sterkste daling sinds de val met 44% in de periode van

juni tot en met oktober 2011.

De Russell 2000 noteert tegen 25,7 keer de voor 2015 verwachte winst, tegenover 17,8x voor de

S&P500. De verhouding tussen beide daalde in januari tot 1,38, het laagste cijfer sinds januari

2009.

Smallcapaandelen zijn minder afhankelijk van internationale munten en de stijgende dollar dan

grotere ondernemingen. Zij genereren een groter deel van hun omzet in het binnenland, wat hun winst

normaal gezien een stevige duw in de rug zal geven.

De winst per aandeel van de Russell 2000 zal in de komende twaalf maanden met 67%

toenemen, tegenover een stijging met 6,2% voor de S&P 500, zo blijkt uit door Bloomberg

verzamelde gegevens.

De bedrijven in de Russell 2000 realiseren gemiddeld 84% van hun omzet in Noord-Amerika.

Voor de bedrijven in de S&P500 is dat 70%.

Smallcaps presteren goed in tijden van economische groei. Een verruiming van de marges zou voor

dergelijke bedrijven een groeibron kunnen zijn. In de afgelopen twaalf maanden bedroeg de

winstmarge van de Russell 2000 2,8%, tegenover 9,2% voor de S&P500.

Shorters verminderden onlangs hun posities op de index tot het laagste peil ooit.

Smallcaps blijven in Europa waarde bieden (koers-boekwaardeverhouding van 1,7x tegenover 1,8x voor

largecaps) en hebben nog altijd een groter stijgingspotentieel en een gezonde balans

(nettoschuld/EBITDA van 3x tegenover 8x in 2011).

Dankzij hun meer cyclische mix genereren zij een hogere winst per aandeel (+20,4% in Europa

tegenover +17,7% voor largecaps sinds 1990).

Zij zullen profiteren van de toenemende fusie- en overnameactiviteit.

Zij hebben nu kritische massa: de markt van small- en midcaps is uitgegroeid tot een derde van de

omvang van de markt van largecaps.

1.2.4 Focus op hoge dividenden en dividendgroei

In deze cyclus is het meerrendement van aandelen ten opzichte van bedrijfsobligaties groter dan in vorige cycli

en het zou nog wel even kunnen duren voordat het terugvalt tot het normale niveau. Tegelijkertijd blijven

beleggers zoeken naar rendement, waardoor vooral een duurzame dividendgroei erg aantrekkelijk is.

Ondanks een stijging van de rente op obligaties in 2013 biedt nog steeds bijna de helft van de Europese

aandelen een dividendrendement dat hoger ligt dan de gemiddelde rente op de Europese

bedrijfsobligatiemarkt.

De gemiddelde rente op bedrijfsobligaties is doorgaans lager dan het gemiddelde dividendrendement, omdat

aandelen beleggers aanspraak geven op toekomstige groei en dividenden kunnen stijgen, wat niet het geval is

bij coupons. De gemiddelde rente van de samengestelde Bloomberg Euro High Yield Corporate Bondindex zou moeten stijgen van de huidige 3,6% naar 5,3% om het gemiddelde meerrendement van

aandelen ten opzichte van obligaties op lange termijn te evenaren.

In Europa blijven we houden van aandelen met een hoog dividendrendement en dividendgroei. Sinds

eind 2012 zijn zij namelijk 19% meer gestegen dan de DJ Stoxx 600 (zie onderstaande grafiek). De zoektocht

naar rendement is alleen maar gunstig voor aandelen waarvan het dividendrendement op peil kan worden

gehouden. Dividendrendement en dividendgroei zijn op lange termijn de voornaamste

rendementsbronnen van aandelen:

Europese aandelen bieden een hoger dividendrendement (3,2%) dan aandelen in andere regio's (1,9%

in de VS en 1,3% in Japan).

Aandelen met een hoog dividendrendement doen het op lange termijn beter dan de markt en dan

aandelen met een laag dividendrendement.

Dividenden zullen in Europa wellicht samen met de bedrijfswinsten beginnen te groeien. Op lange

termijn wordt voor de DJ Stoxx Europe 600 een top-downwinstgroei verwacht van 11% per jaar (Bloombergconsensus). Maar in de overgang van de 'hoopfase' naar de '(lage-)groeifase' is de meerprestatie van

aandelen met een hoog dividendrendement doorgaans bescheidener.

Bedrijven hebben nog altijd een recordhoeveelheid cash op hun balans door de macro-economische

onzekerheid. De efficiënte verdeling van die cash over dividenden, aandeleninkoopprogramma's, fusies en

overnames en kapitaaluitgaven zal volgens ons voor bedrijven in heel 2014 een belangrijke onderscheidende

factor blijven.

Europese bedrijven hebben hun cashberg sinds de financiële crisis van 2008 laten aangroeien tot 2 biljoen

EUR, het hoogste cijfer sinds op zijn minst 2003!

Uit het percentage van de nettowinst dat bedrijven uitkeren, blijkt dat zij nog heel wat meer geld naar

hun aandeelhouders kunnen laten terugvloeien. De bedrijven in de S&P 500-index keren 34% van hun

winst uit als dividend. Dat is een van de laagste cijfers in meer dan 100 jaar, zo blijkt uit gegevens van Pr.

Robert Shiller van de universiteit van Yale. Het is dus mogelijk dat Amerikaanse bedrijven nog maar pas

beginnen te beseffen dat beleggers bijzonder veel belangstelling hebben voor aandelen waarop een dividend

wordt uitgekeerd. De vraag naar dividenden zou in de komende jaren vrij groot kunnen zijn, aangezien

inspanningen om de schuldenlast te verminderen tot een kleinere winstgroei leiden en de vergrijzende

bevolking de voorkeur geeft aan beleggingen die inkomsten genereren.

Volgens een enquête van Bloomberg verwachten analisten dat bedrijven van de Euro Stoxx 600-referentieindex dit jaar een dividend van 13,3 EUR per aandeel zullen uitkeren. Dat zou het hoogste bedrag zijn sinds

2005.

We raden aan te beleggen in bedrijven die aangenaam kunnen verrassen met overtollige cash.

1.3 Sectorale aanbevelingen

1.3.1 Wereldwijd

1.3.1.1 Cyclische consumptiegoederen: overweging

De forse daling van de ruweolieprijzen kan een soort ministimulus voor de economie vormen. De

grondstoffenprijzen vielen weliswaar terug tot het laagste peil in vijf jaar terwijl de olieprijzen daalden door de

verwachting van een overaanbod en cijfers uit China, die bevestigen dat de economie van 's werelds grootste

afnemer van brandstoffen en metalen vertraagt, maar de gevolgen daarvan zijn niet uitsluitend negatief. Zoals

we eerder al schreven, zouden goedkopere grondstoffen en energie aandelen in de groeilanden en de

consumptiegerelateerde sectoren kunnen doen opveren. Olivier Blanchard, hoofdeconomist bij het IMF, zei

dat het mondiale BBP er 0,3% tot 0,7% hoger door zou kunnen uitvallen, terwijl Deutsche Bank berekende dat

een duurzame daling van de ruweolieprijs met 10 dollar wel 0,4% aan de internationale groei kan bijdragen.

Hoewel de daling van de olieprijzen de inflatie zou kunnen drukken, zou zij ook een gunstig effect kunnen

hebben op de bedrijfsinvesteringen en de consumptie. En dat is precies wat er gebeurt. De gezinnen in de

eurozone trekken al profijt van de lagere olieprijzen, al is het waarschijnlijk te laat om de Europese Centrale

Bank ervan te weerhouden de stimuli op te drijven. De daling van de inflatie voor energie tot onder nul gaat

gepaard met een stijging van de familiale uitgaven in de hele eurozone. Voorts stijgen de prijzen van voeding

en drank minder snel en dalen de vervoerskosten, waardoor gezinnen meer geld overhouden dat ze vrij kunnen

spenderen.

De Amerikaanse consument begint ook te profiteren van de lagere benzineprijzen. De besparing op

jaarbasis voor de gemiddelde consument bedraagt intussen meer dan 650 USD, tegenover ongeveer 300 USD

eind november. De olieprijzen kelderden in 2014 in New York met 46%. Dat was de sterkste daling in zes jaar

en de op één na grootste sinds het begin van de handel in 1983. Al het geld dat consumenten uitsparen dankzij

de lagere benzineprijzen wordt elders uitgegeven. De brede stijging van de Amerikaanse detailhandelsomzet is

vrij bemoedigend: de omzet steeg in oktober met 0,7%, wat het hoogste groeicijfer in acht maanden is en erop

wijst dat gezinnen weer meer geld beginnen uit te geven.

Europese bedrijven in consumptiegerelateerde sectoren (vooral die welke een belangrijk deel van

hun omzet in de VS realiseren) zouden dan ook een aantrekkelijke belegging kunnen zijn.

Aangezien hun dollars daarna omgezet worden in euro, zullen Europese exporteurs hun winst meteen

zien stijgen.

De stopzetting van de effecteninkopen door de Federal Reserve en een sterker presterende

Amerikaanse economie droegen in de afgelopen 16 maanden bij aan een flinke stijging

van de dollar tegenover alle belangrijke munten, terwijl de stimulusmaatregelen van de ECB de

euro onder druk zetten.

Tegelijkertijd belandde olie in een berenmarkt door het grote aanbod wereldwijd en een

prijsverlaging van Saoedi-Arabië voor zijn Amerikaanse klanten, waardoor de Amerikaanse

consument meer geld overhoudt om te spenderen.

Dat is een perfecte combinatie, die van Europese bedrijven die een groot deel van hun

omzet in de VS realiseren een aantrekkelijke belegging kan maken. Aangezien hun

dollaromzet wordt omgerekend in euro, zal de winst van dergelijke Europese exporteurs meteen

stijgen.

De index van Morgan Stanley met de Europese bedrijven die de grootste omzet boeken in

de VS is in de afgelopen 16 maanden met 46% gestegen, terwijl de DJ Stoxx 600-index 25%

hoger klom. De verhouding tussen de twee staat op het hoogste peil in vier jaar!

Pandora (+95% over het afgelopen jaar), Delhaize (+58%) en Anheuser-Busch InBev (+42%) zijn enkele van de

aandelen uit de index van Morgan Stanley die het beter doen dan andere Europese bedrijven in een context

waarin de sterkere dollar en de lagere olieprijzen de vooruitzichten voor de omzet in de VS, de grootste markt

van die bedrijven, verbeteren.

Hoewel beleggers kunnen inzetten op de Amerikaanse consumptie door soortgelijke in de VS genoteerde

aandelen te kopen, is het goedkoper om te beleggen in Europese exporteurs. De Europese index van

Morgan Stanley noteert tegen 16,2 keer de verwachte winst van de erin opgenomen bedrijven, terwijl indexen

van de bedrijven in de sectoren cyclische en niet-cyclische consumptiegoederen uit de Standard & Poor's 500index noteren tegen respectievelijk 18,4 en 19,3 keer de winst.

1.3.2 Sectoraanbevelingen VS

1.3.2.1 Gezondheidszorg: overweging

Geneesmiddelenfabrikanten zullen nog enige tijd fusies en overnames blijven uitvoeren aangezien

beleggers een positievere kijk hebben op dergelijke transacties.

De farmaceutische industrie was dit kwartaal in de VS goed voor 45,5% van alle transacties, zo blijkt uit

door Bloomberg verzamelde gegevens.

De waarde van de fusies en overnames in de geneesmiddelenindustrie lag 20% boven de totale waarde

van alle transacties in elk van de vorige twee kwartalen. Dat was geleden van op zijn minst 2002!

Vroeger reageerde de markt negatief op fusies en overnames, maar nu is het tegendeel waar. Die

ommekeer is er gekomen omdat overnames niet langer gedaan worden op basis van toekomstdromen,

maar vanwege mogelijkheden om de kosten te drukken en de prijzen te verhogen. Overnemers

profiteerden van de beschikbaarheid van goedkoop geld en zagen hun winst door de transacties al vrij

snel stijgen.

Amerikaanse farmaceutische bedrijven stegen met 54% (in euro) sinds eind 2013 en presteerden daarmee

beter dan alle andere sectoren van de S&P 500-index (45%). Dat zou erop kunnen wijzen dat beleggers het

groeipotentieel van de sector na een periode van bescheiden verwachtingen weer hoger beginnen in te

schatten. De groei van de aangepaste winst per aandeel van de grote farmaceutische groepen zal volgens de

mediane prognose van de bedrijven in de sector in 2014-2015 mogelijk stabiel blijven. Dat is alvast beter dan

de dalingen van de voorbije jaren. In een context van zwakke economische prestaties zijn mensen bereid om

een meerprijs te betalen voor groei.

Door de genoomrevolutie kan de werking van geneesmiddelen sneller en beter worden bepaald. Dat en

initiatieven van de FDA zoals Breakthrough Therapy Designation zorgen ervoor dat sommige geneesmiddelen

sneller dan ooit op de markt komen. Toenemende druk van afnemers op de omzet van farmaceutische

ondernemingen kan worden goedgemaakt door aanhoudende groei in de opkomende landen, vooral in China.

Het dividendrendement van de sector, die bekendstaat voor zijn gulheid, bedraagt momenteel gemiddeld 2,8%

in de VS.

Aangezien het octrooi van heel wat succesvolle geneesmiddelen vervalt, kiezen farmaceutische

bedrijven vaker voor licenties, overnames en strategische partnerschappen met

biotechnologiebedrijven. Sinds 2000 wordt bij overnames in de biotechnologiesector een premie van

gemiddeld 43% betaalt. Stieren gaan ervan uit dat er heel wat fusies en overnames zullen blijven plaatsvinden,

omdat farmaceutische bedrijven proberen hun pijpleiding met potentiële geneesmiddelen aan te vullen en de

verloren omzet willen goedmaken. Uit door Bloomberg verzamelde gegevens blijkt dat in 2014 voor 443 miljard

USD aan fusies en overnames plaatsvonden in de farmaceutische industrie, ofwel vijf keer de waarde van de

transacties in dezelfde periode in 2013.

Nog een positief argument is de lagere erosie door generische middelen nu de industrie de latere fasen van

de octrooiafgrond (het vervallen van een groot aantal octrooien) ingaat. Tussen 2010 en 2012 zijn Pfizer,

Bristol-Myers Squibb en Merck door generische middelen ruim 60 miljard USD aan inkomsten misgelopen na

het vervallen van hun octrooi op respectievelijk Lipitor, Plavix en Singulair. De door generische middelen

weggekaapte inkomsten zullen tussen 2013 en 2018 volgens analisten terugvallen tot gemiddeld 50 miljard

USD.

Nieuwe baanbrekende behandelingen voor zeldzame ziekten en bepaalde soorten kanker leveren

aandeelhouders ook aardig wat op.

Vertex Pharmaceuticals, waarvan het aandeel vorig jaar met ongeveer 60% hoger klom, liet weten dat

twee van zijn geneesmiddelen de longfunctie van patiënten met taaislijmziekte verbeteren. Gilead, dat

werkt aan een baanbrekende behandeling voor hepatitis C, koerste vorig jaar zo'n 40% hoger.

Vele van die doorbraken zijn te danken aan de ontcijfering van het genoom tien jaar geleden. Bedrijven

als Vertex kunnen voor hun op specifieke ziekten gerichte geneesmiddelen hoge prijzen vragen en de

winst zo opdrijven. Aangezien de doelgroep beperkt is, kan een bedrijf voor doeltreffende middelen een

hoge prijs afdwingen. Hoewel generische geneesmiddelen vorig jaar 86% van de voorschriften in de VS

uitmaakten, namen merkgeneesmiddelen een hap van 71% uit het budget van de farmaceutische

bedrijven, zo blijkt uit een onderzoek van het IMS Institute for Healthcare Informatics. Bijna 70% van de

uitgaven voor merkgeneesmiddelen ging naar speciale medicijnen. Dat is 7,7% meer dan in 2012.

1.3.3 Sectorale aanbevelingen eurozone

1.3.3.1 Industrie: overweging

Het herstel van de industriële sector werd bevestigd door het definitieve cijfer van de PMI van de

maakindustrie in de eurozone (53,5, dus meer dan het gemiddelde van oktober tot en met december, dat 51,5

bedraagt).

Industriële ondernemingen zouden ook kunnen profiteren van de wisselkoersschommelingen van de

afgelopen zes maanden. 55% van de bedrijven in de naar marktkapitalisatie gewogen index van Europese

industriële ondernemingen van Bloomberg Intelligence, waaronder Siemens en Philips, publiceert resultaten in

euro. 22%, waaronder Atlas Copco, voert een boekhouding in Zweedse kroon. Beide munten zijn fors gedaald

sinds de monetaire versoepeling (sinds het begin van het jaar -11% voor de EUR tegenover de USD en voor de

SEK tegenover de USD). Duitsland en Zweden zullen wellicht sterk presteren dankzij hun goedkope munt.

Bedrijven die exporteren naar de VS, zouden hun omzet het sterkst kunnen zien stijgen. Zwitserse industriële

ondernemingen staan onder druk door de afschaffing van de koppeling tussen de frank en de euro.

De rally van Europese industriële aandelen is erg ruim. De vijf best presterende aandelen zijn namelijk

allemaal gericht op een andere eindmarkt.

De beschikbaarheid van kredieten is essentieel voor de groei van industriële ondernemingen, die vaak

financiering nodig hebben voor grote projecten. Stieren argumenteren dat de positieve trend in de peiling van de

Europese Centrale Bank over de kredietverstrekking aan bedrijven, voor zowel de verwachte kredietverstrekking

als de effectieve kredietverstrekking in de afgelopen twee kwartalen, een signaal is dat industriële

ondernemingen binnenkort weer over de nodige vuurkracht zullen beschikken om meer te investeren,

waardoor de vraag naar industriële aandelen zou toenemen.

ING Belgium NV, Sint Michielswarande 60 - 1040 Brussels

© 2015 ING Belgium SA, all rights reserved.