Focus on the Belgian economy

Economic Research

De Belgische economie

op onbekend terrein!

Philippe Ledent

Economic Research, ING België

Brussel (32) 2 547 31 61

[email protected]

April 2009

•

•

•

•

•

•

•

De huidige wereldwijde economische crisis is zeker de ergste sinds

de tweede wereldoorlog. In het laatste kwartaal van 2008 kromp de

Belgische activiteit met liefst 1,7%, een nooit geziene daling.

De eerste statistieken die voor dit jaar beschikbaar zijn, wijzen op

een verdere verslechtering van de economische toestand.

De wereldwijde recessie en het verlies aan uitvoermarktaandelen

van de voorbije jaren zullen op de buitenlandse handel van België

wegen en de netto-groeibijdrage van deze laatste zal in 2009

negatief zijn, net zoals in de voorbije twee jaar.

Ondanks een stijging van de koopkracht van de gezinnen dit jaar, zal

de binnenlandse vraag niet in staat zijn om de slechte prestaties van

de buitenlandse handel te compenseren. De gezinnen zullen eerder

hun spaarquote verhogen, waardoor hun consumptie-uitgaven in

2009 met zowat 0,7% zullen afnemen. De bedrijven die met

overtollige capaciteiten en een dalende vraag te kampen hebben,

zullen van hun kant hun investeringen met 5,8% verminderen.

Enkel de overheidsuitgaven zullen de schok kunnen opvangen, maar

de kostprijs zal een terugkeer zijn van het sneeuwbaleffect van de

overheidsschuld vanaf dit jaar in België. Bij het uitblijven van

structurele hervormingen kunnen we alleen maar de verontrustende

prognoses van de Hoge Raad voor Financiën bevestigen.

Gelet op de zwakke activiteit zou de werkgelegenheid dit jaar met

meer dan 65.000 eenheden moeten inkrimpen, waardoor de

geharmoniseerde werkloosheidsgraad in 2009 tot 8,0% zou kunnen

stijgen.

Er zijn echter twee lichtpunten in dit sombere beeld. Enerzijds lijkt

een deflatiescenario in België door de huidige prijsevolutie

uitgesloten. De inflatie zal in 2009 echter zeer bescheiden blijven,

namelijk rond 0,6%. Anderzijds zou een traag herstel in 2010 van

start moeten gaan dankzij de positieve gevolgen van de wereldwijde

steunprogramma’s. De arbeidsmarkt zal echter verder onder de

weerslag van de crisis lijden. Al bij al zal de Belgische groei volgend

jaar tot 0,2% beperkt blijven.

http://www.ingwholesalebanking.com

Bloomberg: ING <GO>

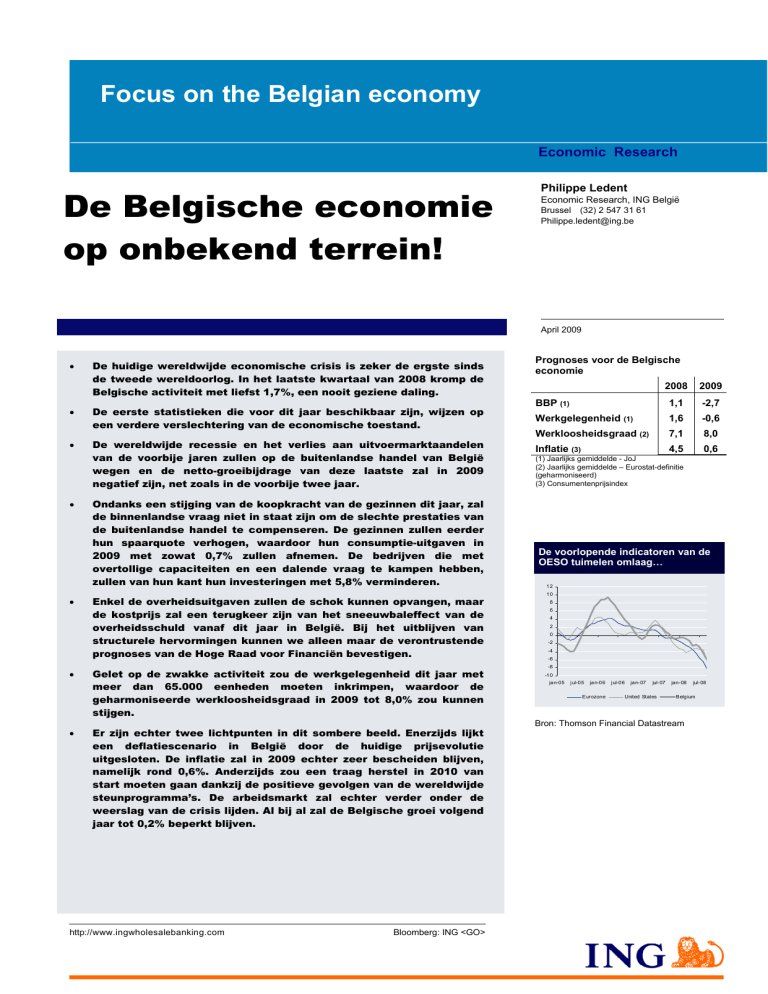

Prognoses voor de Belgische

economie

2008

2009

BBP (1)

1,1

-2,7

Werkgelegenheid (1)

1,6

-0,6

Werkloosheidsgraad (2)

7,1

8,0

Inflatie (3)

4,5

0,6

(1) Jaarlijks gemiddelde - JoJ

(2) Jaarlijks gemiddelde – Eurostat-definitie

(geharmoniseerd)

(3) Consumentenprijsindex

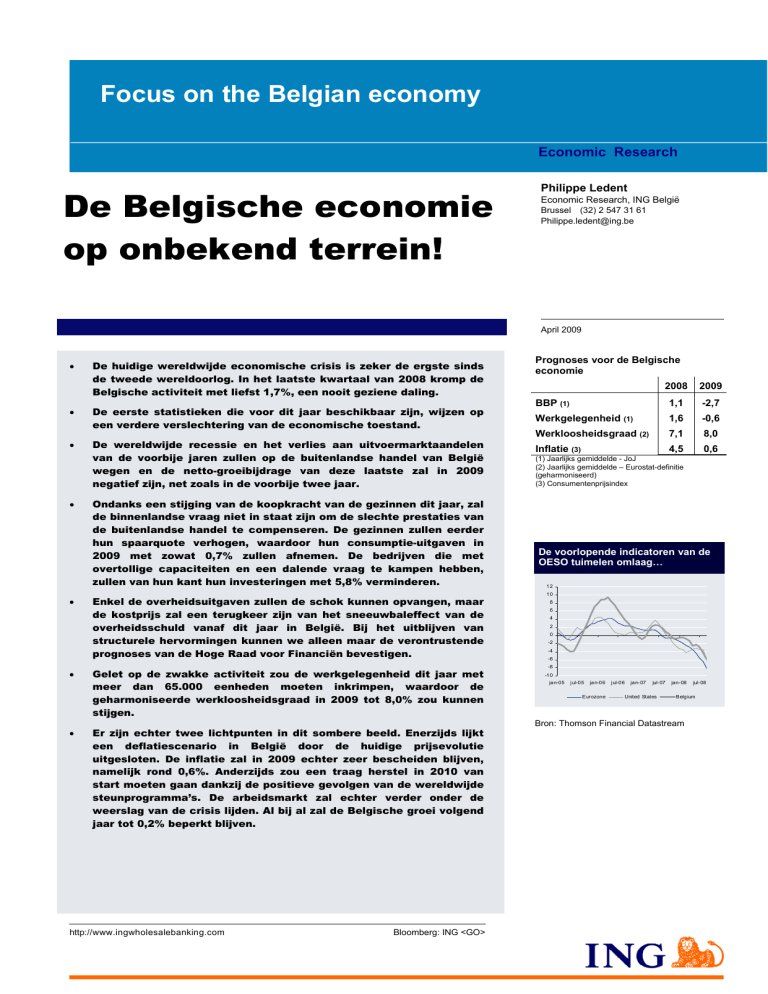

De voorlopende indicatoren van de

OESO tuimelen omlaag…

12

10

8

6

4

2

0

-2

-4

-6

-8

-10

jan-05

jul-05

jan-06

Eurozone

j ul-06

jan-07

jul-07

United States

jan-08

jul-08

Belgium

Bron: Thomson Financial Datastream

Focus on the Belgian economy

2

We hebben het genoeg herhaald: de huidige wereldwijde economische crisis is uitzonderlijk. Door de

combinatie van een financiële en economische crisis, kennen de economiëen hun diepste recessie sinds

de tweede wereldoorlog. België, een kleine open economie zowel op commercieel als op financieel vlak,

ontsnapt uiteraard niet aan de problemen van de wereldeconomie. Hoewel de omvang van de schok nog

nooit gezien was, blijven we overtuigd dat de wereldeconomie, en België in het bijzonder, een depressie

zullen vermijden.

1. De voorbije zes maanden zijn heel moeilijk geweest

De Belgische economie, die tot september geen inkrimping had gekend, had in het laatste kwartaal van

2008 te kampen met een harde landing (daling van het BBP met 1,7% KoK), in het kielzog van de vrije

val van de Belgische ondernemersvertrouwensindex (grafiek 1). Deze daling is voornamelijk te wijten

aan de negatieve bijdrage van de buitenlandse handel (-1,1 procentpunten) en de voorraden (-0,4

procentpunt). De consumptie kromp in het laatste kwartaal van 2008 eveneens met 0,4% KoK in, net als

de investeringen van de bedrijven en de gezinnen (zie tabel 1).

Gr 1

De Belgische groei in de rode cijfers

Tabel 1. BBP-groei in zijn belangrijkste

componenten (KoK, in %)

3.5%

10

3.0%

5

2.5%

0

2.0%

-5

1.5%

2008 Q2

2008 Q3

2008 Q4

Privé-consumptie

0,1

0,0

-0,4

Overheidsuitgaven

0,4

0,4

1,0

Investering

1,1

-0,6

-0,6

waarvan bedrijven

1,5

-1,0

-0,4

Binnenlandse vraag (zonder

voorraden)

0,4

-0,1

-0,4

Netto-uitvoer (1)

-0,3

-0,6

-1,0

BBP

0,3

0,1

-1,7

-10

1.0%

-15

0.5%

-20

0.0%

-0.5%

-25

-1.0%

-30

-1.5%

-35

04

05

06

07

08

BBP-groei (JoJ - linkerschaal)

Synthetische curve N BB (rechterschaal)

Bronnen: INR en Belgostat

09

(1) groeibijdrage

Bron: INR

Begin 2009 hebben nieuwe factoren tot een verslechtering van de wereldwijde economische context

bijgedragen:

-

Enerzijds verergerde de financiële crisis na de publicatie van de kwartaalresultaten van de financiële

instellingen voor het vierde kwartaal van 2008. De waardeverminderingen op activa wogen op de

balansen van talrijke instellingen, waardoor de overheid opnieuw moest tussenkomen. Tegelijk wordt

de toegang tot krediet moeilijker door de globale herinschatting van de risico’s, wat ook de

zenuwachtigheid van de financiële markten verklaart.

-

Anderzijds blijken bepaalde landen in Oost-Europa, waarvan de munt onder druk staat, bijzonder

kwetsbaar in het licht van de economische en financiële crisis. Dit is niet onbeduidend omdat die

landen belangrijke handelspartners van de eurozone zijn. Ze maken liefst 25% van de uitvoer buiten

de eurozone uit, wat met 3 tot 4% van het BBP van de eurozone overeenstemt. De blootstelling van

de Europese banken aan die landen houdt ook een besmettingsgevaar in. De grotere kwetsbaarheid

van de opkomende landen vormt dus een risico voor de wereldwijde economische conjunctuur.

-

De onzekerheden rond de capaciteit van de herstelplannen om de verwachte vruchten af te werpen,

zijn nog groter geworden. De tussenkomsten zijn weliswaar evenredig met de crisis, maar ze

impliceren nieuwe uitdagingen voor de staten: drastische stijging van de schuldgraad, spanningen

Focus on the Belgian economy

3

m.b.t. de samenhang van de eurozone, capaciteiten om het probleem van de vergrijzing te

verhelpen…

Deze factoren zetten ons ertoe aan om onze groeiprognoses voor de Belgische economie neerwaarts te

herzien. De recessie zal waarschijnlijk dieper worden dan oorspronkelijk voorzien, en vooral het herstel

zal niet vóór volgend jaar van de grond komen, hoewel het inkrimpingtempo vanaf het derde kwartaal zal

vertragen. Deze herziening van ons scenario berust op twee fundamentele elementen die hieronder

verder worden uitgelegd: enerzijds de internationale handel die zwaar onder de crisis lijdt en waarvan de

Belgische economie sterk afhankelijk is en anderzijds de binnenlandse vraag, die geen onvoldoende

drijfkracht voor de economische groei impliceert.

2. De buitenlandse handel: de grootste vrees

België is een bijzonder open economie. Het handelsverkeer vormt dus een groot deel van onze activiteit.

De wereldwijde groeivertraging zorgt echter voor een zeer sterke daling van dit verkeer. Een groot deel

van onze uitvoer gaat weliswaar naar de lidstaten van de eurozone (circa 75% voor de goederenhandel),

en vooral dan naar onze buurlanden (50% naar Duitsland, Frankrijk en Nederland). Maar dit vormt geen

bescherming: de economische vooruitzichten voor die afzetmarkten zijn pessimistisch, o.m. omdat de

buitenlandse handel van deze landen (waarvan de buitenlandse handel van België afhankelijk is) niet

langer tot de groei zal bijdragen. Dit is vooral het geval voor de Duitse uitvoer, waarmee de Belgische

uitvoer een sterke correlatie vertoont (grafiek 2).

Tijdens de voorbije jaren kon men bovendien een achteruitgang merken van de uitvoermarktaandelen

van de Belgische economie, wat de effecten van de economische crisis op onze uitvoer nog zal

versterken.

Gr 2 Sterke correlatie tussen de Belgische uitvoer

en de Duitse uitvoer

Gr 3 De orderboeken voor de uitvoer lopen leeg

3

35%

30%

2

25%

1

20%

15%

0

10%

-1

5%

0%

-2

-5%

-3

-10%

96 97 98 99 00 01 02 03 04 05 06 07 08

België: Goederenuitvoer (JoJ)

-4

04

Duitsland: Goederenuitvoer (JoJ)

Bron: Thomson Financial Datastream

05

06

07

08

09

Orderboeken voor de uitvoer (norm.)

Bron: Belgostat

Deze vooruitzichten werden door de conjunctuurenquêtes van de NBB bevestigd (grafiek 3). In de

industriële sector ligt de beoordeling van de orderboeken voor de uitvoer, die tot het midden van 2008

goed standgehouden hadden, nu op een bijzonder zwak peil, lager dan het vorige dieptepunt van 1993.

De uitvoer die in 2008 dankzij de fraaie cijfers van het begin van het jaar nog met 2,2% was gestegen

(na een toename van 3,9% in 2007), zou dit jaar met 8,3% moeten terugvallen. Als men dan nog weet

dat de invoer, die een sterke correlatie met de uitvoer maar ook met de evolutie van de binnenlandse

vraag (zie verder) vertoont, dit jaar met 7,2% zal inkrimpen, zal de nettobijdrage van de buitenlandse

handel in 2009, net als vorig jaar, negatief zijn. In 2010 zou de uitvoer dankzij een bescheiden herstel

van de wereldgroei als gevolg van de wereldwijde herstelplannen opnieuw positief kunnen zijn en

Focus on the Belgian economy

4

ongeveer 0,5% bedragen. De nettobijdrage van de buitenlandse handel zal hierdoor stijgen en lichtjes

positief worden.

3. De binnenlandse vraag daalt … en een inkrimping van de activiteit is

onvermijdelijk

De achteruitgang van de buitenlandse handel zou dus door de binnenlandse vraag gecompenseerd

moeten worden. Op het eerste gezicht zou de gezinsconsumptie de binnenlandse vraag kunnen

ondersteunen dankzij de regeringsmaatregelen in het kader van het herstelplan, de daling van de

grondstoffenprijzen en de automatische loonindexering na de forse stijging van de inflatie in 2008. Dit zal

echter niet gebeuren omdat verschillende factoren een zeer negatieve impact op de consumptie hebben:

-

Ten eerste blijft de evolutie op de arbeidsmarkt zeer ongunstig, wat de stijging van het beschikbare

inkomen van de gezinnen afremt (zie verder).

-

Ten tweede, hoewel het vermogenseffect voortvloeiend uit de evolutie van het vastgoed- en

financiële vermogen van de gezinnen minder belangrijk in de Europese landen is dan in de VS, zal

de tsunami op de financiële markten (waarvan de NBB het negatieve vermogenseffect op 150

miljard euro voor de Belgische spaarders schat) een grotere impact dan in het verleden hebben.

-

Tenslotte blijft de stemming van de gezinnen eerder negatief (grafiek 4). De consumenten maken

zich vooral zorgen over de arbeidsmarkt. Men weet echter dat onzekerheid over de toekomst de

gezinnen ertoe aanzet om meer te sparen. De verwachte stijging (2,0%) van het beschikbare

inkomen van de gezinnen dankzij de loonsverhogingen en de indexeringen zal dus eerder tot een

stijging van de spaarquote leiden dan tot een toename van de consumptieuitgaven.

We verwachten dan ook een daling van de gezinsconsumptie met 0,7% in 2009. De spaarquote zou

daarentegen na zijn dieptepunt van 12,9% in 2008 terug tot 14,2% kunnen stijgen (grafiek 5). In 2010

zou de toestand anders moeten evolueren. De crisis zal de arbeidsmarkt verder negatief beïnvloeden,

terwijl de loonindexering zwakker zal zijn als gevolg van de verwachte daling van de inflatie in 2009. Er

zullen echter hersteltekenen opduiken zodat het consumentenvertrouwen geleidelijk zal verbeteren, wat

de consumptie iets zal aanwakkeren. Er wordt verwacht dat de consumptie met 0,3% zal stijgen ten

koste van een nieuwe inkrimping van de spaarquote (13,5%).

Gr 4

Het consumentenvertrouwen is zeer laag…

Gr 5 …wat de gezinnen ertoe zal aanzetten om hun

spaarquote te verhogen

17%

4

3

16%

2

15%

1

0

14%

-1

13%

-2

-3

12%

-4

04

05

06

Toekomstige econ. toestand

Toekomstig spaarvermogen

Bron: Belgostat

07

08

09

Toekomstige werkloosheid

11%

10%

2002

2003

2004

2005

2006

2007

2008

2009

Bron: INR en Belgostat. Berekeningen en prognoses: ING

Dezelfde factoren zullen op de investeringen van de gezinnen in woningen wegen en die laatste zullen

ook dalen, tenminste dit jaar. De evolutie van de bouwvergunningen, een betrouwbare voorlopende

Focus on the Belgian economy

5

indicator van de aangevatte woningen, bevestigt trouwens de tragere activiteit in de bouwsector (grafiek

6). Er dient echter aangestipt dat deze sector in de opmaak van het herstelplan van december 2008

bevoorrecht werd. Door de BTW-verlaging op 50 000 euro van de bouwkosten zou de activiteit niet

teveel moeten afnemen, tenminste tijdelijk. De doeltreffendheid van deze maatregel zal echter bevestigd

moeten worden. We verwachten een terugloop van de investeringen van de gezinnen in woningen van

3,2% dit jaar. In 2010 zal de economische toestand nog te broos zijn om een duidelijke stijging van deze

investeringen te verwachten. Ze zullen wellicht nog met 1,0% inkrimpen.

De bedrijfsinvesteringen zullen in de komende twee jaar een sterkere correctie ondergaan. De

investeringsgraad (berekend als de verhouding tussen de productieve investeringen en het BBP) had in

de voorbije jaren immers hoge toppen bereikt: hij steeg van 12% in 2004 tot meer dan 15% in 2008. Dit

jaar zullen de bedrijven hun investeringen sterk verminderen. De vooruitzichten voor de vraag zijn

immers aan de lage kant in alle sectoren. In de verwerkende nijverheid is de bezettingsgraad van de

productiecapaciteiten overigens fors gedaald: hij bedroeg nog slechts 75,4% in februari, tegen 82,5%

zes maanden geleden. In het kader van de globale stijging van de risicopremies zullen de

financieringsvoorwaarden bovendien vrij duur voor de bedrijven blijven. In dat opzicht dient aangestipt

dat er momenteel geen sprake is van een ‘credit crunch’ in België. De jongste enquêtes in de bank

sector wijzen op een groei van de leningen aan de bedrijven van meer dan 15% over één jaar in februari.

Hoewel de kredietverlening maand-op-maand aan het krimpen is, toont een recente studie van de

Nationale Bank van België dat dit zowel aan een daling van de vraag als aan een daling van het aanbod

te wijten is. Men moet dus eerder van een striktere selectie van de investeringsprojecten spreken dan

van een bevriezing van de kredieten! De huidige zwakte van de energieprijzen zal ook een negatief

effect op de investeringsgraad van de bedrijven hebben omdat de energiebesparende investeringen of

de overgang naar alternatieve energieën uitgesteld zullen worden. We verwachten dan ook een

achteruitgang van de bedrijfsinvesteringen met 5,8% dit jaar en met 1,7% in 2010, waardoor de

investeringsgraad tegen 2010 tot 14% kan dalen.

Gr 6 Stagnatie van het aantal bouwvergunningen eind 2008… en daling van de aangevatte

woningen

6

Gr 7 De investeringsgraden bereikten hoge toppen

in 2008

6.0%

16%

5.8%

5.5

15%

5.6%

5.4%

5

14%

5.2%

4.5

5.0%

13%

4.8%

4

12%

4.6%

4.4%

3.5

11%

4.2%

3

4.0%

04

05

06

07

08

09

10%

01

02

03

04

05

06

07

08

09

10

11

Bouwvergunningen (.000 - vg5)

Investeringsgraad woningen (% BBP - linkerschaal)

Aangevatte woningen (.000 - vg5)

Investeringsgraad bedrijven (% BBP - rechterschaal)

Bron: Thomson Financial Datastream

Bron: INR en Belgostat, berekeningen: ING

De overheidsuitgaven en -investeringen zullen dit en volgend jaar een niet onaanzienlijke groeibijdrage

leveren. De toepassing van het herstelplan, dat investeringen in infrastructuur inhoudt, zal de groei van

dit soort investeringen vanaf 2009 ondersteunen. Gelet op de verslechtering van de overheidsfinanciën

denken we echter dat het voor de regering moeilijk zal zijn om nieuwe steunmaatregelen te nemen

zonder in andere uitgaven te hoeven snoeien. Vanaf 2010 zal de groei van de regeringsuitgaven, die in

Focus on the Belgian economy

6

2009 op 2,0% zal uitkomen, opnieuw tot 1,2% dalen. De overheidsinvesteringen zullen een gelijkaardig

verloop kennen.

Kader 1. Sneeuwbaleffect terug van weggeweest!

Terwijl er beslist moet worden of nieuwe steunmaatregelen door de regering genomen kunnen worden, kunnen we alleen

1

maar dezelfde principes aanhalen die we al in een vroegere publicatie vermeld hebben . Enerzijds wordt de impact van

iedere maatregel die in België wordt genomen, door het open karakter van onze economie beperkt. Een pleidooi voor een

herstelplan op Europees vlak zou dan ook doeltreffender en minder duur voor de Belgische overheidsfinanciën zijn dan

unilaterale maatregelen. Coördinatie blijft het sleutelwoord! Anderzijds is het noodzakelijk, gelet op de verslechtering van de

Belgische overheidsfinanciën, dat de herstelplannen gepaard gaan met structurele maatregelen om de overheidsfinanciën

weer in evenwicht te brengen. Het laatste verslag van de Hoge Raad voor Financiën (HRF) benadrukte onlangs het belang

van dit principe en de ernst van de toestand. Onze prognoses beperken zich tot de korte termijn terwijl het verslag van de

HRF op de horizon van 2050 slaat, waardoor de vooruitzichten niet helemaal vergelijkbaar zijn. De vaststelling is echter

dezelfde. Gelet op onze groeiverwachtingen zijn onze prognoses de volgende:

- Een sneeuwbaleffect op de overheidsschuld is vanaf 2009 onvermijdelijk. Het sneeuwbaleffect kan als een endogene

(« automatische ») groei van de verhouding tussen de schuld en het BBP beschreven worden. Gelet op de verwachtingen

voor de BBP-groei en het renteverloop (en dus de rentelast), kan men immers berekenen welk primair saldo (ontvangsten

min uitgaven van de staat vóór rentebetalingen) « nodig » is voor een stabilisatie de schuldgraad. Als het effectieve

primaire saldo onder dat « nodige » primaire saldo is, zorgen de rentebetalingen voor een stijging van de schuldgraad en

is er een sneeuwbaleffect. In 2009 bedraagt het primaire saldo dat nodig is om de schuld te stabiliseren 5,5% van het

BBP. Het effectieve saldo zal echter amper 0,9% bedragen.

- Daarna hangt de voortzetting van het sneeuwbaleffect van verschillende parameters af. Aangezien een terugkeer van de

groei tot het potentieel niet vóór 2011 verwacht wordt, zal het heel moeilijk zijn om de koers tegen dan te veranderen. Het

effectieve primaire saldo zal dus onder het nodige saldo blijven en de schuldgraad zal blijven toenemen. Vervolgens zal

een hogere groei de in te leveren inspanningen verlichten, maar een structurele hervorming van de uitgaven is

onvermijdelijk. Bij het uitblijven van een dergelijke hervorming wijzen alle simulaties op een ontsporing van de schuld!

Gelet op de ongunstige evolutie van de buitenlandse handel en de futloze binnenlandse vraag zien de

groeivooruitzichten van de Belgische economie er pover uit. Na een rampzalig laatste kwartaal van 2008

zal de BBP-groei in de eerste drie kwartalen van 2009 wellicht nog negatief zijn. In het beste geval kan

men een stabilisatie van de activiteit tegen het einde van het jaar verwachten. In totaal zal de groei in

2009 met 2,7% inkrimpen. Het jaar 2010 zal koud en warm blazen. Terwijl de groeibijdrage van de

buitenlandse handel opnieuw positief zal zijn, dreigt de groei nog steeds gebukt gaan onder het te

bescheiden herstel van de binnenlandse vraag.

4. De werkgelegenheid zal bijgevolg onder druk staan en de inflatie zal

nagenoeg onbestaand blijven!

Tijdens het laatste kwartaal van 2008 steeg de werkgelegenheid nog lichtjes, namelijk met zowat 2.000

eenheden, terwijl de Belgische economie in het eerste kwartaal van 2008 nog meer dan 20.000 netto

banen had « gecreëerd ». Gelet op het tijdsverschil tussen de evolutie van de activiteit en die van de

werkgelegenheid (zowat 6 tot 9 maanden), zou de daling van de netto jobcreatie plaats moeten maken

voor netto jobverlies, zoals dit reeds tegen het einde van 2008 in de verwerkende nijverheid te zien was.

De sterke verslechtering van de werkgelegenheidsvooruitzichten in de verschillende economische

sectoren bevestigen dit scenario (grafiek 8), evenals de laatste resultaten van de Manpower-enquête

over de aanwervingsintenties. Volgens die enquête liep de netto-tewerkstellingsprognose2 voor het

1

2

Zie Focus on the Belgian Economy : « De hersenbreker van de openbare financiën ».

De netto-tewerkstellingsprognose (NTP) is het verschil tussen het percentage bedrijven

die hun personeelbestand in het tweede kwartaal van het jaar willen verhogen en het

percentage bedrijven die dat bestand willen verminderen

Focus on the Belgian economy

7

tweede kwartaal van 2009 met 4,0% terug. De Federgon-index, die de activiteit in de uitzendsector meet,

ging in februari 2009 ook met 22% achteruit. De activiteit in deze sector is een betrouwbare indicator van

de gezondheid van de arbeidsmarkt.

De recente evolutie van het aantal werkzoekenden gaat in dezelfde richting. In maart waren er meer dan

536.000 niet-tewerkgestelde werkzoekenden (NTW) in België, of 43.700 meer dan één jaar vroeger

(grafiek 9). Er dient aangestipt dat alle gewesten dezelfde evolutie tonen, hoewel de schommelingen in

Vlaanderen, zoals bij de vorige groeivertragingen, meer uitgesproken zijn: het aantal NTW steeg er al

met meer dan 18% jaar-op-jaar in maart, terwijl de stijging slechts 6,5% in Brussel bedroeg en 3,4% in

Wallonië.

Het aantal tijdelijke werklozen als gevolg van de economische toestand bleef tijdens de voorbije

maanden alleen maar stijgen, soms in drastische mate. De stijging over één jaar bereikte zelfs een

recordpeil van 86% in februari 2009. In een tweede fase, wanneer de bedrijven zullen beseffen dat de

economische vertraging langer zal duren, is het waarschijnlijk dat een deel van deze tijdelijke werklozen

de slachtoffer zal worden van herstructureringsplannen, waardoor nog meer banen verloren zullen gaan.

Bovendien verwachten we voor dit jaar een recordaantal faillissementen, waardoor zowat 35 000 banen

zouden kunnen verdwijnen3.

Gr 8

De aanwervingsvooruitzichten kelderen

2

Gr 9 De werkloosheid stijgt opnieuw, terwijl het

aantal tijdelijke werklozen de pan uit rijst

9

70%

60%

50%

40%

30%

20%

1

0

-1

8.5

8

7.5

7

10%

0%

-10%

-20%

-2

-3

6.5

6

5.5

5

-30%

-4

00

01

02

03

04

05

06

07

08

09

-5

05

06

07

08

09

Werkzoekenden JoJ - linkerschaal)

Tijdelijke werklozen (3M JoJ - linkerschaal)

Industrie

Bouw

Bron: NBB

Diensten

Werkloosheidsgraad (rechterschaal)

Bron: Thomson Financial Datastream, RVA

De economische en financiële crisis laat ook vrezen dat het deflatiespook in talrijke landen opnieuw zal

opduiken. Wat is de toestand in België? De inflatie van de consumentenprijzen die in juli 2008 tot 5,9%

was gestegen, is sindsdien onder de impuls van de daling van de olieprijzen geleidelijk afgenomen. In

maart kwam de inflatie nog amper op 0,6% uit. De bijdrage van de energieprijzen (brandstof, gas en

stookolie) tot de algemene inflatie bedroeg -1,6 procentpunten, terwijl de bijdrage van de kerninflatie 2,0

procentpunten was. Dit contrast toont dat de Belgische economie geen deflatie, d.w.z. een algemene

prijsdaling, kent. Bij de componenten van de kerninflatie, dient opgemerkt dat de dienstenprijzen in maart

met 3,1% jaar-op-jaar gestegen zijn, waardoor hun bijdrage tot de kerninflatie 1,1 procentpunten

bedroeg. Op dat vlak zou men dus eerder van inflatiespanningen moeten spreken. Dit is een gevolg van

de sterke loonindexeringen van de voorbije maanden.

In de komende maanden zal de algemene inflatie blijven dalen, nog steeds onder de invloed van de

olieprijzen (die prijzen waren immers tot juli 2008 gestaag toegenomen). De inflatie zou tijdens een paar

maanden negatief moeten blijven. Voor het gehele jaar verwachten we een inflatie van 0,6%. De

3

Zie vorig nummer van Focus on the Belgian economy: « 10.000 faillissementen in 2009:

Is dit scenario onvermijdelijk? »

Focus on the Belgian economy

8

spilindex zal dus niet overschreden worden, waardoor de lonen niet geïndexeerd zullen worden. In 2010

zal de inflatie door het zeer trage herstel van de economie zwak blijven, namelijk rond 1,3% voor het

gehele jaar.

5. Besluit…

De toestand van de Belgische economie ziet er dus niet bepaald rooskleurig uit. Gelet op alle

beschikbare gegevens zal ze waarschijnlijk haar ergste recessie sinds de tweede wereldoorlog kennen,

zowel qua diepte (activiteitsdaling) als qua duur van de crisis (grafiek 10). Het bovenvermelde scenario is

het meest waarschijnlijke op grond van onze analyse. Er blijven echter talrijke onzekerheden (zeker in de

huidige fase) over, een reeks risico’s die als ze werkelijkheid worden, ons ertoe zouden aanzetten om

ons scenario in de komende maanden neerwaarts of opwaarts te herzien. Momenteel krijgen de

negatieve risico’s nog steeds de bovenhand:

- De olieprijzen lijken hun bodem te hebben bereikt. Indien vanaf de eerste hersteltekenen nieuwe

spanningen op de grondstoffenmarkten opduiken, zouden die het herstel in gevaar kunnen brengen

omdat de koopkracht van de gezinnen weer aangetast zou worden.

- De opkomende landen lijken tijdens deze crisis kwetsbaarder dan verwacht. Ze blijven echter een

groeibron voor de wereldeconomie dankzij hun groeipotentieel en de reserves die ze tijdens de

voorbije jaren hebben opgestapeld. Indien de crisis echter in de opkomende landen en vooral OostEuropa verergert, zou dit een extra negatieve impact op de groei van de Europese landen hebben.

- De economische toestand in de VS is rampzalig en blijft zeer onevenwichtig. De tussenkomsten van

de overheid doen bovendien tegelijk de hoeveelheid dollars in omloop EN de overheidsschuld zwellen.

Ons scenario houdt geen rekening met aanzienlijke wisselkoersschommelingen op grond van die

ontwikkelingen. Het is echter een risico dat overwogen moet worden.

- De financiële sector zou ten slotte nieuwe problemen kunnen kennen. Dit zou uiteraard het herstel

uitstellen omdat de financiële sector essentieel voor de economie is en een belangrijke invloed op de

investeringen en de gezinsconsumptie heeft.

Dit betekent niet dat er geen lichtpunten zijn! Buiten tijdelijke schommelingen van de voorraden die de

cijfers van onze prognoses zouden kunnen wijzigen, gaat de aandacht vooral naar de impact van de

herstelmaatregelen en -programma’s. Indien deze maatregelen naast hun rechtstreeks effect op de

economie het consumenten- en ondernemersvertrouwen ook kunnen opkrikken, zal hun weerslag veel

aanzienlijker zijn dan verwacht. Enkele zeer recente statistieken over de vastgoedmarkt in de VS en

vertrouwensenquêtes tonen bovendien dat de toestand in mindere mate verslechtert dan een paar

maanden geleden. Volgens onze analyse zijn deze zeldzame elementen nog te weinig significant, maar

ze zouden betekenisvol kunnen worden indien ze in de eerstkomende weken bevestigd worden. Er zijn

dus redenen om hoopvol te zijn. Moeten de economisten dan ook als onheilsprofeten worden

bestempeld? Neen, want de reactie van de overheid die nu de hoop voedt, werd door het feit dat ze

alarm geslagen hebben, teweeggebracht!

Focus on the Belgian economy

Gr 10 De huidige crisis zal zeker de ergste van

de voorbije 30 jaar worden

Tabel 2. Prognoses voor de Belgische economie

(jaarlijkse groei tenzij anders aangeduid)

101

100

99

98

97

96

95

0

1

2

3

4

2008 (p)

5

6

7

1980

8

9

10 11

1992

12 13 14

9

Privé-consumptie

Overheidsuitgaven

Investering

waarvan bedrijven

Binnenlandse vraag (zonder

voorraden)

Netto-uivoer (1)

BBP

Beroepsbevolking

Werkgelegenheid

Niet-tewerkgestelde

werkzoekenden

Overheidsoverschot (+) of tekort (-) (2)

Consumentenprijzen

p.m.

2008 (*)

0,8

2,1

4,7

6,9

2009

2010

-0,7

2,0

-4,5

-5,8

0,3

1,2

-1,0

-1,7

2,0

-0,9

0,2

-1,2

1,1

0,8

1,6

-1,2

-2,7

0,6

-0,6

0,1

0,2

0,4

-1,3

-5,2

11,2

11,5

-1,2

-3,4

-4,0

4,5

0,6

1,3

2001

(*)Volgens de gedetailleerde nationale rekeningen beschikbaar op 30/03/2009.

(1) Groeibijdrage

(2) In % van het BBP

Bron: INR en Belgostat

Nota: De X-as toont het aantal kwartalen na de eerste inkrimping van het

BBP bij een recessie van de Belgische economie. Het ‘profiel’ van de

recessie van 2008 stemt met de prognoses van ING overeen.

Focus on the Belgian economy

10

Disclaimer

De informatie in dit rapport geeft de persoonlijke mening weer van de analist(en) over de onderliggende securities en/of over de uitgevende

instanties en geen enkel deel van de beloning van de analist(en) was, is, of zal direct of indirect gerelateerd zijn aan het opnemen van

specifieke aanbevelingen of meningen in dit rapport.

De analisten die aan deze publicatie hebben bijgedragen voldoen allen aan de vereisten zoals gesteld door hun nationale toezichthouders aan

de uitoefening van hun vak.

Deze publicatie is gemaakt namens de ING in dit verband zijnde ING Groep N.V., gevestigd in Nederland, en enkele van haar

dochtermaatschappijen en/of branches, en enkel en alleen bedoeld ter informatie van haar cliënten. ING is onderdeel van ING Group (in dit

verband zijnde ING Groep N.V. en haar dochters en gelieerde ondernemingen). Deze publicatie geeft geen investment advies noch is het een

aanbieding of uitnodiging tot koop of verkoop van enige financieel instrument. Alhoewel redelijke zorg is besteed om er zeker van te zijn dat de

informatie opgenomen in dit rapport is niet onjuist of misleidend ten tijde van de publicatie, geeft ING geen garantie dat de informatie accuraat

of compleet is. De informatie in dit rapport kan gewijzigd worden zonder enige vorm van aankondiging.

ING Group en al haar bestuurders, werknemers, en aan haar gerelateerde cliënten mogen, voor zover toegestaan bij wet, lange of korte

posities houden of anderszins belang hebben bij enige transactie of investment (derivaten hieronder begrepen) waarnaar wordt verwezen in

deze publicatie. Bovendien mag ING Group diensten op het gebied van bank, verzekering en asset management aanbieden en leveren aan, of

zulke diensten afnemen van, elke vennootschap waarnaar wordt verwezen in deze publicatie.

Noch ING noch enige van haar directeuren of werknemers accepteren enige aansprakelijkheid voor enig direct of indirect verlies of schade

voortkomend uit het gebruik van (de inhoud van) deze publicatie. Auteursrecht en rechten ter bescherming van gegevensbestanden zijn van

toepassing op deze publicatie. Niets in deze publicatie mag worden gereproduceerd, verspreid of gepubliceerd door wie dan ook voor welke

reden dan ook zonder de voorafgaande uitdrukkelijke toestemming van de ING. Alle rechten zijn voorbehouden.

Enige investering waarnaar wordt verwezen kan significant risico inhouden, zijn niet noodzakelijkerwijze mogelijk in alle jurisdicties, zijn wellicht

illiquide en zijn wellicht niet geschikt voor elke investeerder. De waarde van, of inkomsten uit, enige investering waarnaar wordt verwezen

kunnen fluctueren en/of kunnen zijn ontstaan door veranderingen in de wisselkoers. Resultaten behaald in het verleden bieden geen garantie

voor de toekomst. Investeerders dienen hun eigen investeringsbeslissingen te nemen zonder te vertrouwen op deze publicatie. Alleen

investeerders met voldoende kennis en ervaring op financieel gebied om de verdiensten en risico’s te kunnen beoordelen kunnen overwegen

om te investeren in enige uitgevende instantie of markt zoals hierin beschreven. Andere personen dienen geen enkele actie te nemen op basis

van deze publicatie.

Deze publicatie is in het Verenigd Koninkrijk alleen uitgegeven aan personen beschreven in artikelen 19, 47 en 49 van de Financial Services

and Markets Act 2000 (Financial Promotion) Order 2005 en is niet bestemd om te worden verspreid, direct of indirect, naar enige ander klasse

van mensen (hieronder private investors begrepen). De publicatie is in Italië alleen uitgegeven aan personen beschreven in artikel 31 van

Consob Regulation No. 11522/98. Deze publicatie is in de Verenigde Staten van Amerika alleen uitgegeven aan Qualified Institutional Buyers

(QIB’s) en grote bedrijven. Cliënten dienen contact op te nemen en hun transacties uit te voeren via analisten van een ING entiteit in hun eigen

jurisdictie tenzij toepasselijk recht anders toestaat.

ING Bank N.V., haar branches en/of haar dochterondernemingen zijn allen geregistreerd en staan onder toezicht bij de betrokken nationale

toezichthouders.

ING Bank N.V. heeft een vergunning van De Nederlandsche Bank (DNB) en staat onder toezicht van de Autoriteit Financiële Markten (AFM).

ING Bank N.V. is statutair gevestigd te Amsterdam, houdt kantoor aan de Amstelveenseweg 500, 1081 KL Amsterdam, Nederland en is onder

nummer 33031431 ingeschreven in het handelsregister van de kamer van koophandel. ING Financial Markets LLC, lid van NYSE, NASD en

SIPC en onderdeel van ING, heeft onder de toepasselijke voorwaarden de verantwoordelijkheid geaccepteerd voor de distributie van dit rapport

in de Verenigde Staten.

Voor de publicaties in België is de verantwoordelijke uitgever Peter Vanden Houte, Marnixlaan 24, 1000 Brussel.