WAT MAG U VERWACHTEN?

Deutsche Bank AG (DE) Inflation Plus 2021 is een gestructureerd schuldinstrument. Het product wordt uitgegeven door

Deutsche Bank AG en geeft u recht op een variabele coupon

die gekoppeld is aan de jaarlijkse inflatie (zonder tabak) in de eurozone. Dit product keert u jaarlijks een variabele brutocoupon

uit, die overeenstemt met de jaarlijkse inflatie in de eurozone

(zonder tabak) verhoogd met 1%, met een minimum van 3% en

een maximum van 7% bruto1. Bovendien verbindt de uitgever

zich ertoe u op de eindvervaldag 100% van de nominale waarde

terug te betalen, zelfs in geval van daling van de index (behalve

in geval van wanbetaling of faillissement van de uitgever).

Deutsche Bank AG (DE)

(A+/Aa3)

Inflation Plus 2021

1

ctuarieel brutorendement van minimum 2,77% en maximum 6,72% (rekening

A

houdend met de instapkosten van 2%).

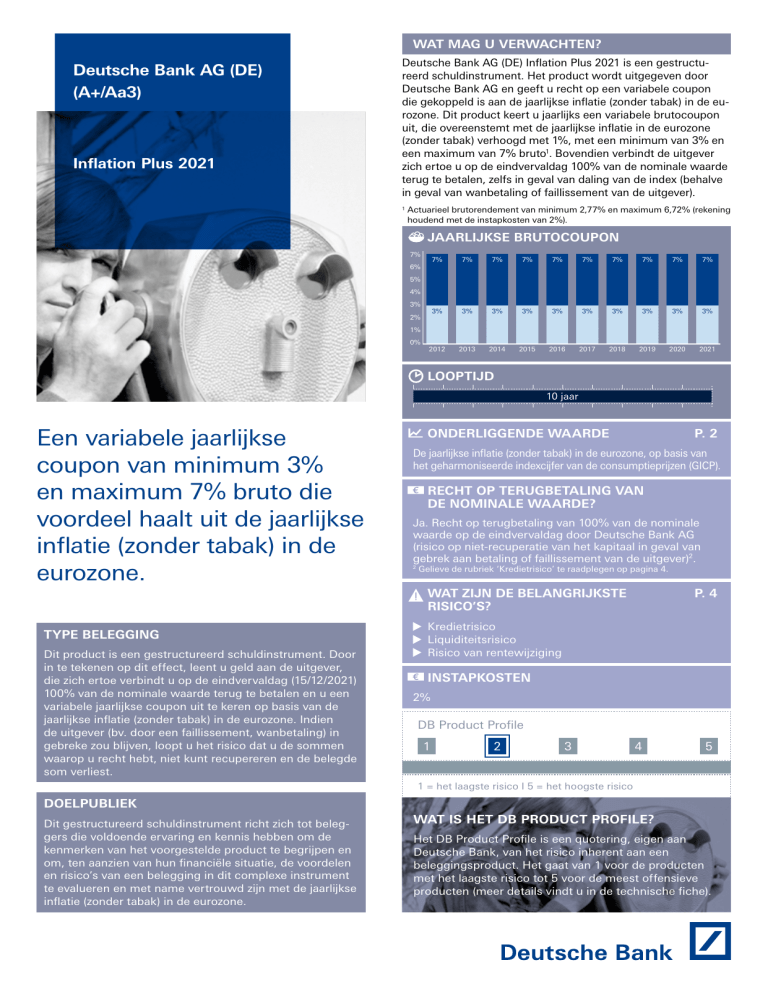

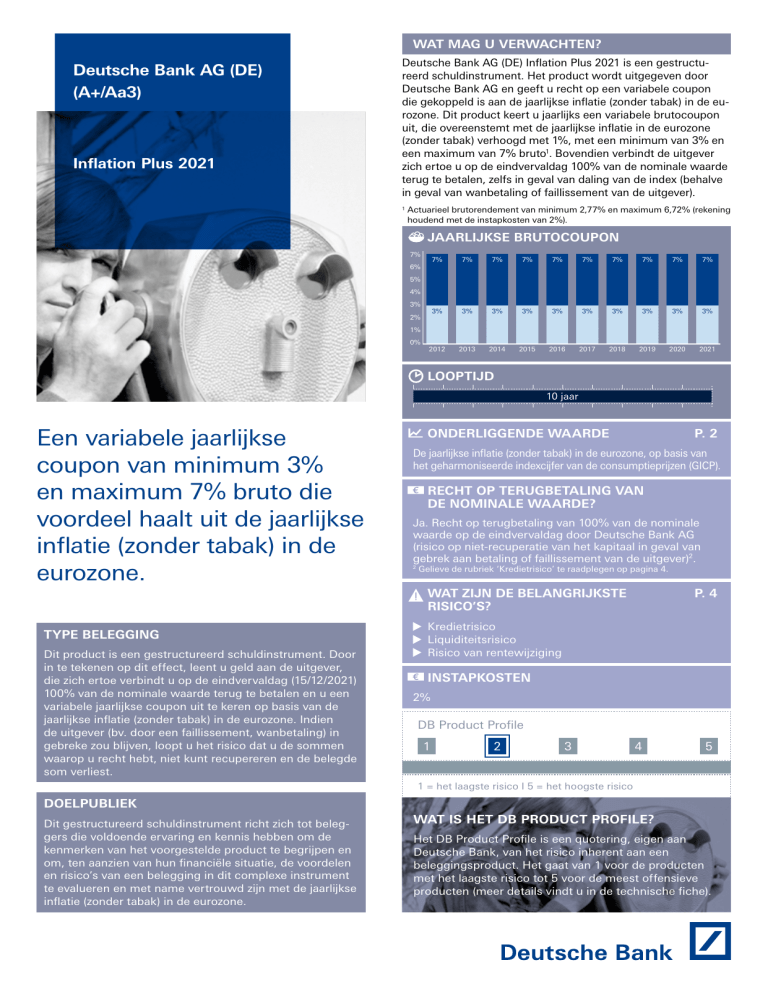

JAARLIJKSE BRUTOCOUPON

7%

7%

7%

7%

7%

7%

7%

7%

7%

7%

7%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

2012

2013

2014

2015

2016

2017

2018

2019

2020

2021

6%

5%

4%

3%

2%

1%

0%

LOOPTIJD

10 jaar

Een variabele jaarlijkse

coupon van minimum 3%

en maximum 7% bruto die

voordeel haalt uit de jaarlijkse

inflatie (zonder tabak) in de

eurozone.

ONDERLIGGENDE WAARDEp. 2

De jaarlijkse inflatie (zonder tabak) in de eurozone, op basis van

het geharmoniseerde indexcijfer van de consumptieprijzen (GICP).

¤

RECHT OP TERUGBETALING VAN

DE NOMINALE WAARDE?

Ja. Recht op terugbetaling van 100% van de nominale

waarde op de eindvervaldag door Deutsche Bank AG

(risico op niet-recuperatie van het kapitaal in geval van

gebrek aan betaling of faillissement van de uitgever)2.

2

Gelieve de rubriek ‘Kredietrisico’ te raadplegen op pagina 4.

WAT ZIJN DE BELANGRIJKSTE p. 4

RISICO’S?

Kredietrisico

Liquiditeitsrisico

Risico van rentewijziging

TYPE BELEGGING

Dit product is een gestructureerd schuldinstrument. Door

in te tekenen op dit effect, leent u geld aan de uitgever,

die zich ertoe verbindt u op de eindvervaldag (15/12/2021)

100% van de nominale waarde terug te betalen en u een

variabele jaarlijkse coupon uit te keren op basis van de

jaarlijkse inflatie (zonder tabak) in de eurozone. Indien

de uitgever (bv. door een faillissement, wanbetaling) in

gebreke zou blijven, loopt u het risico dat u de sommen

waarop u recht hebt, niet kunt recupereren en de belegde

som verliest.

¤

INSTAPKOSTEN

2%

DB Product Profile

1

2

3

4

5

1 = het laagste risico I 5 = het hoogste risico

DOELPUBLIEK

Dit gestructureerd schuldinstrument richt zich tot beleggers die voldoende ervaring en kennis hebben om de

kenmerken van het voorgestelde product te begrijpen en

om, ten aanzien van hun financiële situatie, de voordelen

en risico’s van een belegging in dit complexe instrument

te evalueren en met name vertrouwd zijn met de jaarlijkse

inflatie (zonder tabak) in de eurozone.

WAT IS HET DB PRODUCT PROFILE?

Het DB Product Profile is een quotering, eigen aan

Deutsche Bank, van het risico inherent aan een

beleggingsproduct. Het gaat van 1 voor de producten

met het laagste risico tot 5 voor de meest offensieve

producten (meer details vindt u in de technische fiche).

Deutsche Bank AG

(DE) (A+/Aa3)

Inflation Plus 2021

Een variabele jaarlijkse coupon van minimum 3% en maximum 7% bruto die

voordeel haalt uit de jaarlijkse inflatie (zonder tabak) in de eurozone.

Wat mag u verwachten?

Deutsche Bank AG (DE) Inflation Plus 2021 is een gestructureerd schuldinstrument. Dit product wordt uitgegeven door Deutsche

Bank AG en geeft u recht op een jaarlijkse variabele brutocoupon, die bepaald wordt op basis van de jaarlijkse inflatie in de eurozone

(zonder tabak) verhoogd met 1%, met een minimum van 3% en een maximum van 7% bruto.

Op de eindvervaldag verbindt de uitgever Deutsche Bank AG zich ertoe u 100% van de nominale waarde terug te betalen (behalve

ingeval de uitgever in gebreke blijft of failliet gaat).

Een jaarlijkse coupon die voordeel haalt uit de inflatie in de eurozone

Inflatie is een situatie van algemene en aanhoudende stijging van de prijzen van goederen en diensten. Er zijn constant prijsverhogingen van bepaalde goederen en diensten. Er is pas sprake van inflatie bij een stijging van het algemene niveau van de consumptieprijzen die door de consumenten vaak ervaren wordt als een aantasting van hun koopkracht.

Hoewel de inflatie onder controle blijft, is er toch een risico dat ze hoger uitvalt dan verwacht (massale liquiditeitsinjecties, economische heropleving, stijging van de grondstofprijzen, ...). Het is in elk geval interessant zich ertegen te wapenen. Deutsche Bank geeft

u de kans om voordeel te halen uit de inflatie, dankzij dit product dat u een jaarlijkse brutocoupon aanbiedt die overeenstemt met de

jaarlijkse inflatie in de eurozone (zonder tabak) verhoogd met 1%, met een minimum van 3% en een maximum van 7% bruto.

Focus op inflatie

De Europese inflatie wordt bepaald op basis van de evolutie (op jaarbasis en procentueel) van het geharmoniseerde indexcijfer van de

consumptieprijzen (GICP), waarvan de jaarlijkse observatie plaatsvindt in september.

Het geharmoniseerde indexcijfer van de consumptieprijzen (GICP) weerspiegelt de evolutie van de prijzen van een standaardgeheel van

goederen en diensten die de gezinnen in Europa consumeren.

Met deze index kan het inflatieniveau zo berekend worden dat het maximaal vergelijkbaar is tussen alle Europese landen. De Europese

Centrale Bank gebruikt dit indexcijfer als indicator van de prijsstabiliteit en om na te gaan of het convergentiecriterium inzake inflatie

nageleefd wordt.

In september 2011 bedroeg de jaarlijkse inflatie (zonder tabak) in de eurozone 2,9%*. U kunt de evolutie ervan volgen op de website

http://epp.eurostat.ec.europa.eu/portal/page/portal/hicp/data/main_tables of via Tele-Invest op het nummer 078 153 154.

Evolutie van de jaarlijkse inflatie (zonder tabak) in de eurozone (geharmoniseerd indexcijfer van de consumptieprijzen (GICP)):

%

5

4

3

2

1

0

-1

-2

Sept. 2002

Sept. 2003

Sept. 2004

Sept. 2005

Sept. 2006

Sept. 2007

Sept. 2008

Sept. 2009

Sept. 2010

Sept. 2011

Tijd

Bron: Bloomberg

De historische evolutie van de Europese inflatie (zonder tabak) houdt geen voorspelling in van de toekomstige evolutie.

Deutsche Bank biedt regelmatig beleggingen aan die worden uitgegeven door de groep Deutsche Bank of andere financiële instellingen. Deze beleggingen kunnen in verschillende scenario’s worden aangewend (bv. voordeel halen uit de stijging van het inflatiepercentage). De diversificatie van strategieën binnen eenzelfde portefeuille kan verstandig zijn. Neem contact op met uw Financial

Center of bel Tele-Invest op het nummer 078 153 154 voor meer details.

*

verwachte rente

2

Deutsche Bank AG (DE) (A+/Aa3)

Inflation Plus 2021

Illustratie van het mechanisme van de jaarlijkse coupon

Deze voorbeelden worden enkel ter informatie gegeven en geven geen enkele garantie voor het reële rendement.

In een gunstig scenario ligt de inflatie hoger dan 2% op elke jaarlijkse observatiedatum tijdens de looptijd van het product. In dit

voorbeeldscenario is uw coupon gelijk aan de jaarlijkse inflatie in de eurozone verhoogd met 1%, met een minimum van 3% en een

maximum van 7% bruto. Deutsche Bank AG verbindt zich ertoe 100% van de nominale waarde terug te betalen op de eindvervaldag.

Observatie van de

jaarlijkse inflatie inde

eurozone (zonder tabak)

Jaarlijkse inflatie

Premie

Jaarlijkse brutocoupon

Betaaldatum van de

coupon

September 2012

3,25%

1,00%

4,25%

17/12/2012

September 2013

3,90%

1,00%

4,90%

16/12/2013

September 2014

4,20%

1,00%

5,20%

15/12/2014

September 2015

3,85%

1,00%

4,85%

15/12/2015

September 2016

4,05%

1,00%

5,05%

15/12/2016

September 2017

4,35%

1,00%

5,35%

15/12/2017

September 2018

6,20%

1,00%

7,00%

17/12/2018

September 2019

4,95%

1,00%

5,95%

16/12/2019

September 2020

4,75%

1,00%

5,75%

15/12/2020

September 2021

4,00%

1,00%

5,00%

15/12/2021

Het actuarieel brutorendement in dit scenario bedraagt 5,01%, rekening houdend met de instapkosten van 2%.

In een ongunstig scenario is de jaarlijkse inflatie (zonder tabak) in de eurozone lager dan of gelijk aan 2% op elke jaarlijkse observatiedatum. Deutsche Bank AG betaalt u in dit voorbeeldscenario een jaarlijkse brutocoupon van 3% en verbindt zich ertoe u 100% van

de belegde nominale waarde terug te betalen.

Observatie van de

jaarlijkse inflatie inde

eurozone (zonder tabak)

Jaarlijkse inflatie

Premie

Jaarlijkse brutocoupon

Betaaldatum van de

coupon

September 2012

2,00%

1,00%

3,00%

17/12/2012

September 2013

2,00%

1,00%

3,00%

16/12/2013

September 2014

1,50%

1,00%

3,00%

15/12/2014

September 2015

1,00%

1,00%

3,00%

15/12/2015

September 2016

0,00%

1,00%

3,00%

15/12/2016

September 2017

-1,50%

1,00%

3,00%

15/12/2017

September 2018

0,00%

1,00%

3,00%

17/12/2018

September 2019

1,00%

1,00%

3,00%

16/12/2019

September 2020

1,25%

1,00%

3,00%

15/12/2020

September 2021

1,50%

1,00%

3,00%

15/12/2021

Het actuarieel brutorendement in dit scenario bedraagt 2,77%, rekening houdend met de instapkosten van 2%.

In het slechtste scenario, ingeval de uitgever in gebreke blijft of failliet gaat, kunnen de coupons waarvan de betaaldatum na het

faillissement ligt, verloren zijn en zal de recuperatie van het kapitaal onzeker zijn. Het gestructureerd schuldinstrument zal worden

terugbetaald tegen de marktwaarde ervan. Deze marktwaarde hangt af van de geschatte invorderingswaarde van het gestructureerd

schuldinstrument rekening houdend met het faillissement en kan in het slechtste geval 0% bedragen.

3

Deutsche Bank AG (DE) (A+/Aa3)

Inflation Plus 2021

De belangrijkste risico’s

Risico van rentewijziging

Dit product richt zich tot beleggers die op zoek zijn naar een manier om hun beleggingen te diversifiëren. Dit complexe product

is bedoeld voor ervaren beleggers die dit soort complexe producten kennen (Zie Type Belegging en Doelpubliek op pagina 1).

Meer informatie over de risico’s die inherent zijn aan deze belegging vindt u op de pagina’s 27 tot 43 van het Basisprospectus.

Dit product is, net zoals alle andere schuldinstrumenten, onderworpen aan een risico van rentewijziging. Indien de marktrente

na uitgifte van dit effect stijgt en alle andere marktgegevens

gelijk blijven, dan daalt de prijs van het product tijdens de looptijd. Indien in dezelfde omstandigheden de marktrente na uitgifte

daalt, dan stijgt de prijs van het product. Dergelijke bewegingen

kunnen resulteren in een minderwaarde bij vervroegde verkoop.

Dit risico is groter in het begin van de looptijd en vermindert

naarmate de vervaldag nadert.

Kredietrisico

Door dit product aan te kopen, aanvaardt u, zoals bij alle gestructureerde schuldinstrumenten, het kredietrisico (bijv. een faillissement) van de uitgever, in dit geval Deutsche Bank AG (rating A+,

negative watch volgens S&P en Aa3, stabiele outlook volgens

Moody’s). Wanneer de uitgever failliet gaat, kunt u uw volledig

of een deel van uw kapitaal verliezen, alsook de eventueel nog

uit te betalen coupons. Een wijziging van de perceptie van het

kredietrisico, die zich kan manifesteren via een aanpassing van

de kredietrating van de uitgever, kan de marktkoers van het

schuldinstrument doen schommelen voor de resterende tijd tot

de vervaldag ervan. Hoe verder de vervaldag verwijderd is, hoe

groter de mogelijke impact is op de marktkoers.

Liquiditeitsrisico

Dit product is niet genoteerd op een gereglementeerde markt.

Deutsche Bank AG verzekert een zekere liquiditeit van de effecten in normale marktomstandigheden. We herinneren de beleggers eraan dat de waarde van deze producten tijdens de looptijd

kan dalen onder pari. Dergelijke bewegingen kunnen resulteren

in een minderwaarde bij vervroegde verkoop (zie secundaire

markt in de technische fiche). U hebt enkel op de eindvervaldag

recht op de terugbetaling a pari door de uitgever (behalve ingeval de uitgever in gebreke blijft of failliet gaat).

Prospectus

Deze brochure is een commercieel document. De informatie die

ze bevat, vormt geen beleggingsadvies. Elke beleggingsbeslissing moet minstens gebaseerd zijn op het Basisprospectus “Euro

80,000,000,000 Debt Issuance Programme” en de supplementen eraan. Het Basisprospectus werd opgesteld in het Engels en

op 18/04/2011 goedgekeurd door de CSSF (Commission de Surveillance du Secteur Financier). Deze documenten, de samenvattingen ervan in het Nederlands en in het Frans, de supplementen

van 03/05/2011, 27/07/2011, 06/10/2011 en 25/10/2011, en de

definitieve voorwaarden van 14/11/2011 zijn kosteloos verkrijgbaar in de Financial Centers van Deutsche Bank N.V. U kunt

ze ook telefonisch aanvragen op het nummer 078 153 154 of

raadplegen op de website www.deutschebank.be/producten. De

eventuele supplementen bij het Basisprospectus die de uitgever

zou publiceren tijdens de inschrijvingsperiode, zullen eveneens

via de hierboven vermelde kanalen3 ter beschikking worden

gesteld3.

Meer weten over ratings?

Raadpleeg www.deutschebank.be/rating

Om in te tekenen

Tele-Invest

078 153 154

Financial Center 078 156 160

@ Online Banking

www.deutschebank.be

Het is belangrijk dat u uw belegging

toetst aan uw beleggersprofiel. Dat

profiel kunt u heel eenvoudig bepalen door via uw Online Banking de

vragenlijst ‘Mijn financiële gegevens’

in te vullen.

Zodra een supplement bij het Basisprospectus wordt gepubliceerd op de website van Deutsche Bank N.V. tijdens de inschrijvingsperiode, zal de belegger die reeds

heeft ingeschreven op dit product twee werkdagen de tijd krijgen om zijn inschrijving te herzien. Deutsche Bank N.V. zal dit via om het even welk gepersonaliseerd

communicatiemiddel melden aan de klanten die al hebben ingetekend op het product.

3

4

Deutsche Bank AG (DE) (A+/Aa3)

Inflation Plus 2021

Technische fiche

Uitgever

Deutsche Bank AG

Rating

S&P: A+ (negative watch) / Moody’s: Aa3 (outlook: stabiel)1

Verdeler

Deutsche Bank N.V.2

ISIN-code

XS0698632055

Munteenheid

EUR

Inschrijving op de primaire markt

■■ Van 14/11/2011 tot 14/12/2011

■■ Uitgifte- en betaaldatum: 15/12/2011

■■ Nominale waarde: 1.000 EUR

■■ Uitgifteprijs: 100%

■■ Instapkosten: 2%

De uitgever behoudt zich het recht voor de inschrijvingsperiode op de primaire markt vervroegd te beëindigen.

Eindvervaldag

15/12/2021

Jaarlijkse coupon

De jaarlijkse inflatie (zonder tabak) in de eurozone + 1% met een minimum van 3% en een maximum van 7%

bruto.

Betaaldatum van de coupons

Op 15 december van elk jaar, van 2012 tot 2021. Als 15 december geen werkdag is, gebeurt de betaling op de

volgende werkdag.

Jaarlijkse observatiedata

Observatiedata van de jaarlijkse inflatie (zonder tabak) in de eurozone: 3 maanden voor de betaaldatum van de

coupon.

Actuarieel brutorendement

Minimum 2,77% bruto en maximum 6,72% bruto (inclusief de instapkosten van 2%).

Terugbetaling op de ­eindvervaldag

Recht op terugbetaling van 100% van de nominale waarde door de uitgever op de eindvervaldag (behalve ingeval

de uitgever in gebreke blijft of failliet gaat).

Onderliggende waarde

De jaarlijkse inflatie (zonder tabak) in de eurozone, op basis van het geharmoniseerde indexcijfer van de

­consumptieprijzen (GICP) zonder tabak.

Secundaire markt

Dit product is niet genoteerd op een gereglementeerde markt. De houder van het gestructureerd schuldinstrument kan het effect verkopen aan Deutsche Bank AG, die een zekere liquiditeit garandeert door aankoop- en

verkoopprijzen voor te stellen. De door Deutsche Bank AG opgegeven waarde van het effect stemt overeen met

een verkoopprijs en omvat, in normale marktomstandigheden, een marge van maximum 0,50% van de nominale

waarde. Bovendien worden er op de vastgestelde prijs 0,50% makelaarskosten aangerekend door Deutsche

Bank N.V. De waarde van het effect zal gedurende de looptijd van het product regelmatig worden bijgewerkt.

Deze waarde zal beschikbaar zijn via Online Banking, op verzoek bij de Financial Centers van Deutsche Bank N.V.

of via Tele-Invest op het nummer 078 153 154.

Beurstaks

■■ Inschrijving op de primaire markt: geen3

■■ Op de secundaire markt: 0,07% (max. 500 EUR)3

■■ Terugbetaling op de eindvervaldag: geen3

Roerende voorheffing

15% op de uitgekeerde coupons3. De fiscale behandeling van dit schuldinstrument hangt af van de individuele

situatie van de belegger en kan in de toekomst wijzigen.

Levering

Geen materiële levering mogelijk4.

DB Product Profile

1

2

3

4

5

6

5

26

Prospectus

Dit product wordt uitgegeven door Deutsche Bank AG en vertegenwoordigt schuldeffecten op de uitgever. De volledige voorwaarden die deze effecten beheren, worden uiteengezet in het Basisprospectus “Euro 80,000,000,000

Debt Issuance Programme” van 18/04/2011 en de supplementen eraan van 03/05/2011, 27/07/2011, 06/10/2011 en

25/10/2011 en de definitieve voorwaarden van 14/11/2011. Elke beleggingsbeslissing moet gebaseerd zijn op deze

documenten.

Belangrijk bericht

Deutsche Bank AG (DE) Inflation Plus 2021 kan niet worden aangeboden, verkocht of geleverd in de Verenigde

Staten of op hun grondgebied of aan een Amerikaanse ingezetene.

Commissie

Bovenop de instapkosten van 2% ontvangt Deutsche Bank N.V. van de uitgever, voor de eerste dekkingstranche

van EUR 5.000.000, een op basis van de uitgifteprijs berekende commissie die 1,90% van de nominale waarde

bedroeg (volgens de marktvoorwaarden van 20/10/2011), onder andere als tegenprestatie voor het genomen

marktrisico als gevolg van het feit dat de prijs van de gestructureerde schuldinstrumenten kan variëren tijdens de

inschrijvingsperiode (zie de definitieve voorwaarden en het Basisprospectus voor meer informatie/details). Alle

andere kosten die eventueel worden afgehouden door de uitgever, voor de structurering en de uitgifte van het

product, zitten reeds vervat in de inschrijvingsprijs.

V.U.: Stéphan Salberter, Marnixlaan 13-15, 1000 Brussel – Brochure van 07/12/2011

Deutsche Bank AG (DE) Inflation Plus 2021 is een gestructureerd schuldinstrument met recht op terugbetaling van

de nominale waarde op de eindvervaldag door de uitgever.

Deze rating is geldig bij het ter perse gaan van deze brochure. De ratingbureaus kunnen deze rating op elk ogenblik wijzigen. Als de rating tussen het ter perse gaan van deze brochure en het einde

van de inschrijvingsperiode zou veranderen, zal Deutsche Bank N.V. dit via de website of via elk ander gepersonaliseerd communicatiemiddel melden aan de klanten die al hebben ingetekend op het

product.

Deutsche Bank N.V. treedt enkel op als tussenpersoon voor de distributie van de effecten uitgegeven door de uitgever. Deutsche Bank N.V. is geen aanbieder of uitgever in de zin van de Belgische

wetgeving op de openbare aanbieding van beleggingsinstrumenten. Deutsche Bank N.V. zal - na de fusie met Deutsche Bank Europe GmbH - Deutsche Bank Europe GmbH, Belgisch bijkantoor

worden.

Fiscale behandeling volgens de geldende wetgeving.

Informatie over de tarieven voor effectenrekeningen is beschikbaar in de Financial Centers van Deutsche Bank en op www.deutschebank.be. Beleggers die de effecten op een rekening wensen te

plaatsen bij een andere financiële instelling moeten zich vooraf informeren over de toepasselijke tarieven.

Het DB Product Profile is een quotering, eigen aan Deutsche Bank N.V., van het risico inherent aan een beleggingsproduct. Het betreft een cijfer van 1 voor de producten met het laagste risico tot 5

voor de meest risicovolle producten. De quotering is gebaseerd op een aantal objectieve en meetbare criteria: het kapitaalrisico, de activacategorie, het contractueel vastgelegde rendement, de stabiliteit van de munt, de duur, de volatiliteit van de beurskoers, de rating van de uitgever door de ratingbureaus en de diversificatie. De quotering houdt echter geen rekening met het liquiditeitsrisico (zie

hoger). Alle verdere informatie vindt u op www.deutschebank.be.

Het toegekende DB Product Profile werd bepaald bij het ter perse gaan van deze brochure. Deutsche Bank N.V. zal aan de klanten die al hebben ingetekend op dit product elke belangrijke wijziging

melden van het risicoprofiel van het product, zoals een ratingverlaging van de uitgever door de ratingbureaus (deze gevallen worden gedetailleerd beschreven op onze website www.deutschebank.

be/ratings). Deze mededeling zal via de website www.deutschebank.be gebeuren of via om het even welk ander gepersonaliseerd communicatiemiddel.

5