Column ESB

Macro-economisch

beleidsdefaitisme

H

et CPB raamde op Prinsjesdruk houden dan aan. Reële rentes blijven

dag dat dit jaar het bbp met

langer te hoog en lopen op bij deflatie. En

twee procent zou groeien en in

de consumptie, investeringen en expor2016 naar verwachting met 2,4 procent.

ten blijven vervolgens achter. Tijdens de

De groei in 2016 krijgt een zetje door de

Grote Recessie zijn de private schulden

lastenverlichting van twee miljard euro.

bovendien nauwelijks gedaald en de puNederland keert in 2015, na zeven magere

blieke schulden opgelopen. Door zeer lage

jaren, terug op het inkomen van 2008 en

inflatie (of deflatie) neemt de reële waarde

bereikt weer een trendgroei van ongeveer

van die schulden minder snel af (dus stijgt

twee procent per jaar. Toch is de macroweer). Dat zet een extra rem op het besteeconomische situatie nog altijd zorgwekdingsherstel.

kend. Het economisch herstel is trager dan

In de liquiditeitsval zorgt de belangrijkste

na de Grote Depressie en van inhaalgroei

macro-economische prijs – de reële kapiis er geen sprake. Nederland is structureel

taalmarktrente – niet langer vanzelf voor

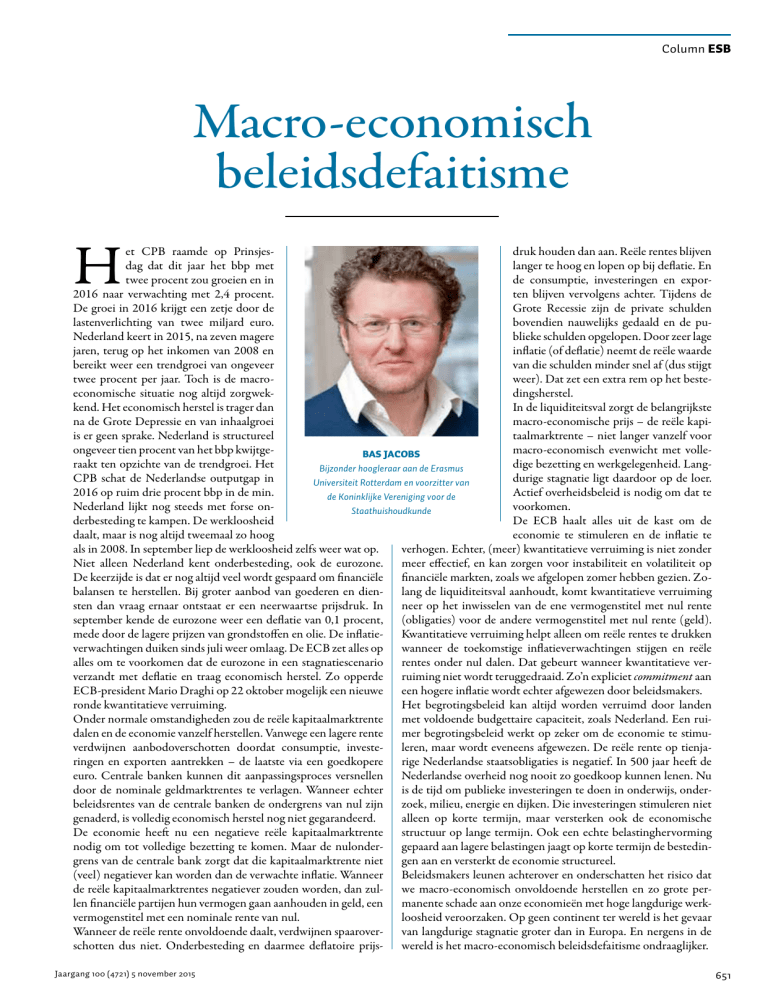

ongeveer tien procent van het bbp kwijtgemacro-economisch evenwicht met volleBAS JACOBS

raakt ten opzichte van de trendgroei. Het

dige bezetting en werkgelegenheid. LangBijzonder hoogleraar aan de Erasmus

CPB schat de Nederlandse outputgap in

durige stagnatie ligt daardoor op de loer.

Universiteit Rotterdam en voorzitter van

2016 op ruim drie procent bbp in de min.

Actief overheidsbeleid is nodig om dat te

de Koninklijke Vereniging voor de

Nederland lijkt nog steeds met forse onvoorkomen.

Staathuishoudkunde

derbesteding te kampen. De werkloosheid

De ECB haalt alles uit de kast om de

daalt, maar is nog altijd tweemaal zo hoog

economie te stimuleren en de inflatie te

als in 2008. In september liep de werkloosheid zelfs weer wat op.

verhogen. Echter, (meer) kwantitatieve verruiming is niet zonder

Niet alleen Nederland kent onderbesteding, ook de eurozone. meer effectief, en kan zorgen voor instabiliteit en volatiliteit op

De keerzijde is dat er nog altijd veel wordt gespaard om financiële financiële markten, zoals we afgelopen zomer hebben gezien. Zobalansen te herstellen. Bij groter aanbod van goederen en dien- lang de liquiditeitsval aanhoudt, komt kwantitatieve verruiming

sten dan vraag ernaar ontstaat er een neerwaartse prijsdruk. In neer op het inwisselen van de ene vermogenstitel met nul rente

september kende de eurozone weer een deflatie van 0,1 procent, (obligaties) voor de andere vermogenstitel met nul rente (geld).

mede door de lagere prijzen van grondstoffen en olie. De inflatie- Kwantitatieve verruiming helpt alleen om reële rentes te drukken

verwachtingen duiken sinds juli weer omlaag. De ECB zet alles op wanneer de toekomstige inflatieverwachtingen stijgen en reële

alles om te voorkomen dat de eurozone in een stagnatiescenario rentes onder nul dalen. Dat gebeurt wanneer kwantitatieve ververzandt met deflatie en traag economisch herstel. Zo opperde ruiming niet wordt teruggedraaid. Zo’n expliciet commitment aan

ECB-president Mario Draghi op 22 oktober mogelijk een nieuwe een hogere inflatie wordt echter afgewezen door beleidsmakers.

ronde kwantitatieve verruiming.

Het begrotingsbeleid kan altijd worden verruimd door landen

Onder normale omstandigheden zou de reële kapitaalmarktrente met voldoende budgettaire capaciteit, zoals Nederland. Een ruidalen en de economie vanzelf herstellen. Vanwege een lagere rente mer begrotingsbeleid werkt op zeker om de economie te stimuverdwijnen aanbodoverschotten doordat consumptie, investe- leren, maar wordt eveneens afgewezen. De reële rente op tienjaringen en exporten aantrekken – de laatste via een goedkopere rige Nederlandse staatsobligaties is negatief. In 500 jaar heeft de

euro. Centrale banken kunnen dit aanpassingsproces versnellen Nederlandse overheid nog nooit zo goedkoop kunnen lenen. Nu

door de nominale geldmarktrentes te verlagen. Wanneer echter is de tijd om publieke investeringen te doen in onderwijs, onderbeleidsrentes van de centrale banken de ondergrens van nul zijn zoek, milieu, energie en dijken. Die investeringen stimuleren niet

genaderd, is volledig economisch herstel nog niet gegarandeerd.

alleen op korte termijn, maar versterken ook de economische

De economie heeft nu een negatieve reële kapitaalmarktrente structuur op lange termijn. Ook een echte belastinghervorming

nodig om tot volledige bezetting te komen. Maar de nulonder- gepaard aan lagere belastingen jaagt op korte termijn de bestedingrens van de centrale bank zorgt dat die kapitaalmarktrente niet gen aan en versterkt de economie structureel.

(veel) negatiever kan worden dan de verwachte inflatie. Wanneer Beleidsmakers leunen achterover en onderschatten het risico dat

de reële kapitaalmarktrentes negatiever zouden worden, dan zul- we macro-economisch onvoldoende herstellen en zo grote perlen financiële partijen hun vermogen gaan aanhouden in geld, een manente schade aan onze economieën met hoge langdurige werkvermogenstitel met een nominale rente van nul.

loosheid veroorzaken. Op geen continent ter wereld is het gevaar

Wanneer de reële rente onvoldoende daalt, verdwijnen spaarover- van langdurige stagnatie groter dan in Europa. En nergens in de

schotten dus niet. Onderbesteding en daarmee deflatoire prijs- wereld is het macro-economisch beleidsdefaitisme ondraaglijker.

Jaargang 100 (4721) 5 november 2015

651