Aandelen zetten herstel door

Wereldwijde aandelen stijgen ook in mei (+1,7%)

Winsten (ex financiële sector) stijgen aanzienlijk

Duurzaam herstel aandelenmarkten vanaf eind 2008

Maandjournaal

Juni 2008

Olieprijs stuwt energiesector op

●● Het herstel van de wereldwijde aandelenmarkten sinds medio maart zette

in mei door, al bleef de stijging bescheiden (+1,7%);

●● Gemiddeld genomen waren de winstcijfers over het eerste kwartaal in de VS iets beter dan verwacht en in Europa licht onder verwachting.

Exclusief de financiële sector stegen de winsten aanzienlijk, vooral in de

VS. De energiesector leverde de grootste bijdrage aan de winstgroei;

●● De sector boekt recordwinsten dankzij de stijgende olieprijs. Deze steeg in mei met nog eens 12%. Dit jaar is de olieprijs al met 33% gestegen,

in de afgelopen 12 maanden met 99%;

●● Samen met Basismaterialen en IT was de energiesector in mei de best presterende sector wereldwijd. De financiële sector boekte als enige een

negatief rendement;

●● De verschillen tussen de regio’s waren klein. Japan en opkomende markten (+2,1%) deden het iets beter dan de markt, de VS (+1,8%) was

in lijn, terwijl Europa (+0,9%) achterbleef.

Vooruitzichten

Economie/rente: economie toont veerkracht

●● De Amerikaanse economie houdt zich wat beter dan verwacht. Mogelijk kan een recessie zelfs worden voorkomen. Het economische groeicijfer

over het eerste kwartaal werd opwaarts bijgesteld van 0,6% naar 0,9%;

●● Niettemin zijn de neerwaartse risico’s nog altijd substantieel. Huizen-­

prijzen dalen verder en de consument staat onder druk. Consumentenvertrouwensindicatoren nemen nog steeds af;

●● De economie van de Eurozone lijkt wat af te koelen na een verrassend sterk eerste kwartaal. De economische sentimentindicator van de EU

bleef stabiel in mei, op een niveau dat gelijk staat aan een economische

groei van 1,5% op jaarbasis;

●● Zorgen blijven bestaan over de wereldwijd oplopende inflatie. Na een daling in april steeg de inflatie in de Eurozone naar 3,6% in mei.

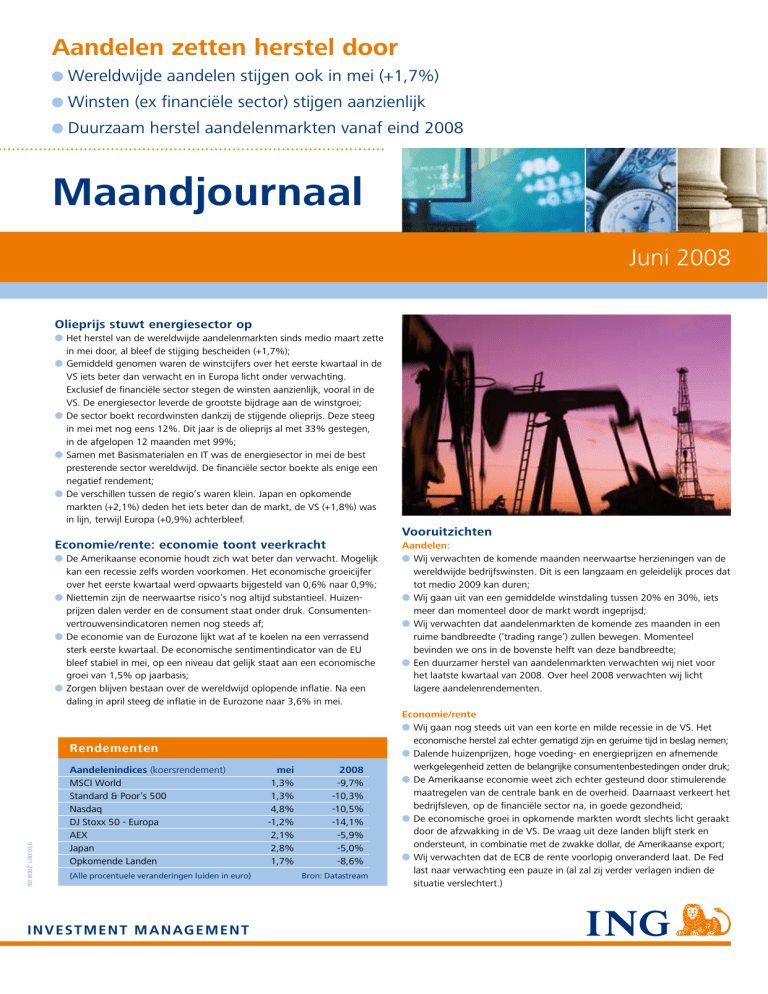

Rendementen

930.001.2008.06

Aandelenindices (koersrendement)

MSCI World

Standard & Poor’s 500

Nasdaq

DJ Stoxx 50 - Europa

AEX

Japan

Opkomende Landen

(Alle procentuele veranderingen luiden in euro)

i n v es t m e n t m a n ag e m e n t

mei

1,3%

1,3%

4,8%

-1,2%

2,1%

2,8%

1,7%

2008

-9,7%

-10,3%

-10,5%

-14,1%

-5,9%

-5,0%

-8,6%

Bron: Datastream

Aandelen:

●● Wij verwachten de komende maanden neerwaartse herzieningen van de wereldwijde bedrijfswinsten. Dit is een langzaam en geleidelijk proces dat

tot medio 2009 kan duren;

●● Wij gaan uit van een gemiddelde winstdaling tussen 20% en 30%, iets meer dan momenteel door de markt wordt ingeprijsd;

●● Wij verwachten dat aandelenmarkten de komende zes maanden in een ruime bandbreedte (‘trading range’) zullen bewegen. Momenteel

bevinden we ons in de bovenste helft van deze bandbreedte;

●● Een duurzamer herstel van aandelenmarkten verwachten wij niet voor het laatste kwartaal van 2008. Over heel 2008 verwachten wij licht

lagere aandelenrendementen.

Economie/rente

●● Wij gaan nog steeds uit van een korte en milde recessie in de VS. Het economische herstel zal echter gematigd zijn en geruime tijd in beslag nemen;

●● Dalende huizenprijzen, hoge voeding- en energieprijzen en afnemende werkgelegenheid zetten de belangrijke consumentenbestedingen onder druk;

●● De Amerikaanse economie weet zich echter gesteund door stimulerende maatregelen van de centrale bank en de overheid. Daarnaast verkeert het

bedrijfsleven, op de financiële sector na, in goede gezondheid;

●● De economische groei in opkomende markten wordt slechts licht geraakt door de afzwakking in de VS. De vraag uit deze landen blijft sterk en

ondersteunt, in combinatie met de zwakke dollar, de Amerikaanse export;

●● Wij verwachten dat de ECB de rente voorlopig onveranderd laat. De Fed last naar verwachting een pauze in (al zal zij verder verlagen indien de

situatie verslechtert.)

Juni 2 0 0 8

Hoge voedselprijzen blijvend fenomeen

Prijzen van landbouwproducten zijn het afgelopen jaar explosief gestegen. Hoewel dit zorgt voor

opwaartse inflatiedruk, creëert het ook nieuwe beleggingskansen.

In het afgelopen jaar zijn de prijzen van landbouwproducten (ook wel ‘soft

commodities’ genoemd) als rijst, graan, maïs en soja door het dak gegaan.

De prijsstijgingen zijn het gevolg van een structurele verandering van zowel

de vraag als het aanbod.

Vraagtoename

De wereldwijde vraag naar agrarische producten vertoont al jaren een

structurele stijging als gevolg van de groei van de wereldbevolking. Volgens

schattingen van de Verenigde Naties zal deze toenemen van circa 6,5

miljard nu tot 9 miljard in 2050. Deze groei gaat gepaard met een stijging

van de levensstandaard, die een verandering teweegbrengt in het voedingspatroon, dat steeds eiwitrijker wordt. Zo wordt er steeds meer vlees

gegeten, terwijl er zeven tot negen kilo graan nodig is voor de productie

van één kilo varkensvlees.

Daarnaast is er de vraag naar energie, gedreven door de vele landen die de

uitstoot van CO2 willen terugdringen en minder afhankelijk willen worden

van olie. De zogeheten biobrandstoffen vormen hierbij een alternatief.

Gevolg is echter dat een aanzienlijk deel van de graan- en maïsproductie

niet meer beschikbaar is voor de voedingssector. Verwacht wordt dat 33%

van de totale Amerikaanse maïsoogst in 2008 zal worden aangewend voor

de productie van bio-ethanol.

Ten slotte is er al enkele maanden sprake van speculatieve vraag. Enerzijds

richten beleggers hun pijlen op (soft) commodities vanwege diversificatie (er

is een erg lage correlatie met aandelen en bedrijfsobligaties) en anderzijds

omdat zij bescherming bieden tegen inflatie. De recente prijsstijging van

landbouwgrondstoffen voldoet perfect aan de economische wet dat een

stijgende vraag leidt tot hogere prijzen.

Aanbodbeperkingen

Aan de andere kant zijn er factoren die het aanbod beperken. Door het

gebrek aan liberalisering van de landbouwhandel ligt de weg open voor een

aantal beleidsmaatregelen (subsidies, protectionisme) die ingaan tegen de

regels van de vrije handel. Zo krijgen boeren in Europa en de VS veel

overheidssteun. Dit vervalst de concurrentie en zet producenten aan tot het

telen van de meest gesubsidieerde gewassen. Dat fenomeen dreigt zelfs

nog versterkt te worden. Door de plannen om de CO2-uitstoot terug te

dringen, subsidiëren veel landen de teelt van gewassen die geschikt zijn

voor de productie van biobrandstoffen.

De huidige crisis moedigt daarnaast meer en meer landen aan om

protectionistische maatregelen in te voeren in een poging de weerslag van

de prijsstijgingen op hun binnenlandse markt te minimaliseren. Zo kondigde

Rusland onlangs maatregelen aan om de graanexport te beperken, terwijl

India en Vietnam hetzelfde doen voor hun rijstexport. Dergelijk nieuws is

telkens weer olie op het vuur en veroorzaakt nieuwe prijsstijgingen.

Bovendien wordt, door de snel toenemende verstedelijking en de groei van

de bevolking, de beschikbare landbouwoppervlakte steeds kleiner. Ten

slotte heeft de verandering van het klimaat een aanzienlijke weerslag op

de landbouw, doordat extreme weersomstandigheden zoals droogte en

overstromingen vaker voorkomen. Zo heeft Australië dit jaar door de

droogte 50% minder tarwe geproduceerd.

Als we bovenstaande factoren in ogenschouw nemen, is het een illusie te

denken dat het aanbod van landbouwgrondstoffen op korte termijn zal stijgen.

Verdere prijsstijgingen zijn daarom zeer goed mogelijk. Bovendien versterkt de

hoge olieprijs deze ontwikkeling: olie wordt immers gebruikt op alle niveaus van

de landbouw, van de productie van kunstmest tot de aandrijving van

landbouwmachines en het transport van producten naar de eindklant.

Beleggingskansen

‘Soft commodities’ is in enkele aandelenfondsen van ING een belangrijk

beleggingsthema. Zo speelt het ING Daily Consumer Goods Fund in op

de sterk toenemende vraag naar biobrandstoffen. De belangrijkste

biobrandstoffen zijn palmolie en ethanol, dat wordt gewonnen uit maïs,

tarwe of suiker. Was ethanol in de VS in 2006 goed voor 14% van de totale

maïsconsumptie, verwacht wordt dat dit in 2008 zal zijn toegenomen tot

33%. Enerzijds is er dus meer landbouwoppervlak nodig voor de teelt van

maïs, anderzijds moet de oogstopbrengst per hectare worden opgevoerd.

Dat is iets waar het ING Basic Materials Fund op inspeelt. Het fonds

belegt onder andere in producenten van kunstmest, gewasbeschermingsmiddelen en zaadveredeling. Ook het ING Global Growth Fund richt zich,

behalve op landbouwbedrijven, op ondernemingen die een cruciale rol spelen

in het verhogen van de productie-efficiëntie en/of de landbouwopbrengst.

De informatie in dit document is uitsluitend opgesteld ter informatie en is geen aanbod noch een uitnodiging om effecten of een beleggingsinstrument te kopen of verkopen of om deel te nemen in een handelsstrategie.

Beleggingen kunnen alleen geschikt zijn voor particuliere beleggers, indien en voor zo ver door hen ingeschakelde onafhankelijke of professionele adviseurs hierover een positief advies hebben uitgebracht op grond van een

schriftelijke overeenkomst. Hoewel de inhoud van dit document met de meeste zorg is samengesteld en gebaseerd is op betrouwbare informatiebronnen, wordt ten aanzien van de volledigheid of juistheid ervan, uitdrukkelijk

of stilzwijgend, geen enkele aansprakelijkheid aanvaard, garantie of verklaring gegeven. De informatie in dit document is geen beleggingsaanbeveling en kan niet als zodanig worden opgevat. De informatie in dit document kan

zonder voorafgaande kennisgeving worden gewijzigd.

Alle producten of effecten die (eventueel) in dit document worden genoemd hebben hun eigen voorwaarden waarvan u zich op de hoogte dient te stellen voordat u een transactie aangaat. Voor gedetailleerde informatie over de

genoemde beleggingsfondsen verwijzen wij u naar het prospectus en bijbehorende supplementen. Voor de genoemde fondsen is een financiële bijsluiter opgesteld met informatie over het product, de kosten en de risico's. Loop

geen onnodig risico. Lees de financiële bijsluiter. De prospectussen, supplementen en de financiële bijsluiters zijn verkrijgbaar via www.ingim.com/beleggingsfondsen.

ING Investment Management noch enig ander onderdeel of vennootschap dat behoort tot ING Groep, noch een van haar functionarissen, haar directeuren of werknemers aanvaarden enige aansprakelijkheid of verantwoordelijkheid

met betrekking tot de hierin opgenomen informatie of mogelijke aanbevelingen. Geen aansprakelijkheid zal worden aanvaard voor schade die door de lezers wordt geleden als het gevolg van het gebruik van of het zich baseren

op deze publicatie. De waarde van uw belegging kan fluctueren. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Op deze disclaimer is Nederlands recht van toepassing.

ING Investment Management is onderdeel van ING Groep, een Nederlandse wereldwijde financiële instelling met 150 jaar ervaring. ING heeft kantoren in meer dan 50 landen en is actief op het gebied van bankieren, verzekeren

en vermogensbeheer. Onze meer dan 112.000 medewerkers spannen zich dagelijks in om onze klanten, bestaande uit particulieren, gezinnen, kleine bedrijven, grote ondernemingen, instellingen en overheden, goed te bedienen.

ING is een betrouwbare en stabiele partner. ING Groep beheert een vermogen van ongeveer 500 miljard euro.

Voor gedetailleerde informatie over het genoemde fonds verwijzen wij u naar het prospectus en het daarbij behorende supplement. Voor het genoemde fonds is tevens een financiële bijsluiter opgesteld met informatie over het

product, de kosten en de risico’s. Loop geen onnodig risico. Lees de financiële bijsluiter. Het prospectus, supplement en de financiële bijsluiter zijn verkrijgbaar via www.ingim.com/beleggingsfondsen. ING Fund Management B.V. is

beheerder van alle Nederlandse ING beleggingsfondsen en in die hoedanigheid in het bezit van een vergunning van de Autoriteit Financiële Markten (AFM) op grond van de Wet op het financieel toezicht. ING Fund Management

B.V. en het genoemde fonds zijn geregistreerd bij de AFM.

Belangrijkste financiële risico’s

Beleggen brengt risico’s met zich mee. De waarde van uw beleggingen is mede afhankelijk van de ontwikkelingen op de financiële markten. Daarnaast kent ieder fonds zijn eigen specifieke risico’s. Kijk voor de fondsspecifieke

kosten en risico’s in het prospectus.

2 MAAND JOURNAA L I NG I NVE ST M E NT M ANAG E ME N T