M&O Samenvatting PWW 4 (H13 – H16)

Leverancierskrediet

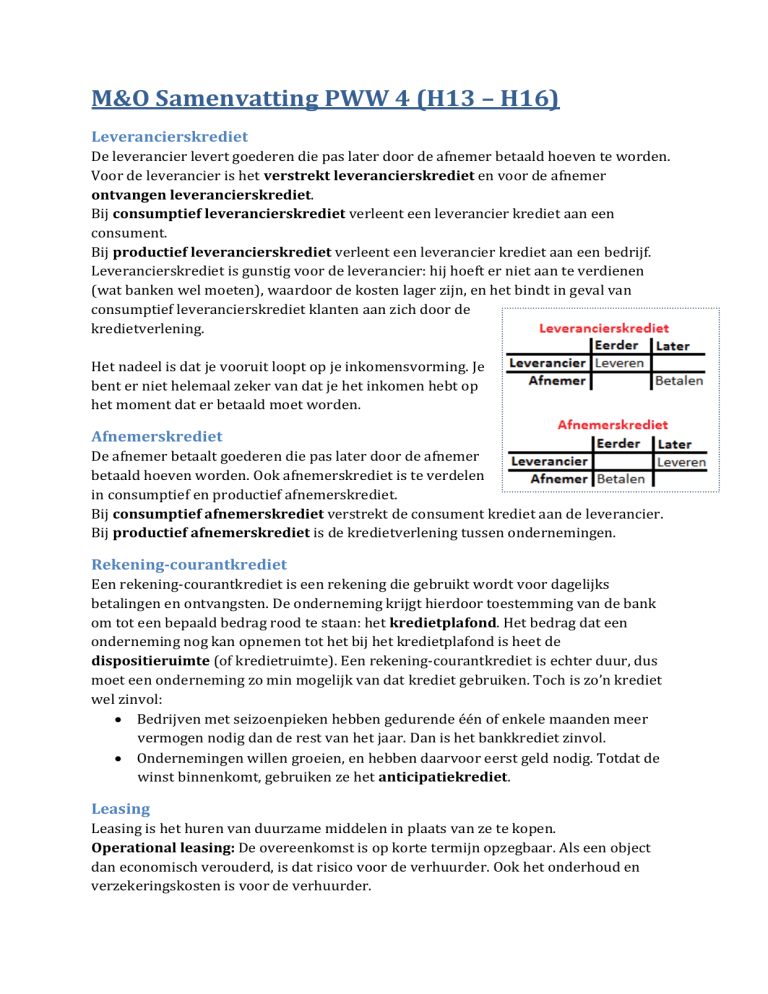

De leverancier levert goederen die pas later door de afnemer betaald hoeven te worden.

Voor de leverancier is het verstrekt leverancierskrediet en voor de afnemer

ontvangen leverancierskrediet.

Bij consumptief leverancierskrediet verleent een leverancier krediet aan een

consument.

Bij productief leverancierskrediet verleent een leverancier krediet aan een bedrijf.

Leverancierskrediet is gunstig voor de leverancier: hij hoeft er niet aan te verdienen

(wat banken wel moeten), waardoor de kosten lager zijn, en het bindt in geval van

consumptief leverancierskrediet klanten aan zich door de

kredietverlening.

Het nadeel is dat je vooruit loopt op je inkomensvorming. Je

bent er niet helemaal zeker van dat je het inkomen hebt op

het moment dat er betaald moet worden.

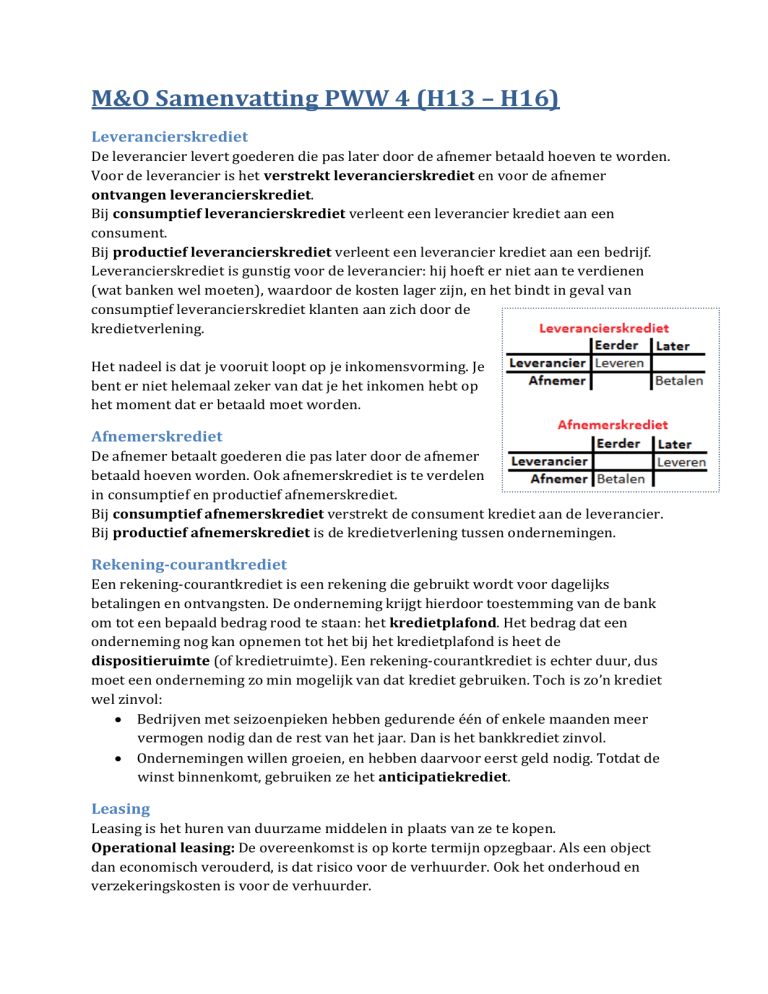

Afnemerskrediet

De afnemer betaalt goederen die pas later door de afnemer

betaald hoeven worden. Ook afnemerskrediet is te verdelen

in consumptief en productief afnemerskrediet.

Bij consumptief afnemerskrediet verstrekt de consument krediet aan de leverancier.

Bij productief afnemerskrediet is de kredietverlening tussen ondernemingen.

Rekening-courantkrediet

Een rekening-courantkrediet is een rekening die gebruikt wordt voor dagelijks

betalingen en ontvangsten. De onderneming krijgt hierdoor toestemming van de bank

om tot een bepaald bedrag rood te staan: het kredietplafond. Het bedrag dat een

onderneming nog kan opnemen tot het bij het kredietplafond is heet de

dispositieruimte (of kredietruimte). Een rekening-courantkrediet is echter duur, dus

moet een onderneming zo min mogelijk van dat krediet gebruiken. Toch is zo’n krediet

wel zinvol:

Bedrijven met seizoenpieken hebben gedurende één of enkele maanden meer

vermogen nodig dan de rest van het jaar. Dan is het bankkrediet zinvol.

Ondernemingen willen groeien, en hebben daarvoor eerst geld nodig. Totdat de

winst binnenkomt, gebruiken ze het anticipatiekrediet.

Leasing

Leasing is het huren van duurzame middelen in plaats van ze te kopen.

Operational leasing: De overeenkomst is op korte termijn opzegbaar. Als een object

dan economisch verouderd, is dat risico voor de verhuurder. Ook het onderhoud en

verzekeringskosten is voor de verhuurder.

Financial leasing: De overeenkomst wordt gesloten voor de geschatte economische

levensduur van het object. De overeenkomst is tussentijds niet opzegbaar. Het risico

voor economische veroudering, onderhouds- en verzekeringskosten zijn voor de

huurder.

Sale-and-lease-back: Om aan geld te komen, kan een bedrijf één van haar bezittingen

verkopen en hem direct daarna terugleasen. Bijvoorbeeld een gebouw.

Consumptief krediet

Krediet voor particulieren, bestemd voor consumptieve doeleinden (caravan, woning).

Doorlopend krediet

De bank leent een bedrag dat na een bepaald termijn moet worden terugbetaald. Bij de

afsluiting moet ook provisie worden betaald, en moet de consument interest betalen

over de schuld. Het bedrag hoeft niet in één keer worden opgenomen en afgeloste

bedragen kunnen weer opnieuw worden opgenomen.

Persoonlijke lening

De consument leent een bedrag voor een bepaald doel. De consument neemt dat bedrag

dan in één keer op. Afgeloste bedragen mogen niet opnieuw worden opgenomen. De

terugbetaling vindt plaats in gelijke termijnen, die deels uit aflossing en deels uit interest

bestaan. Die twee samen heten financieringskosten.

Afbetaling

De koper koopt een artikel, betaalt minimaal 20% van het artikel en krijgt het mee naar

huis. Het restant en een interestvergoeding betaalt hij in een aantal termijnen. Dit

gebeurt bij artikelen waar men jaren plezier van kan hebben. Een consument gebruikt

deze manier wanneer hij op het moment dat hij dit product wil hebben, niet genoeg geld

heeft.

Huurkoop

Lijkt op afbetaling, maar hier wordt de koper pas eigenaar van het product als hij het

heeft afbetaald. Bij koop en verkoop op afbetaling wordt de koper al eigenaar als hij het

product mee naar huis neemt. Verder is een verschil dat bij afbetaling de verkoper zijn

product slechts terug kan eisen via de rechter – waar veel kosten mee gepaard gaan. Bij

huurkoop mag de verkoper het product terughalen, wanneer hij niet meer betaalt. De

verkoper heeft daar dus meer zekerheid, en is de kredietprijs ook lager.

Enkelvoudige en samengestelde interest

Bij het lenen van geld heb je twee soorten betalingen:

Aflossen: Het terugbetalen van het geleende vermogen.

Interest (rente): De vergoeding voor het ter beschikking stellen van het vermogen.

Enkelvoudige interest: Je krijgt iedere keer een even groot bedrag rente over je

beginbedrag.

Samengestelde interest: Je krijgt niet alleen rente over het beginkapitaal, maar ook

over de bijgeschreven rente. J

Interest uitrekenen

Betekenis letters

K = (Begin)kapitaal

E = (Eind)kapitaal

P = Percentage

T = Tijd in jaar

c = Constante, hoeveel periodes van T zitten er in een jaar? (Als T in maanden is, is c 12)

n = Aantal perioden

i = Interestperunage (Perunage is ‘per 1’; percentage gedeeld door 100)

Enkelvoudige interest

Samengestelde interest

Er is één bedrag en je rekent naar een eindbedrag toe.

Je wilt van een eindbedrag naar een beginbedrag toerekenen (er is één bedrag).

Interestpercentages aanpassen

Bij enkelvoudige interest is 1,5% per halfjaar gelijk aan 3% per jaar. Dat heet het

nominale interestpercentage. Bij samengestelde interest is 1,5% per halfjaar meer

dan 3% per jaar. Om percentages aan te passen naar verschillende periodes gebruik je

het effectieve interestpercentage, via de formule: (1+i)n

Stel een interestpercentage is 4,8% per jaar en je wilt dat per maand hebben.

Het nominale interestpercentage (bij enkelvoudige interest) is: 4,8 / 12 = 0,4%

Een maand is 1/12 periode van een jaar, dus de formule voor effectieve interest wordt:

= 0,0039. Het gevraagde percentage is dan 0,39% per maand.

Renten

Rente is niet alleen een synoniem voor interest, maar ook een reeks gelijke bedragen die

met gelijke tussenruimte worden betaald (of ontvangen). Die bedragen termijnen. De

datum waarop zo’n termijn wordt betaald is een vervaldatum, en de tijd tussen twee

vervaldata is een periode.

In tegenstelling tot bij samengestelde of enkelvoudige interest verandert je kapitaal

iedere keer dat je een nieuw bedrag stort bij termijnen. Er zijn dus ‘meerdere bedragen’.

De formule voor het rekenen met termijnen naar een eindwaarde is:

Iemand stort gedurende 4 jaar ieder jaar 3000 euro op zijn bankrekening en krijgt daar

2% interest per jaar over. Je kunt niet de formule van samengestelde interest gebruiken,

omdat je dan geen rekening zou houden met het feit dat er ieder jaar nog 3000 euro

bijkomt. Je gebruikt dus de formule voor termijnen.

K = 3000

i = 0,02

n=4

En (na invullen) = €12612,12

Terugrekenen bij een bedrag met termijnen gaat via de formule (je rekent terug naar de

‘Constante waarde’):

Iemand krijgt van de verzekering van 2008 tot 2012 ieder jaar 20000 euro. Hij wil het

bedrag echter direct hebben in 2008. De verzekeringsmaatschappij rekent met 6,2%

interest per jaar.

K = 20000

i = 0,062

n = 5 (2008 tot 2012 zijn 5 termijnen)

Cn (na invullen) = €83790,87

Dus:

N.B.: Alleen de formule voor enkelvoudige interest moet je uit je hoofd kennen, de rest

krijg je op het proefwerk erbij.