Beleggen volgens Markowitz

In de jaren 50 heeft Harry Markowitz gewerkt aan het probleem van het samenstellen van een portefeuille.

De ideeën, zoals uiteindelijk neergelegd in zijn proefschrift Portfolio Selection, bleken revolutionair en

vormen tot op de dag van vandaag de basis van portefeuille selectie modellen. Het meest bekende model is

het Capital Asset Pricing Model, kortweg CAPM, dat voortbouwt op de ideeën van Markowitz. De fondsen van

HiQ Invest zijn zodanig geconstrueerd dat zij – volgens het CAPM model – een waardevolle toevoeging

vormen voor een belegger met een standaard portefeuille. Dit artikel behandelt de kernideeën van

Markowitz en vormt op die manier de basis voor een vervolg waarin het CAPM model aan de orde komt.

Risico en rendement van een aandeel

Markowitz kijkt naar de rendementen van aandelen over één periode. Deze rendementen zijn random,

d.w.z. dat het rendement voor het komend jaar nog niet bekend is. Dit betekent niet dat er helemaal niets

over te zeggen valt; de rendementen worden namelijk gemodelleerd aan de hand van een kansverdeling.

Een dergelijke kansverdeling kent kansen toe aan mogelijke paden waarlangs de rendementen zich kunnen

ontwikkelen. Een voorbeeld van een bekende kansverdeling is de zogenaamde normale verdeling, die vaak

afgebeeld wordt als een klokkromme.

Markowitz kijkt niet zozeer naar de vorm van de kansverdeling, maar naar eigenschappen ervan. Eén van

deze eigenschappen is het gemiddelde van de verdeling en dit getal is in feite het verwachte rendement van

het aandeel. De termen ‘verwacht rendement’ en ‘gemiddeld rendement’ worden naast elkaar gebruikt.

Naast het verwachte rendement kijkt Markowitz naar de standaarddeviatie, een maat die aangeeft hoe

verspreid de mogelijke uitkomsten in de toekomst kunnen liggen. In de financiële wereld worden de termen

standaarddeviatie en volatility door elkaar gebruikt. De mate van spreiding van toekomstige rendementen

geeft aan wat een belegging in dat aandeel voor risico inhoudt, immers, hoe meer spreiding rondom het

verwachte rendement, hoe minder zekerheid er is dat het verwachte rendement gerealiseerd wordt.

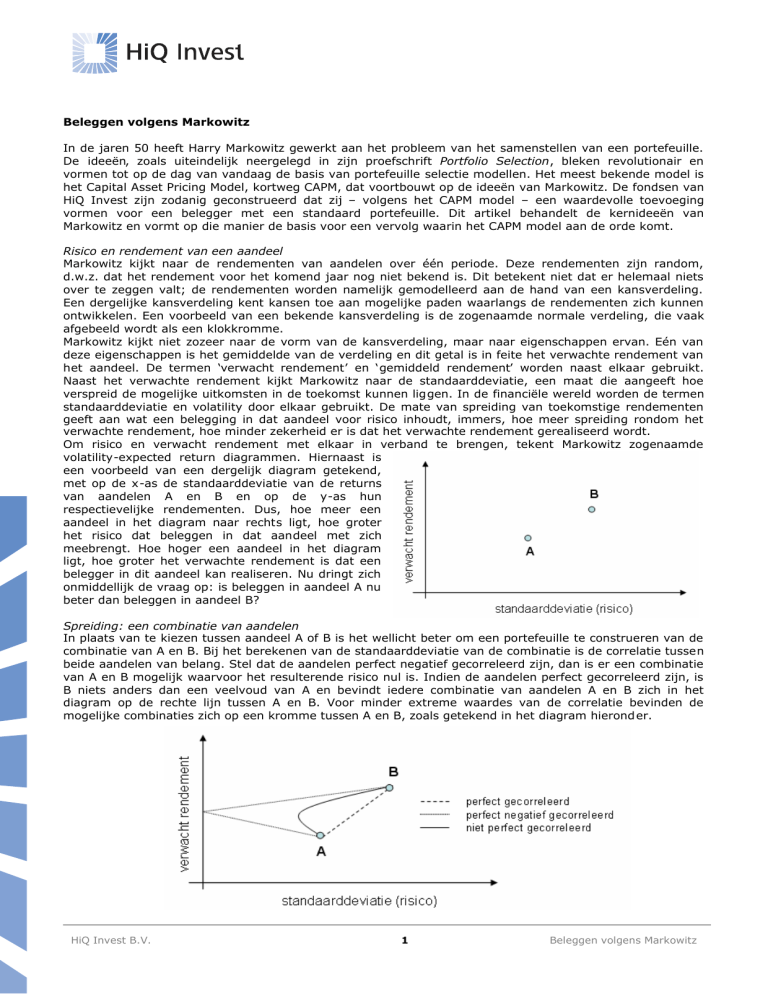

Om risico en verwacht rendement met elkaar in verband te brengen, tekent Markowitz zogenaamde

volatility-expected return diagrammen. Hiernaast is

een voorbeeld van een dergelijk diagram getekend,

met op de x-as de standaarddeviatie van de returns

van aandelen A en B en op de y-as hun

respectievelijke rendementen. Dus, hoe meer een

aandeel in het diagram naar rechts ligt, hoe groter

het risico dat beleggen in dat aandeel met zich

meebrengt. Hoe hoger een aandeel in het diagram

ligt, hoe groter het verwachte rendement is dat een

belegger in dit aandeel kan realiseren. Nu dringt zich

onmiddellijk de vraag op: is beleggen in aandeel A nu

beter dan beleggen in aandeel B?

Spreiding: een combinatie van aandelen

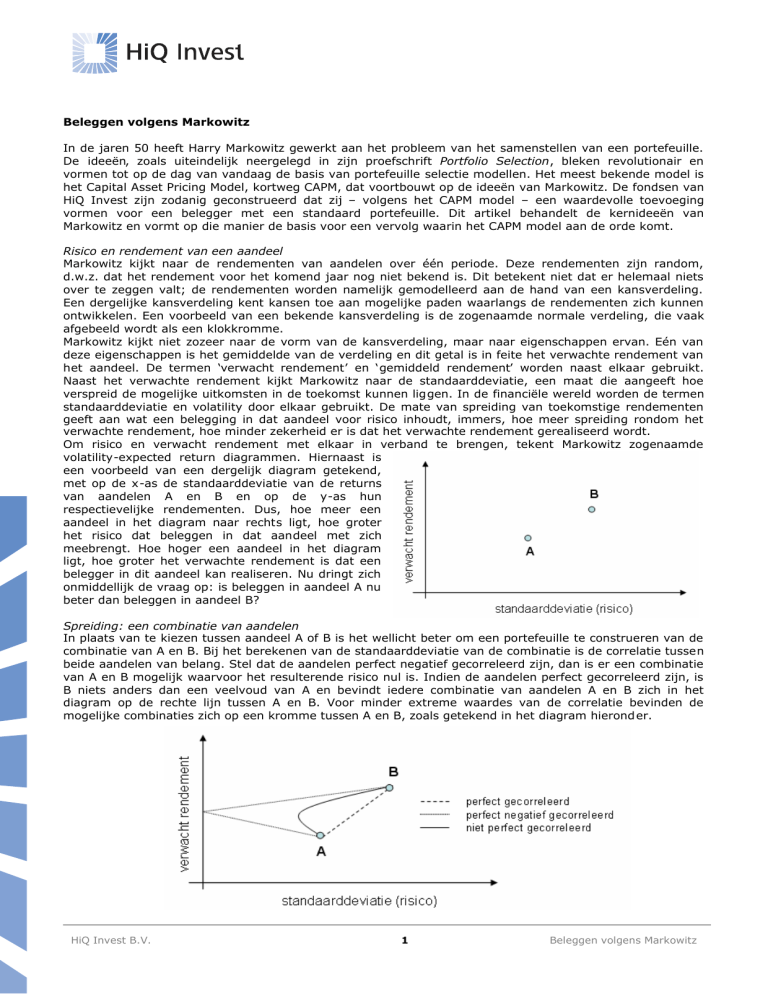

In plaats van te kiezen tussen aandeel A of B is het wellicht beter om een portefeuille te construeren van de

combinatie van A en B. Bij het berekenen van de standaarddeviatie van de combinatie is de correlatie tussen

beide aandelen van belang. Stel dat de aandelen perfect negatief gecorreleerd zijn, dan is er een combinatie

van A en B mogelijk waarvoor het resulterende risico nul is. Indien de aandelen perfect gecorreleerd zijn, is

B niets anders dan een veelvoud van A en bevindt iedere combinatie van aandelen A en B zich in het

diagram op de rechte lijn tussen A en B. Voor minder extreme waardes van de correlatie bevinden de

mogelijke combinaties zich op een kromme tussen A en B, zoals getekend in het diagram hierond er.

HiQ Invest B.V.

1

Beleggen volgens Markowitz

Portefeuille: meer aandelen vormen een gebied

Zoals hierboven beschreven, definiëren twee aandelen een kromme in het diagram. Wat gebeurt er nu met

3 of meer niet perfect gecorreleerde aandelen? In dat geval ontstaat er een gebied in het diagram en kan de

belegger ieder punt van dit gebied bereiken door een combinatie van de aandelen A, B, C, ... in portefeuille

te houden. Markowitz noemt dit gebied de feasible set.

De belegger is slechts in een beperkt aantal delen van dit gebied geïnteresseerd. Immers, stel dat hij weet

welk gemiddeld rendement hij wil behalen: hij wordt verondersteld risico-avers te zijn en dus bij het behalen

van dit verwacht rendement die portefeuille te kiezen die zo min mogelijk risico bevat. Dit betekent dat hij

alleen geïnteresseerd is in de rand van het gebied, de zogenoemde minimal variance set.

Niet de hele rand is interessant, immers, stel dat een belegger weet welk risico hij wil lopen. Dan kiest hij

hierbij - hij wordt verondersteld hebzuchtig te zijn - het maximale verwachte rendement. Dit bevindt zich

aan de bovenkant van de rand van het gebied, voorbij het punt met het kleinste risico, het minimal variance

punt. Dit stuk van de rand van het gebied is de bekende efficient frontier van Markowitz.

De spaarrekening

Naast risicovolle beleggingen, kan een belegger er ook voor kiezen een gedeelte van zijn vermogen aan te

houden op een spaarrekening. Hiervan is het rendement niet random en dat betekent dat in Markowitz

termen het verwachte rendement gelijk is aan de spaarrente en het risico gelijk is aan nul.

De

spaarrekening bevindt zich op de y-as van het diagram en vanuit dit punt kan - in combinatie met een

risicovolle belegging uit de efficient frontier - iedere portefeuille op de rechte lijn tussen de spaarrekening en

de risicovolle belegging bereikt worden. Nu is er één risicovolle belegging waarvoor deze lijn zijn maximale

steilheid bereikt en dit is het efficiënte fonds. Het onderstaande plaatje geeft deze situatie weer. Het is niet

mogelijk een lijn te tekenen die uit de spaarrekening vertrekt, het grijze gebied raakt en steiler is dan de lijn

zoals die nu als efficient frontier in het onderstaande plaatje getekend is.

Concrete toepassing voor de belegger

Voor de belegger betekent dit twee dingen. Ten eerste moet hij bepalen welk risico hij wil lopen voor welk

rendement. Bovendien is de Markowitz belegger voortdurend op zoek naar het efficient fund; hij moet

immers zijn geld verdelen over dit fund en zijn spaarrekening. In de praktijk bestaat het efficient fund niet

en proberen beleggers het te benaderen door een mix van aandelen, obligaties, opties en/of

beleggingsfondsen. De fondsen van HiQ Invest zijn zodanig opgezet dat een toevoeging van deze fondsen

aan een doorsnee portefeuille deze portefeuille meer op het efficient fund uit de Markowitz theorie laten

lijken.

HiQ Invest B.V.

2

Beleggen volgens Markowitz

In een volgende nieuwsbrief meer over het CAPM model. Dit model is een logische volgende stap op het

moment dat iedere belegger geacht wordt in het efficient fund te investeren.

HiQ Invest B.V.

Singel 540

1017 AZ Amsterdam

T 020 – 427 59 93

F 020 – 420 88 52

E [email protected]

HiQ Invest B.V.

3

Beleggen volgens Markowitz