April 2017

Alle compartimentgegevens zijn per 31 maart 2017

www.schroders.be

Schroder International Selection Fund

Greater China

A Acc EUR

http://SISF-Greater-China-EUR-A-Acc-FQR-BENL

Beleggingsdoelstelling en -beleid

Basisvaluta

USD

Het compartiment streeft naar vermogensgroei door te beleggen in aandelen van bedrijven in de Volksrepubliek

China, de SAR Hongkong en Taiwan.

Introductiedatum van het

Compartiment

28 maart 2002

Het compartiment belegt ten minste twee derde van zijn vermogen in aandelen van bedrijven in de Volksrepubliek

China, de SAR Hongkong en Taiwan.Het compartiment kan direct beleggen in China B-Aandelen en China

H-Aandelen en kan maximaal 10% van zijn vermogen beleggen in China A-Aandelen via de Shanghai-Hong Kong

Stock Connect.Het compartiment kan gebruik maken van derivaten met het oog op het verlagen van het risico of

een efficiënter beheer van het compartiment. Het compartiment kan ook contanten houden.

Greater China is een compartiment van Schroder International Selection Fund. Schroder International Selection

Fund is een beleggingsmaatschappij van het open type, opgericht als 'société anonyme' (naamloze vennootschap)

naar het recht van het Groothertogdom Luxemburg en met de kenmerken van een 'BEVEK' beleggingsvennootschap met veranderlijk kapitaal.

Introductiedatum van het

aandelenklasse

26 mei 2008

Compartimentsvermogen (Miljoen)

USD 781,6

Risico-overwegingen

Koers einde periode (EUR)

47,07

Totaal aantal posities

68

Compartimentsbeheerder

Louisa Lo

Compartimentsbeheerder sinds

01 september 2002

Kerncijfers over 3 jaar

Compartiment

Volatiliteit (%)

19,5

---

Sharpe Ratio

0,9

---

De bovenstaande ratio's zijn gebaseerd op de op

bid-to-bid basis berekende rendementscijfers.

Financiële ratio's

Compartiment

K/Boekwaarde

1,8

---

K/W-verhouding

19,0

---

Voorspelde

K/W-verhouding

17,9

---

Winstgroei in 3 jaar (%)

12,3

---

Deze financiële ratio's hebben betrekking op de

gemiddelde posities in het compartiment en in de

index (indien vermeld).

Een aantal van de in dit document gebruikte termen

zijn gedefinieerd in een lexicon, dat op aanvraag

(kosteloos) beschikbaar is bij Schroder Investment

Management (Luxembourg) S.A. ofwel bij de

financiële dienstverlening in België: J.P. Morgan

Chase Bank N.A., is ook beschikbaar op de

internetsite www.schroders.be/lexicon

Risico van het land China: Wijzigingen in het politieke, juridische, economische of belastingbeleid van China

kunnen leiden tot verliezen of hogere kosten voor het compartiment.

Tegenpartijrisico: De tegenpartij van een derivaat of andere contractuele overeenkomst of synthetisch financieel

product kan mogelijk niet in staat zijn te voldoen aan zijn verplichtingen aan het compartiment, wat leidt tot een

gedeeltelijk of volledig verlies voor het compartiment.

Valutarisico: Het compartiment kan worden blootgesteld aan verschillende valuta. Schommelingen in buitenlandse

wisselkoersen kunnen leiden tot verliezen.

Risico voor derivaten: Een derivaat kan anders presteren dan verwacht en kan leiden tot een groter verlies dan de

prijs van het derivaat.

Risico van opkomende markten en grensmarkten: Opkomende markten en met name grensmarkten zijn

doorgaans onderworpen aan een groter politiek, juridisch, operationeel en tegenpartijrisico.

Risico voor effecten: Effectenkoersen fluctueren dagelijks op basis van meerdere factoren waaronder algemeen,

economisch, industrieel of bedrijfsnieuws.

Hefboomrisico: Het compartiment gebruikt derivaten voor hefboomwerking, wat het gevoeliger maakt voor

bepaalde markten of rentebewegingen en wat kan leiden tot een bovengemiddelde volatiliteit en een risico op

verlies.

Liquiditeitsrisico: In moeilijke marktomstandigheden kan het compartiment een aandeel mogelijk niet verkopen

voor de volledige waarde of helemaal niet. Dit kan invloed hebben op het resultaat en kan ertoe leiden dat het

compartiment terugkoop van zijn aandelen opschort of uitstelt.

Operationeel risico: Storingen bij serviceleveranciers kunnen leiden tot onderbrekingen in de verrichtingen van het

compartiment of verliezen.

Shanghai-Hong Kong Stock Connect-risico: Het compartiment kan beleggen in Chinese "A"-aandelen via de

Shanghai-Hong Kong Stock Connect en te maken krijgen met clearing en afwikkelings-, regelgevings-,

operationele en tegenpartijrisico's.

Kapitaalrisico / uitkeringsbeleid: de uitgaven van deze aandelencategorie worden betaald uit het kapitaal in plaats

van uit de beleggingsinkomsten. De kapitaalgroei zal lager liggen en in periodes van lage groei kan er

kapitaalerosie zijn.

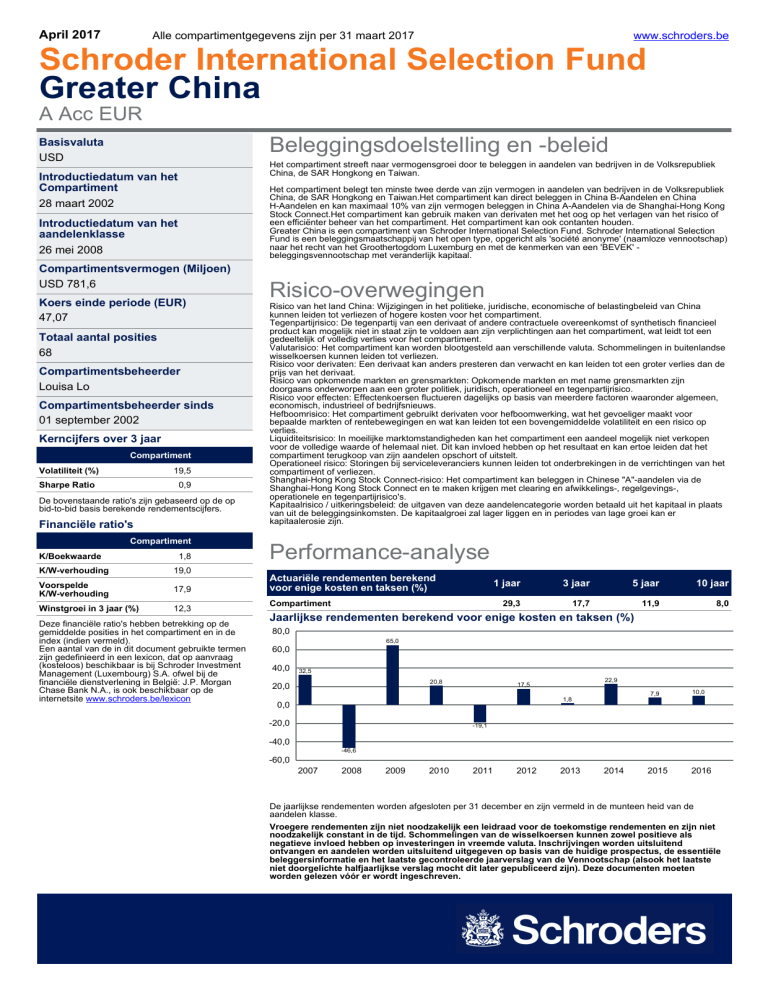

Performance-analyse

Actuariële rendementen berekend

voor enige kosten en taksen (%)

Compartiment

1 jaar

3 jaar

5 jaar

10 jaar

29,3

17,7

11,9

8,0

Jaarlijkse rendementen berekend voor enige kosten en taksen (%)

80,0

65,0

60,0

40,0

32,5

20,8

20,0

22,9

17,5

7,9

10,0

1,8

0,0

-20,0

-19,1

-40,0

-46,6

-60,0

2007

2008

2009

2010

2011

2012

2013

2014

2015

2016

De jaarlijkse rendementen worden afgesloten per 31 december en zijn vermeld in de munteen heid van de

aandelen klasse.

Vroegere rendementen zijn niet noodzakelijk een leidraad voor de toekomstige rendementen en zijn niet

noodzakelijk constant in de tijd. Schommelingen van de wisselkoersen kunnen zowel positieve als

negatieve invloed hebben op investeringen in vreemde valuta. Inschrijvingen worden uitsluitend

ontvangen en aandelen worden uitsluitend uitgegeven op basis van de huidige prospectus, de essentiële

beleggersinformatie en het laatste gecontroleerde jaarverslag van de Vennootschap (alsook het laatste

niet doorgelichte halfjaarlijkse verslag mocht dit later gepubliceerd zijn). Deze documenten moeten

worden gelezen vóór er wordt ingeschreven.

Schroder Investment Management (Luxembourg) S.A. Belgium branch, Sint-Michielslaan 47, 1040 Brussel, Belgium, Tel: +32 2 400 00 07.

Schroder International Selection Fund Greater China

Alle rendementgegevens van het compartiment zijn gebaseerd op de verschillen in nettovermogenswaarde,

netto-inkomsten herbelegd. Ingeval er een aandelencategorie gecreëerd wordt na de lanceringsdatum van het

compartiment, wordt gebruik gemaakt van een gesimuleerd historisch rendement, dat gebaseerd wordt op het

rendement van een bestaande aandelencategorie binnen het compartiment, waarbij rekening gehouden wordt met

het verschil in de Totale Onkostenratio (Total Expense Ratio) en met het effect van eventuele

prestatievergoedingen.

Bron: Schroders Het compartiment Schroder ISF Greater China werd gelanceerd om de transfer van beleggers in

de Schroder China Dragon Fund (gelanceerd op 12/05/1997) naar de Schroder ISF BEVEK mogelijk te maken.

Voor maart 2002 maakt het Schroder ISF Greater China compartiment gebruik van de track record van het

Schroder China Dragon Fund vanaf de originele lanceringsdatum in 1997.

De jaarlijkse volatiliteit is gemeten op basis van de laatste drie jaren. De volatiliteit is een risicomaatstaf van een

compartiment en wordt gemeten in functie van de jaarlijkse doorsneevariatie die het compartiment kan neerzetten.

Informatie

Depotbank

J.P. Morgan Bank Luxembourg S.A., European Bank &

Business Centre, 6 route de Trèves, 2633

Senningerberg, Luxemburg

Financiële dienst in België

CACEIS Belgium SA

Address : Avenue du Port/Havenlaan 86C, Box 320,

B-1000 Bruxelles, Belgium

Phone: +32 2 209 26 00

Accumulatie

SIGCAEA:LX

LU0365775922.LUF

5,00 % van het bruto ingelegde bedrag

Bloomberg

Reuters

Instapvergoeding

Lopende kosten (recentst

beschikbaar)

1,87 %

Distributievergoeding

0,00 %

Minimum inleg

EUR 1.000 of USD 1.000 of het dichtstbijzijnde equivalent daarvan

in een andere vrij converteerbare valuta. Van de minimum inleg kan

naar goeddunken van het bestuur worden afgeweken.

Swing Pricing

Het swing price mechanisme heeft tot doel de verwatering te

beperken en de zittende beleggers te beschermen. Het zorgt ervoor

dat beleggers die aandelen van een compartiment kopen of

verkopen een deel van de transactiekosten (dat wil zeggen het

verschil tussen aan- en verkoopprijs van de onderliggende

beleggingen en de transactiekosten) voor hun rekening nemen. De

prijsaanpassingen als gevolg van swing pricing zijn ten hoogste 2%

van de netto waarde.

Looptijd

Onbeperkt

BEVEK-beheerder

Schroder Investment Management (Hong Kong) Ltd,

Suites 3301, Level 33, Two Pacific Place, 88

Queensway, Hong Kong SAR, Hong Kong

Schroder Investment Management

(Luxembourg) S.A.

5, rue Höhenhof, 1736, Senningerberg, Luxembourg

Tel: (352) 341 342 212

Fax: (352) 341 342 342

Voor uw eigen zekerheid worden alle

telefoongesprekken opgenomen.

Bij klachten kunt u zich richten tot de

Afdeling Compliance van Schroders

5, rue Höhenhof, 1736, Senningerberg, Luxembourg

Tél.: (352) 341 342 202 Fax: (352) 341 342 342

Email: [email protected]

Consumentenombudsdienst

North Gate II, Boulevard du Roi Albert II 8

1000 Bruxelles

Tél.: 02 702 52 20

Fax: 02 808 71 29

Email: [email protected]

Site web: http://mediationconsommateur.be/

Deelnemingen

Kosten

Bij de inschrijving is in België een vergoeding van max. 3,00% van het totale inschrijvingsbedrag. Er zijn geen

uitstapkosten. De taks op de beursverrichtingen van 1,32 % (met een maximum van EUR 4,000 per transactie) is

verschuldigd op de inkoop of conversie van kapitalisatieaandelen als ze worden uitgevoerd door de tussenkomst

van een professioneel tussenpersoon in België. Dividenden die door de Vennootschap uitgekeerd worden aan

natuurlijke personen die Belgische fiscale inwoners zijn, zijn onderworpen aan een Belgische roerende voorheffing

met een tarief van 27% indien deze uitgekeerd worden door de tussenkomst van een financiële tussenpersoon die

in België gevestigd is (deze informatie geldt voor alle distributieaandelen). Indien de dividenden door dergelijke

natuurlijke personen worden ontvangen zonder tussenkomst van een in België gevestigde financiële

tussenpersoon, moeten deze het bedrag van de ontvangen dividenden in hun belastingaangifte aangeven en zullen

zij op dat bedrag belast worden aan een tarief van 27%. In geval van inkoop of verkoop van aandelen van een

compartiment dat meer dan 25% van zijn activa in schuldvorderingen investeert (voor zover bijkomende

voorwaarden vervuld zijn), wordt het interestgedeelte van de inkoopprijs of verkoopprijs belast aan een tarief van

27% in België.

De 10 grootste posities

Sector

%NAV

1. Taiwan Semiconductor Manufacturing

Informatietechnologie

8,0

2. Tencent Holdings

Informatietechnologie

5,1

3. Alibaba Group Holding

Informatietechnologie

5,0

4. China Mobile

Telecommunicatiediensten

4,3

5. Hon Hai Precision Industry

Informatietechnologie

3,1

6. China Construction Bank

Financials

2,9

7. HSBC Holdings

Financials

2,9

8. Ctrip.com International

Luxe consumptiegoederen

2,7

9. Weibo

Informatietechnologie

2,7

10. Bank of China (Hong Kong)

Financials

2,7

Totaal

Marktkapitalisatie

(%)

<500 miljoen

15,3

>=500<1000 miljoen

4,0

>=1000<2000 miljoen

4,4

>=2000<5000 miljoen

>=5000 miljoen

7,5

68,8

39,5

Schroder Investment Management (Luxembourg) S.A. Belgium branch, Sint-Michielslaan 47, 1040 Brussel, Belgium, Tel: +32 2 400 00 07.

Schroder International Selection Fund Greater China

Spreiding van het

vermogen (%)

Sector

Land

29,8

Informatietechnologie

Financials

Liquiditeiten bestaan uit contant

geld, deposito's en

geldmarktinstrumenten met een

looptijd tot 397 dagen, die geen

deel vormen van het primaire

beleggingsdoel en -beleid. De

eventuele verplichting die aan het

futurescontracten op de

aandelenindex is gekoppeld, wordt

in mindering gebracht op de

liquiditeiten. Bron: Schroders

68,3

China

21,1

15,4

Hongkong

13,7

Luxe consumptiegoederen

10,6

Industrie

6,3

Telecommunicatiediensten

4,5

Materialen

Vastgoed

3,5

Gezondheidszorg

2,9

Australië

Derivaten

Liquiditeiten

Energie

2,6

Nutsbedrijven

2,2

Basisconsumptiegoederen

2,1

Derivaten

0,0

Liquiditeiten

0,7

14,0

Taiwan

1,5

0,0

0,7

Kapitaalrisico

De belegger staat bloot aan het risico dat hij het ingelegde kapitaal aan het einde van de looptijd niet of niet geheel terugkrijgt. Hoe groot dit risico is, hangt af van het

gebruikte mechanisme en de onderliggende belegging.

Rendementsrisico

Het rendement van een belegging in een ICB is onzeker en wordt (vrijwel) nooit gegarandeerd. Het rendement kan bestaan uit een eventuele stijging van de waarde van het

compartiment (waardestijging) en, voor distributie-aandelen, een dividend. Beide zijn onzeker.

Marktrisico

Het risico op verlies als gevolg van schommelingen in de prijzen van financiële instrumenten.

Schroder International Selection Fund is een Beleggingsvennootschap met veranderlijk kapitaal (BEVEK) naar Luxemburgs recht die is opgericht voor onbepaalde duur en is

onderworpen aan Europese reglementering. De BEVEK voldoet aan de criteria voor collectief beleggen (ICB). Geen enkele persoonlijke informatie of verklaring mag als

beleggingsadvies worden beschouwd. Inschrijvingen worden uitsluitend ontvangen en aandelen worden uitsluitend uitgegeven op basis van de huidige prospectus, de

essentiële beleggersinformatie en het laatste gecontroleerde jaarverslag van de Vennootschap (alsook het laatste niet doorgelichte halfjaarlijkse verslag mocht dit later

gepubliceerd zijn). Deze documenten moeten worden gelezen vóór er wordt ingeschreven. Kopieën van deze documenten zijn gratis te verkrijgen bij Schroder Investment

Management (Luxembourg) S.A. en op de website www.schroders.be en bij uw plaatselijke Schroders-kantoor; en bij de Financiële dienst in België, CACEIS Belgium SA,

Brussels, Avenue du Port/Havenlaan 86C, Box 320, B-1000 Brussel. Het prospectus van de Vennootschap samen met het jaarverslag en halfjaarlijks verslag zijn in het

Engels en kunnen gratis opgevraagd worden bij Schroder Investment Management (Luxembourg) S.A., en bij de financiële dienst in België, CACEIS Belgium SA, Brussels,

Avenue du Port/Havenlaan 86C, Box 320, B-1000 Brussel en op de volgende internetsite: www.schroders.be. De essentiële beleggersinformatie voor de investeerder is

beschikbaar in het Frans of het Nederlands bij de financiële dienst in België, CACEIS Belgium SA, Brussels, en op de internetsite www.schroders.be.

De publicatie van de totale netto inventariswaarde wordt gepubliceerd op de website van de Belgische Vereniging van Asset Managers (Belgian Asset Managers Association

- BEAMA): www.beama.be. De netto inventariswaarde is ook beschikbaar via de Belgische financiële dienst. Daarnaast zijn de tariefroosters verkrijgbaar bij de distributeurs

in België. Een belegging in de Vennootschap kan risico's met zich meebrengen, die uitvoerig in het prospectus beschreven zijn. De netto-inventariswaarde en de uitgekeerde

bedragen van de aandelen van de Vennootschap kunnen zowel stijgen als dalen en het is mogelijk dat een belegger zijn totaal geïnvesteerde bedrag niet terugkrijgt.

Vroegere rendementen zijn niet noodzakelijk een leidraad voor de toekomstige rendementen en zijn niet noodzakelijk constant in de tijd. Schommelingen van de

wisselkoersen kunnen zowel positieve als negatieve invloed hebben op investeringen in vreemde valuta. Vrijgegeven voor publicatie door Schroder Investment Management

(Luxembourg) S.A., 5, rue Höhenhof, L-1736 Senningerberg, Luxemburg. R.C.S. Luxemburg: B 37.799.

Lexicon

Wat betekent k/boekwaarde (koers/boekwaarde)- of K/B-ratio?

Een ratio die de marktwaarde van een aandeel vergelijkt met zijn boekwaarde. De ratio wordt berekend door de actuele slotkoers van het aandeel te delen door de

boekwaarde per aandeel in het meest recente kwartaal. Ook wel 'koers/eigen vermogen-ratio' genoemd. Berekend als volgt: K/B-ratio= Aandelenkoers / Totale activa Immateriële activa en verplichtingen

Een lagere K/B-ratio kan op een ondergewaardeerd aandeel wijzen. Het kan echter ook betekenen dat er iets fundamenteel mis is met het bedrijf. Zoals bij de meeste ratio's

verschilt dit van sector tot sector. Deze ratio geeft u er ook een idee van of u te veel betaalt voor wat er zou overblijven als het bedrijf onmiddellijk failliet ging.

Wat betekent K/W-verhouding (koers/winst- of K/W-ratio)?

Een waarderingsratio van de actuele aandelenkoers van een bedrijf ten opzichte van zijn winst per aandeel. Berekend als volgt: Marktwaarde per aandeel / Winst per

aandeel (WPA)

Als het aandeel van een bedrijf momenteel bijvoorbeeld aan €43 per aandeel noteert en de winst over de afgelopen 12 maanden €1,95 per aandeel bedroeg, heeft het

aandeel een K/W-ratio van 22,05 (€43/€1,95). De WPA is meestal die van de laatste vier kwartalen (in het Engels 'trailing P/E'), maar is soms gebaseerd op ramingen van de

verwachte winst voor de volgende vier kwartalen (in het Engels 'projected P/E' of 'forward P/E') Een derde variant baseert zich op de som van de laatste twee kwartalen en

de ramingen voor de volgende twee kwartalen. Ook wel de "koersratio" of "winstratio" genoemd.

Winstgroei in 3 jaar

Wat betekent dit?

De groei op jaarbasis van de bedrijfswinsten in de afgelopen drie jaar. Voor beleggingsfondsen wordt de winstgroei berekend aan de hand van een gewogen gemiddelde van

de aandelen in de portefeuille. Aandelen van bedrijven die in het verleden hoge winsten hebben geboekt, zijn doorgaans groeiaandelen. Beleggers zijn bereid om extra te

betalen voor aandelen van snel groeiende bedrijven. Als een beleggingsfonds een bovengemiddelde winstgroei heeft, is dat een indicatie dat het fonds groeiaandelen bezit.

Door de winstgroei van gemeenschappelijke beleggingsfondsen te vergelijken, krijgt u een idee van hun relatieve agressiviteit.

Wat betekent alpha (alfa)?

1. Een maat voor de prestaties op voor risico gecorrigeerde basis. Alfa vergelijkt de volatiliteit (prijsrisico) van een beleggingsfonds met de voor risico gecorrigeerde

prestaties van een benchmarkindex. Het overrendement van het fonds ten opzichte van het rendement van de benchmark-index, is de alfa van een fonds. 2. Het abnormale

rendement op een effect of portefeuille dat hoger ligt dan het rendement dat door een evenwichtsmodel zoals het Capital Asset Pricing Model (CAPM) zou worden voorspeld.

Investopedia verklaart het begrip alpha (alfa)

1. Alfa is een van de vijf technische risicoratio's. De andere zijn: bèta, standaarddeviatie, R-kwadraat en de Sharpe-ratio. Dit zijn stuk voor stuk statistische maatstaven die in

de moderne portefeuilletheorie worden gebruikt. Al deze indicatoren zijn bedoeld om beleggers te helpen het risico/rendement-profiel van een gemeenschappelijk

beleggingsfonds te bepalen. Eenvoudig gezegd wordt alfa vaak beschouwd als de waarde waarmee een portefeuillebeheerder het rendement van een fonds verhoogt of

verlaagt. Een positieve alfa van 1,0 betekent dat het rendement van het fonds 1% hoger ligt dan dat van zijn benchmark-index. Een negatieve alfa van 1,0 geeft aan dat het

rendement van het fonds 1% onder dat van zijn referentie-index ligt. 2. Als op basis van een CAPM-analyse wordt geschat dat een portefeuille 10% in waarde zal stijgen

maar de portefeuille uiteindelijk 15% in waarde stijgt, heeft de portefeuille een alfa van 5%. Deze 5% is het rendement boven het door het CAPM-model voorspelde

rendement.

Wat betekent beta (bèta)?

Een maat voor de volatiliteit, of het systematische risico, van een effect of een portefeuille in vergelijking met de volatiliteit van de markt als geheel. Bèta wordt gebruikt in het

Capital Asset Pricing Model (CAPM), een model dat het verwachte rendement van een actief berekent op basis van zijn bèta en de verwachte marktrendementen.

Investopedia verklaart het begrip beta (bèta)

De bèta wordt berekend met behulp van regressieanalyse, en kan worden beschouwd als de neiging van het rendement van een effect om te reageren op schommelingen in

de markt. Een bèta van 1 geeft aan dat de prijs van het effect zal meebewegen met de markt. Een bèta van minder dan 1 betekent dat het effect minder volatiel zal zijn dan

de markt. Een bèta van meer dan 1 betekent dat de prijs van het effect volatieler zal zijn dan de markt. Als bijvoorbeeld de bèta van een aandeel 1,2 is, dan is dat aandeel in

theorie 20% volatieler dan de markt. Veel aandelen van nutsbedrijven hebben een bèta van minder dan 1. Aan de Nasdaq genoteerde aandelen van hoogtechnologische

bedrijven daarentegen hebben meestal een bèta van meer dan 1. Dat betekent dat ze een hoger rendementspotentieel hebben, maar ook meer risico inhouden.

Wat betekent informatieratio (IR)?

De verhouding tussen enerzijds het portefeuillerendement boven het rendement van een benchmark (meestal een index) en anderzijds de volatiliteit van die rendementen.

De informatieratio (IR) meet in welke mate een portefeuillebeheerder in staat is om een hoger rendement te realiseren dan dat van een benchmark, maar tracht ook te meten

hoe consistent de belegger is. Deze ratio bepaalt of de outperformance van de beheerder ten opzichte van de benchmark werd gerealiseerd op slechts enkele maanden tijd

dan wel gelijkmatig gespreid is over een langere periode. Hoe hoger de IR, hoe consistenter een beheerder is, en consistentie is een ideale eigenschap. Informatieratio =

(Rp- Ri) / Sp-i

Informatieratio

Rp = rendement van de portefeuille

Ri = rendement van de index of benchmark

Sp-i = tracking error (standaarddeviatie van het verschil tussen het rendement van de portefeuille en dat van de index)

Investopedia verklaart het begrip informatieratio (IR)I

Een hoge informatieratio kan worden bereikt wanneer het rendement van de portefeuille hoog is, het rendement van de index laag is, en de tracking error laag is.

Bijvoorbeeld:

Beheerder A heeft een rendement van 13% behaald en zijn tracking error bedraagt 8%. Beheerder B heeft een rendement van 8% behaald en zijn tracking error bedraagt

4,5%. Het rendement van de index bedraagt -1,5%. De informatieratio van beheerder A = [13-(-1,5)]/8 = 1,81 De informatieratio van beheerder B = [8-(-1,5)]/4,5 = 2,11

Beheerder B behaalde een lager rendement, maar heeft een hogere (betere) IR. Een hoge ratio betekent dat een beheerder efficiënter hogere rendementen kan bereiken

dan een beheerder met een lage ratio door extra risico te nemen. Extra risico kan worden genomen door te beleggen in instrumenten met een hefboomeffect.

Wat betekent Sharpe Ratio (Sharpe-ratio)?

Een ratio ontwikkeld door Nobelprijswinnaar William F. Sharpe om het voor risico gecorrigeerde rendement te meten. De Sharpe-ratio wordt berekend door de risicovrije

rentevoet - zoals die van Amerikaanse staatsobligaties met een looptijd van 10 jaar - af te trekken van het rendement van een portefeuille en het resultaat te delen door de

standaarddeviatie van het portefeuillerendement. De formule voor het berekenen van de Sharpe-ratio is: = (rp - rf) / σp

rp = Expected portfolio return

rf = Risk free rate

σp = Portfolio standard deviation

Verwacht portefeuillerendement

Risicovrije rentevoet

Standaarddeviatie van de portefeuille

Investopedia verklaart het begrip Sharpe Ratio (Sharpe-ratio)

De Sharpe-ratio geeft aan of de rendementen van een portefeuille het resultaat zijn van verstandige beleggingsbeslissingen dan wel van een bovenmatig risico. Deze ratio is

zeer nuttig, want een portefeuille of fonds mag dan wel hogere rendementen hebben dan vergelijkbare portefeuilles of fondsen, maar is pas een goede belegging als die

hogere rendementen niet gepaard gaan met al te veel extra risico. Hoe hoger de Sharpe-ratio van een portefeuille, hoe beter zijn voor risico gecorrigeerd rendement. Een

negatieve Sharpe-ratio geeft aan dat het rendement van een risicoloos actief hoger zou zijn dan dat van het geanalyseerde effect. Een variant van de Sharpe-ratio is de

Sortino-ratio, die geen rekening houdt met de effecten van opwaartse prijsbewegingen op de standaarddeviatie, maar alleen het rendement ten opzichte van de neerwaartse

prijsvolatiliteit meet.

Wat betekent tracking error?

In de financiële wereld is tracking error een maat voor de mate waarin een portefeuille zijn referentie-index volgt. De beste maat is de wortel uit het gemiddelde van de

kwadraten van het verschil tussen het portefeuille- en indexrendement. Als de tracking error wordt berekend voor een periode in het verleden, spreken we van een

'gerealiseerde' of 'ex post' tracking error. Als een model wordt gebruikt om de tracking error te voorspellen, spreken we van een 'ex ante' tracking error. De ex-post tracking

error is nuttiger voor rendementsrapportage, terwijl portefeuillebeheerders de ex-ante tracking error over het algemeen gebruiken om het risico te beheersen. Er bestaan

verschillende modellen voor het voorspellen van de ex-ante tracking error, van eenvoudige aandelenmodellen die de bèta gebruiken als primaire determinant tot complexere

modellen op basis van meerdere factoren en vastrentende waarden.

Wat betekent ASC 820 (FAS 157)?

FAS 157, ofwel Financial Accounting Standard (FAS) 157, was de oorspronkelijke naam van Topic 820 - de 'fair value' standaard die eind 2007 werd ingevoerd. De

standaard, die ook bekend staat als de 'mark-to-market regel', vereist dat compartimenten de effecten tegen reële waarde waarderen in plaats te vertrouwen op historische

koersen. De beheerder moet een rangorde in de beleggingen aanbrengen, die bestaat uit 3 niveaus, waarbij niveau 1 staat voor de effecten waarvan de waarde het

gemakkelijkst vast te stellen is en niveau 3 voor de effecten waarvan de waarde het minst transparant en het moeilijkst vast te stellen is. Niveau 2 staat voor de effecten

waarvan de waarde niet rechtstreeks waarneembaar is en die moeten worden vergeleken met soortgelijke activa waarvan de waarde rechtstreeks waarneembaar is.

Wat betekent Opsplitsing liquiditeit?

Deze term beschrijft hoe gemakkelijk een bepaald waardepapier of instrument te verhandelen is. Van een liquide waardepapier, zoals een aandeel in een grote

beursgenoteerde onderneming of een staatsobligatie, is de waarde gemakkelijk vast te stellen; het kan worden gekocht of verkocht zonder groot effect op de koers. Bij een

illiquide waardepapier kan een poging om te kopen of verkopen de koers beïnvloeden, ook al is een transactie mogelijk. Deze cijfers geven een indruk van de mogelijkheid

om het compartiment te liquideren en de tijd die nodig zou zijn om 100% van de onderliggende activa geleidelijk te verkopen. Doel van deze informatie is meer inzicht te

geven in het vermogen van het compartiment om grote terugkopen te doen zonder de cliënt langer te laten wachten dan contractueel is voorzien.

Wat betekent Marktkapitalisatie?

De marktwaarde van het uitgegeven aandelenkapitaal van een bedrijf, ofwel het aantal aandelen vermenigvuldigd met de huidige beurskoers van die aandelen. Op basis van

hun marktkapitalisatie ("market cap") worden bedrijven aangemerkt als large cap, mid cap of small cap, hoewel de criteria voor de indeling in de praktijk afhankelijk zijn van

de markt in kwestie.

Wat betekent Bronnen van rendement?

De uitsplitsing van de portefeuilleresultaat over de diverse risicobronnen. Hiermee wordt zichtbaar hoeveel elk instrument heeft bijgedragen aan het totale maandelijkse

rendement; elke bijdrage kan vervolgens worden gerangschikt naar sector/regio om een verdergaande analyse mogelijk te maken.

CDS en CDX

Credit default swap en credit default swap index

CDS

Credit default swap

Een credit default swap is een swap die ontworpen is om de kredietblootstelling van vastrentende producten tussen twee of meerdere partijen over te dragen. Een credit

default swap is een overeenkomst waarbij de koper van de swap tot aan de vervaldatum van het contract betalingen verricht aan de verkoper van de swap. Als

tegenprestatie stemt de verkoper ermee in, in geval van wanbetaling door de emittent of een andere kredietgebeurtenis, de premie van het effect en alle rentebetalingen

vanaf dat moment tot de vervaldatum voor zijn rekening te nemen.

CDX

Credit default swap index

Een credit default swap index is een kredietderivaat dat gebruikt wordt voor de afdekking van kredietrisico of om een positie in te nemen in een mandje kredietinstellingen. In

tegenstelling tot een credit default swap, een onderhands verhandeld kredietderivaat, is een credit default swap index een volledig gestandaardiseerd kredieteffect, waardoor

het meer liquide kan zijn en de spread tussen bied- en laatkoers kleiner is. Dit betekent dat het voordeliger kan zijn om een portefeuille die samengesteld is uit credit default

swaps of obligaties, met een CDS-index af te dekken in plaats van met een groot aantal CDS'en van elk een specifieke kredietdebiteur om een vergelijkbaar effect te

verkrijgen. CDS-indexen zijn benchmarks die tot doel hebben beleggers die in het bezit zijn van obligaties tegen wanbetaling te beschermen. Beurshandelaars gebruiken ze

om te speculeren op veranderingen in de kredietkwaliteit.

Fundamental Long & Short

Fundamental long: Dit is een op kerncijfers gebaseerde long-positie.

Fundamental short: Een op kerncijfers gebaseerde short-positie.

Long/short-beleggen is gebaseerd op een "bottom-up" fundamentele analyse van de individuele bedrijven waarin belegd is. Er kan ook een "top-down"-analyse gedaan

worden van de risico's en opportuniteiten die bedrijfstakken, sectoren, landen en de macro-economische situatie bieden. Er is een grote verscheidenheid aan strategieën

voor long/short-beleggen. Er zijn generalisten en beheerders die zich richten op bepaalde bedrijfstakken en sectoren of op bepaalde regio's. Beheerders kunnen zich

specialiseren in een categorie - bijvoorbeeld largecaps, smallcaps, waarde of groei. Er zijn vele handelsstijlen, van frequente en dynamische handelaars tot enkele beleggers

die zich op de langere termijn richten. Een fondsbeheerder streeft ernaar de volatiliteit te beperken door middel van spreiding, via afdekkingsposities die over verschillende

regio's, bedrijfstakken, sectoren en marktkapitalisaties verspreid zijn, en door middel van afdekking tegen niet-spreidbaar risico zoals marktrisico. Naast het feit dat dit voor

de portefeuille in zijn geheel een vereiste is, kan neutraliteit vereist zijn voor individuele regio's, bedrijfstakken, sectoren en marktkapitalisatie. Er is een grote verscheidenheid

in de mate waarin beheerders de voorkeur geven aan hoge rendementen, waarbij gebruik kan worden gemaakt van geconcentreerde portefeuilles met een hefboomwerking,

en naar lage volatiliteit streven, wat een ruimere spreiding en afdekking vereist.

Kapitaalstructuur arbitrage

Wanneer er twee of meer posities aangehouden worden met verschillende niveaus ten aanzien van de kapitaalstructuur om gebruik te maken van het arbitrageverschil.

Relatieve waarde/pair trade

Twee posities worden gekoppeld wanneer de verwachting is dat hun waardes zullen convergeren of divergeren, onafhankelijk van hun op- of neerwaartse koersbewegingen.

Tail hedges

Afdekkingen die gericht zijn op het verminderen van het effect van staartrisico's.

Staartrisico is een vorm van portefeuillerisico dat zich voordoet wanneer de mogelijkheid dat een belegging meer dan drie standaarddeviaties van het gemiddelde afwijkt

groter is dan bij een normale verdeling. Staartrisico omvat gebeurtenissen waarvan de kans dat ze zich voordoen klein is, en doen zich voor op de eindpunten van een

normale distributiecurve.

Rang

De Rang geeft informatie over de obligatiestructuur van het fonds voor wat betreft de volgorde waarin schulden worden afgelost wanneer de emittent in staking van betaling

verkeert. Senior obligaties moeten bijvoorbeeld eerder worden afgelost dan achtergestelde obligaties.