Bijlage 1:

Rekenvoorbeelden behorende bij de Cliëntenbrief Aftrek buitengewone

uitgaven

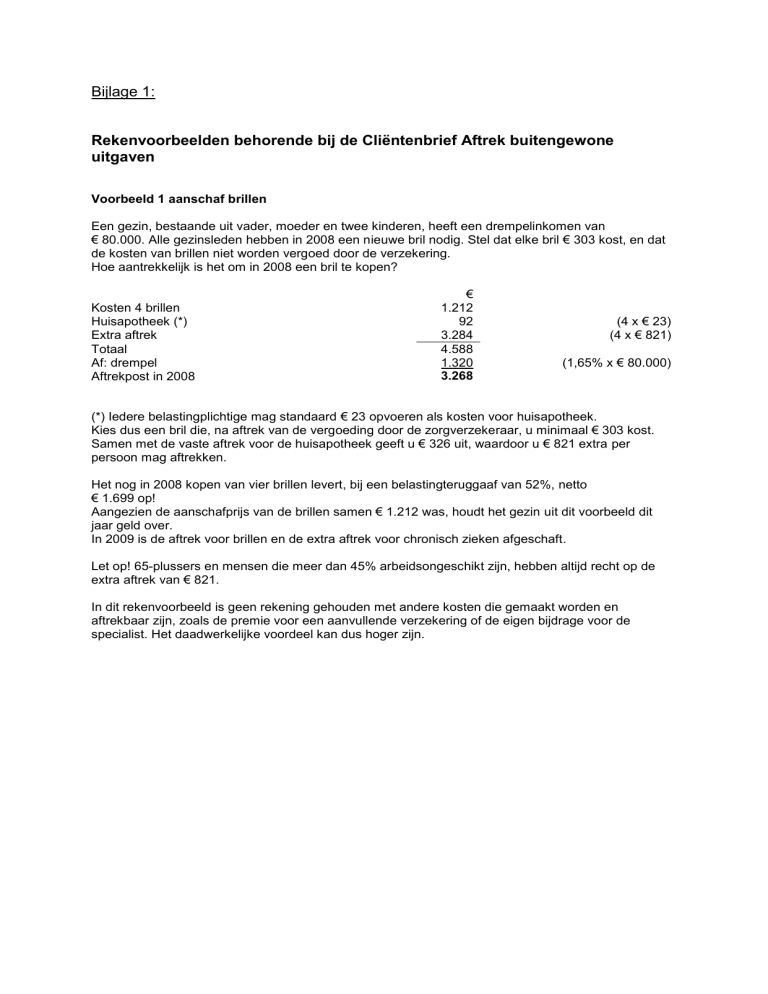

Voorbeeld 1 aanschaf brillen

Een gezin, bestaande uit vader, moeder en twee kinderen, heeft een drempelinkomen van

€ 80.000. Alle gezinsleden hebben in 2008 een nieuwe bril nodig. Stel dat elke bril € 303 kost, en dat

de kosten van brillen niet worden vergoed door de verzekering.

Hoe aantrekkelijk is het om in 2008 een bril te kopen?

Kosten 4 brillen

Huisapotheek (*)

Extra aftrek

Totaal

Af: drempel

Aftrekpost in 2008

€

1.212

92

3.284

4.588

1.320

3.268

(4 x € 23)

(4 x € 821)

(1,65% x € 80.000)

(*) Iedere belastingplichtige mag standaard € 23 opvoeren als kosten voor huisapotheek.

Kies dus een bril die, na aftrek van de vergoeding door de zorgverzekeraar, u minimaal € 303 kost.

Samen met de vaste aftrek voor de huisapotheek geeft u € 326 uit, waardoor u € 821 extra per

persoon mag aftrekken.

Het nog in 2008 kopen van vier brillen levert, bij een belastingteruggaaf van 52%, netto

€ 1.699 op!

Aangezien de aanschafprijs van de brillen samen € 1.212 was, houdt het gezin uit dit voorbeeld dit

jaar geld over.

In 2009 is de aftrek voor brillen en de extra aftrek voor chronisch zieken afgeschaft.

Let op! 65-plussers en mensen die meer dan 45% arbeidsongeschikt zijn, hebben altijd recht op de

extra aftrek van € 821.

In dit rekenvoorbeeld is geen rekening gehouden met andere kosten die gemaakt worden en

aftrekbaar zijn, zoals de premie voor een aanvullende verzekering of de eigen bijdrage voor de

specialist. Het daadwerkelijke voordeel kan dus hoger zijn.

Voorbeeld 2 aanschaf bril

Belastingplichtige heeft een inkomen van € 30.500 en is voornemens in 2008 een nieuwe bril aan te

schaffen.

Om voor aftrek in aanmerking te komen moet iemand minstens € 325 euro aan ziektekosten hebben:

€

Bril moet minstens kosten

303

Huisapotheek (*)

23

Totaal

326

Verhoging met 113% (inkomen is lager dan modaal)

368

Extra aftrek

821

Totaal

1.515

Af: drempel

503

(1,65% x € 30.500)

Aftrekpost in 2008

1.012

Het nog in 2008 kopen van een bril levert, bij een belastingteruggaaf van 41.85% een

belastingteruggaaf van € 418 netto op!

In 2009 is de aftrek voor brillen en de extra aftrek voor chronisch zieken afgeschaft.

Let op! 65-plussers en mensen die meer dan 45% arbeidsongeschikt zijn, hebben altijd recht op de

extra aftrek van € 821.

In dit rekenvoorbeeld is geen rekening gehouden met andere kosten die gemaakt worden en

aftrekbaar zijn, zoals de premie voor een aanvullende verzekering of de eigen bijdrage voor de

specialist. Het daadwerkelijke voordeel kan dus hoger zijn.

Voorbeeld 3 tandartskosten

Een alleenstaande, jonger dan 65 jaar, en met een drempelinkomen van € 80.000 overweegt een

gebitsrenovatie die € 5.000 kost. Deze kosten worden niet vergoed door een aanvullende

verzekering/tandartsverzekering. Het bedrag voor de renovatie komt daarom geheel voor eigen

rekening.

Kosten tandarts

Huisapotheek (*)

Totaal

Af: drempel

Aftrekpost in 2008

€

5000

23

5.023

1.320

3.703

(1,65% x € 80.000)

Het nog in 2008 laten uitvoeren van de gebitsrenovatie levert, bij een belastingteruggaaf van 52%,

netto € 1.925 op.

Als met de renovatie gewacht wordt tot 2009 is de rekensom als volgt.

Kosten tandarts

Af: drempel

€

5.000

2.960

Aftrekpost in 2009

2.040

(1,65% x € 40.000 en 5,75%

over het meerdere)

Het in 2009 laten uitvoeren van de gebitsrenovatie levert, bij een belastingteruggaaf van 52%, netto €

1.060 op. Dat is dus € 865 minder dan wanneer de renovatie nog in 2008 wordt uitgevoerd.

In dit rekenvoorbeeld is geen rekening gehouden met andere kosten die gemaakt worden en

aftrekbaar zijn, zoals de premie voor een aanvullende verzekering of de eigen bijdrage voor de

specialist. Het daadwerkelijke voordeel kan dus hoger zijn.

In bijlage 3 bij deze brief treft u een overzicht aan van kosten, waarbij is aangegeven of ze in 2008 en

2009 aftrekbaar zijn of niet. Bovendien is vermeld onder welke categorie ze aftrekbaar zijn, dit in

verband met de vermenigvuldigingsfactor en de forfaitaire (vaste) aftrek voor chronisch zieken (in

2008).

Voorbeeld 4 uitvaartverzekering

Een belastingplichtige doet in 2008 een depositostorting van € 4.000 bij een

verzekeringsmaatschappij of eigen BV(*). Dit deposito is bestemd om na het overlijden van

belastingplichtige de uitgaven van diens uitvaart (begrafenis of crematie) te dekken. Over het deposito

wordt een rente vergoed. Na het overlijden van belastingplichtige kunnen de erven van

belastingplichtige de rekeningen betreffende de uitvaart indienen bij de BV/ verzekeringsmaatschappij.

Het bedrag van het deposito wordt uitgekeerd. Vraag is of de storting van € 4.000 als buitengewone

uitgaven in aanmerking kan worden genomen.

De belastingplichtige kan € 4.000 als buitengewone uitgaven in aanmerking nemen, indien aan een

aantal voorwaarden is voldaan. Deze voorwaarden zijn:

op het moment van de storting moeten deze betrekking hebben op belastingplichtige, zijn partner

en zijn jonger dan 27-jarige kinderen (voor zover belastingplichtige zich redelijkerwijs gedrongen

heeft kunnen voelen tot het doen van die uitgaven);

de storting, de som van de stortingen en de bijgeschreven rente overtreffen niet wat gebruikelijk

is (daar is in ieder geval sprake van als het bedrag niet hoger is dan het in de wet genoemde

bedrag. Dit is voor 2008 € 6.590;

terugstorting (geheel of ten dele), vervreemding en verpanding zijn uitgesloten;

er vindt nimmer restitutie in geld plaats;

uit het deposito worden alleen uitgaven voor de uitvaart vergoed, die als uitgaven wegens

overlijden in de zin van de Wet inkomstenbelasting 2001 zijn aan te merken.

De Staatssecretaris van Financiën accepteert in ieder geval als gebruikelijke uitgaven de uitgaven tot

het bedrag van de in box 3 geldende vrijstelling voor een kapitaalverzekering bij overlijden. Maar ook

hoge(re) overlijdenskosten zijn door de Hoge Raad wel in aftrek geaccepteerd.

(*) De depotstorting kan ook worden gedaan bij de eigen BV. Op deze mogelijkheid gaan wij in dit

verband niet in. Voor nadere informatie kunt u met ons contact opnemen.

![Lees de wetenschappelijke beschrijving van [G]OUD](http://s1.studylibnl.com/store/data/000629403_1-0c84024ff570d5cdecc54b7712aeb586-300x300.png)