“VERHUIS” DE EIGEN WONING NAAR BOX 4

De Rotterdamse hoogleraar Stevens heeft vorige week een nieuw plan gelanceerd met het

doel een beter en rechtvaardiger alternatief te bieden voor de huidige regeling van de

hypotheekrenteaftrek, waarin hij belangrijke “systeemfouten” ziet (zie het Financieele

Dagblad van vrijdag 11 maart j.l.). Stevens stelt voor de hypotheekrenteaftrek en het

huurwaardeforfait af te schaffen en de eigen woning naar box 3 te verhuizen. Ter compensatie

van diverse nadelige inkomsteneffecten voor de huiseigenaren introduceert hij daarbij een

redelijk complex ogend systeem van vrijstellingen, extra heffingskortingen en een verlaging

van het toptarief in de inkomstenbelasting van 52% naar 48%.

De voorgestelde verhuizing van de eigen woning naar box 3 wekt mijn verwondering en ik

ben bevreesd dat Stevens hiermee de ene systeemfout voor een andere inruilt. In het huidige

belastingstelsel wordt vermogen niet belast, maar het rèndement op vermogen en dit wordt

verdisconteerd in box 3 door middel van een rendementsheffing van 1,2%. Introductie van de

eigen woning als vermogensbestanddeel in box 3 suggereert dat de eigen woning rendement

genereert. Dit is zonneklaar niet het geval, evenmin als een eigen auto of een zeiljacht dat

doet. Of komt hier de oude fiscale leer van het huis als fictieve bron van inkomen (rendement)

weer om de hoek kijken? Dan zijn we opnieuw beland bij het vermaledijde

huurwaardeforfait dat het voorstel juist beoogde af te schaffen.

Als het duidelijk is dat de eigen woning niet echt in box 1 past, dan is het -althans in mijn

visie- minstens zo evident dat de eigen woning zeker niet thuishoort in box 3. De conclusie is

onontkoombaar: de eigen woning is een fiscale categorie sui generis. Ik stel daarom voor om

de eigen woning onder te brengen in een nieuw te creëren box: box 4.

Het creëren van een box 4 voor de eigen woning heeft als groot voordeel dat het de

systematiek van box 1 (inkomen uit werk) opschoont, dat van box 3 (inkomen uit sparen en

beleggen) niet compliceert, en de mogelijkheid biedt om ten aanzien van de eigen woning

een apart en helder fiscaal regiem te ontwerpen.

Het politieke en maatschappelijke debat over de fiscale aspecten van de eigen woning kan

zich nu focusseren op de essentiële vragen rond de hypotheekaftrek en hoeft zich niet te

verliezen in aanpassingen van het fiscale stelsel dat betrekking heeft op inkomen om

compensatie te vinden voor wijzigingen met betrekking tot de hypotheekrenteaftrek.

In het voorstel van Stevens wordt de hypotheekrenteaftrek geheel afgeschaft. Toch er zou in

de politiek een voorkeur kunnen bestaan om het fiscaal faciliteren van het bezit van een eigen

woning te continueren, maar dan (op termijn) via een stelsel dat de hypotheekrenteaftrek

beperkt en rechtvaardiger uitwerkt voor de lagere inkomensgroepen.

Wanneer hierover inderdaad overeenstemming kan worden bereikt, dan rest de vraag welke

zijn de einddoelen van het nieuwe stelsel en hoe moet de overgang vanuit het huidige stelsel

plaats vinden.

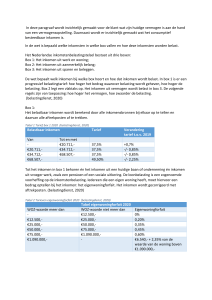

Box 4 biedt daartoe alle denkbare mogelijkheden. Ter illustratie geef ik een voorbeeld.

Stel het geaccordeerde einddoel is een uniforme belastingaftrek van maximaal 30% van de

rente betaald over een hypotheekschuld van maximaal € 300.000 te bereiken over 15 jaren.

Wanneer uitgegaan wordt van een situatie waarbij maximaal de rente over een

hypotheekschuld van € 1.000.000 tegen een (gemiddeld) tarief van 45% wordt afgetrokken,

dan betekent dit, dat bij de voorgestelde afbouw elk jaar de maximaal voor aftrek in

aanmerking komende hypotheekschuld met ca € 50.000 daalt en het rentepercentage met 1%.

Met dit schema leveren de grote leners met de hoogste inkomens het eerst en het meest in.

Leners met kleine inkomens zouden kunnen profiteren als hun renteaftrekpercentage

geleidelijk stijgt naar 30%.

Zoals gezegd dit is slechts een voorbeeld; andere einddoelen zijn voorstelbaar, zo ook

bijvoorbeeld de toepassing van een schijventarief of een kortere overgangsperiode.

Zelfs kan overwogen worden om de hypotheekschuld voor aftrek eerst te “salderen” met het

overig eigen vermogen (zoals door mij werd gesuggereerd in het FD van 28 september 1999).

Het huurwaardeforfait zou idealiter direct moeten verdwijnen ( zie hiervoor).

Tenslotte nog een laatste opmerking over het voorstel van Stevens.

In bijna alle discussies over de hypotheekrenteaftrek wordt voorbijgegaan aan het feit dat er

ook een grote groep (vooral ouderen) bestaat , die geen of weinig hypotheekschuld meer heeft

en zelfs door de Wet Hillen wordt aangemoedigd deze schuld volledig af te lossen . Na op

deze wijze eindelijk verlost te zijn van een huurwaardeforfait, zouden zij door het plan

Stevens ten aanzien van de eigen woning opnieuw door de fiscus worden lastig gevallen en

waarschijnlijk weer fictieve huurpenningen moeten afdragen. Voor hen is de voorgestelde

Box 4 een uitkomst, want ze zullen er niets mee te maken krijgen.

Dr. A.A.Holscher

Aerdenhout

adres:

Zuidlaan 25

2111 GB Aerdenhout

14 maart 2005