Deelnemersvergadering

Stichting Pensioenfonds

Thales Nederland

28 juni 2016

.

1

Agenda

1.

2.

3.

4.

5.

6.

7.

8.

9.

10.

Opening

Notulen van de deelnemersvergadering van 3 juni 2015

Governance

Herstelplan

Financiële gegevens 2015

2016: Pensioenpremie, CDC en indexatie

Verantwoordingsorgaan

Actualiteit: toekomstvisie pensioenstelsel door Pensioenfederatie

Rondvraag en enquête

Sluiting

.

2

Notulen 3 juni 2015

.

3

Governance

.

4

Organisatie en toezicht pensioenfonds

Toezicht

Accountant

(KPMG)

Uitvoering

Overheid

(DNB / AFM)

Manager Pensioenfonds

Bureau Pensioenzaken

Beleggingsadviescommissie

Bestuur

Kasbank

Administratie

Stichting

(AonHewitt) VisitatiePensioenfonds

h

commissie

Risicomangement

Thales

commissie

VerantNederland

woordingsorgaan

Vermogensbeheer

(NN IP en Blackrock)

Adviserend actuaris

(WillisTowersWatson)

Communicatiecommissie

Compliance officer Waarmerkend actuaris

(WillisTowersWatson)

.

5

Wet en Regelgeving

Communicatie

Wet Pensioencommunicatie (mei 2015): doel is om pensioenregelingen

makkelijker te vergelijken, communicatie omtrent inzicht in de pensioensituatie

en eventueel aan te zetten tot actie van deelnemers

Algemene informatie over pensioenregeling via Pensioen 1-2-3: er zijn

verschillende lagen van communicatie:

•

•

•

Laag 1: visuele communicatie (‘plaatjes’ en een beperkte tekst)

Laag 2: uitleg met meer tekst en achtergrond

Laag 3: juridische en beleidsmatige documenten (meestal moeilijk leesbaar voor

deelnemers)

Te vinden via de website www.thales-nl-pensioenfonds.nl

Persoonlijke informatie via de Pensioenplanner, het Uniform Pensioenoverzicht

en MijnPensioenOverzicht.nl

.

6

Bestuur

Het bestuur van het pensioenfonds bestaat uit 6 leden: 2 leden namens de

actieven/werknemers, 1 lid namens de pensioengerechtigden en 3 leden namens

de werkgever. Het bestuur is als volgt samengesteld:

•

actieven/werknemers:

– Emiel Stolp (sinds juni 2006, zittingstermijn tot juni 2020)

– Pieter Dekker (sinds juni 2004, zittingstermijn tot juni 2016)

•

pensioengerechtigden:

– Jos Visser (sinds juli 2012, zittingstermijn tot juni 2018)

•

werkgever:

– Gerard Mulders (sinds maart 1992, zittingstermijn tot juni 2020)

– John Soepenberg (sinds maart 2008, zittingstermijn tot juni 2016)

– Dirk Jan de Bruijn (sinds februari 2012, zittingstermijn tot juni 2018)

.

7

Herstelplan

.

8

Dekkingsgraad (definitie)

Vermogen fonds

= dekkingsgraad %

Verplichtingen

Een dekkingsgraad van 108 % betekent dat het pensioenfonds voor iedere

100 euro die nu en in de toekomst aan pensioen moet worden uitgekeerd,

108 euro aan beleggingen heeft

• Minimaal vereiste dekkingsgraad is 104,2%, anders dekkingstekort

• Vereist (op 10-jaars termijn) is ongeveer 120%, anders reservetekort

.

9

Herstelplan

Stichting Pensioenfonds Thales Nederland heeft in 2015 een herstelplan

ingediend bij de toezichthouder De Nederlandsche Bank. Er is sprake van

reservetekort (dekkingsgraad <120%)

Dit plan is op basis van het Nieuw Financieel Toetsingskader opgesteld

Daaruit blijkt dat het fonds, bij bepaalde aannames, voldoende herstelkracht

heeft en binnen een periode van 10 jaar uit herstel is en het vereist eigen

vermogen dan weer op peil is (stand evaluatie april 2016)

.

10

Ontwikkeling Pensioenfonds Thales 2007-2015

(effecten cumulatief over periode van 9 jaar, afgerond op hele mln euro)

Kapitaal

Pensioenverplichtingen DG

(in mln euro)

(in mln euro)

Stand 1/1/2007

Premie

Uitkeringen

Beleggingsresultaat

686

+235

-236

+554

Kosten

Stand 31/12/2015

-12

1227

524

Opbouw

+211

Uitkeringen

-236

Daling marktrente +411

Rentetoevoeging +115

Levensduur

+82

Impact UFR (3 aanp.)+48

Indexatie

+18

Verlaging 3,5%

-34

1139

130,8%

107,7%

.

11

Financiële gegevens 2015

.

12

2015

Verandering t.o.v.

2014 +/-

Totaal per

31 december 2015

Pensioenvermogen

+21,1 mln

1.227,5 mln

Pensioenverplichtingen

+47,9 mln

1.139,2 mln

Aantal gepensioneerden

+101

1.655

Aantal actieven

-146

1.678

Aantal Ex-deelnemers

+37

1.347

Dekkingsgraad

-2,8%-punt

107,7%

Beleidsdekkingsgraad

+0,6%-punt

109,0%

Indexatie (act + gepens)

0%

Rendement *

+2,5%

(lange) rente

- 0,17%-punt

1,64%

* Inclusief Swap overlay en valuta afdekking

.

13

Beleggingen 31 december 2015 (in mln euro)

124

41 94

vastgoed fondsen

aandelen

396

vastrentend (obligaties)

marktwaarde swap overlay

572

cash

.

14

Rendement 2015

Aandelen

Obligaties

Onroerendgoed fondsen

Totaal

Rendement

Fonds 2015

10,28%

0,55%

11,96%

5,31%

Bijdrage

- Swap overlay

- Valuta afdekking

- 1,59%

- 1,26%

Totaal rendement 2015

2,46%

Rendement

benchmark 2015

8,21%

0,00%

13,31%

4,30%

.

15

Rendement afgelopen 9 jaar

In %

2015

2014

2013

2012

2011

2010

2009

2008

2007

Totaal

20082015

Gemidd

eld per

jaar

20072015

Totaal

beleggingsrendement*

2,5%

26,2%

2,8%

15,6%

8,3%

11,6%

12,1%

-7,9%

-2,8%

86,4%

7,16%

Totaal

beleggingsrendement

(unhegded)

5,3%

13,1%

6,5%

12,4%

-0,9%

9,1%

16,9%

-15,0%

-2,8%

48,9%

4,52%

Benchmark

(unhegded)

4,3%

13,9%

5,2%

12,6%

-0,5%

8,2%

13,9%

-15,6%

-2,2%

42,4%

4,02%

* Totaal beleggingsrendement betreft het rendement inclusief het effect van valuta afdekking

en swap overlay (swap overlay sinds mrt 2008)

.

16

Beleggingsstrategie

– Startpunt beleggingsstrategie:

ALM studie (Asset Liability Management)

– Acties 2015:

• Afspraken over strategische advisering door Black Rock

Solutions

• De externe adviseur Beleggingsbeleid dhr Ballendux is

opgevolgd door dhr Wouters

.

17

Uitvoeringskosten 2015

Pensioenfonds Thales NL

• Vermogensbeheer 54 basispunten (0,54%) van het gemiddeld

belegd vermogen (totale kosten 6.7 M€)

• Pensioenbeheer € 389 per actieve deelnemer en

pensioengerechtigde (totale kosten 1.3 M€)

Conclusie:

Kostenniveau in lijn met fondsen van vergelijkbare omvang (op

basis van de Kasbank benchmark)

.

18

2016

.

19

Actuele dekkingsgraad 31 mei 2016

• Vermogen 1.311 M€

• Verplichtingen 1.244 M€

• Actuele dekkingsgraad 105,4%

• Beleidsdekkingsgraad 106,6%

.

20

2016: Risicohouding

• Mate waarin het fonds bereid is beleggingsrisico’s te lopen om de

doelstellingen van het fonds te realiseren en kan lopen gegeven de kenmerken

van het fonds

• Vastgesteld na overleg met Centrale Ondernemingsraad, de werkgever, het

verantwoordingsorgaan en de VVSPTN

• Belangrijkste kenmerken

– Streven naar een zo stabiel mogelijk premieniveau

– Om voorwaardelijke toeslagen te financieren bereid risico te lopen

– Beoogd niveau toeslagverlening op lange termijn 100% prijsinflatie.

Realistischer is lager niveau (80% prijsinflatie)

.

21

2016: Haalbaarheidstoets

Doel: inzicht geven in

•

•

•

•

•

De gevolgen van de financiële opzet van het fonds

De verwachtingen en risico’s, met name tav koopkrachtbeleid

De consistentie en evenwichtigheid van het beleid

De haalbaarheid en consistentie van het premiebeleid

De herstelkracht van het fonds

De belangrijkste uitkomst waarnaar gekeken wordt is het pensioenresultaat. Dat

is een maatstaf voor koopkrachtbehoud. Let wel: de toets heeft een venster van

60 jaar!

Uit de resultaten is naar voren gekomen dat het fonds slaagt voor de toetsen

.

22

Pensioenpremie 2016

.

23

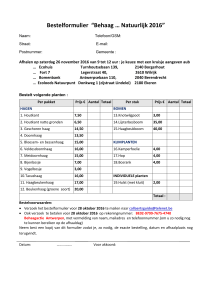

Premie

Totale

premie

Werkgeversdeel

premie

Werknemers

deel premie

opbouwpercentage

2012

28,3%

16,98%

11,32%

2,0%

2013

33,1%

18+3,1%*

12%

1,98%

2014

32,5%

18+2,5%*

12%

1,90%

2015

30,2%**

18+0,2%

12%

1,875%

2016

28,5%

17,1%

11,4%

1,875%

* De werkgever is bereid om de benodigde premie boven 30% in 2013 en 2014 op zich te nemen,

hier mogen geen rechten aan worden ontleend voor de toekomst

** Door het vervallen van de verdere opbouw van minimumgarantiepensioen is de premie in 2015 met terugwerkende kracht

vastgesteld op 28,5%. Het werkgeversdeel is gerestitueerd aan de werkgever.

.

24

Premie 2016

-

Wijziging van premiesystematiek: berekening van kostendekkende premie

gebaseerd op verwacht rendement in plaats van (5 jaars gemiddelde) DNB

rente termijnstructuur

-

Verwacht rendement van beleggingsmix: 4,5%, inflatie verwachting van 2%

wordt hier van afgehaald. Zo resteert een rentevoet van 2,5%

-

Kostendekkende premie (komende 5 jaar)

Werkelijke premie (komende 5 jaar)

-

Rendementsparameters voor 5 jaar vast, onafhankelijk van de rentestand.

Tekort alleen bij bestandswijziging of toenemende levensduur

26,3%

28,5%

.

25

2016: CDC (1/2)

Overstap op Collective Defined Contribution regeling:

-

Bestaande praktijk verduidelijkt: werkgever en werknemers betalen samen

een premie en alle mee- en tegenvallers zijn voor de (gewezen) deelnemers

van het fonds

-

Vaste pensioenpremie voor de komende vijf jaar (28,5%)

-

Geen pensioenverplichtingen op de balans van Thales

-

Afspraken vergelijkbaar met Pensioenfonds voor de Metalektro (PME)

.

26

2016: CDC (2/2)

Overstap op Collective Defined Contribution regeling:

Is de feitelijke premie plus depot onvoldoende, dan wordt het opbouw

percentage verlaagd

Maatregelen om opbouwverlaging te voorkomen:

- Premie marge tussen feitelijke (28,5%) en kostendekkende premie (26,3%) is

2,2%

- Premie Depot: premie overschot 2,2% opsparen in depot (maximaal 5 M€),

premie tekort uit depot betalen

.

27

Indexatie 2016

.

28

Indexatie 2016

In december 2015 heeft het bestuur besloten geen indexatie te verlenen per 1 januari

2016

• Op basis van de ABTN en wetgeving (FTK 2015) kan er indexatie verleend worden

bij een beleidsdekkingsgraad > 110%

• De beleidsdekkingsgraad (DG) per eind oktober was op dat moment bekend en

bedroeg 109,2%

• Volledige indexatie (prijsindex, CPI afgeleid) zou per 1 januari 2016 0,81% bedragen

.

29

Cumulatief gemiste indexatie sinds 2006

Cumulatief gemiste indexatie en kortingen

Actieven

(prijsindex)*

Gepensioneerden

(prijsindex)

indexatie

15,57%

12,41%

verlaging

3,5%

3,5%

19,26%

16,05%

totaal

* vóór 1-1-2015 was dit loonindex

.

30

Het Verantwoordingsorgaan

(VO)

Wat moet je er

mee

En ..

Wat heb je er

aan

Het fonds is een puinhoop

Het bestuur maakt er een potje

van

De dekkingsgraad is onvoldoende

Er moet gekort worden op de uitkeringen

Kan dit zomaar?

Was er dan geen toezicht?

Jawel, de pensioenwet (PW) regelt dit

• Intern Toezicht: Visitatiecommissie (externe deskundigen

die het handelen van het bestuur en de positie van het

fonds beoordelen)

• Actuarissen (certificerend, administrerend, adviserend) en

accountant.

• De Nederlandse Bank (DNB) stelt rekenregels vast en houdt

toezicht

• De Autoriteit Financiële Markten (AFM) houdt toezicht op

communicatie uitingen van pensioenfondsen

• Verantwoordingsorgaan (VO)

Leden van het VO

• Namens de gepensioneerden

• Otto van der Zeeuw

• Jan van Rijn (*)

• Namens de actieven

• Jos van Deemter (*)

• Ton Hamelink

• Namens de onderneming

• Arnoud Vernimmen (*)

• David Hoogenraad (*)

(*) = nieuwe VO leden

Taken en bevoegdheden Verantwoordingorgaan

• Volgens de Pensioenwet dient het Verantwoordingsorgaan

verantwoording af te nemen van het bestuur van het

pensioenfonds en een oordeel te geven over:

1.

2.

3.

het handelen van het Bestuur van de Stichting Pensioenfonds

Thales Nederland (SPTN)

het door het Bestuur gevoerde beleid in het afgelopen

kalenderjaar

beleidskeuzes van het Bestuur die op de toekomst betrekking

hebben.

• Daarnaast heeft het VO adviesrecht over een aantal

onderwerpen

Oordeel van het VO

over beleid SPTN 2015

In hoofdlijnen:

1. Het bestuur van SPTN is “in control”

2. Evenwichtige belangenafweging van verschillende

belanghebbenden

3. Voldoende communicatie met deelnemers en VO

4. Beleggingsresultaat beter dan benchmark

5. Geen klachten in 2015

Aanbevelingen van het VO

voor het bestuur SPTN

Belangrijkste aanbevelingen:

• Realisatie beleggingsjaarplan

• Argumentatie evenwichtigheid van besluiten schriftelijk

vastleggen

• Evaluatie proces risicohouding SPTN

• Korte termijn meetbare, beïnvloedbare doelstellingen

definiëren en evalueren

• Vergelijk met andere pensioenfondsen faciliteren op de

website

• VO bij dringende onderwerpen tijdig informeren en

gebruiken als countervailing power.

Tenslotte: Het VO

• Vertegenwoordigt alle deelnemers

naar het bestuur

• Draagt bij aan een dialoog over het

functioneren van het fonds met

speciale aandacht voor

evenwichtigheid en risicobeheersing

• Is een waardevolle gesprekspartner

voor het bestuur

Actualiteit

Op weg naar een nieuw

pensioencontract, extra optie

Tomas Wijffels (Pensioenfederatie)

.

43

Rondvraag

en enquête

.

44