Wat zijn de gevolgen van de toekomstige afschaffing van de hypotheekrente

--------------------------------------------------------------------------------------------

De verantwoordelijk politici in Den Haag hebben de laatste jaren diverse maatregelen

genomen op het gebied van de eigen woning en de hypotheekrente. Vanaf 1 januari 2001 is de

hypotheekrente nog maar 30 jaar fiscaal aftrekbaar bij bewoning voor eigen gebruik. Onder

de noemer ‘bijleenregeling‘is de tweede maatregel per 1 januari 2004 ingegaan. De

overwaarde bij verkoop van de oude woning is aan banden gelegd en moet verrekend worden

bij het kopen van de toekomstige woning. Indien dit niet gebeurd, heeft de eigenaar over dit

bedrag geen fiscaal voordeel meer. De bijleenregel gaat verder dan de fiscale rente aftrek van

maximaal 30 jaar. Als we box 1 beschouwen, zien we dat daarin de hypotheekrente is

opgenomen. De hypotheekrente is altijd al de vreemde eend in de bijt geweest. In het nieuwe

boxenstelsel hoort deze in principe thuis in box 3 (box sparen en beleggen)!

In de toekomst zal het kabinet de hypotheekrente nog verder gaan bekijken om meer geld naar

hun kas te laten vloeien. Het uitmelken van de aftrekbaarheid van de hypotheek is begonnen.

Daarom gaan we eens kijken welke maatregelen er in de toekomst genomen kunnen worden.

Tevens zal ik door middel van berekeningen laten zien wat de gevolgen zijn voor de

maandelijkse uitgaven voor iemand die een koophuis heeft. Dit bespaart het kabinet en vooral

dhr. Zalm weer tijd en extra rekenwerk!

Ten eerste kijken we naar het meest drastische scenario, het volledig afschaffen van de

hypotheekrenteaftrek. Hier tegenover staat dat de overdrachtsbelasting van 6% bij aankoop

van een woning niet meer betaald hoeft te worden. Ook het eigenwoning forfait dat nu

jaarlijks wordt betaald, zal in mijn berekening verdwijnen. Door middel van een uitgebreid

voorbeeld zal ik doorberekenen wat dit maandelijks gaat kosten voor iedere belastinggroep als

de maatregel een feit zou worden. Voorlopig zijn niet alleen de sigaretten en shag in prijs

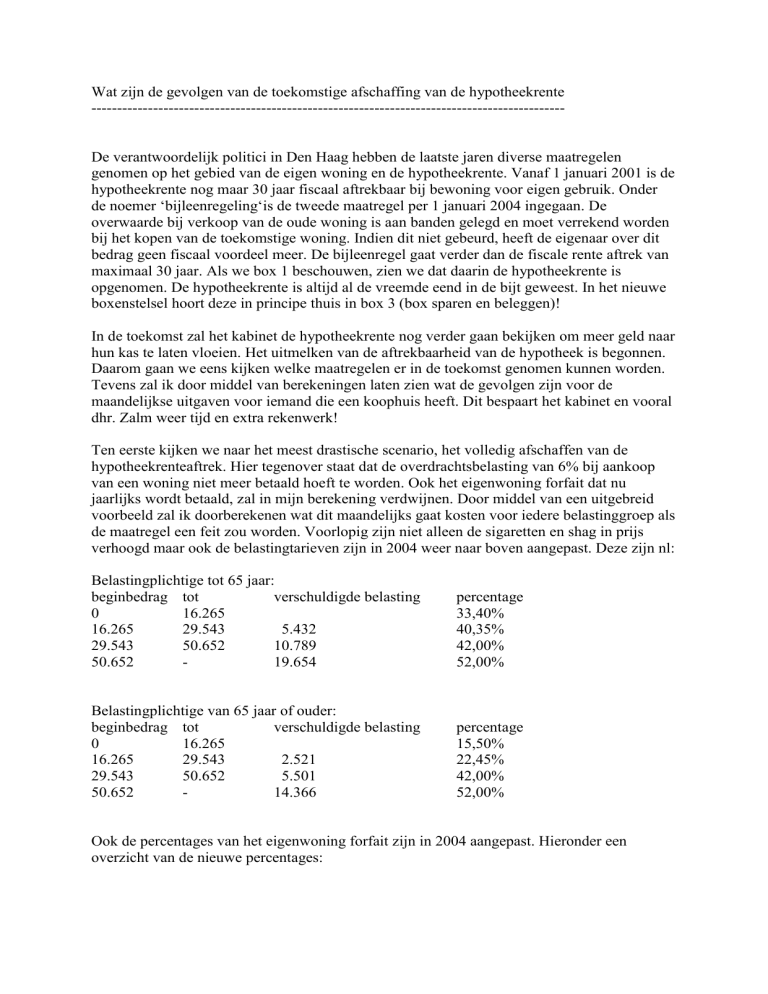

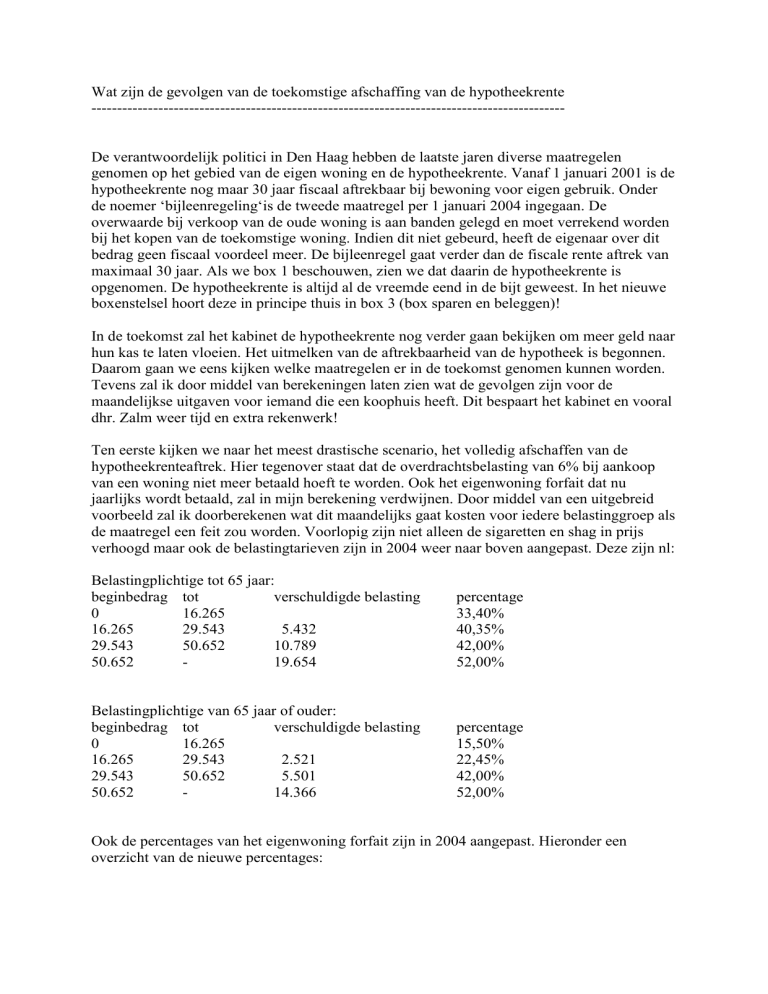

verhoogd maar ook de belastingtarieven zijn in 2004 weer naar boven aangepast. Deze zijn nl:

Belastingplichtige tot 65 jaar:

beginbedrag tot

verschuldigde belasting

0

16.265

16.265

29.543

5.432

29.543

50.652

10.789

50.652

19.654

percentage

33,40%

40,35%

42,00%

52,00%

Belastingplichtige van 65 jaar of ouder:

beginbedrag tot

verschuldigde belasting

0

16.265

16.265

29.543

2.521

29.543

50.652

5.501

50.652

14.366

percentage

15,50%

22,45%

42,00%

52,00%

Ook de percentages van het eigenwoning forfait zijn in 2004 aangepast. Hieronder een

overzicht van de nieuwe percentages:

percentages eigenwoningforfait

--------------------------------------0

12.500

12.500

25.000

25.000

50.000

50.000

75.000

75.000

0%

0,30%

0,50%

0,65%

0,85%

Allereerst een berekening hoeveel iemand in 2004 betaalt als deze persoon een huis koopt van

200.000 euro. De hypotheekrente is 5%.

Gegevens voor de berekening:

-----------------------------------Koopsom huis 200.000 euro

Overdrachtsbelasting 6% is 12.000 euro

Kosten koper (incl. overdrachtsbelasting) 20.000 euro

Aflossingsvrije hypotheek voor 220.000 euro, hypotheekrente 5%

WOZ-waarde is 200.000 euro

Belastingvoordeel 42%

In 2004 betaalt iemand dan:

Hypotheekrente 5% van 220.000 euro is 11.000 euro (916,66 per maand)

Belastingvoordeel 42% is 4.620 euro (42% van 11.000)

Netto per maand te betalen aan hypotheekrente 531,66 (11.000 – 4.620 : 12)

Te betalen eigenwoning forfait is 59,50 euro (200.000 x 0,85% x 42% : 12 maanden)

Totaal netto per maand 591,16 (531,66 + 59,50)

Voor de andere belastinggroepen wordt dit netto bedrag per maand:

33,40%

40,35%

42,00%

52,00%

--------------------------------------------------------------------------------------------------Netto Hypotheekrente

610,50

546,79

531,66

440,00

EWF

47,32

57,16

59,50

73,67

---------------------------------Totaal

657,82

603,95

591,16

513,67

Bij volledige afschaffing van de hypotheekrente vervalt de overdrachtsbelasting en het

eigenwoning forfait (hoeft natuurlijk niet maar daar ben ik in mijn berekening vanuit gegaan).

Het hypotheekbedrag wordt dan 208.000 euro (220.000 – 12.000 euro).

Bij 5% hypotheekrente wordt het bedrag 10.400 euro (5% van 208.000 euro).

Bruto per maand zal iemand dan 866,66 euro gaan betalen.

Een klein voordeel is dat de overdrachtsbelasting is vervallen. Over 30 jaar berekend, is dit

maandelijks een voordeel van 33,33 euro (12.000 : 360 maanden).

Aangezien het belastingpercentage niet meer van belang is, ligt het nadeel bij de hogere

belastinggroepen. Een overzicht hoeveel dit nadeel uitpakt:

33,40%

40,35%

42,00%

52,00%

--------------------------------------------------------------------------------------------------Hypotheekrente

866,66

866,66

866,66

866,66

Voordeel overdrachtsbelast. 33,33

33,33

33,33

33,33

Situatie nu

657,82

603,95

591,16

513,67

--------------------------------Maandelijks nadeel

175,51

229,38

242,17

319,66

Maandelijks nadeel in %

26,68%

37,98%

40,97%

62,23%

Besparing kabinet 30 jaar

63.184

82.577

87.181

115.078

Een andere manier voor deze berekening is (zie tabel 42% belastingvoordeel):

Bruto hypotheekrente

866,66

Netto hypotheekrente

531,66

--------Subtotaal

335,00

Voordeel Overdrachtsbelast. 33,33 Voordeel EWF

59,50 --------Maandelijks nadeel

242,17 (voor 30 jaar is dit weer 87.181 euro)

Het maandelijkse nadeel voor de eigenaar van de koopwoning, is natuurlijk het voordeel voor

het kabinet. Het onderste cijfer is het bedrag aan besparing over 30 jaar voor het kabinet. Het

toekomstige kabinet kan natuurlijk ook beslissen om de overdrachtsbelasting en eigenwoning

forfait gewoon te handhaven, waardoor de netto maandlasten nog hoger worden!

Indien de hypotheekrente niet meer fiscaal aftrekbaar is, zullen de hypotheekverstrekkers

maatregelen gaan nemen. Zij hanteren altijd een woonquote welke berekent hoeveel iemand

aan hypotheek kan krijgen. Door de hogere maandlasten is het risico voor de

hypotheekverstrekkers toegenomen. Dit betekent dat deze de woonquote zullen aanpassen

naar beneden, waardoor iemand minder hypotheek kan krijgen op zijn inkomen. Al met al zal

het ineens afschaffen van de hypotheekrente aftrek van het kabinet leiden tot een zeer forse

daling van de huizenprijzen. Deze daling is niet precies te berekenen, maar zal rond de 40%

bedragen!

Indien een daling van 40% werkelijkheid zou worden, hoeveel goedkoper wordt dan een

woning als de hypotheekrente niet meer fiscaal aftrekbaar is? In mijn voorbeeld zal de prijs

van de koopwoning dalen naar 120.000 euro (was 200.000). De koper hoeft geen

overdrachtsbelasting meer te betalen en het eigenwoning forfait is niet meer van toepassing.

De overige kosten zoals notaris, afsluitprovisie, NHG en taxatiekosten bedragen gemiddeld

5.000 euro. De totale hypotheek wordt dan 125.000 euro. Bij 5% hypotheekrente worden de

maandlasten (bruto = netto) dan 520,83 euro (5% van 125.000: 12 maanden) voor iedere

belastinggroep.

Hieronder nog even voor de duidelijkheid de netto bedragen welke nu in 2004 worden betaald

door een koper die een huis heeft gekocht van 200.000 euro en een hypotheek heeft genomen

van 220.000 euro (hypotheekrente 5%).

33,40%

40,35%

42,00%

52,00%

--------------------------------------------------------------------------------------------------Netto Hypotheekrente

610,50

546,79

531,66

440,00

EWF

47,32

57,16

59,50

73,67

---------------------------------Totaal

657,82

603,95

591,16

513,67

Bij een daling van 40% van de prijzen zal de woning van 200.000 euro dalen naar 120.000

euro. Benodigde hypotheek van 125.000 euro tegen 5% hypotheekrente is 520,83 per maand.

Het voordeel/nadeel voor een koper per belastinggroep is:

33,40%

40,35%

42,00%

52,00%

-----------------------------------------------------------------------------------------------------------Netto Hypotheekrente

610,50

546,79

531,66

440,00

EWF

47,32

57,16

59,50

73,67

---------------------------------Totaal

657,82

603,95

591,16

513,67

Prijsdaling woning 40%

520,83

520,83

520,83

520,83

--------------------------------Voordeel koper per maand

136,99

83,12

70,33

- 7,16

Maandelijks voordeel koper in %

20,82%

13,76%

11,90%

- 1,39%

Besparing koper 30 jaar

49.316

29.932

25.319

- 2.578

Het break-even point ligt bij een daling van 30% van de huizenprijzen. De woning van

200.000 zal dan dalen naar140.000 euro. Inclusief de kosten koper heeft iemand dan een

hypotheek nodig van 145.000 euro. Bij 5% hypotheekrente worden de maandlasten (bruto =

netto) dan 604,16 (5% van 145.000 : 12 maanden). Het voordeel/nadeel voor de koper per

belastinggroep is:

33,40%

40,35%

42,00%

52,00%

-----------------------------------------------------------------------------------------------------------Netto Hypotheekrente

610,50

546,79

531,66

440,00

EWF

47,32

57,16

59,50

73,67

---------------------------------Totaal

657,82

603,95

591,16

513,67

Daling woning 30%

604,16

604,16

604,16

604,16

--------------------------------Voordeel koper per maand

53,66

- 0,21

- 13,00

- 90,49

Maandelijks voordeel koper in %

8,16%

- 0,03%

- 2,20%

- 17,62%

Besparing koper 30 jaar

19.318

- 75,60

- 4.680

- 32.576

Uit bovenstaande berekeningen blijkt dat pas na een daling van meer dan 30% er een voordeel

optreedt voor de koper van de woning (op dat moment) als de hypotheekrente niet meer

fiscaal aftrekbaar is. De vraag blijft of deze woningen nog te koop worden aangeboden door

de eigenaar als de waarde zo extreem is gedaald. Welke huiseigenaren zouden hun woning na

deze schrikbarende daling nog te koop kunnen zetten?

Alleen eigenaren die via een spaarpolis, bank/effectenrekening of annuiteiten/lineaire vorm

meer dan de waarde daling van de woning hebben gespaard. Bij verkoop van de woning

ontstaat er geen restantschuld. Echter veel mensen die de afgelopen jaren een woning hebben

gekocht, moeten in hun woning blijven wonen. Bij verkoop zal er bij hun namelijk wel een

restantschuld optreden. Het aantal te koop staande woningen zal hierdoor drastisch dalen.

Gezien de enorme daling zullen er wel veel meer mensen bereid zijn een woning te kopen,

daar deze mensen denken voor een leuke prijs een koopwoning te kunnen kopen. De vraag

naar woningen neemt dus toe, terwijl het aanbod zeer beperkt is. Een prijsstijging zal

optreden! Kijkende naar de maandlasten valt op dat een koper niet beduidend minder betaalt

dan voorheen. De hypotheekverstrekkers hebben de touwtjes in handen hoeveel zij op dat

moment aan hypotheek willen en durven te verstrekken aan iemand. De woonquotes zullen

daarom worden aangepast.

De conclusie voor starters is dat zij zelfs na zo’n daling nog geen woning kunnen kopen. Hun

inkomen is nu al niet voldoende en blijft onvoldoende door de aanpassingen van de

hypotheekverstrekkers. Indien er minder woningen te koop staan, zijn er twee andere

mogelijkheden om aan meer koopwoningen te komen in Nederland:

-

huurcorporaties die hun huurhuizen te koop aanbieden

meer nieuwbouwwoningen bouwen

Aangezien de eerste optie niet tot meer woningen leidt in geheel Nederland en dus de

schaarste van woningen niet doet verminderen, zal ik nu de nieuwbouwwoningen eens onder

de loep nemen.

Om de schaarste in de woningmarkt op te lossen moeten er meer nieuwbouwwoningen

worden gebouwd. Al jaren zijn verschillende kabinetten bezig om dit probleem op te lossen.

Als we kijken naar het aantal nieuwbouwwoningen in 2003 kunnen we concluderen dat er

sprake is van een toename, maar dat het aantal nog steeds veel te laag is. In 2003 kwam de

NVM letterlijk met de volgende tekst en cijfers over de nieuwbouwwoningen. Het aantal

nieuwbouw koopwoningen dat in 2003 op de markt is aangeboden bedraagt 41.700, een

toename van 3.400 woningen ten opzichte van 2002. In het vierde kwartaal van 2003 is het

aantal nieuw aangeboden koopwoningen uitgekomen op 11.750, een flinke toename (2.900)

ten opzichte van het kwartaal ervoor en ook 1.700 woningen meer dan in dezelfde periode van

2002. Het aantal verkochte en opgeleverde woningen ligt ook flink hoger. Werden er 2.000

nieuwbouw woningen meer verkocht dan het kwartaal ervoor, het aantal opgeleverde

nieuwbouw woningen steeg met maar liefst 4.000 woningen ten opzichte van het kwartaal

ervoor. De gemiddelde prijs van de in het vierde kwartaal verkochte woningen was 260.100

euro, een toename van 8,1 procent in vergelijking met het vierde kwartaal van 2002. Uit

onderstaande tabel blijkt de toename van het aantal nieuwbouwwoningen.

2002

2003

2002-IV

2003-I

2003-II

2003-III

2003-IV

Nieuw

aanbod

38.333

41.579

10.012

8.873

12.101

8.861

11.744*

Verkocht

32.999

34.917

8.988

8.058

8.270

8.290

10.299*

Opgeleverd

39.361

32.119

11.229

6.341

8.875

6.452

10.451*

Prijs

verkochte

woningen

€ 246.800 € 254.000 € 240.700 € 245.900 € 257.600 € 251.000 €

260.100*

Een deel van de verkochte en opgeleverde woningen wordt later aangemeld. Het

aantal woningen in het meest recente kwartaal is een onderschatting van het feitelijke

aantal verkochte en opgeleverde woningen. Gegevens uit de Monitor Nieuwe

Woningen hebben betrekking op ruim 90% van de door beroepsmatige opdrachtgevers

gerealiseerde nieuwe koopwoningen.

Uit bovengenoemde cijfers concludeert men dat het zeer redelijk tot goed gaat met de

nieuwbouwwoningen. De prijzen stijgen en daarom ook de vraag of het aanbod direct

verkocht wordt! De NVM publiceert geen cijfers van de tijdsduur dat een nieuwbouwwoning

daadwerkelijk is verkocht. Zijn de meeste woningen van een nieuwbouwproject bijvoorbeeld

al verkocht voor aanvang van de bouw of gebeurt dit tijdens of zelfs nadat de bouw klaar is.

De aannemer blijkt vanaf 2003 in ieder geval voorzichtiger te zijn geworden. Dit betekent dat

veel woningen bij aanvang van de bouwfase nog niet verkocht zijn. Op www.funda.nl neemt

het aantal te koop staande nieuwbouwwoningen waarvan de oplevering nog moet

plaatsvinden snel toe. Je hoort steeds meer geluiden dat een aannemer pas groen licht geeft

aan de bouwfase wanneer minimaal 2/3 van de woningen is verkocht. Vooral dit laatste blijkt

steeds meer problemen op te leveren, waardoor de komende tijd/jaren het aantal

nieuwbouwwoningen wel eens een dalende trend zou kunnen laten zien.

Indien in de toekomst de hypotheekrente volledig wordt afgeschaft en er eventueel daardoor

een daling van 40% van de huizenprijzen zal optreden, zullen ook de nieuwbouwwoningen

niet aan deze prijsdaling kunnen ontkomen. Bij gelijke prijzen zal namelijk een bestaande

woning en vooral de huurwoning meer intrek worden. De vraag blijft hoe dan goedkopere

nieuwbouwwoningen gebouwd kunnen worden. Zal dit met een goedkoper materiaal moeten

gebeuren waardoor slechtere woningen worden afgeleverd? Het enige wat in prijs kan dalen

zijn de grondprijzen. Uit diverse rapporten is gebleken dat deze enorm zijn gestegen en als

zeer groot probleem wordt gezien voor de toekomst. De schaarste kan hierdoor niet worden

opgelost, maar het moet wel betaalbaar blijven voor de mensen in Nederland.

Op 20 december 2002 trok de NVB al aan de bel en schreef in een brandbrief aan minister

Kamp van VROM het volgende:

"Projectontwikkelaars en bouwbedrijven zullen steeds meer nieuwbouwprojecten

terugtrekken. Dat is het gevolg van de hoge grondprijzen die gemeenten vragen en de fors

gestegen bouwkosten door een aangescherpt overheidsbeleid. Het wordt onder deze

omstandigheden steeds lastiger om verantwoord nieuwe projecten in de markt te zetten.

Gelijktijdig stagneert het proces van doorstroming en raken daardoor ook starters op de

woningmarkt gedupeerd. NVB vreest dat de bouwproductie van woningen, die sinds 1999

toch al in het slop zit tengevolge van overmatige bureaucratie, de komende jaren verder af zal

nemen tot hooguit 50.000 nieuwe huur- en koopwoningen. Nog niet lang geleden ging het

ministerie nog uit van een gewenst aantal van 100.000 woningen per jaar. Sinds 1997 zijn de

totale kosten die met een nieuw modaal koophuis zijn gemoeid met 100.000 euro gestegen,

waarvan liefst 60% voor rekening kwam van de grondprijzen die gemeenten vragen.

Ook Eigen Huis deed in 2002 al een duit in het zakje en was bezig om vele mensen wakker te

schudden in Nederland. Niet alleen door middel van een opsomming wat er nu daadwerkelijk

aan de hand is, maar zij gaven ook aanbevelingen om het tij te keren. Koper nieuwbouwhuis

is de dupe van de torenhoge grondprijzen was de strekking van hun artikel. In dit artikel

werden de volgende punten beschreven.

Gemeenten incasseren buitensporige winsten en voeren mistig beleid. De kavelprijzen voor

dure koopwoningen hebben de afgelopen tien jaar een onrustbarende ontwikkeling

doorgemaakt. De kavelprijzen voor dure eengezinswoningen hebben absoluut gezien de

grootste stijging gekend van bijna 30.000 euro (ex btw) in 1990 tot 55.000 euro in 2000. In de

jaren 1995 tot 2001 is sprake van excessieve stijgingen van de kavelprijzen van dure

woningen. In meer recente jaren is er zelfs een ware prijsexplosie. De gemiddelde kavelprijs

is doorgeschoten naar 68.000 euro in 2002.

Huizenkopers hebben steeds meer moeten betalen voor de woning en de grond, zonder dat zij

daar iets wezenlijks voor terugkregen. Vooral gemeenten hebben door het berekenen van hoge

grondprijzen sterk bijgedragen aan de snelle stijging van de huizenprijzen. Met name kopers

van duurdere koopwoningen hebben diep in de buidel moeten tasten om de lage koopprijzen

en huren in de sociale woningbouw in stand te kunnen houden. Zij betaalden in hun

grondprijs een forse heffing om de grondprijzen van goedkope woningbouw kunstmatig te

kunnen verlagen tot wel 50% onder de kostprijs. Kopers in het duurdere segment hebben

daarvoor echter geen grotere woningen of kavels gekregen. Alleen de inrichting van de

woonomgeving blijkt slechts licht te zijn verbeterd.

Gemiddelde kavelprijzen eengezinswoningen excl. btw. (prijspeil 2000)

Jaar

1990

2000

Stijging (euro)

Goedkope woningen

9.500

14.000

+ 4.500

Middeldure woningen

11.500

22.500

+ 11.000

Dure woningen

30.000

55.000

+ 25.000

De grondprijzen zijn het sterkst gestegen in de Randstad. Grondprijzen voor

nieuwbouwwoningen zijn vaak gekoppeld aan de prijsontwikkeling van bestaande woningen.

Die zijn de afgelopen jaren explosief gestegen. Met name in de Randstad en het verstedelijkte

gebied in Brabant, Overijssel en Gelderland. Daar is bovendien het aanbod van

nieuwbouwwoningen onvoldoende afgestemd op de vraag. Gemeenten hebben veelal het

onderste uit de kan gehaald door de hoogst mogelijke verkoopprijs voor de grond te

berekenen. Daardoor is steeds de maximale schaarstepremie geïncasseerd. De Vereniging

Eigen Huis is van mening dat het juist de taak van de gemeente is om ervoor te zorgen dat er

betaalbare en kwalitatief goede woningen op de markt komen, die voldoen aan de vraag van

de toekomstige eigenaren.

Uit onderzoek van Rigo Research en Advies in opdracht van de Vereniging Eigen Huis blijkt

dat gemeenten enorme winsten hebben gemaakt op de verkoop van grond. Het gemeentelijke

grondprijsbeleid is echter in een dichte mist gehuld. Onderzoek onder een aantal gemeenten

laat zien dat die gemeenten opbrengsten uit verkoop van bouwgrond gebruikt hebben om de

ambtelijke inefficiency en tekorten bij andere bouwplannen te dekken. Daarnaast gebruikten

veel gemeenten de winsten van het grondbedrijf om hun algemene reserves te spekken.

Winsten werden ook gebruikt om tekorten op bouwplannen buiten de eigen gemeente te

dekken. Opvallend voorbeeld is de bijdrage van 68 miljoen euro die de gemeente Almere uit

zijn grondverkopen moet betalen aan Amsterdam, om de tekorten van het grootschalige

bouwproject IJburg te dekken. Onderzocht zijn ondermeer de grondexploitatie in Tilburg,

Rotterdam, Amsterdam en Woerden, de grondexploitatie op Vinexlocaties en de regionale

verevening ROA-Alme. De Vereniging Eigen Huis doet aanbevelingen om te zorgen voor

meer transparantie in het grondbeleid en de situatie op de woningmarkt structureel te

verbeteren.

De belangrijkste zijn:

Er moet een einde komen aan het systeem dat de grondeigenaar automatisch de

bouwclaim kan uitoefenen en de daarmee gepaard gaande winsten kan incasseren

(bouwclaimmodel)

De concurrentie tussen projectontwikkelaars en bouwondernemingen op de

bouwplaats moet worden bevorderd, zodat gemeenten kunnen selecteren op prijs en

kwaliteit

Het gemeentelijke grond beleid moet inzichtelijk worden voor raadsleden en burgers

door invoering van uniforme regelgeving

Er moet een einde worden gemaakt aan het afwentelen van de kosten van ambtelijke

inefficiency

Winsten die gemaakt worden op de verkoop van grond moeten primair ten goede

komen van kwaliteitsverbetering van woningen en woonomgeving

Realisatie van een evenwichtige markt voor koopwoningen door veel meer ruimte te

scheppen voor woningbouw, De grondprijsverhouding tussen koop en sociale huur

meer in balans te brengen, Omzetten van leegstaande kantoorgebouwen in

koopappartementen.

Het zal wel een utopie blijven als ik bovenstaande aanbevelingen leest. Het is goed bedoeld,

maar het is duidelijk dat teveel partijen belang hebben in een mistige markt waarbij zij

gemakkelijker kunnen opereren. Het blijft vreemd waarom in Nederland niet alles eens eerlijk

en open op de tafel wordt gedeponeerd, zodat de particulier weet waaraan hij begint. Deze

blijkt weer eens de dupe te zijn van de witte boorden mensen die een paar plaatsjes hoger

zitten. Het was even zoeken maar laten we eens kijken naar de gronduitgifteprijzen van de

woningbouw voor het jaar 2004. De prijzen zijn vastgesteld inclusief 19% omzetbelasting.

Grondprijzen 2004

Vaststelling gronduitgifteprijzen bedrijventerreinen en stroken grond op bedrijventerreinen

voor het jaar 2004

De prijzen zijn vastgesteld per vierkante meter, exclusief 19% omzetbelasting.

Weststad III: 2004 (2003)

Zichtlocatie A59 € 128,-- € 125,-Zichtlocatie Weststadweg € 113,-- € 110,-Grootschalige kavel Mechanisatieweg € 94,-- € 92,-Kleinschalige kavels Technologieweg € 105,-- € 102,-Dubbel ontsloten Innovatiepark/Technologieweg € 113,-- € 110,--

Everdenberg:

Grootschalig middenterrein € 90,-- € 88,-Kleinschalig tot 2.500 m² € 103,-- € 100,--

Stroken grond:

Voor stroken grond geldt eenzelfde grondprijs als voor de betreffende bedrijfslocatie.

Vaststelling gronduitgifteprijzen woningbouw voor het jaar 2004

De prijzen zijn vastgesteld inclusief 19% omzetbelasting (met uitzondering van stroken

grond).

Huursector

Woningen en appartementen in de sociale huursector te realiseren door toegelaten instellingen

met een maximale huur voor de woonruimte bestemd voor één en twee per-soonshuishoudens

van € 453,-- en voor drie of meerpersoonshuishoudens van € 486,-(zogenaamdeaftoppingsgrens Huursubsidie)

Grondkosten per grondgebonden woning € 12.160

Grondkosten per appartement € 12.160

Grondkosten per appartement met half verdiept aangelegde parkeervoorziening € 9.000

Idem met verdiept aangelegde parkeervoorziening € 7.800 (€ 11.865)

b. Huurwoningen anders dan onder a.

1. Woningen en appartementen met een huurondergrens van € 453,-- (één en twee

persoonshuishoudens) c.q. € 486,-- (drie of meer persoonshuishoudens) en een bovengrens

van € 585,--. geldt een grondquote over de beleggingswaarde* van 17,5%

2. Voor toegelaten instellingen geldt eveneens een grondquote over de beleggingswaarde*

van 17,5% doch het bedrag in de grondkosten wordt gemaximeerd op € 16.000

3. Woningen met een huur boven € 585,-- geldt een grondquote over de beleggingswaarde*

van 25,0%

Koopsector Complexbouw

Gestapelde bouw en grondgebonden woningen Prijsklasse vrij op naam gelegen tussen

Grondquote over de totale v.o.n.-prijs**.

€ 0,-- en € 151.000,-€ 151.001,-- en € 200.000,-€ 200.001,-- en € 300.000,-Boven € 300.000,--

20,0%

25,0%

27,5%

30,0%

Particuliere Bouwkavels: per m² € 270

Stroken Grond

exclusief de ter zake verschuldigde (omzet-/overdrachts) belasting per m² € 227

Bijzonder bepalingen

a. Vermindering van de vrij op naam-prijs van koopwoningen/appartementen, genoemd

onder 2. (m.u.v. de prijsklasse vrij op naam boven € 300.000) en vermindering van de

beleggingswaarde bij huurwoningen, genoemd onder 1.b., bij aanleg

parkeervoorziening onder gebouwen (met daarinmeerdere woningen) tot een bedrag

van:halfverdiept***: € 12.500 (Niet van toepassing)verdiept***: € 17.500 (Niet van

toepassing)

b. Overigen:

Indien projecten om financieel technische, ruimtelijke De gemeenteraad stelt een De

gemeenteraad stelt een of andere redenen daartoe aanleiding geven afzonderlijke grondprijs

vast afzonderlijke grondprijs vast

* Beleggingswaarde van de huurwoningen wordt berekend aan de hand van BAR-methode

(Bruto Aanvangs Rendement). De BAR wordt bepaald aan de hand van de op het moment van

vaststelling (maken prijsafspraken) bekende relevante marktgegevens. Ontwikkelaars bepalen

het rendement aan de hand van de huurprijsstelling in combinatie met een verwachte

verkoopwaarde in relatie tot restant-boekwaarde die wordt ontvangen door verkoop van de

woningen na een exploitatieperiode van 10 tot 20 jaar.

** Vrij op naam prijs = gemiddelde verkoopprijs van de woning in het betreffende complex

(folderprijs) inclusief eventuele garage, bebouwde en / of onbebouwde parkeervoorziening.

Uitgangspunt bij verkoopprijs is een volledig afgebouwde woning (met basis- inrichting, niet

casco-oplevering). In de overeenkomst van koop en verkoop wordt een verrekeningsclausule

opgenomen voor de verschillen tussen de basisuitgangspunten en de werkelijke (gemiddelde)

verkoopprijs van de woning.

*** Halfverdiept = een minimaal 1,50 meter onder maaiveld gebouwde parkeervoorziening,

waarin gebruik gemaakt wordt van natuurlijke ventilatie.

Verdiept = een minimaal 1,50 onder maaiveld gebouwde parkeervoorziening, waarin gebruik

gemaakt wordt van mechanische ventilatie.

Kavels woningbouw

Met ingang van

per m2 (excl. 19%

BTW)

per m2 (incl. 19%

BTW)

1 januari 2001

f 275,--

F 327,25

1 januari 2002

131 euro

155,89 euro

1 januari 2003

138 euro

164,22 euro

1 januari 2004

145 euro

172,55 euro

1 januari 2005

152 euro

180,88 euro

Bovengenoemde prijzen rijzen de pan uit. Je kunt nu al stellen dat voor een

nieuwbouwwoning teveel betaald moet worden. De waarde van de woning is door de hoge

grondkosten niet de werkelijke waarde. Zelfs op “vermeende gifgronden” waarbij in de

koopcontracten wijselijk een clausule wordt geplaatst dat er geen aansprakelijkheid is, worden

bovengenoemde prijzen doorberekend. De grondprijzen zijn nu daadwerkelijk de waarde van

de nieuwbouwwoning overstegen. Nu kan niemand in de toekomst kijken en zal over enkele

jaren blijken of dit waar is. Voorlopig is er een flinke dalende trend in de nieuwbouwmarkt,

terwijl er een grote roep is naar woningen!

Laten we eens kijken naar hoelang het duurt voordat een nieuwbouwwoning na het verlenen

van een bouwvergunning wordt opgeleverd? In 2003 duurde dat gemiddeld 20 maanden. In

1995 was dit nog 15 maanden. In 2003 was bij 67% van de opgeleverde woningen de

doorlooptijd korter dan twee jaar, tegen 65% in 2002. In 1995 was dit percentage 95%. Het

aandeel opgeleverde woningen met een doorlooptijd korter dan 12 maanden kent een verloop

van 46 procent in 1995 naar 18 procent (2001), 20 procent (2002) en 24 procent in 2003.

De toegenomen bouwtijd heeft deels te maken met langere (bezwaar)procedures, waardoor er

meer tijd verstrijkt tussen het verlenen van de vergunning en de start van de

bouwwerkzaamheden. Daarnaast is ook de bouwtijd toegenomen en is er meer aandacht voor

de utiliteitsbouw.

Alvorens ik meerdere berekeningen laat zien, hoe het kabinet geleidelijk de hypotheekrente

kan afschaffen, eerst de volgende vragen gesteld aan de diverse partijen in Nederland.

1- wat levert (hoeveel euros) de bijleenregeling in 2004 op?

2- zal in de toekomst de aftrek voor de hypotheekrente verdwijnen?

3- wat kost de aftrek van de hypotheekrente volgens de begroting in 2004 (teruggave aan de

mensen)?

4- wat levert de WOZ bij begroting op in 2004?

Van de grote partijen in Nederland nam alleen de CDA de moeite om de vragen te

beantwoorden. De andere partijen hadden het blijkbaar te druk en verwezen mij naar de

begroting van 2004. De antwoorden van de CDA kunt u letterlijk hieronder lezen:

1- De opbrengst voor 2004 zal 150 mln zijn

2- Als het aan het CDA ligt niet. Wij zijn voorstander van handhaven van de

hypotheekrenteaftrek (we houden jullie hieraan).

3- Het saldo van het eigenwoningforfait en de hypotheekrenteaftrek is 7 miljard.

4- De OnroerendeZaakbelasting leverde de Nederlandse gemeenten in 2003 2,8 miljard op.

Dhr. Robbert Loos, beleidsmedewerker Financiën van het CDA Tweede Kamerfractie was zo

vriendelijk om de moeite te nemen om bovenstaande antwoorden naar mij door te mailen

(nogmaals dank daarvoor). De vraag hoeveel het kabinet verdient als de hypotheek rente

vervalt, is expres niet gesteld. Dit bedrag zal toch niet kenbaar zijn gemaakt als deze wel

bekend is bij een partij.

OPTIE 1

Nu een voorbeeld als de hypotheekrente niet volledig verdwijnt, maar slechts 50%. Hier

tegenover staat dat de overdrachtsbelasting van 6% bij aankoop van een woning niet meer

betaald hoeft te worden. Ook het eigenwoning forfait welke nu jaarlijks wordt betaald, zal in

mijn berekening dan verdwijnen. Door middel van een uitgebreid voorbeeld zal ik

doorberekenen wat dit maandelijks gaat kosten voor iedere belastinggroep als de maatregel

een feit zou worden. Nog even terug naar 2004 wat iemand nu betaalt als deze persoon een

koopwoning van 200.000 euro koopt en een hypotheekrente van 5% moet betalen.

Gegevens voor de berekening:

-----------------------------------Koopsom huis 200.000 euro

Overdrachtsbelasting 6% is 12.000 euro

Kosten koper (incl. overdrachtsbelasting) 20.000 euro

Aflossingsvrije hypotheek voor 220.000 euro, hypotheekrente 5%

WOZ-waarde is 200.000 euro

Belastingvoordeel 42%

In 2004 betaalt iemand dan:

Hypotheekrente 5% van 220.000 euro is 11.000 euro (916,66 per maand)

Belastingvoordeel 42% is 4.620 euro

Netto per maand te betalen aan hypotheekrente 531,66 (11.000 – 4.620 : 12)

Te betalen eigenwoning forfait is 59,50 euro (200.000 x 0,85% x 42% : 12 maanden)

Totaal netto per maand 591,16 (531,66 + 59,50)

Voor de andere belastinggroepen wordt dit netto bedrag per maand:

33,40%

40,35%

42,00%

52,00%

--------------------------------------------------------------------------------------------------Netto Hypotheekrente

610,50

546,79

531,66

440,00

EWF

47,32

57,16

59,50

73,67

---------------------------------Totaal

657,82

603,95

591,16

513,67

Bij 50% afschaffing van de hypotheekrente vervalt de overdrachtsbelasting en het

eigenwoning forfait.

Het hypotheekbedrag wordt dan 208.000 euro (220.000 – 12.000 euro).

Bij 5% hypotheekrente wordt het bedrag 10.400 euro (5% van 208.000 euro).

Bruto per maand zal iemand dan 866,66 euro gaan betalen. Van deze bruto maandrente is

maar 50% (433,33 euro) fiscaal aftrekbaar voor het belastingtarief waarin iemand met zijn

inkomen valt. Voor iemand die een belastingvoordeel heeft van 42% wordt het maandelijkse

voordeel 182 euro (866,66 x 50% x 42%). Een klein voordeel is dat de overdrachtsbelasting is

vervallen. Over 30 jaar berekent, is dit maandelijks een voordeel van 33,33 euro (12.000 : 360

maanden).

Aangezien het belastingpercentage voor 50% van toepassing is, blijft het nadeel duidelijk bij

de hogere belastinggroepen. Een overzicht hoeveel dit nadeel wordt:

33,40%

40,35%

42,00%

52,00%

--------------------------------------------------------------------------------------------------Hypotheekrente

866,66

866,66

866,66

866.66

Belastingvoordeel

144,77

174,85

182,00

225,33

Voordeel overdrachtsbelast. 33,33

33,33

33,33

33,33

--------------------------------Subtotaal

688,56

658,48

651,33

608,00

Situatie nu

657,82

603,95

591,16

513,67

--------------------------------Maandelijks nadeel

30,74

54,53

60,17

94,33

Maandelijks nadeel in %

4,67 %

9,03 %

10,18 %

18,36 %

Besparing kabinet 30 jaar

11.066

19.631

21.661

33.959

Het maandelijkse nadeel voor de bewoner van het huis, is natuurlijk het voordeel voor het

kabinet. De onderste cijfers is het bedrag aan besparing over 30 jaar voor het kabinet.

De mensen die in het hoogste belastingtarief vallen, leveren procentueel het meeste in. Het

verschil is duidelijk minder geworden in vergelijking met het volledig afschaffen van de

hypotheekrente. Het kabinet kan nu wel jaarlijks beslissen om het percentage van 50% aan te

passen, zodat het voor hen gemakkelijk door te berekenen is wat zij dan op een lager

percentage extra in de schatkist krijgen.

OPTIE 2

In een andere tussenoplossing neem ik een vast percentage dat iedereen fiscaal mag aftrekken

van zijn betaalde hypotheekrente. Hier tegenover staat weer dat de overdrachtsbelasting van

6% bij aankoop van een woning niet meer betaald hoeft te worden. Ook het eigenwoning

forfait welke nu jaarlijks wordt betaald, zal dan verdwijnen. Door middel van een uitgebreid

voorbeeld zal ik doorberekenen wat dit maandelijks gaat kosten voor iedere belastinggroep als

de maatregel een feit zou worden. Ook nu weer (voor de duidelijkheid) een overzicht wat

iemand betaalt in 2004 als deze persoon een woning koopt van 200.000 tegen 5%

hypotheekrente.

Gegevens voor de berekening:

-----------------------------------Koopsom huis 200.000 euro

Overdrachtsbelasting 6% is 12.000 euro

Kosten koper (incl. overdrachtsbelasting) 20.000 euro

Aflossingsvrije hypotheek voor 220.000 euro, hypotheekrente 5%

WOZ-waarde is 200.000 euro

Belastingvoordeel 42%

In 2004 betaalt iemand dan:

Hypotheekrente 5% van 220.000 euro is 11.000 euro (916,66 per maand)

Belastingvoordeel 42% is 4.620 euro

Netto per maand te betalen aan hypotheekrente 531,66 (11.000 – 4.620 : 12)

Te betalen eigenwoning forfait is 59,50 euro (200.000 x 0,85% x 42% : 12 maanden)

Totaal netto per maand 591,16 (531,66 + 59,50)

Voor de andere belastinggroepen wordt dit netto bedrag per maand:

33,40%

40,35%

42,00%

52,00%

--------------------------------------------------------------------------------------------------Netto Hypotheekrente

610,50

546,79

531,66

440,00

EWF

47,32

57,16

59,50

73,67

---------------------------------Totaal

657,82

603,95

591,16

513,67

Indien iedereen 10%/15%/20% fiscaal mag aftrekken van de betaalde hypotheekrente en de

overdrachtsbelasting en het eigenwoning forfait vervallen, wat moet iemand dan gaan betalen.

Het hypotheekbedrag wordt dan 208.000 euro (220.000 – 12.000 euro).

Bij 5% hypotheekrente wordt het bedrag 10.400 euro (5% van 208.000 euro).

Bruto per maand zal iemand dan 866,66 euro gaan betalen. Van deze bruto maandrente is

maar 10%/15%/20% (86,66 / 130,00 / 173,33 euro) fiscaal aftrekbaar voor iedereen in

Nederland. Een klein voordeel is dat de overdrachtsbelasting is vervallen. Over 30 jaar

berekent, is dit maandelijks een voordeel van 33,33 euro (12.000 : 360 maanden). De

volgende 3 tabellen kan ik u dan laten zien:

Bij 10% belastingvoordeel voor iedereen:

33,40%

40,35%

42,00%

52,00%

--------------------------------------------------------------------------------------------------Hypotheekrente

866,66

866,66

866,66

866,66

Belastingvoordeel 10%

86,66

86,66

86,66

86,66

Voordeel overdrachtsbelast. 33,33

33,33

33,33

33,33

--------------------------------Subtotaal

746,67

746,67

746,67

746,67

Situatie nu

657,82

603,95

591,16

513,67

--------------------------------Maandelijks nadeel

88,85

142,72

155,51

233,00

Maandelijks nadeel in %

13,51 %

23,63 %

26,31 %

45,36 %

Besparing kabinet 30 jaar

31.986

51.379

55.984

83.880

Bij 15% belastingvoordeel voor iedereen:

33,40%

40,35%

42,00%

52,00%

--------------------------------------------------------------------------------------------------Hypotheekrente

866,66

866,66

866,66

866,66

Belastingvoordeel 15%

130,00

130,00

130,00

130,00

Voordeel overdrachtsbelast. 33,33

33,33

33,33

33,33

--------------------------------Subtotaal

703,33

703,33

703,33

703,33

Situatie nu

657,82

603,95

591,16

513,67

--------------------------------Maandelijks nadeel

45,51

99,38

112,17

189,66

Maandelijks nadeel in %

6,92 %

16,46 %

18,97 %

36,92 %

Besparing kabinet 30 jaar

16.383

35.777

40.381

68.278

Bij 20% belastingvoordeel voor iedereen:

33,40%

40,35%

42,00%

52,00%

--------------------------------------------------------------------------------------------------Hypotheekrente

866,66

866,66

866,66

866,66

Belastingvoordeel 20%

173,33

173,33

173,33

173,33

Voordeel overdrachtsbelast. 33,33

33,33

33,33

33,33

--------------------------------Subtotaal

660,00

660,00

660,00

660,00

Situatie nu

657,82

603,95

591,16

513,67

--------------------------------Maandelijks nadeel

2,18

56,05

68,84

146,33

Maandelijks nadeel in %

0,33 %

9,28 %

11,64 %

28,49 %

Besparing kabinet 30 jaar

785

20.178

24.782

52.679

Het maandelijkse nadeel voor de bewoner van het huis, is natuurlijk het voordeel voor het

kabinet. De onderste cijfers is het bedrag aan besparing over 30 jaar voor het kabinet.

De mensen die in het hoogste belastingtarief vallen, leveren procentueel het meeste in. Het

verschil is duidelijk minder geworden indien het kabinet beslist om de hypotheekrente voor

iedereen een vast percentage te geven. Het kabinet kan nu wel jaarlijks beslissen om het

percentage aan te passen, zodat het voor hen gemakkelijk door te berekenen is wat zij dan op

een lager percentage extra in de schatkist krijgen.

OPTIE 3

Als we nu de laatste opinie peilingen mogen geloven is heer Bos van de PvdA de volgende

persoon die Nederland mag redden van de ondergang. Vanaf 2007 zal Bos het roer dus in

handen gaan nemen. Uit eerdere duidelijke uitspraken in 2003 is gebleken wat Bos van de

hypotheekrente vindt. Het belastingtarief van 52% wordt dan vanaf 2008 waarschijnlijk taboe

als fiscale aftrek voor de hypotheekrente. Het maximale voordeel wordt dan een

belastingschijf lager welke nu 42% is. De gevolgen zijn dan alleen voelbaar voor de mensen

die nu gedeeltelijk of helemaal hun hypotheekrente fiscaal kunnen aftrekken in de

belastingschijf van 52%. Ook nu weer (voor de duidelijkheid) een overzicht wat iemand

betaalt in 2004 als deze persoon een woning koopt van 200.000 tegen 5% hypotheekrente.

Gegevens voor de berekening:

-----------------------------------Koopsom huis 200.000 euro

Overdrachtsbelasting 6% is 12.000 euro

Kosten koper (incl. overdrachtsbelasting) 20.000 euro

Aflossingsvrije hypotheek voor 220.000 euro, hypotheekrente 5%

WOZ-waarde is 200.000 euro

Belastingvoordeel 42%

In 2004 betaalt iemand dan:

Hypotheekrente 5% van 220.000 euro is 11.000 euro (916,66 per maand)

Belastingvoordeel 42% is 4.620 euro

Netto per maand te betalen aan hypotheekrente 531,66 (11.000 – 4.620 : 12)

Te betalen eigenwoning forfait is 59,50 euro (200.000 x 0,85% x 42% : 12 maanden)

Totaal netto per maand 591,16 (531,66 + 59,50)

Voor de andere belastinggroepen wordt dit netto bedrag per maand:

33,40%

40,35%

42,00%

52,00%

--------------------------------------------------------------------------------------------------Netto Hypotheekrente

610,50

546,79

531,66

440,00

EWF

47,32

57,16

59,50

73,67

---------------------------------Totaal

657,82

603,95

591,16

513,67

Voor de mensen die in het hoogste tarief zitten (52%) kost de mogelijkheid van Bos 77,49

euro per maand (uitgaande van een hypotheek van 220.000 euro). In de overige

belastinggroepen verandert er natuurlijk niets!

Ter verduidelijking toch de gegevens wanneer Bos zijn “droom” laat uitkomen.

Voor de belastinggroepen wordt dit netto bedrag per maand:

33,40%

40,35%

42,00%

52,00%

--------------------------------------------------------------------------------------------------Netto Hypotheekrente

610,50

546,79

531,66

531,66

EWF

47,32

57,16

59,50

59,50

--------------------------------Totaal

657,82

603,95

591,16

591,16

Nadelig verschil (2008)

Nadelig verschil (2010)

Nadelig verschil (2011)

0

53,87

12,79

66,66

77,49

90,28

144,15

Na deze eerste stap kan Bos dan in de komende jaren de volgende belastingschijf als

uitgangspunt hanteren (lees hierboven de nadelige verschillen met de evt. jaartallen dat deze

doorgevoerd kunnen worden). Dit betekent dat de hypotheekrente maximaal voor 40,35%

fiscaal aftrekbaar is. In de toekomst kan langzaam dit percentage verder naar beneden,

waardoor geleidelijk iedere Nederlander hier aan kan wennen. De gevolgen zijn dat de

huizenprijzen (hypotheekrente even buiten beschouwing gelaten) langzaam dalen. Het is dan

wachten op de mensen die de stap durven te nemen en een huis kopen. Het aanbod van te

koop staande woningen zal mede bepalend zijn hoeveel deze daling daadwerkelijk zal zijn.

In de toekomst zal het geleidelijk afschaffen van de hypotheekrente geen problemen

opleveren. Het grote probleem waar iedere Nederlander nu al mee te maken heeft zijn de

gemeentelijke lasten. Deze stijgen ieder jaar meer dan het salaris stijgt. Het wordt echt tijd dat

het kabinet van nu maatregelen gaat nemen om deze lasten te drukken naar een aanvaardbaar

niveau. In 2004 nemen de provinciale heffingen met 11,5% toe. De waterschapsheffingen

stijgen met 6,9% en de gemeentelijke lasten met 6,5%. Vakbonden, werkgeversorganisaties,

de Vereniging Eigen Huis en de Woonbond vinden de lastenverzwaring terecht onacceptabel.

De stijging van de provinciale heffingen met 11,5% is vooral het gevolg van de hogere

provinciale motorrijtuigenbelasting. De provincies vrezen dat de uitgaven voor wegen en

openbaar vervoer sterk zullen stijgen. Het percentage waarmee de gemeentelijke lasten

omhoog gaan, komt globaal overeen met dat van de afgelopen jaren. Ook de ontwikkeling van

de onroerende zaakbelasting (OZB) is even sterk als andere jaren aldus het CBS.

Ook Eigen huis publiceerde in mei een artikel met als onderwerp: Stijging gemeentelijke

woonlasten zet burgers mes op de keel. Eigen Huis geeft rode kaart aan gemeente Hunsel (L)

De gemeente Hunsel (L) krijgt dit jaar de twijfelachtige eer 'Woonlastentopper' van alle

Nederlandse gemeenten te zijn. De woonlasten die inwoners van deze gemeente gemiddeld

moeten betalen steeg in drie jaar met bijna 60%. Alleen al in 2004 werd het wonen in Hunsel

door de gemeente bijna 27% duurder gemaakt.

Vereniging Eigen Huis vindt de buitensporige stijgingen van de woonlasten zeer

verontrustend en is van mening dat de rijksoverheid hieraan paal en perk moet stellen. In 2005

dreigt bovendien een einde te komen aan de tegemoetkoming in de gemeentelijke lasten in de

vorm van de Zalmsnip. De vereniging dringt er daarom bij de Tweede Kamer op aan de

voorgenomen afschaffing van het gebruikersdeel van de onroerende zaakbelasting (OZB) en

de maximering van het eigenarendeel ten uitvoer te brengen.

Vereniging Eigen Huis onderzocht de ontwikkeling van de gemeentelijke woonlasten over de

afgelopen drie jaar. Uit het onderzoek blijkt dat ruim 20% van de Nederlandse gemeenten de

woonlasten in drie jaar tijd met meer dan 25% heeft verhoogd.

Nederlandse huishoudens hebben te maken met loonmatiging en nulgroei van het inkomen.

Dat weerhoudt veel gemeenten er niet van de eigen inwoners te confronteren met soms

buitensporige stijgingen van de woonlasten. Zo maakt de gemeente Zoeterwoude het dit jaar

wel heel erg bont met een stijging van bijna 46%. Als de stijgingspercentages toetssteen zijn

voor het beleid van gemeenten, is de uitkomst in veel gevallen zwaar onvoldoende.

Ieder jaar weer wordt Vereniging Eigen Huis overspoeld met reacties van leden die de

stijgingen van de woonlasten onverteerbaar vinden. Het is daarom de hoogste tijd voor een

trendbreuk. De lijst van Woonlastentoppers die de vereniging heeft samengesteld, toont de

noodzaak daarvan duidelijk aan. De vereniging zal de resultaten van het onderzoek

presenteren aan de Vaste Kamercommissies voor VROM, Financiën en Binnenlandse Zaken.

Dat het wel mogelijk is om de woonlasten te beteugelen, laten de gemeenten zien die er wèl in

slagen een gematigd beleid te voeren. In een aantal gevallen leidt dat zelfs tot een daling van

de woonlasten.

Vereniging Eigen Huis vindt de voorgenomen afschaffing van de Zalmsnip in 2005 alleen te

billijken als ook de afschaffing van het gebruikersdeel en de maximering van het

eigenarendeel van de onroerende zaakbelasting (OZB) worden doorgevoerd. Alleen zo kan

een begin worden gemaakt met de beteugeling van de voortdurende lastenstijgingen. Het is

bijzonder schadelijk voor de woningmarkt dat door de alsmaar stijgende woonlasten het

vooral voor starters, lagere inkomens en eenverdieners vrijwel onmogelijk wordt om een

eigen huis te kopen. De betaalbaarheid van wonen is voor deze groepen nu al een levensgroot

probleem.

In het onderzoek van Vereniging Eigen Huis naar de gemeentelijke Woonlastentoppers is

gekeken naar:

de onroerende zaakbelasting (OZB)

de afvalstoffenheffing

het rioolrecht

de verrekening van de Zalmsnip.

Ieder jaar wordt getracht de stijging van de gemeentelijke lasten uit te leggen. Daarbij kan

enige ‘vindingrijkheid’ niet ontzegd worden. Helaas is tot op heden niet gebleken dat deze

stijgingen ten voordelen zijn gekomen van de Nederlander zelf! Interessant is te constateren

dat de lonen bij lange na niet in dezelfde mate stijgen. Veel mensen gaan er dus jaarlijks fors

op achteruit. Indien bovengenoemde heffingen in de komende jaren meer gematigd zullen

stijgen, zal dit ten gunste komen van het geheel afschaffen van de hypotheekrente. Een salaris

welke via de inflatie stijgt, zal bij gelijke hypotheeklasten ervoor zorgen dat het

belastingvoordeel teniet wordt gedaan door het hogere netto inkomen. Voorlopig lijkt dit een

utopie daar er loonmatiging is aangekondigd voor de komende jaren of kunnen we beter

spreken dat velen in Nederland met hun inkomen er op achteruit is gegaan. Niet alleen het

salaris is een belangrijk punt, maar de hypotheekrente is mede bepalend wat voor een huis

iemand kan kopen.

Uit berekeningen is gebleken dat een stijging van 2% van de hypotheekrente het kabinet dan

2,6 miljard euro kost. De hypotheekrente zorgt er dus voor dat het begrotingstekort flink kan

oplopen. Extra bezuinigingen moeten dan dit tekort weer teniet doen. Waarom zal dit tekort

niet worden teruggehaald bij de eigenhuizenbezitters. Het lijkt erop dat dit gaat gebeuren. In

het najaar komt er in ieder geval een partijcommissie bij elkaar om te bekijken hoe dit

probleem kan worden voorkomen. Het antwoord weet iedereen al, alleen moet dit op een

leuke manier naar buiten worden gebracht. Het knabbelen aan de hypotheekrente begint dus al

aan het einde van het jaar, waarbij mensen beloond worden als zij een gedeelte van hun

hypotheek jaarlijks aflossen. Hoe kleiner de hypotheek hoe minder het kabinet aan

belastingvoordeel moet uitkeren. Onze heren zijn toch slimmer dan wij denken.

Wat is een huis echt waard?

Deze vraag stellen veel mensen op het ogenblik. Is het nog verstandig om een huis te kopen,

daar veel mensen de prijzen schrikbarend hoog vinden. Onderstaand artikel laat in het kort

zien de ontwikkeling van de prijzen van de koopwoningen.

In 1951 werd er voor een herenhuis "op stand" in Soest niet meer dan € 10.800,- gevraagd. In

datzelfde jaar kostte een moderne eengezinswoning in Beverwijk € 2.723,- terwijl de huur

voor diezelfde woning circa € 14,- per maand bedroeg. Prijzen die we ons nu nauwelijks meer

kunnen voorstellen! In de jaren daarna zouden de prijzen van koopwoningen gestaag blijven

groeien. In 1977 kostte een koophuis gemiddeld € 83.495,- een bedrag dat ruim twintig jaar

later is toegenomen tot € 160.000,Maar betekent dat een huis veel duurder is geworden? Om die vraag te beantwoorden, moet je

verder kijken naar de prijs zelf. Want de waarde van een huis hangt ook samen met wat we

verdienen en met datgene wat we voor onze guldens kunnen kopen. En dat is aanzienlijk meer

dan vroeger. Laten we eens een paar cijfers naast elkaar zetten. In 1966, het jaar waarin

prinses Beatrix en prins Claus in het huwelijk traden, kostte een modale rijtjeswoning ruim €

14.000,00. Een politieagent verdiende in datzelfde jaar € 410,- per maand. Een Opel Kadett

kostte € 2.925,- terwijl voor een pakje sigaretten € 0,68 moest worden neergeteld. Een

kwartaalabonnement op een krant kostte € 6,00.

Nu, meer dan drie decennia later, verdient diezelfde politieagent per maand circa € 3.000,terwijl een Opel Astra € 20.000,- kost. Voor het pakje sigaretten wordt al meer dan € 4.30

betaald. En de prijs van het huis? Die is gemiddeld gestegen tot ruim € 210.000,- Met andere

woorden, de waardestijgingen van een woning is in die periode heel wat harder gegaan (ruim

tienmaal zoveel) dan het inkomen en de kosten van het levensonderhoud (ruim vijfmaal

zoveel). Wie al die jaren in hetzelfde huis is blijven wonen, kan dan ook rekenen op een

aanzienlijke overwaarde, die bij verkoop een aardig vermogen oplevert.

Hoe de prijzen van huizen zich in de komende jaren verder zullen ontwikkelen, valt natuurlijk

niet te voorspellen. Maar veel wijst er op dat de rente redelijk laag blijft en de economie zich

stabiel zal ontwikkelen. Het investeren in een eigen huis blijft onder die omstandigheden een

van de meest aantrekkelijke vormen om op de lange termijn iets extra's opzij te leggen.

Inflatie altijd een prachtig woord welk menigmaal wordt gebruikt door onze hoge heren. Wat

heeft inflatie te maken met de hypotheekrente!

Inflatie en hypotheekrente

------------------------------Veel mensen gaan twijfelen als de hypotheekrente steeds maar daalt. Ze gaan hun

hypotheekpapieren weer eens uit de la halen en op internet berekeningen maken wat hun

maandelijkse voordeel kan zijn bij deze lage hypotheekrente. Naar de inflatie wordt niet

gekeken. Dat deze belangrijk is blijkt wel uit een mooi voorbeeld van het jaar 1975.

In dit jaar (1975) bedroeg de inflatie in Nederland 13,5%. Het was door het fiscale voordeel

aantrekkelijk om een eigen huis te kopen. Bij een bruto hypotheekrente van 8% en een fiscaal

voordeel van 42% betaalt iemand gemiddeld netto 5%. Door de inflatie van 13,5% werd het

voordeel zelfs 8,5% (13,5% - 5%) door een huis te kopen en dit te financieren met een

hypotheek! Er zijn echter ook voorbeelden te noemen uit het verleden waarbij dit precies

andersom was. Drie jaar later (1978) ging de hypotheekrente omhoog. Het gevolg was dat de

financiering veel duurder werd en snel daarna de huizenmarkt in elkaar klapte. Niet alleen

deze twee factoren waren daarvoor de aanleiding, maar zij waren wel mede verantwoordelijk

daarvoor. Het is namelijk gemakkelijk rekenen als de hypotheekrente namelijk stijgt naar 10%

het voordeel bij 42% nog slechts 6% bedraagt. Als de inflatie is teruggelopen naar

bijvoorbeeld 3% is het voordeel geheel teniet gegaan en spreken we zelfs over een nadeel van

3%. De huizencrisis van 1978 heeft voor velen nog diepe wonden achter gelaten. In ieder

geval is gebleken dat de waarde van koopwoningen eigenlijk gelijk op en neer gaan met de

economie. Terugkijkend is de huizencrisis in het begin van de jaren tachtig vooral te wijten

aan een stijging van de hypotheekrente en een slechte economie, waarbij de werkloosheid

enorm steeg.

Nu de economie weer slecht draait en de werkloosheid iedere maand stijgt, roept menig

Nederlander dat de huizenprijzen moeten gaan dalen. In vergelijking met de jaren 80 is de

hypotheekrente nog zeer laag. De eerste rente verhogingen zijn doorgevoerd doordat de

inflatie stijgt en ieder land een enorm hoog begrotingstekort heeft. De onzekerheid neemt in

iedere geval toe en er wordt al zachtjes gefluisterd dat de hypotheekrente de komende jaren

weer kan stijgen naar 10%! Dit percentage lijkt mij te ver gezocht of er moet een wereld

oorlog komen, waarbij muntgeld niets meer waard is en iedereen weer de ruilverhouding gaat

toepassen.

Wat gaat er dan werkelijk gebeuren met de huizenprijzen de komende jaren? Het blijft (net als

op de beurs) speculeren hierover. Voorlopig kunnen we duidelijk constateren dat het slecht

gaat in Nederland. Iedereen heeft minimaal twee stapjes terug moeten doen. De negatieve

visuele cirkel naar beneden is nog steeds niet onderbroken. De komende twee jaar zullen veel

Nederlanders nog op een houtje moeten bijten. De werkloosheid zal nog verder stijgen en

waarschijnlijk de inflatie ook. Het verschil tussen de korte en lange hypotheekrente zal groter

worden. Hierdoor zullen steeds meer starters de hypotheekrente voor een korte periode

vastzetten. Het risico wat mensen nemen, wordt steeds groter, waardoor de kans van een

daling van de huizenprijzen de komende jaren groter wordt.

Een goed tegenargument dat deze daling niet zal komen, is de schaarste op de huizenmarkt.

Sinds 1950 is dit probleem nog steeds niet opgelost. Er is nog niemand in Nederland

opgestaan die deze schaarste heeft kunnen verminderen. Ook de komende 10 jaar zal dit niet

gebeuren. Het aantal koopwoningen zal wel stijgen, maar dit gebeurd door middel van het

verkopen van huurwoningen. Deze schaarste moet dus de waarde van de koopwoning stabiel

houden.

Het kabinet heeft hier echter maling aan. Het begrotingstekort is boven de 3% gestegen en de

bezuinigingsmaatregelen zijn nog steeds niet voldoende. Nu de hypotheekrente verder stijgt,

zal het begrotingstekort verder stijgen. De hypotheekrente moet dus verder beperkt worden. In

2005 zal het kabinet gedwongen misschien al een volgende stap gaan nemen. Vanaf 2008 zal

door Bos naar alle waarschijnlijkheid het belastingvoordeel van 52% laten verdwijnen. Het is

dan spelen met percentages om de mensen zoet te houden. In kleine stapjes kan dan om de

paar jaar de hypotheekrente worden vermindert. Uit onderzoek is gebleken dat zelfs 60% van

de Nederlanders die een koopwoning hebben binnen 10 jaar verwachten dat de

hypotheekrente verdwijnt.

De keuze voor iemand die dan een huis koopt wordt gemakkelijk. Iedereen zal de laagste

rente willen hebben en dus kiezen voor een variabele rente of de rente voor 1 jaar vast zetten.

De hypotheekadviseurs hebben geen werk meer. Iedere koper van een huis kan zelf zijn eigen

hypotheek regelen. Ook het kabinet zal enkele wijzigingen moeten gaan doorvoeren. De

hypotheekrente die nu in box 1 zit verhuist naar box 3. Ook de verpande polissen verhuizen

naar box 3 waarbij zij als uitzondering een vrijstelling krijgen om alsnog de hypotheek af te

lossen. Het eerder aflossen van een hypotheek kan gepromoot worden door eventueel de

WOZ-waarde te laten verdwijnen. Of daadwerkelijk de overdrachtsbelasting van 6%

verdwijnt, is mede afhankelijk hoeveel geld het kabinet nog wil verdienen.

In ieder geval zullen de starters op de woningmarkt er niet op vooruitgaan. Ook nu zullen

voor velen de koopwoningen te duur zijn en zijn zij volledig afhankelijk van de

hypotheekrente. De hoogte van de variabele hypotheekrente wordt dan zeer belangrijk. Het

risico neemt behoorlijk toe dat bij een stijging van de hypotheekrente veel Nederlanders hun

hypotheeklasten niet meer kunnen opbrengen. Voor de hypotheekverstrekkers wordt de markt

minder interessant. Het verschil tussen direct writers en tussenpersonen verdwijnt volledig.

Het afsluiten van een hypotheek via internet zal enorm toenemen, waardoor de kosten van de

hypotheekverstrekkers minder worden. Ook het personele bestand kan behoorlijk naar

beneden. De hypotheekbranche zal in de toekomst veelal bestaan uit hypotheekverstrekkers

die door middel van reclame wachten op hun klanten.

Voorlopig is het nog niet zover en zullen deze grote beslissingen nog moeten worden

genomen door de heren in Den Haag. Zij zullen de toekomstige beslissingen voorzichtig

moeten brengen om niet half Nederland over zich heen te krijgen. Tot slot zal blijken dat de

nu geldende huizenprijzen bij een eventuele verwachte daling zeker weer terugkomen.

Mensen zijn nu eenmaal veel eisend en zullen vaak ten koste van alles iets willen hebben, wat

eigenlijk niet meer mogelijk blijkt te zijn. Eerdere lessen uit het verleden zullen wederkeren

maar zijn niet voldoende om er lering uit te trekken. Een ezel stoot zich geen twee keer aan

dezelfde steen. Helaas een mens wel!

Tot slot een vraag aan de diverse partijen in Nederland. Het antwoord kunt u hieronder lezen!

Geachte heer, mevrouw,

Op het ogenblik hoor je steeds vaker fluisteren dat de fiscale aftrekbaarheid van

hypotheekrente ter discussie staat.

Door de verhogingen van de hypotheekrente zal het kabinet meer geld kwijt zijn. Dit gaat ten koste

van het begrotingstekort, waardoor deze toe zal nemen.

Er zullen dus weer maatregelen getroffen moeten worden. Daarom ook de vraag of het VVD deze

tekorten zal terughalen bij de eigenaren van koopwoningen (zou niet onterecht zijn daar deze ook dit

tekort hebben gecreeerd).

De volgende stap kan dus zijn dat de hypotheekrente verder beperkt gaat worden. Eind dit jaar zal

daar een commissie zijn menig over gaan geven. Wat is de reactie van het VVD op het bovenstaande.

Alvast bedankt voor uw reactie.

Jos Koets

Beste Jos,

Het antwoord is ja, we zullen zelf ook nog met nieuwe voorstellen komen.

Vr gr,

Ewout Irrgang,

Fractiemedewerker SP

Geachte heer Koets

Hartelijk dank voor uw mail over de hypotheekrente-aftrek.

Voor het CDA staat de hypotheekrente-aftrek niet ter discussie. In het regeerakkoord staat dat er niet

gemorreld wordt aan de hypotheekrente-aftrek.

Het staat banken natuurlijk vrij om met ideeen over hypotheekrente-aftrek te komen zoals de voorzitter

van de Nederlandse Vereniging van Banken deed.

Met vriendelijke groet,

Sandra Weber

CDA-Publieksvoorlichting

Geachte heer Koets,

Hartelijk dank voor uw mail over de uitspraken van de heer Hillen met betrekking tot de

hypotheekrenteaftrek. Voor het CDA staat de hypotheekrenteaftrek niet ter discussie. Hoewel de heer

Hillen voor het CDA in de Tweede Kamer heeft gezeten, heeft hij zijn uitspraken op persoonlijke titel

gedaan en niet namens het CDA. In het regeerakkoord staat ook dat er niet gemorreld wordt aan de

hypotheekrenteaftrek. In reacties in diverse media hebben zowel premier Balkenende als de CDAfractie afstand genomen van de uitspraken van de heer Hillen.

Met vriendelijke groet,

Sandra Weber

CDA Publieksvoorlichting

Geachte heer Koets,

De VVD heeft zijn standpunt t.a.v. de hypotheekrente aftrek niet gewijzigd en is dus geen

voorstander van een plafonnering van de renteaftrek.

Via www.vvd.nl kunt u het uitgebreide standpunt inzake de hypotheekrente aftrek terugvinden.

Hopende u voldoende te hebben geïnformeerd.

Met vriendelijke groet,

Namens mevrouw Dezentjé Hamming

Bart de Liefde

medewerker van Ineke Dezentjé Hamming-Bluemink

VVD Tweede Kamer fractie

Postbus 20018

2500 EA Den Haag

tel. 070-3182898

fax 070-3182924

www.inekedezentjehamming.nl

Geachte heer/mevrouw,

Onlangs hebben wij van u een e-mail ontvangen. Deze is ter kennisname naar het desbetreffende

kamerlid doorgestuurd. Door de grote hoeveelheid e-mails die wij dagelijks ontvangen hebben wij

echter nog niet inhoudelijk op uw e-mail kunnen ingaan. Hiervoor wil ik u onze welgemeende excuses

aanbieden. Bovendien hebben wij te maken gehad met langdurige problemen met de server.

Hoewel wij zeer laat op uw e-mail reageren, betekent dit niet dat wij geen waarde aan uw schrijven

hechten. Integendeel, uw inbreng is voor ons van groot belang. Uw mening en de mening van

anderen helpen ons bij het bepalen van onze politieke koers. Telefoontjes, brieven en mails zoals van

u zijn voor de PvdA belangrijke ‘ogen’ en ‘oren’.

Dat er flink bezuinigd moet worden is duidelijk. De PvdA vindt echter dat het kabinet de pijn van de

bezuinigingen niet eerlijk verdeelt. Dit tast de solidariteit in de Nederlandse samenleving aan. Er is een

te rigide gerichtheid op het aflossen van de staatsschuld. Daarbij wordt voorbij gegaan aan het feit dat

solidariteit tussen generaties veel meer dimensies kent. Want wat heb je eraan om een volgende

generatie geen staatsschuld, maar wel een onbetaalbare zorg, schraal onderwijs en een vervuild

milieu na te laten? Dit kabinet stelt één probleem centraal, het terugdringen van de staatsschuld,

terwijl het verschillende problemen in hun onderlinge verhoudingen en in evenwicht zou moeten

oplossen.

Ook wij hadden niet kunnen ontkomen aan harde maatregelen en hervormingen. Maar altijd met

eerlijk delen en met perspectief dat mensen geboden zou kunnen worden op veiliger buurten, meer

werk, beter onderwijs. Zowel dat eerlijk delen als dat lonkend perspectief ontbreekt nu.

In feite draait dit kabinet Balkenende de vooruitgang terug. Eigen verantwoordelijkheid wordt steeds

weer gebruikt als excuus en alibi. Terwijl juist de mensen die niets liever zouden willen dan eigen

verantwoordelijkheid over hun leven te nemen, maar dat juist niet kunnen, juist die mensen worden

meedogenloos in de kou gezet.

Het kabinet heeft op het gebied van de gezondheidszorg tal van slechte maatregelen genomen die in

2004 voor patiënten en consumenten leiden tot forse extra kosten die onvoldoende gecompenseerd

worden:

De eigen bijdrage voor de AWBZ is per 1 januari fors omhoog gegaan. Het standaard

ziekenfondspakket is versoberd waardoor mensen zich voor een goede dekking, tegen extra kosten,

aanvullend kunnen verzekeren. Veel aanvullende verzekering accepteren alleen mensen die in 2003

al een aanvullende verzekering hadden zonder daarbij extra voorwaarden te stellen zoals een

medisch onderzoek. Hierdoor kan een bepaalde groep chronisch zieken en gehandicapten zich niet of

alleen tegen extra hoge premies aanvullend verzekeren en worden zij met enorm hoge onkosten

geconfronteerd.

Het uitkleden van het ziekenfondspakket leidt voor de meeste ziekenfondsverzekerden, tot een kleine

verlaging van de premie voor het verplichte dee(je krijgt er dan ook minder voor). Hiertegenover staat

dat men voor een aanvullende verzekering, die de kaalslag van de verplichte verzekering

compenseert, aanzienlijk meer moet betalen. Per saldo betekent dit dat alle ziekenfondsverzekerden

mét een aanvullende verzekering aanmerkelijk meer premie betalen voor hetzelfde of zelfs kleiner

pakket dan dat zij vorig jaar binnen het verplichte ziekenfondspakket kregen. Als

ziekenfondsverzekerden besluiten om zich niet aanvullend verzekeren, betalen zij minder premie,

maar worden zaken als de tandarts en fysiotherapie niet meer vergoed.

Afgezien van de media-aandacht voor het koopkrachtverlies voor de minima met een chronische

ziekte of een handicap heeft de pers heeft tot nu toe weinig aandacht besteed aan de gevolgen van

de genomen maatregelen. Pas nu blijkt dat duizenden mensen vanwege de verhoging van de eigen

bijdrage van de AWBZ hun thuiszorg opzeggen, lijkt de pers wakker geschud. Dat is jammer, want als

er meer aandacht voor was geweest, had ons protest wellicht meer kracht gehad.

We zullen niet aflaten te blijven strijden voor verbetering. De komende maanden willen we gebruiken

om iedereen duidelijk te maken wat de effecten zijn van de maatregelen. Waar mogelijk zullen wij

proberen om in de Tweede Kamer terug te komen op het slechte kabinetsbeleid. Wat ons in de PvdAfractie heeft getroffen is de kennelijke gevoelloosheid waarmee het kabinet de maatregelen heeft

doorgevoerd. Je krijgt sterk de indruk dat ze geen idee hebben van de uitwerking van de maatregelen

of om welke mensen het gaat die getroffen worden.

Nogmaals excuserend voor het feit dat ik niet inhoudelijk op uw e-mail heb kunnen ingaan, hoop ik u

hiermee voldoende te hebben geïnformeerd.

Met vriendelijke groet,

Robert Jongeneel | HYPERLINK "mailto:[email protected]"[email protected]

Afdeling Voorlichting

Plein 2 | Postbus 20018 | 2500 EA Den Haag

Partij van de Arbeid | HYPERLINK "http://www.pvda.nl/"http://www.pvda.nl

Dit artikel is geschreven door Jos Koets (onafhankelijke hypotheekadviseur en columnist)