15 september 2015

DGA Nieuwsbrief: Belastingplan 2016

Op Prinsjesdag heeft de regering het Belastingplan 2016 en aanverwante fiscale wetsvoorstellen ingediend bij de Tweede

Kamer. In deze nieuwsbrief hebben wij de voor u mogelijk relevante onderdelen van deze wetsvoorstellen op een rij gezet.

•

Aanpassing wijze van heffing box 3

•

Uitstel van betaling conserverende aanslag (onder andere na emigratie) box 2

•

Vrijstelling schenking (aankoop) eigen woning

•

Erfpachtlease in overdrachtsbelasting aangepakt

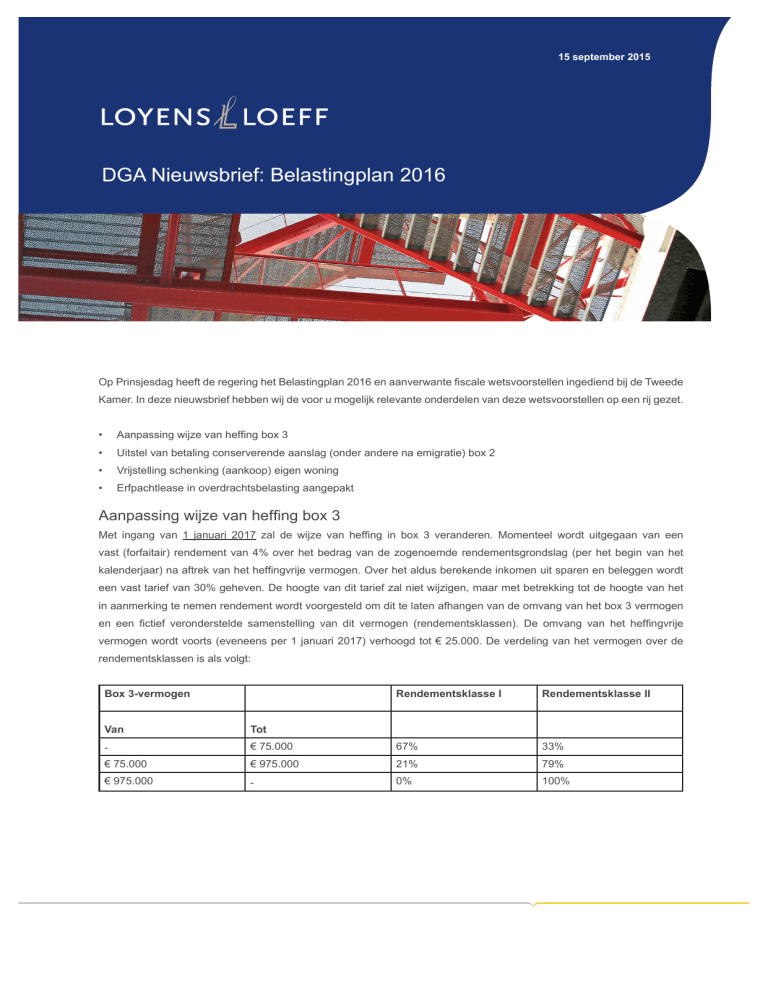

Aanpassing wijze van heffing box 3

Met ingang van 1 januari 2017 zal de wijze van heffing in box 3 veranderen. Momenteel wordt uitgegaan van een

vast (forfaitair) rendement van 4% over het bedrag van de zogenoemde rendementsgrondslag (per het begin van het

kalenderjaar) na aftrek van het heffingvrije vermogen. Over het aldus berekende inkomen uit sparen en beleggen wordt

een vast tarief van 30% geheven. De hoogte van dit tarief zal niet wijzigen, maar met betrekking tot de hoogte van het

in aanmerking te nemen rendement wordt voorgesteld om dit te laten afhangen van de omvang van het box 3 vermogen

en een fictief veronderstelde samenstelling van dit vermogen (rendementsklassen). De omvang van het heffingvrije

vermogen wordt voorts (eveneens per 1 januari 2017) verhoogd tot € 25.000. De verdeling van het vermogen over de

rendementsklassen is als volgt:

Box 3-vermogen

Rendementsklasse I

Rendementsklasse II

Van

Tot

-

€ 75.000

67%

33%

€ 75.000

€ 975.000

21%

79%

€ 975.000

-

0%

100%

Het forfaitair rendement op het vermogen in rendementsklasse I wordt voor het jaar 2017 gesteld op 1,63% (effectief

tarief 0,489%) en het forfaitair rendement op het vermogen in rendementsklasse II wordt gesteld op 5,5% (effectief tarief

1,65%). Dit leidt tot de volgende effectieve tarieven per schijf voor 2017, rekening houdend met het heffingvrije vermogen:

Box 3-vermogen

Gemiddeld forfaitair

Gemiddeld effectief tarief

rendement

Van

Tot

-

€ 100.000

2,9%

0,87%

€ 100.000

€ 1.000.000

4,7%

1,41%

-

5,5%

1,65%

€ 1.000.000

Ten aanzien van buitenlandse belastingplichtigen zal dezelfde systematiek gelden met dien verstande dat zij geen recht

hebben op het heffingvrije vermogen.

Uitstel van betaling conserverende aanslag (onder andere na emigratie) box 2

De regeling met betrekking tot het verlenen van uitstel van betaling voor de conserverende aanslag opgelegd aan

aanmerkelijkbelanghouders bij (onder andere) emigratie wijzigt. De systematiek is kort gezegd dat de aandeelhouder

geacht wordt bij emigratie zijn aandelen vervreemd te hebben. Over de hiermee behaalde winst hoeft niet onmiddellijk

belasting betaald te worden. In plaats daarvan wordt een conserverende aanslag opgelegd, waarvoor onder bepaalde

voorwaarden uitstel van betaling kan worden verkregen. In de huidige regeling wordt de aanslag na (ongeveer) tien jaar

kwijtgescholden. Bepaalde verboden handelingen, zoals verkoop van de aandelen binnen deze periode en uitkering van 90%

of meer van de reserves van de vennootschap, leiden echter tot (gedeeltelijke) invordering van de conserverende aanslag.

Voorgesteld wordt om voor conserverende aanslagen in verband met (onder andere) emigraties die plaatsvinden na

15 september 2015 (15.15u) de mogelijkheid om een deel van de reserves uit te keren zonder invordering van de

conserverende aanslag te laten vervallen. In plaats daarvan zal iedere winstuitkering tot evenredige invordering van de

conserverende aanslag leiden. Daadwerkelijk geheven Nederlandse of buitenlandse belasting over de uitkering kan in

mindering worden gebracht op het in te vorderen bedrag.

Voorts vervalt voor nieuwe conserverende aanslagen de mogelijkheid van kwijtschelding van de aanslag na tien jaar. Dit

betekent dat voor emigraties op of na 15 september 2015 de ten tijde van de emigratie bestaande aanmerkelijkbelangclaim

op enig moment tot afwikkeling zal komen. Uitdrukkelijk wordt voorgesteld dat op conserverende aanslagen die opgelegd

zijn ter zake van emigraties die hebben plaatsgevonden vóór 15 september 2015 het huidige regime van toepassing zal

blijven (inclusief de kwijtschelding na verloop van tien jaar).

Vrijstelling schenking (aankoop) eigen woning

De vrijstelling van € 100.000 voor schenkingen in verband met (onder andere) de aankoop van een eigen woning of

aflossing van de eigenwoningschuld wordt met ingang van 1 januari 2017 opnieuw geïntroduceerd. De vrijstelling zal

gelden voor alle schenkingen en niet beperkt zijn tot schenkingen van ouders aan kinderen. Wel geldt onder meer de

voorwaarde dat de ontvanger van de schenking tussen de 18 en 40 jaar oud is. Op grond van overgangsrecht wordt de

vrijstelling verminderd met eerdere eigenwoningschenkingen tussen dezelfde schenker en ontvanger die zijn gedaan met

toepassing van de thans bestaande verhoogde vrijstelling voor eigenwoningschenkingen dan wel de verhoogde eenmalige

vrijstelling voor schenkingen van ouders aan kinderen. Indien in 2013 of 2014 gebruik is gemaakt van de destijds bestaande

verhoogde vrijstelling van € 100.000 voor eigenwoningschenkingen, kan evenwel geen beroep worden gedaan op de

nu te introduceren verhoogde vrijstelling. Of destijds minder dan de gehele € 100.000 is benut is daarbij niet relevant.

2

Erfpachtlease in overdrachtsbelasting aangepakt

Het Belastingplan 2016 voorziet voorts in een wetswijziging waardoor het niet langer mogelijk is om overdrachtsbelasting

te besparen bij een sale-en-leaseback van vastgoed.

Bij een sale-en-leaseback wordt vastgoed verkocht en wordt gelijktijdig een overeenkomst gesloten voor de terughuur

van het vastgoed. De verkoper wordt dan de huurder. Bij een reguliere verkoop is de koper bij zo’n transactie

overdrachtsbelasting verschuldigd over de waarde van het vastgoed. Indien de terughuur echter wordt vormgegeven via

een door de verkoper voorbehouden recht van erfpacht kan een aanzienlijke besparing aan overdrachtsbelasting worden

behaald. De koper verkrijgt dan alleen eigendom belast met een recht van erfpacht (bloot eigendom). In plaats van huur

ontvangt de koper periodiek een erfpachtcanon. Deze structuur wordt in de praktijk aangeduid als een erfpachtlease.

Bij erfpachtlease wordt gebruik gemaakt van een bijzondere waarderingsregel in de Wet op belastingen van rechtsverkeer.

Bij de verkrijging van bloot eigendom wordt namelijk overdrachtsbelasting geheven over de waarde van het vastgoed

verminderd met de contante waarde van de nog te ontvangen erfpachtcanons. In sommige situaties is bij de verkrijging

van bloot eigendom door deze waarderingsregel zelfs helemaal geen overdrachtsbelasting verschuldigd. Omgekeerd

geldt dat bij de verkrijging van een recht van erfpacht het bedrag waarover overdrachtsbelasting is verschuldigd, wordt

vermeerderd met de contante waarde van de nog te betalen erfpachtcanons. Bij de verkrijging van een recht van erfpacht

is daardoor vaak overdrachtsbelasting verschuldigd over een veel hoger bedrag dan de koopsom. Het wetsvoorstel

voorziet erin dat in dit soort situaties de voor kopers van bloot eigendom gunstige vermindering van de heffingsmaatstaf

komt te vervallen. Het overdrachtsbelastingvoordeel van de erfpachtlease verdwijnt daardoor. De voor kopers van een

erfpachtrecht ongunstige waarderingsregeling blijft wel in stand. De beoogde ingangsdatum van deze wetswijziging is

1 januari 2016.

Indien u naar aanleiding van het voorgaande vragen heeft, neemt u dan contact op met uw adviseur bij Loyens & Loeff.

Disclaimer

Hoewel deze publicatie met grote zorgvuldigheid is samengesteld, aanvaarden Loyens & Loeff N.V. en alle andere

entiteiten, samenwerkingsverbanden, personen en praktijken die handelen onder de naam ‘Loyens & Loeff’, geen enkele

aansprakelijkheid voor de gevolgen van het gebruik van de informatie uit deze uitgave zonder hun medewerking. De

aangeboden informatie is bedoeld ter algemene informatie en kan niet worden beschouwd als advies.

www.loyensloeff.com