december 2016

Eindejaar correcties

omzetbelasting 2016

Inhoudsopgave

Inleiding

2

1

3

Algemeen: Wet op de omzetbelasting 1968

2

2.1

2.2

2.3

2.4

Het BUA

Het BUA gaat vóór

BUA - Goederen en diensten voor het voeren van een zekere staat

BUA - Relatiegeschenken en andere giften

BUA - Verstrekkingen aan personeel voor persoonlijke doeleinden

2.4.1 Verlenen van huisvesting

2.4.2 Gelegenheid geven tot sport en ontspanning

2.4.3 (Privé)vervoer

2.4.4 Outplacement

2.4.5 Telefoonkosten

2.4.6 Loon in natura of andere verstrekkingen voor persoonlijke doeleinden

2.4.7 Recht op aftrek van voorbelasting bijzondere omstandigheden

2.5

BUA - Het verstrekken van spijzen en dranken aan personeel (‘kantineregeling’)

2.5.1 Algemeen

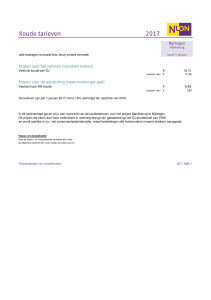

2.5.2 Tarief

2.5.3 Periodieke aangifte

2.5.4 Jaarlijkse afrekening, uitsluiting van de aftrek

2.5.5 Kantine beheerd door derden

2.5.6 Recepties, feestavonden en dergelijke

2.6

De vaststelling van de EUR 227-grens

2.6.1 Algemeen

2.6.2 Toetsing personeelsverstrekkingen aan de EUR 227-grens

5

5

5

5

6

6

6

6

8

9

9

9

9

9

10

10

10

10

11

11

11

12

3

3.1

3.2

14

14

14

14

15

16

16

4

Overige privéverstrekkingen en privégebruik (behalve van onroerende zaken)

Algemeen

Goederen

3.2.1 Onttrekken van goederen

3.2.2 Gebruik van goederen (bedrijfsmiddelen)

3.2.3 Privégebruik van diensten

3.2.4 Auto van de zaak – forfaitaire regeling

Privégebruik van onroerende zaken

19

2

Inleiding

Iedere ondernemer moet aan het einde van het kalenderjaar of boekjaar bekijken of hij goederen of

diensten heeft gebruikt of aan anderen ter beschikking heeft gesteld die daardoor vanuit de

‘ondernemerssfeer’ in de ‘privésfeer’ of de ‘consumptieve sfeer’ terecht zijn gekomen. Als dat zo is, dan

moet dit voor de btw worden bekeken. In deze brochure beschrijven wij de belangrijkste btwcorrectiemechanismen die van toepassing kunnen zijn bij dit jaarlijks terugkerende proces. Waar nodig

ondersteunen of adviseren wij u uiteraard graag.

Achtergrond

Met belasting over de toegevoegde waarde (btw) moet – als hoofddoel – al het consumptieve verbruik

belasten door middel van een heffing die de leveranciers en dienstverrichters, de ondernemers,

uiteindelijk aan de consument in rekening brengen en aan de Belastingdienst betalen. De btw die aan

ondernemers in rekening is gebracht kunnen zij over het algemeen in aftrek brengen of verrekenen met

de door hen verschuldigde btw. De ondernemer moet de kosten dan wel maken in het kader van zijn

onderneming en voor met btw belastbare prestaties. Sommige van de door ondernemers gemaakte

kosten hebben een privé-element. Er is dan (mede) sprake van consumptief verbruik. In zulke gevallen

kent de Nederlandse wet een aantal manieren om de aan de ondernemer in rekening gebrachte btw bij

de ondernemer te laten drukken: consumptief verbruik moet immers worden belast.

In Nederland kan in voorkomende gevallen aftrek van btw op kosten die (mede) een consumptief

karakter hebben, worden uitgesloten. Deze uitsluiting vindt effectief plaats door aan het eind van het

jaar de eerder in aftrek gebrachte btw op dergelijke kosten, terug te betalen aan de Belastingdienst (de

zogenaamde BUA-correctie, gebaseerd op het Besluit uitsluiting aftrek omzetbelasting 1968 ofte wel

het BUA).

Daarnaast beschrijven wij een tweetal andere correctiemechanismen, waarvan er één slechts wordt

toegepast als géén sprake is van prestaties zoals bedoeld in het BUA. In die gevallen wordt de eerdere

aftrek gecorrigeerd door btw te heffen over de handeling die tot consumptie leidt. Verder bestaat er een

speciale regel voor het privégebruik van een ‘zakelijk geëtiketteerde’ onroerende zaak (zoals een woning

met een kantoor).

Geen advies

Deze brochure geeft een overzicht van de regels, zoals deze gelden voor het jaar 2016. De brochure

geeft vooral een uitgebreid overzicht van de toepasselijke regels, zonder te pretenderen compleet en

volledig te zijn. Daarnaast is deze brochure niet bedoeld als advies maar vooral als algemene leidraad,

ter verduidelijking van de zaken waar ondernemers aan het eind van het (boek- of kalender)jaar op

moeten letten als sprake is van te corrigeren btw-aftrek door consumptief verbruik. Verder staat de btwcorrectiesystematiek volledig los van de werkkostenregeling (WKR) zoals die voor de loonheffingen

geldt.

Deze publicatie is uitsluitend opgesteld als algemene leidraad voor relevante kwesties en dient niet te

worden geïnterpreteerd als professioneel advies. Wij adviseren u niet te handelen op basis van de in deze

publicatie vervatte informatie zonder nader professioneel advies te hebben ingewonnen.

3

1

Algemeen: Wet op de omzetbelasting 1968

Hieronder schetsen wij eerst in hoofdlijnen de in de Inleiding aangehaalde regels die in Nederland gelden

voor de correctie van aftrek van btw of de uitsluiting van aftrek van btw op kosten die geheel of

gedeeltelijk zijn toe te rekenen aan consumptief verbruik.

1.

Ondernemers mogen slechts de btw aftrekken op ingekochte diensten en goederen voor zover die

worden gebruikt voor belaste prestaties.1

2.

De btw op kosten van goederen en diensten die door ondernemers worden gebruikt als

relatiegeschenken, andere giften en personeelsverstrekkingen voor persoonlijke doeleinden van

het personeel is in beginsel aftrekbaar. Als de kostprijs van deze verstrekkingen per begunstigde

per jaar meer dan EUR 227 bedraagt, moet de btw op deze kosten – voor zover die zien op

verstrekkingen aan begunstigden met een waarde van meer dan EUR 227 per begunstigde per

jaar – worden terugbetaald. Feitelijk wordt de aftrek (met terugwerkende kracht) uitgesloten.

3.

De onttrekking van goederen aan het bedrijfsvermogen (daaronder begrepen de onttrekking voor

privédoeleinden van de ondernemer of van zijn personeel, de verstrekking om niet, en de

bestemming voor andere dan bedrijfsdoeleinden) wordt voor de btw gelijkgesteld met een levering

tegen vergoeding. Een uitzondering wordt gemaakt voor de verstrekking van geschenken van

geringe waarde (dat wil zeggen met een inkoopwaarde van minder dan EUR 15 per stuk) en voor

monsters (zonder maximumwaarde).

4.

Het gebruik van een tot het bedrijfsvermogen behorend goed voor privédoeleinden (van de

ondernemer of van zijn personeel, of, meer in het algemeen, voor andere dan bedrijfsdoeleinden),

wanneer voor dit goed recht op volledige of gedeeltelijke aftrek van voorbelasting is ontstaan,

wordt gelijkgesteld met een dienst tegen vergoeding. Hierbij kan worden gedacht aan het

privégebruik van een auto van de zaak (eigendom van de zaak), een jacht, een vakantiewoning of

een dergelijk goed, terwijl het betrokken goed is bestemd voor de onderneming (bijvoorbeeld voor

de verhuur tegen vergoeding aan derden).

5.

Het gratis verrichten van diensten door de ondernemer voor privédoeleinden van de ondernemer

zelf of van zijn personeel, of, meer in het algemeen, voor andere dan bedrijfsdoeleinden

(ingekochte diensten vallen niet onder deze bepaling), wordt ook gelijkgesteld met een dienst

tegen vergoeding. Hierbij kan worden gedacht aan het ter beschikking stellen van een leaseauto

aan personeelsleden.

Voor de hierboven genoemde diensten (zie 4 en 5 hierboven) wordt de vergoeding, de maatstaf voor de

ter correctie te heffen btw, gesteld op de uitgaven die zijn gemaakt door de ondernemer voor het

verrichten van de dienst. Het gaat daarbij om het totaal van de uitgaven in een boekjaar , de

omzetbelasting niet daaronder begrepen, in verband met:

a.

de verwerving of de vervaardiging van het goed, naar tijdsevenredigheid berekend;

b.

het onderhoud, de verbetering en dergelijke van het goed in het jaar van dat gebruik, naar

tijdsevenredigheid berekend;

c.

het feitelijke gebruik van het goed.

De omzetbelasting over deze diensten wordt aan het einde van het boekjaar of kalenderjaar

verschuldigd.

1

Of beter: voor prestaties die, als ze in Nederland hadden plaatsgevonden, met btw zouden zijn belast.

4

Voor het consumptief verbruik van goederen (zie 3 hierboven) geldt de aankoopprijs of de kostprijs van

de goederen (op het moment van de onttrekking) als heffingsmaatstaf voor de correctie.

6.

Als ondernemers een onroerende zaak voor zowel zakelijke doeleinden als voor privédoeleinden

(gaan) gebruiken, kunnen zij deze onroerende zaak als ‘zakelijk’ etiketteren. De btw op de kosten

van deze onroerende zaak is aftrekbaar voor zover de onroerende zaak voor (met btw belaste)

zakelijke doeleinden wordt gebruikt. Als dit gebruik gedurende de eerste 10 jaar na

ingebruikneming van de onroerende zaak wijzigt, dan zal de eerder afgetrokken btw moeten

worden gecorrigeerd. Bij toename van het privégebruik zal eerde afgetrokken btw moeten worden

terugbetaald. Bij toename van het zakelijke (btw belaste) gebruik mag de eigenaar meer btw

aftrekken in het jaar waarin dit gebruik is toegenomen.

5

2

Het BUA

2.1

Het BUA gaat vóór

Het komt geregeld voor dat consumptief verbruik zowel onder de reikwijdte van het BUA als onder de

reikwijdte van de ‘gelijkstellingsbepalingen’ valt. Waar het in zulke gevallen gaat om prestaties ‘zoals

bedoeld in het BUA’. Dit betekent dat géén btw wordt geheven over deze leveringen of diensten, zelfs als

bijvoorbeeld het BUA niet effectief tot uitsluiting van aftrek leidt omdat de EUR 227-grens niet wordt

overschreden. Prestaties die wél worden benoemd in het BUA maar niet onder dit correctiemechanisme

vallen,2 worden wel met btw belast (behandeld als prestatie tegen vergoeding).

Hierna beschrijven wij de regelingen zoals opgenomen in het BUA en het correctiemechanisme waarbij

de levering van goederen en diensten ‘om niet’ gelijk wordt gesteld met een levering of dienst tegen

vergoeding. In deze brochure ligt bij dit laatste mechanisme de nadruk op de regeling voor de btwcorrectie voor het privégebruik van personenauto’s – de ‘auto van de zaak’.

2.2

BUA - Goederen en diensten voor het voeren van een zekere

staat

Omdat de uitsluiting van aftrek wegens het gebruik van goederen of diensten ´voor het voeren van een

zekere staat´ zich in de praktijk in beginsel niet snel zal voordoen, besteden wij in deze brochure geen

aandacht aan deze categorie.

2.3

BUA - Relatiegeschenken en andere giften

Het BUA sluit de aftrek van btw op kosten uit die betrekking hebben op het geven van

´relatiegeschenken´. Relatiegeschenken zijn geschenken die een ondernemer om zakelijke redenen aan

zijn afnemers, leveranciers e.d. verstrekt. Er is pas sprake van een relatiegeschenk als tussen de

schenker en de begunstigde (al) een zakelijke relatie bestaat naast de verhouding die ontstaat door de

schenking.

Onder giften wordt gewoonlijk verstaan de bevoordeling van stichtingen en dergelijke instellingen die

geen recht op aftrek van voorbelasting hebben.

Onder ´relatiegeschenken en andere giften´ vallen ook de verstrekkingen tegen een vergoeding die

lager is dan de kostprijs van die geschenken (exclusief btw).

In beginsel is daarmee de aftrek van btw op de volgende kosten uitgesloten:

•

geschenken aan particulieren (relaties);

•

geschenken aan ondernemers of instellingen die nauwelijks of geen recht op aftrek van btw

hebben (omdat ze bijvoorbeeld vrijgestelde prestaties verrichten), zoals banken, ziekenhuizen,

scholen, e.d.;

•

geschenken aan ondernemers die zelf de btw voor minder dan 50% zouden hebben kunnen

aftrekken, indien zij de goederen of diensten zelf zouden hebben aangeschaft (bijvoorbeeld o.g.v.

het BUA);

•

giften aan bijv. stichtingen e.d. die geen recht op aftrek van voorbelasting hebben.

2

Denk aan relatiegeschenken aan ondernemers die zelf meer dan de helft van de btw op de kosten van deze prestatie hadden

kunnen aftrekken. Het gaat dan weliswaar om het geven van relatiegeschenken, maar niet om relatiegeschenken die onder

het BUA vallen.

6

De aftrek van voorbelasting wordt overigens niet wordt uitgesloten indien de kosten van deze

verstrekkingen per ‘relatie’ c.q. begunstigde per boekjaar niet meer bedragen dan EUR 227 (exclusief

btw).

Relatiegeschenken aan ondernemers die zelf de btw op de kosten van het geschenk voor meer dan 50%

hadden kunnen aftrekken, worden niet gecorrigeerd via het BUA. Deze relatiegeschenken vallen onder

het correctiemechanisme dat hierna wordt besproken.

2.4

BUA - Verstrekkingen aan personeel voor persoonlijke doeleinden

Hieronder gaan wij kort in op de verschillende categorieën personeelsverstrekkingen die in het BUA zijn

opgenomen (het aan het personeel van de ondernemer verlenen van huisvesting, uitkeren van loon in

natura, geven van gelegenheid tot sport, ontspanning of privé-vervoer, dan wel voor andere persoonlijke

doeleinden van dat personeel). De terbeschikkingstelling van een auto wordt valt hier expliciet niet

onder.

2.4.1 Verlenen van huisvesting

Bij het verlenen van huisvesting moet onder meer worden gedacht aan het beschikbaar stellen van

woonruimte en het huisvesten van (buitenlandse) werknemers zonder dat hiervoor een (reële)

vergoeding van de werknemer wordt gevraagd. Aftrek en dus ook de correctie van de aftrek komt niet

aan de orde wanneer het verstrekken van huisvesting ziet op woningen die door de werkgever vrijgesteld

van btw zijn gehuurd.

2.4.2 Gelegenheid geven tot sport en ontspanning

Onder het gelegenheid geven tot sport en ontspanning valt bijvoorbeeld het aan het personeel

beschikbaar stellen van een fitnessruimte (eventueel met instructeur) en vakantieoorden, het maken van

niet-zakelijke excursies en uitstapjes door het personeel. Aan het BUA wordt overigens pas toegekomen

als de werkgever, en niet de personeelsleden, als afnemer van de prestaties wordt gezien en deze de

prestaties om niet aan zijn personeel ter beschikking stelt.

2.4.3 (Privé)vervoer

2.4.3.1 Inleiding

Voor de btw wordt woon-werkverkeer in beginsel beschouwd als privévervoer. Btw op kosten die

betrekking hebben op privévervoer is niet aftrekbaar. De btw op kosten in verband met zakelijk vervoer

is in het algemeen wél aftrekbaar.3

Er bestaan verschillende vormen van privévervoer die een werkgever zijn werknemers kan aanbieden:

a) het ter beschikking stellen van een “auto van de zaak” (zie hierna 3.2.4);

b) het verstrekken van een vergoeding voor het gebruik van een eigen auto van de werknemer

(3.2.4.2);

c) het verstrekken van plaatsbewijzen of een vergoeding voor openbaar vervoer (2.4.3.3);

d) het verstrekken van een fiets of een vergoeding voor een fiets (2.4.3.3.4);

e) het zorgdragen voor groepsvervoer (2.4.3.3.5):

3

Onder woon-werkverkeer wordt verstaan: het reizen van de woon- of verblijfplaats naar de in het kader van een

overeenkomst tot het verrichten van arbeid overeengekomen vaste werkplaats(en) waar men (één of meerdere dagen) zijn

werkzaamheden verricht. Deze definitie heeft tot gevolg dat reizen naar andere plaatsen dan de hiervoor bedoelde vaste

werkplaats of het bedrijfsadres niet wordt aangemerkt als woon-werkverkeer.

7

Ø werkgever verzorgt vervoer met eigen vervoermiddelen;

Ø werkgever draagt vervoer op aan een derde.

2.4.3.2 Vergoeding werkgever voor het gebruik van eigen auto werknemer

2.4.3.2.1 Vergoeding voor woon-werkverkeer en andere privékosten

Btw begrepen in aan personeel betaalde kostenvergoedingen voor privévervoer (eigen auto

personeelslid) komt niet voor aftrek in aanmerking.

2.4.3.2.2 Vergoeding voor zakelijke kosten

Het is voor de werkgever niet mogelijk om btw begrepen in kostenvergoedingen in aftrek te brengen.

Overigens achten wij aftrek van voorbelasting voor vergoedingen van zakelijke kosten niet geheel

onmogelijk, als kan worden aangetoond dat de kosten in naam en voor rekening van de werkgever zijn

gemaakt (de facturen bevatten de naam en het adres van de werkgever, en de levering of dienst is aan

de werkgever verricht).

2.4.3.3 Openbaar vervoer

2.4.3.3.1 Vergoeding voor privékosten

Btw begrepen in kostenvergoedingen voor privévervoer komt niet voor aftrek in aanmerking (vergelijk

hierboven vergoeding voor kosten gebruik eigen auto werknemer).

2.4.3.3.2 Vergoeding voor zakelijke kosten

Tegen overlegging van vervoersbewijzen (gebruikt voor zakelijke doeleinden) kan de werkgever aftrek

claimen van 6/106e deel van de prijs van het vervoersbewijs. Als niet helder is dat de werkgever de

afnemer is, dan kan de fiscus de aftrek weigeren.

2.4.3.3.3 Werkgever verstrekt vervoersbewijzen openbaar vervoer

In plaats van het verstrekken van een vergoeding voor kosten van openbaar vervoer kan de werkgever er

voor kiezen om vervoersbewijzen te verstrekken aan zijn werknemers. Hier geldt dat als de werkgever

vervoersbewijzen verstrekt aan zijn werknemers ten behoeve van privéverkeer en woon-werkverkeer de

btw die hier op drukt niet voor aftrek in aanmerking komt.

Als de werkgever een vergoeding in rekening brengt voor het verstrekken van het vervoersbewijs, is de

aftrek van btw niet uitgesloten tot het bedrag van de ter zake van die prestatie verschuldigde btw.

2.4.3.3.4 Fiets of vergoeding voor een fiets verstrekt door de werkgever

Als een werkgever een fiets verstrekt aan zijn werknemers, dan kan de werkgever de btw op de aanschaf

van de fiets (deels) in aftrek brengen. De aftrek van btw is gemaximaliseerd op de btw begrepen in EUR

749 per fiets per werknemer (EUR 130 btw per fiets per werknemer).

Voor deze btw-aftrek moet aan de volgende voorwaarden worden voldaan:

•

de werkgever moet aannemelijk maken dat de fiets is verstrekt voor woon-werkverkeer;

•

in het kalenderjaar en de twee voorafgaande kalenderjaren is aan de werknemer geen fiets

verstrekt of ter beschikking gesteld;

•

vanaf het verstrekken of ter beschikking stellen, is tot het einde van het kalenderjaar en in elk van

de twee daarop volgende kalenderjaren niet voor 50% of meer van het aantal dagen dat de

werknemer pleegt te reizen tussen zijn woon- en verblijfplaats en de plaats waar zijn

werkzaamheden worden verricht, voorzien in een vergoeding of ander vervoer dan het vervoer

per fiets.

8

Als de werkgever de gehele kostprijs van de fiets verrekent met het loon van de werknemer, is geen

sprake van een bevoordeling. Dit is ook het geval als de werknemer de fiets op een andere manier

betaalt. De werkgever heeft dan volledig recht op aftrek van btw (ook als de fiets meer kost dan EUR

749). Hij moet dan wel btw aangeven en voldoen uit de op het loon van de werknemer ingehouden

bedrag.

Als de werkgever niet de gehele kostprijs van de fiets verrekent met het loon van de werknemer, maar

het saldo van de inkoopprijs en de eigen bijdrage van de werknemer niet meer bedraagt dan EUR 749,

komt de voor de inkoop van de fiets in rekening gebrachte btw volledig voor aftrek in aanmerking.

Als de fiets gratis wordt verstrekt door een ondernemer die btw-vrijgestelde prestaties verricht, kan de

btw die betrekking heeft op de aanschaf van de fiets niet in aftrek worden gebracht.

2.4.3.3.5 De werkgever draagt zorg voor groepsvervoer

Vervoer door de werkgever (met eigen vervoermiddelen, of via inschakeling van een derde) van

personeelsleden tussen de woonplaats en de vaste plaats van de werkzaamheden kwalificeert als

privévervoer. De btw op de kosten van dit vervoer is dan in beginsel niet aftrekbaar.

Als het gaat om door de werkgever georganiseerd vervoer in de vorm van ‘besloten busvervoer’, dan is

de hierop drukkende btw aftrekbaar. Van besloten busvervoer is sprake als:

•

de vervoermiddelen meer dan acht zitplaatsen (de bestuurder daar niet onder begrepen) hebben;

•

het geen voor iedereen openstaand vervoer volgens een dienstregeling betreft. Voor het vervoer

moet een vergunning zijn afgegeven krachtens de Wet personenvervoer.

De vervoermiddelen mogen dus uitsluitend werknemers in opdracht van hun werkgever(s) vervoeren.

Wel mogen meerdere ondernemers opdracht geven aan een vervoersonderneming (of collegaondernemer) om werknemers van meerdere bedrijven te vervoeren.

Bij andere vormen van groepsvervoer tussen de woonplaats en vaste plaats van werkzaamheden

verzorgd door de werkgever, heeft de werkgever geen recht op aftrek van voorbelasting. Hiervan is

sprake bij vervoer met gebruikmaking van een vervoermiddel met acht of minder zitplaatsen, of vervoer

waarvoor geen vergunning krachtens de Wet personenvervoer is afgegeven.

Onder zeer specifieke omstandigheden (bijvoorbeeld vervoer naar afgelegen bouwterreinen) is

verdedigbaar dat de aftrek niet wordt gecorrigeerd. Zie ook hierna. Als u met een specifiek

vervoersscenario te maken hebt, adviseren wij u daar uiteraard graag over.

2.4.4 Outplacement

Aftrek van voorbelasting voor outplacementkosten is mogelijk. Outplacement is het geheel van diensten

en adviezen ten behoeve van een werknemer om op zo kort mogelijke termijn een passende nieuwe

betrekking te vinden. Voorbeelden zijn individuele advisering met betrekking tot sollicitatieadviezen,

carrièreadviezen, psychologische tests, ondersteunende workshops, (video)training, etc. Trainingen

zoals presentatietechniek, workshops, themabijeenkomsten en dergelijke die zich richten op het

verbeteren van de persoonlijke uitrusting van de betrokkenen en het ondersteunen van de

sollicitatieprocedure, kunnen ook onderdeel uitmaken van outplacement.

9

2.4.5 Telefoonkosten

2.4.5.1 Telefoon (huis)aansluiting

Bij de meeste werknemers staat de telefoon huisaansluiting op eigen naam. De Belastingdienst en ook

de rechter staan btw-aftrek niet toe.

2.4.5.2 Mobiele telefoon / GSM

Bij mobiele telefoons die op naam van de werkgever staan, staat de Belastingdienst wel btw-aftrek toe

voor zover de werkgever geen btw-aftrek claimt ter zake van privégebruik. De werkgever moet het

zakelijk gebruik wel aannemelijk maken. Wij raden aan om hier met de fiscus afspraken over te maken.

2.4.6 Loon in natura of andere verstrekkingen voor persoonlijke doeleinden

Loon in natura is loon dat niet in geld wordt uitbetaald. Het is een voordeel uit dienstbetrekking. Onder

verstrekkingen voor persoonlijke doeleinden kunnen allerlei andere vormen vallen van (mede)gebruik

van bedrijfsgoederen en diensten ter bevrediging van persoonlijke behoeften van het personeel.

Zo kan de aftrek van voorbelasting op grond van het BUA worden uitgesloten bij het verstrekken van

kerstpakketten, boeken en bij bijvoorbeeld het verstrekken van toegangskaarten voor concerten en

andere evenementen (‘andere verstrekkingen voor persoonlijke doeleinden’).4 De hierboven beschreven

bepalingen zijn niet alleen van toepassing op verstrekkingen aan het eigen personeel, maar ook aan

ingeleend personeel.

2.4.7 Recht op aftrek van voorbelasting bijzondere omstandigheden

Wanneer een ondernemer voordelen (in natura) doet toekomen aan zijn personeel, dan wordt de aftrek

van btw op de kosten die gemaakt zijn om deze voordelen te kunnen verstrekken, in beginsel uitgesloten

op grond van het BUA. Echter, onder bijzondere omstandigheden is volledige aftrek van btw toch

gerechtvaardigd (i.e. als het noodzakelijke kosten zijn en er geen keuze voor de werknemers is). Wij

attendeerden hierboven wat betreft groepsvervoer al op het voorbeeld van vervoer naar afgelegen

bouwterreinen.

2.5

BUA - Het verstrekken van spijzen en dranken aan personeel

(‘kantineregeling’)

2.5.1 Algemeen

In veel ondernemingen worden voedsel en drank aan het personeel verstrekt. Dit kan gebeuren in de

vorm van een bedrijfsrestaurant en/of via automaten. Beide vormen van verstrekkingen van

voedingsmiddelen kunnen onder de werking van het BUA vallen.

De vergoeding die de ondernemer hiervoor van zijn personeelsleden ontvangt is belast met btw en de in

rekening gebrachte btw op de investeringen, kosten en inkoop van producten is in principe volledig

aftrekbaar. In bepaalde situaties kan echter de aftrek van in rekening gebrachte btw op de inkopen

(gedeeltelijk) worden uitgesloten. Dit is meestal het geval als de voeding en dranken gratis of tegen een

geringe vergoeding aan de personeelsleden worden verstrekt. Deze mogelijke uitsluiting van de aftrek is

bedoeld om belastingvrije consumptie te voorkomen.5

4

Uiteraard zijn de hiervoor genoemde verstrekkingen die tot beperking van de aftrek leiden slechts voorbeelden en is deze

5

Een hof heeft een rechtbankuitspraak bevestigd, waarin is geoordeeld dat de aftrek van btw op kosten van spijzen en dranken

opsomming niet uitputtend.

verstrekt aan personeel tijdens een vaktechnisch moet worden uitgesloten onder het BUA.

10

2.5.2 Tarief

Het grootste deel van de verstrekkingen betreft etenswaren en non-alcoholische dranken en is belast

tegen het verlaagde tarief. De levering van alcoholhoudende dranken is daarentegen onderworpen aan

het normale tarief.

2.5.3 Periodieke aangifte

Gedurende de loop van het boekjaar wordt de btw over de kantineomzet in de periodieke aangifte

verantwoord. De btw die ter zake van de kosten van de kantine in rekening is gebracht, wordt in deze

aangiften als aftrekbaar opgenomen. Zowel de btw op de kosten van de aanschaf van de ingrediënten,

grondstoffen en producten voor de kantineomzet als de btw op de investeringen in gebouw en inventaris

en op overige exploitatiekosten kan op deze manier worden afgetrokken.

2.5.4 Jaarlijkse afrekening, uitsluiting van de aftrek

Aan het eind van het boekjaar moet worden berekend of de in aftrek gebrachte btw op de inkopen moet

worden gecorrigeerd, omdat een bevoordeling van het personeel heeft plaatsgevonden. De aftrek op de

overige kantinekosten zoals investeringen in het gebouw, inventaris en beheersvergoedingen wordt niet

gecorrigeerd.

Om de correctie te berekenen moeten in aanmerking worden genomen:

•

de aanschaffingskosten, exclusief btw, van de spijzen en dranken c.q. de grondstoffen voor de

kantineverstrekkingen;

•

de totale kantineomzet, inclusief btw.

Als spijzen en dranken onder de kostprijs aan het personeel worden verstrekt, vindt een bevoordeling

van het personeel plaats. Om deze bevoordeling vast te stellen, moet worden uitgegaan van de kostprijs

van de ingrediënten en grondstoffen van de spijzen en dranken (en dus niet andere

kosten/investeringen). Deze kostprijs excl. btw moet worden vermeerderd met een forfaitaire opslag van

25% (voor overige kosten/investeringen). De uitkomst hiervan moet worden vergeleken met de

werkelijke omzet incl. btw. Als deze lager is, moet de afgetrokken btw in beginsel worden gecorrigeerd

door 6% over dit verschil (bij) te betalen. Bij de aangifte over het laatste tijdvak van het boekjaar moet

dit bedrag als verschuldigde belasting worden aangegeven. Dit hoeft echter niet als dit bedrag samen

met de andere BUA-verstrekkingen niet meer bedraagt dan € 227 per persoon. Uiteraard moet over de

werkelijke omzet wel btw zijn voldaan.

2.5.5 Kantine beheerd door derden

Het komt regelmatig voor dat een ondernemer het beheer van zijn kantine uitbesteedt aan een

cateringbedrijf. Dit bedrijf koopt dan meestal zelf alle benodigdheden in, stelt kantinepersoneel ter

beschikking en voert de kantineadministratie. Het cateringbedrijf berekent vervolgens de kosten en

eventuele exploitatietekorten door aan de ondernemer. Verder brengt het cateringbedrijf

normaalgesproken een beheersvergoeding in rekening. In dat geval gelden voor de aftrek en de

uitsluiting van de aftrek dezelfde regels als hiervoor genoemd. De ondernemer mag dus de door het

cateringbedrijf in rekening gebrachte btw in aftrek brengen, maar moet ook aan het eind van het jaar

beoordelen of de aftrek op de inkopen (gedeeltelijk) moet worden gecorrigeerd. Onder de door het

cateringbedrijf doorberekende kosten bevinden zich ook personeelskosten. Op deze kosten hoeft geen

btw in rekening te worden gebracht, tenzij het om uitzendkrachten gaat.

Als de kantine wordt verpacht aan een derde, wat inhoudt dat de kantine voor rekening en risico van die

derde wordt geëxploiteerd, dan hoeft de verpachter/werkgever het BUA niet meer toe te passen op deze

verstrekking van spijzen en dranken aan zijn personeel.

11

Let op: Het verpachten of ter beschikking stellen van een (kantine)ruimte tegen vergoeding is in beginsel

vrijgesteld van btw. Om aftrek van toerekenbare btw veilig te stellen, adviseren wij om te opteren voor

btw-belaste verhuur.

De regelingen met betrekking tot beheer van de kantine door derden zijn zeer divers. Kortheidshalve

gaan wij in deze brochure dan ook niet nog verder in op die regelingen.

2.5.6 Recepties, feestavonden en dergelijke

Voor de beoordeling of en in hoeverre de aftrek van btw is uitgesloten op kosten voor recepties,

feestavonden e.d., welke door de werkgever worden aangeboden, kan onderscheid worden gemaakt in

de verstrekkingen van spijzen en dranken en de overige verstrekkingen. Verder speelt daarbij een rol of

de werkgever zelf de spijzen en dranken verstrekt of dat dit door een derde wordt verzorgd.

Wij onderscheiden de volgende twee mogelijkheden ten aanzien de verstrekking van spijzen en dranken:

1.

De werkgever verstrekt de spijzen en dranken in een voor zijn rekening geëxploiteerde

bedrijfskantine.

2.

De spijzen en dranken worden door een derde verstrekt in een andere ruimte dan de

bedrijfskantine.

Ad 1. In de voor eigen rekening gedreven bedrijfskantine

Ter zake van de verstrekking van spijzen en dranken is de regeling van bedrijfskantines van toepassing.

Voor de berekening van de waarde van de verstrekking per persoon moet het totaal van de

verstrekkingen worden gedeeld door het aantal bezoekers (werknemers en overige gasten, niet zijnde de

partners van de werknemers of gasten).

Ad 2. Door derden verstrekt in andere ruimte dan de bedrijfskantine

Voorbeelden van deze categorie zijn onder meer het houden van feestavonden e.d. op boten, in

restaurants, in een sporthal etc. In deze situaties wordt de aftrek van de btw op spijzen en dranken niet

op grond van het BUA, maar op basis van een andere wettelijke bepaling uitgesloten.6 De btw op spijzen

en dranken komt dan dus geheel niet voor aftrek in aanmerking. Dit geldt ook voor de btw in de kosten

van het bedienend personeel, zelfs wanneer deze kosten afzonderlijk van de spijzen en dranken in

rekening worden gebracht.

De btw is ook niet aftrekbaar als een ondernemer voor bedrijfsfeesten, recepties en dergelijke op eigen

bedrijfslocatie een (derde) externe cateraar inhuurt.

Voor het bepalen of sprake is van overschrijding van de BUA-grens (EUR 227) hoeft geen rekening te

worden gehouden met de btw op horecabestedingen, zie ook hierna.

2.6

De vaststelling van de EUR 227-grens

2.6.1 Algemeen

De aftrek van btw wordt niet uitgesloten als de totale kostprijs van de daarvoor in aanmerking komende

prestaties/verstrekkingen (de aanschaffings- of voortbrengingskosten) per persoon per boekjaar niet

meer dan EUR 227, exclusief btw, bedraagt.

6

Art 15, lid 5 Wet op de omzetbelasting 1968; horecabestedingen.

12

Let op!

Voor het bepalen of sprake is van overschrijding van deze BUA-grens (de BUA-waarde) hoeft in beginsel

alleen rekening te worden gehouden met kosten met in beginsel aftrekbare btw. Is de in rekening

gebrachte btw los van de BUA-regels al niet aftrekbaar, dan hoeven de kosten waarover deze btw in

rekening is gebracht niet bij de bepaling van de EUR 227-grens te worden meegenomen. Voorbeelden

hiervan zijn:

•

niet-aftrekbare btw in verband met een (gedeeltelijke) vrijstelling;

•

btw op horecabestedingen.

Bij de aanschaf van duurzame personeelsvoorzieningen, zoals een sportruimte of inventaris voor een

kindercrèche, moet de grens van EUR 227 worden bepaald aan de hand van een ‘op reële wijze

berekende kostprijs’ van de voorziening. Dit betekent onzes inziens dat voor:

•

roerende investeringsgoederen, de aan het jaar van ingebruikneming en daarop volgende 4 jaren

toe te rekenen kosten 20% van de aanschaffingskosten bedragen; hier volgt men derhalve in de

praktijk de periode die ook wordt gehanteerd voor de herziening van btw op roerende zaken;

•

onroerende investeringsgoederen, het bedrijfseconomische afschrijvingspercentage mag worden

genomen. De Hoge Raad heeft in het verleden voor een bepaald geval een gehanteerde

afschrijvingsperiode van 25 jaar als reëel aangemerkt.

De aldus berekende BUA-waarde per jaar dient dan te worden omgerekend per personeelslid/relatie. Dit

kan naar onze mening worden vastgesteld per personeelslid/relatie dat/die voor gebruikmaking van de

faciliteit in aanmerking komt, ongeacht het werkelijk aantal personen dat hiervan feitelijk gebruik maakt.

Deze uitkomst is dan bepalend voor de toetsing aan de EUR 227-grens.

Bij collectieve personeelsverstrekkingen, zoals personeelsfeesten, moeten voor de bepaling van de EUR

227-grens de totale kosten worden gedeeld door het aantal aanwezige personeelsleden/gasten, zonder

rekening te houden met de vraag of zij al dan niet vergezeld waren van een partner.

2.6.2 Toetsing personeelsverstrekkingen aan de EUR 227-grens

Aan het einde van het boekjaar moet een ondernemer beoordelen of de totale bevoordeling aan

werknemers meer dan EUR 227 per persoon per jaar bedraagt. Voor deze beoordeling moeten alle

personeelsvoorzieningen in aanmerking worden genomen. De btw op de kosten gemaakt voor spijzen en

dranken voor nuttiging in horecagelegenheden (eten buiten de deur, bedrijfsfeesten e.d.) is nooit

aftrekbaar. Deze kosten tellen daarom niet mee voor de berekening van de EUR 227-grens.

Vervolgens moet de ondernemer – wat de overgebleven kosten betreft – vaststellen of hij zijn personeel

(per persoon) heeft bevoordeeld bij het verstrekken van spijzen en dranken binnen het kader van de

kantineregeling.

Daarvoor telt hij alle overige personeelsvoorzieningen die ieder personeelslid in het desbetreffende jaar

heeft ontvangen, op bij dit bedrag aan “kantineverstrekkingen”. Als blijkt dat de som van

“kantineverstrekkingen” en “overige verstrekkingen” per persoon beneden de BUA-grens van EUR 227

ligt, dan vindt geen correctie van de afgetrokken btw plaats.

Ligt de som wel hoger, dan moet de ondernemer de personeelsvoorzieningen splitsen in een

“kantinedeel” en een “overig” deel.

De btw-aftrek op de kosten voor kantineverstrekkingen wordt dan in elk geval gecorrigeerd: de

ondernemer moet dan alsnog 6% van het verschil tussen de kantineontvangsten en 125% van de netto

inkopen van spijzen en dranken voldoen.

13

Als (na de splitsing) blijkt dat de grens van EUR 227 voor de “overige personeelsvoorzieningen” niet is

overschreden, vindt ter zake van deze voorzieningen geen correctie plaats. Als de ondernemer een of

meer personeelsleden echter wel voor meer dan EUR 227 heeft bevoordeeld, dan wordt de afgetrokken

btw op de kosten van de verstrekkingen aan deze personeelsleden alsnog van aftrek uitgesloten (deze

moet dus worden terugbetaald).

Verder geldt dat als een groep personeelsleden wordt bevoordeeld (bijvoorbeeld door het voltallige

personeel naar een voorstelling mee te nemen), de btw op de kosten van deze bevoordeling slechts moet

worden gecorrigeerd voor zover die personeelsleden heeft bevoordeeld aan wie individueel

verstrekkingen van meer dan EUR 227 zijn gedaan. Het kan dus zijn dat slechts een gedeelte van de btw

op de kosten van een ‘groepsverstrekking’ moet worden gecorrigeerd. Het feit dat de totale

bevoordelingen per werknemer op jaarbasis per werknemer moeten worden vastgesteld, lijdt in de

praktijk vaak tot praktische problemen. Daarom wordt in de praktijk meestal gewerkt met min of meer

uniforme categorieën van werknemers.

Schematisch kan de berekening van de BUA-grens als volgt worden weergegeven, waarbij

KAV staat voor ‘kosten van alle verstrekkingen’, bestaand uit de KKV (kosten van kantineverstrekkingen)

plus de KOV (kosten van de overige verstrekkingen):

1. KAV gelijk aan of minder dan EUR 227:

2. KAV meer dan EUR 227:

3. KOV gelijk aan of minder dan EUR 227:

4. KOV meer dan EUR 227:

Geen correcties

a) Kantineregeling toepassen op KKV

b) KOV opnieuw beoordelen

Geen correcties btw op kosten KOV

Correctie toepassen

Omdat het ter beschikking stellen van een auto aan een werknemer of aan de ondernemer zelf niet

onder het BUA valt, maar wordt aangemerkt als een belastbare dienst tegen vergoeding, wordt de BUAgrens van EUR 227 in de praktijk vaak niet overschreden.

14

3

Overige privéverstrekkingen en privégebruik (behalve van

onroerende zaken)

3.1

Algemeen

Consumptief gebruik en verbruik vanuit de onderneming wordt niet alleen door toepassing van het BUA

gecorrigeerd. Er bestaan situaties die niet onder het BUA vallen, maar waarbij wel een btw-correctie

moet worden gemaakt, zoals privégebruik door de ondernemer zelf. Die situaties kunnen gaan om het

consumptieve gebruik van onroerend goed, waarin wij onder 4 ingaan, en overig consumptief gebruik en

verbruik. In dit onderdeel van de brochure gaan wij in op het corrigeren van de btw-aftrek voor deze

laatste gevallen.

Er bestaan ook situaties die, als je de tekst van de regelgeving leest, zowel onder het BUA als onder een

ander correctiemechanisme vallen. Zoals hierboven (onder 2.1) beschreven gaat het mechanisme van

het BUA dan voor. Dat betekent dat – als aan alle voorwaarden, zoals het overschrijden van de EUR 227grens, wordt voldaan – een correctie van de eerdere btw-aftrek plaatsvindt en dat het privégebruik niet

ook nog eens als belaste prestatie in de btw-heffing wordt betrokken.

De correctie door middel van btw-heffing over het privégebruik die in de praktijk het meest voorkomt en

die vaak het grootste financiële belang vertegenwoordigt, is het de correctie voor privégebruik van de

‘auto van de zaak’. Deze correctie behandelen wij apart binnen dit hoofdstuk (in 3.2.3). Daarnaast gaan

wij in op de privé-onttrekking en het privégebruik van bedrijfsmiddelen (goederen) en het privégebruik

van diensten.

3.2

Goederen

Bedrijfsmiddelen, of goederen die tot het bedrijfsvermogen van de ondernemer zijn gerekend (‘zakelijk

zijn geëtiketteerd’) kunnen op twee manieren consumptief worden gebruikt: de ondernemer kan ze in

één keer aan het bedrijfsvermogen onttrekken of hij kan ze als bedrijfsmiddel om niet ter beschikking

stellen (uitlenen). Beide situaties leiden in beginsel tot btw-heffing.

In beginsel kunnen ondernemers die goederen tot hun bedrijfsvermogen rekenen, de btw op de aankoop

van deze goederen volledig in aftrek brengen, ook als zij voorzien dat deze goederen voor

privédoeleinden zullen worden gebruikt. Dit is uiteraard anders als het BUA van toepassing is of als deze

ondernemers geen volledig recht op btw/aftrek hebben.

3.2.1 Onttrekken van goederen

Ondernemers die goederen aan hun bedrijf onttrekken voor hun eigen privégebruik of dat van hun

personeel, of dat zij zonder betaling aan derden weggeven of voor andere dan bedrijfsdoeleinden

bestemmen, moeten deze onttrekking of bestemming voor de btw behandelen als een levering tegen

vergoeding. Zij zijn hierover dus in beginsel btw verschuldigd, maar alleen voor zover zij de btw op de

aankoop van het goed (of bestanddelen daarvan) hebben afgetrokken. De btw die over een dergelijke

onttrekking is verschuldigd, moet worden aangegeven in het tijdvak waarin de onttrekking plaatsvindt.

De btw moet in deze gevallen worden betaald over de aankoopprijs7 van de goederen, berekend op het

tijdstip van de onttrekking. Hieronder moet de restwaarde van de goederen op het tijdstip van de

onttrekking of bestemming ervan worden verstaan. Als de goederen vóór de onttrekking al zijn gebruikt

7

Als er geen aankoopprijs bestaat, wordt btw verschuldigd over de aankoopprijs van ‘soortgelijke goederen’ of over de

kostprijs (berekend op het moment van de onttrekking).

15

waardoor een waardevermindering is opgetreden, dan kan worden uitgegaan van de historische

kostprijs, verminderd met een (voor de directe belastingen aanvaardbaar) afschrijvingspercentage.

De onttrekking van ‘monsters’ en van ‘geschenken van geringe waarde’ worden niet als de levering van

een goed tegen vergoeding beschouwd. Daarover is dus geen btw verschuldigd. Een monster een

specimen van een product waarmee de verkoop daarvan moet worden bevorderd en aan de hand

waarvan de eigenschappen en kwaliteiten van dit product kunnen worden beoordeeld. Ook als het gaat

om het exacte product dat in de handel zal worden gebracht kan sprake zijn van een monster. De

omstandigheid dat meerdere monsters aan dezelfde persoon worden gegeven is geen beletsel voor

toepassing van de regeling voor monsters.

Bij het bepalen van de grens van EUR 15 voor ‘geschenken van geringe waarde’ gaat het om de waarde

per onttrokken goed. Het gaat dus niet om de waarde van alle weggegeven goederen per jaar. Bovendien

is de grens van EUR 15 bedoeld als handreiking naar de uitvoeringspraktijk de Nederlandse wet zelf

daarvoor geen expliciete grens bevat.

3.2.2 Gebruik van goederen (bedrijfsmiddelen)

Naast het aan het bedrijf onttrekken van bedrijfsmiddelen voor consumptieve doeleinden, kan een

ondernemer deze goederen ook om niet ter beschikking stellen zonder ze weg te geven. Deze vorm van

consumptieve bevoordeling wordt als een met btw belaste dienst behandeld. Ook hier geldt dat alleen

sprake is van btw-heffing voor zover de ondernemer de btw op de aankoop van het goed (of

bestanddelen daarvan) heeft afgetrokken. De btw die over een dergelijke terbeschikkingstelling is

verschuldigd, moet worden aangegeven in het laatste tijdvak van het boekjaar waarin de

terbeschikkingstelling plaatsvindt. Uiteraard is alléén btw verschuldigd over de periode waarin de

bedrijfsmiddelen daadwerkelijk ter beschikking zijn gesteld.

De btw moet in deze gevallen worden betaald over de voor het verrichten van de dienst gemaakte

uitgaven. Als gemaakte uitgaven worden in dit verband aangemerkt de kosten (excl. btw) van de

ondernemer in verband met:

a) de verwerving (aankoop) of de vervaardiging van het goed;

b) het onderhoud, het herstel, de verbetering en de verbouwing van het goed; en

c) het feitelijke gebruik van het goed.

Deze kosten worden alleen in aanmerking genomen als ter zake van die kosten recht op volledige of

gedeeltelijke aftrek van btw is ontstaan.

Ad a) Kosten in verband met verwerving of vervaardiging

De kosten van verwerving of vervaardiging zijn de eenmalige kosten in het jaar van verwerving of

vervaardiging.8 Deze kosten moeten vervolgens worden toegerekend aan meerdere jaren: voor

onroerende zaken over een periode van tien jaar en voor roerende zaken9 vijf jaar. Let verder op dat het

eerste jaar niet als een vol jaar in aanmerking moet worden genomen als het goed pas gedurende het

jaar in gebruik is genomen. Na afloop van deze periode van tien respectievelijk vijf jaar, worden de

kosten voor verwerving op nihil gesteld.

8

Als een ondernemer in een eerder of later jaar ook kosten maakt in verband met de verwerving of de vervaardiging, moeten

die ook als kosten worden meegenomen. Dit betekent dat bijvoorbeeld termijnbetalingen samen als kosten moeten worden

aangemerkt, ook als die termijnen in meer dan één jaar in rekening zijn gebracht.

9

Het moet dan gaan om roerende zaken waarop de ondernemer voor de IB- of Vpb afschrijft, of waarop hij zou kunnen

afschrijven als hij aan een zodanige belasting zou zijn onderworpen.

16

Ad b) Kosten voor het onderhoud, het herstel, de verbetering en de verbouwing van het goed

Bij deze kosten gaat het om het bedrag aan feitelijke kosten die in een bepaald kalender- of boekjaar

worden gemaakt, inclusief kosten voor goederen die bestanddeel zijn geworden van een ander goed.

De kosten van onderhoud, herstel enz. moeten in één keer in aanmerking worden genomen in het

kalenderjaar waarin de ondernemer de desbetreffende goederen en diensten gaat gebruiken. Deze

kosten kunnen dus niet over meerdere jaren worden verdeeld.

Ad c) Kosten voor het feitelijke gebruik van het goed

Onder ‘kosten in verband met het feitelijke gebruik’ vallen bijvoorbeeld brandstofkosten en

elektriciteitskosten.

Let op: de uitzondering voor monsters en geschenken van geringe waarde geldt niet bij het ter

beschikking stellen van goederen.

Omdat vooraf de mate van het privégebruik nog niet vaststaat, zal de ondernemer de aftrek bepalen aan

de hand van het pro rata van de bedrijfsactiviteiten. Om vervolgens de omvang van het privégebruik vast

te stellen, moet de ondernemer in beginsel in zijn administratie aantekening houden van het

privégebruik. Een splitsing op basis van het gebruik in de tijd kan daarvoor in de praktijk een goede basis

vormen. Omdat dit veelal praktisch onmogelijk is, is goedgekeurd. De staatssecretaris heeft dan ook

toegezegd dat toegezegd dat hij met een beleidsbesluit zou komen waarin hij ondernemers toestaat uit

te gaan van een schatting die het werkelijk gebruik zo goed mogelijk benadert. Omdat dit beleidsbesluit

nooit is verschenen, adviseren wij ondernemers contact op te nemen met hun adviseur om te bepalen

hoe in deze gevallen het best kan worden gehandeld.

3.2.3 Privégebruik van diensten

Niet alleen de aftrek van btw op kosten voor het consumptieve gebruik van goederen wordt

gecorrigeerd, ook het privégebruik van diensten wordt met btw belast. Het is niet volledig duidelijk of

het privégebruik van diensten die door de ondernemer van derden zijn ingekocht en die vervolgens

gratis ter beschikking worden gesteld (denk aan een telefoonabonnement, een vervoersabonnement en

dergelijke) onder de werking van deze bepaling valt. De ondernemer moet in voorkomende gevallen btw

voldoen over de voor het verrichten van de dienst gemaakte kosten.

Voor het toepassen van deze correctie is, in tegenstelling tot de correctie die ziet op de onttrekking of

het ter beschikking stellen van bedrijfsmiddelen, niet van belang of de ondernemer btw op deze kosten

heeft afgetrokken.

3.2.4 Auto van de zaak – forfaitaire regeling

Voor het privégebruik van een auto van de zaak gelden in beginsel dezelfde regels als hierboven

beschreven. De ondernemer brengt eerst alle btw in aftrek om vervolgens btw te betalen over het

privégebruik. Ondernemers die de btw niet volledig in aftrek kunnen brengen, trekken overigens de btw

niet volledig af maar volgens de voor hen geldende aftrekregels (pro rata).

Omdat in de praktijk ondernemers het privégebruik veelal niet kunnen of willen vaststellen, bestaat voor

het privégebruik van auto´s van de zaak een forfaitaire regeling. Voor iedere auto die zonder eigen

bijdrage door de onderneming voor privégebruik ter beschikking wordt gesteld aan de ondernemer of

aan personeelsleden moet een forfaitaire correctie worden toegepast van 2,7% van de catalogusprijs van

de desbetreffende auto, inclusief btw en bpm. Wij bespreken eerst dit forfaitaire correctiemechanisme

en gaan daarna in op andere correctiemechanismen.

17

Woon-werkverkeer

Woonwerkverkeer wordt beschouwd als privévervoer. Onder woon-werkverkeer wordt verstaan: het

reizen van de woon- of verblijfplaats naar de in het kader van een overeenkomst tot het verrichten van

arbeid overeengekomen vaste werkplaats(en) waar men (één of meerdere dagen) zijn werkzaamheden

verricht.

Goedkeuring voor auto’s aangeschaft zonder btw

Als een werkgever de btw die ‘drukt’ op de aanschaf van auto’s niet in aftrek kan brengen (bijvoorbeeld

bij een marge-auto, of een auto die hij aanschaft en in zijn administratie voor de btw als nietondernemingsvermogen bestempelt), kan hij wel aftrek worden geclaimd van btw op brandstof- en

onderhoudskosten. In beginsel gaat dit op basis van een kilometeradministratie. Als geen

kilometeradministratie is bijgehouden, dan wordt de hierna beschreven forfaitaire regeling toegepast:

alle btw die drukt op autokosten kan in aftrek worden gebracht (alsof de auto niet voor privédoeleinden

wordt gebruikt).10 De ondernemer moet vervolgens in de aangifte over het laatste belastingtijdvak van

een jaar een btw-bedrag voldoen van 1,5% van de catalogusprijs (incl. btw en bpm).

Goedkeuring voor auto’s ouder dan vier jaar na het jaar van ingebruikneming

Zonder toepassing van de forfaitaire regeling zou de aanschaf-btw na vijf niet meer meetellen bij het

bepalen van de verschuldigde btw wegens privégebruik. Voor ondernemers die de forfaitaire

berekeningsmethode is in dat verband goedgekeurd dat na het vierde jaar na het jaar van

ingebruikneming van een auto het verlaagde forfait van 1,5% wordt toegepast.

Geen regeling voor beperkt privégebruik

Ook voor de werknemers die een “verklaring geen privégebruik“ hebben aangevraagd bij de

Belastingdienst maar wel woon-werkverkeer hebben (zelfs al is dat minder dan 500 km), moet in

principe een forfaitaire correctie van 2,7% van de catalogusprijs worden gehanteerd.

Vanzelfsprekend is in het geheel geen correctie nodig wanneer een auto in het geheel niet, dus noch

voor woon-werkverkeer noch anderszins voor privédoeleinden, wordt gebruikt. Dit moet wel deugdelijk

worden onderbouwd.

3.2.4.1 Bepaling privégebruik auto op basis van administratie

In de praktijk maken ondernemers over het algemeen gebruik van de hiervoor beschreven forfaitaire

regeling. Zij kunnen echter ook kiezen om de btw-correctie voor het privégebruik van de auto vast te

stellen op basis van een adequate kilometeradministratie en kostenadministratie.

In dergelijke gevallen moet de ondernemer btw betalen over het privégebruik. De heffingsmaatstaf

waarover btw is verschuldigd bedraagt het totaal van de uitgaven, exclusief btw, die door de ondernemer

worden gedaan voor het privégebruik. Het gaat daarbij, net als hierboven onder 3.2.2 beschreven, om

de volgende kostencategorieën:

· kosten van de aankoop

· kosten in verband met het onderhoud, het herstel, de verbetering

· kosten van het feitelijke gebruik brandstof e.d.

Voor grote wagenparken kan het lonen om de correctie voor privégebruik op een specifieke wijze te

berekenen en hierover vooraf afspraken te maken met de Belastingdienst. Vanzelfsprekend zijn wij u

hierbij graag van dienst.

10

Dit is uiteraard anders als de ondernemer geen volledig recht op aftrek van btw heeft.

18

3.2.4.2 Vergoeding werknemer voor privégebruik auto van de zaak

De forfaitaire regeling geldt in principe alleen indien een auto om niet ter beschikking wordt gesteld aan

de werknemer. Om te voorkomen dat ondernemers een relatief hoge btw-correctie voorkomen door voor

het gebruik van auto’s een lage (niet symbolische) vergoedingen te bedingen (omdat dan het

correctiemechanisme niet van toepassing is), moeten werkgevers ook in dergelijke gevallen btw betalen

over de kosten die zij maken voor het ter beschikking stellen van deze auto’s.

Verder moet de werkgever btw voldoen over het van de gebruiker van de auto ontvangen vergoeding

voor het privégebruik.

Voor de praktijk is goedgekeurd dat de volgende werkwijze wordt gehanteerd. Hierbij zijn drie situaties

te onderscheiden.

1.

De vergoeding voor het privégebruik (vaak ingehouden op het salaris) is een reële

kostenvergoeding. In dit geval kan de voorbelasting op de toerekenbare kosten door de werkgever

geheel in aftrek worden gebracht. Uit de ontvangen vergoeding moet btw worden aangegeven

(21/121).

2.

De vergoeding is geen reële (een te lage) kostenvergoeding. De forfaitaire correctie (betaling van

een bedrag van 2,7% van de catalogusprijs van de auto, inclusief btw en bpm) mag worden

gehanteerd als de aan de werknemer berekende vergoeding voor het privégebruik minder

bedraagt dan de normale kilometerprijs. Deze btw mag eenmaal per jaar in de laatste aangifte van

het boekjaar op aangifte wordt voldaan. De ondernemer hoeft dan niet tevens btw te voldoen over

de maandelijks van het personeelslid op het salaris ingehouden vergoeding voor privégebruik.

3.

Is de aan de werknemer berekende vergoeding voor het privégebruik hoger dan de normale

kilometerprijs dan is btw maandelijks verschuldigd over de hogere berekende vergoeding.

19

4

Privégebruik van onroerende zaken

Ondernemers kunnen ervoor kiezen onroerende zaken geheel of gedeeltelijk als ‘bedrijfsvermogen’ te

etiketteren. Deze keuze moet in het jaar van aanschaf uit de boekhouding van belastingplichtige blijken.

Voor zover een onroerende zaak als bedrijfsvermogen is bestempeld, kan een ondernemer de btw op de

kosten van de aanschaf en het onderhoud van deze onroerende zaak in aftrek brengen voor zover hij

deze voor belaste bedrijfsdoeleinden gebruikt. Daaronder wordt niét het privégebruik of gebruik voor

andere dan bedrijfsmiddelen verstaan.

Als gedurende een periode van 9 jaren na het jaar van eerste ingebruikneming van de onroerende zaak

de verhouding tussen gebruik voor btw-belaste prestaties en gebruik voor overige prestaties wijzigt,

moet de ondernemer de btw op de kosten die aan dat jaar zijn toe ter rekenen (10% van de kosten van

koop of bouw van de onroerende zaak), corrigeren. Als het gebruik voor btw-belaste prestaties

toeneemt, kan hij in dat jaar btw terugvragen. Als het onbelaste gebruik toeneemt, zal de ondernemer

de (achteraf bezien) teveel afgetrokken btw, voor zover toerekenbaar aan dat jaar, moeten

(terug)betalen.

20

Ernst & Young Belastingadviseurs LLP

Ernst & Young Belastingadviseurs LLP Amsterdam

Telefoon 088 407 1665

Postbus 7883, 1008 AB Amsterdam

Antonio Vivaldistraat 150, 1083 HP Amsterdam

Ernst & Young Belastingadviseurs LLP Groningen

Telefoon 088 407 2515

Postbus 997, 9700 AZ Groningen

Leonard Springerlaan 17, 9727 KB Groningen

Ernst & Young Belastingadviseurs LLP Arnhem

Telefoon 088 407 6100

Postbus 30116, 6803 AC Arnhem

Meander 861, 6825 MH Arnhem

Ernst & Young Belastingadviseurs LLP Rotterdam

Telefoon 088 407 8382

Postbus 2295, 3000 CG Rotterdam

Boompjes 258, 3011 XZ Rotterdam

Ernst & Young Belastingadviseurs LLP Den Haag

Telefoon 088 407 3797

Postbus 90636, 2509 LP Den Haag

Wassenaarseweg 80, 2596 CZ Den Haag

Ernst & Young Belastingadviseurs LLP Utrecht

Telefoon 088 407 3802

Postbus 3053, 3501 GB Utrecht

Euclideslaan 1, 3584 BL Utrecht

Ernst & Young Belastingadviseurs LLP Eindhoven

Telefoon 088 407 4534

Postbus 455, 5600 AL Eindhoven

Prof. Dr. Dorgelolaan 12, 5613 AM Eindhoven

De in deze brochure genoemde tarieven en percentages hebben betrekking op het jaar 2016.

Ernst & Young Belastingadviseurs LLP

Ernst & Young Belastingadviseurs LLP is een limited liability partnership naar het recht van Engeland en Wales met

registratienummer OC335596. Ernst & Young Belastingadviseurs LLP is statutair gevestigd te 6 More London Place, London SE1

2DA, Verenigd Koninkrijk, heeft haar hoofdvestiging aan Boompjes 258, 3011 XZ Rotterdam, Nederland en is geregistreerd bij de

Kamer van Koophandel Rotterdam onder nummer 24432939.

www.ey.nl

© Ernst & Young 2016

Deze publicatie bevat informatie in samengevatte vorm en is daarom enkel bedoeld als algemene leidraad. Ze is niet bedoeld om te dienen als een

substituut voor gedetailleerd onderzoek of voor het aanwenden van een professioneel oordeel. Noch EYGM Limited noch enig ander lid van de

wereldwijde Ernst & Young organisatie kan aansprakelijk worden gesteld voor het verlies van iemand die handelde of die ervan afzag te handelen ten

gevolge van enige informatie in deze publicatie. Bij elke specifieke aangelegenheid, dient steeds een geschikte adviseur geraadpleegd te worden.