Memo inzake de invloed van de EU Verordening op dienstverlening geassocieerde

belastingadviseurs

1 Huidige situatie

Ingevolge art 24b Wet toezicht accountantsorganisaties (Wta) en art 16 van de Verordening inzake

Onafhankelijkheid (ViO) van de NBA is het in Nederland verboden om een wettelijke controle uit te voeren bij

een Nederlandse organisatie van openbaar belang (OOB1) als de accountantsorganisatie of een onderdeel van

het netwerk (bijv de belastingadviseurs) “andere diensten” dan controlediensten (“non audit services” of NAS)

verleent aan die PIE of een daaraan gelieerde entiteit (controlling/upstream en controlled/downstream) in

binnen- of buitenland (voorbeeld een deelneming van de Nederlandse PIE in Duitsland).

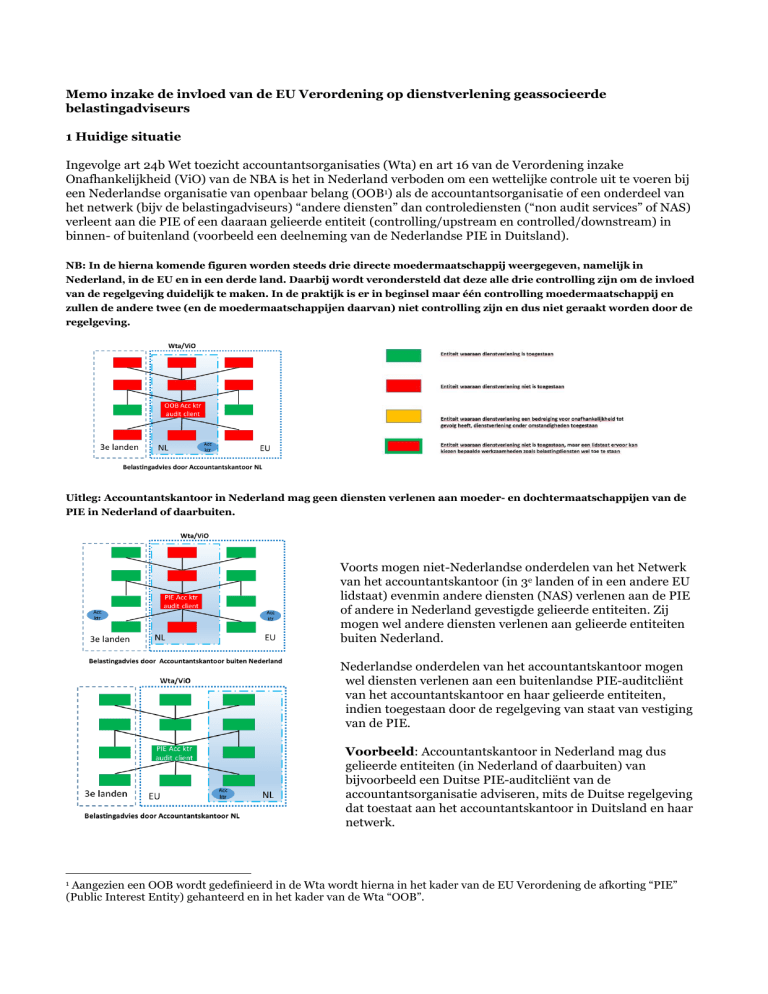

NB: In de hierna komende figuren worden steeds drie directe moedermaatschappij weergegeven, namelijk in

Nederland, in de EU en in een derde land. Daarbij wordt verondersteld dat deze alle drie controlling zijn om de invloed

van de regelgeving duidelijk te maken. In de praktijk is er in beginsel maar één controlling moedermaatschappij en

zullen de andere twee (en de moedermaatschappijen daarvan) niet controlling zijn en dus niet geraakt worden door de

regelgeving.

Uitleg: Accountantskantoor in Nederland mag geen diensten verlenen aan moeder- en dochtermaatschappijen van de

PIE in Nederland of daarbuiten.

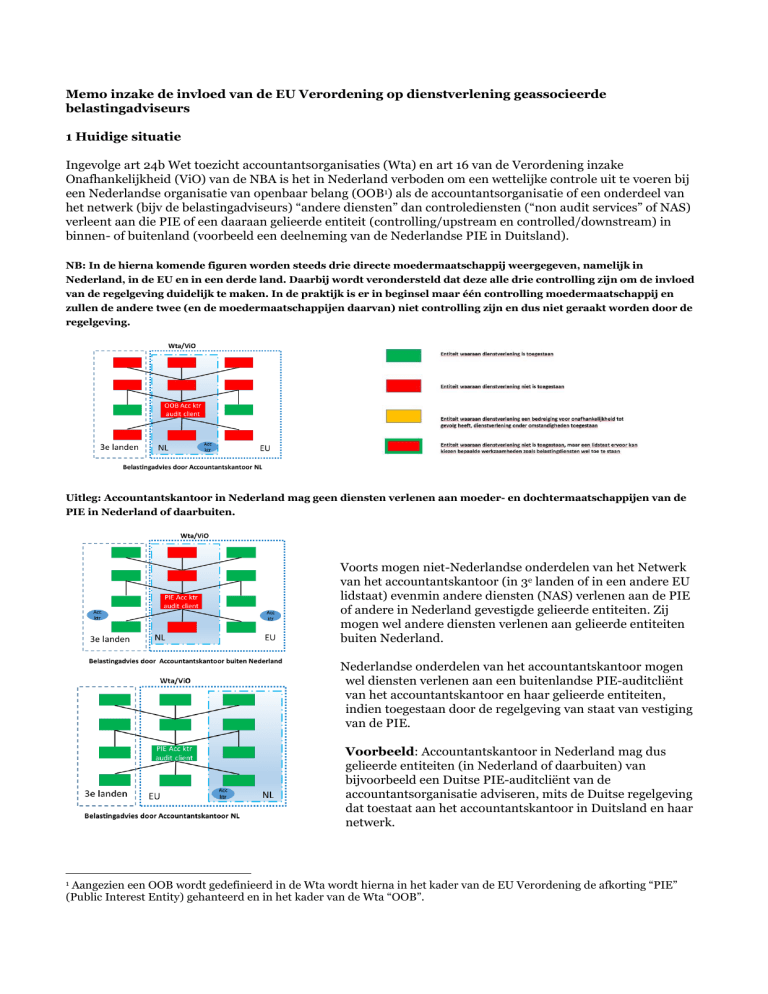

Voorts mogen niet-Nederlandse onderdelen van het Netwerk

van het accountantskantoor (in 3e landen of in een andere EU

lidstaat) evenmin andere diensten (NAS) verlenen aan de PIE

of andere in Nederland gevestigde gelieerde entiteiten. Zij

mogen wel andere diensten verlenen aan gelieerde entiteiten

buiten Nederland.

Nederlandse onderdelen van het accountantskantoor mogen

wel diensten verlenen aan een buitenlandse PIE-auditcliënt

van het accountantskantoor en haar gelieerde entiteiten,

indien toegestaan door de regelgeving van staat van vestiging

van de PIE.

Voorbeeld: Accountantskantoor in Nederland mag dus

gelieerde entiteiten (in Nederland of daarbuiten) van

bijvoorbeeld een Duitse PIE-auditcliënt van de

accountantsorganisatie adviseren, mits de Duitse regelgeving

dat toestaat aan het accountantskantoor in Duitsland en haar

netwerk.

Aangezien een OOB wordt gedefinieerd in de Wta wordt hierna in het kader van de EU Verordening de afkorting “PIE”

(Public Interest Entity) gehanteerd en in het kader van de Wta “OOB”.

1

2 Europese Verordening per 17 juni 2016

De Europese Verordening2 heeft directe werking in alle lidstaten en schrijft voor dat voor boekjaren die

beginnen op of na 17 juni 2016 geen (verboden) dienstverlening meer mag plaatsvinden door het (global)

netwerk van de accountantsorganisatie aan een in de

EU gevestigde PIE-auditcliënt van het

accountantskantoor en daaraan gelieerde entiteiten

gevestigd in de EU.

Vergeleken met de Wta en ViO wordt

accountantskantoor in Nederland bij dienstverlening

aan een PIE-auditcliënt van het accountantskantoor

in bijvoorbeeld Frankrijk of aan daaraan gelieerde

entiteiten gevestigd in de EU door de Verordening

beperkt, waar dat nu nog niet het geval is (tenzij

Frankrijk al beperkende regels kent).

De opt out mogelijkheid is weergegeven door een groene rand om de rode entiteit.

De Verordening neemt directe en indirecte moedermaatschappijen binnen de EU in aanmerking.

Zustermaatschappijen worden niet geraakt.

Volgens de verordening mogen de Nederlandse

belastingadviseurs van het netwerk van de

accountantsorganisatie (en de rest van het Netwerk

van het accountantskantoor) wel non-auditdiensten

verlenen aan gelieerde entiteiten van de PIEauditcliënt van het accountantskantoor die gevestigd

zijn buiten de EU (3e landen), maar dit kan

(downstream) wel een ‘bedreiging’ (geel/oranje

aangegeven in het figuur) vormen voor de

onafhankelijkheid en dus de facto weer niet

toegestaan zijn.

Volgens de Verordening mag een lidstaat bepaalde dienstverlening toelaten (opt out) mits (zowel afzonderlijk

als gezamenlijk) van niet-materieel belang voor de gecontroleerde financiële overzichten. Deze opt out geldt

uitsluitend voor de in die lidstaat gevestigde PIE of de (in)directe moeder- of dochtermaatschappijen daarvan in

die lidstaat.

Omdat Nederland niet heeft gekozen voor de opt out, is bij dienstverlening aan een in Nederland gevestigde

PIE-auditcliënt van het accountantskantoor het verbod op non-auditdiensten onverkort van kracht. Hetzelfde

geldt voor in Nederland gevestigde moedermaatschappij(en) of dochtermaatschappijen van een PIE-auditcliënt

van het accountantskantoor die in een andere EU lidstaat is gevestigd!

In het schema is de werking van de Verordening (zonder de ViO) weergegeven voor de situatie dat

Accountantskantoor in Nederland diensten zou verlenen aan een PIE-auditcliënt van het accountantskantoor in

een lidstaat met een opt out (zoals Duitsland).

In Nederland mag alleen dienstverlening aan de zustermaatschappij plaatsvinden, in Duitsland aan de gehele

kolom van in Duitsland gevestigde entiteiten.

In 3e landen (buiten de EU) is er geen beperking voor belastingdiensten behoudens de risico-afweging met

betrekking tot de deelneming van de PIE (voor andere diensten zie lid van van art 5 van de Verordening).

2

Europese Verordening 537/2014 d.d. 16 april 2014

3 Overgangsregime Verordening voor rotatietermijnen auditkantoor

Volgens de Verordening is de maximumduur van de (eerste) opdracht van een auditkantoor 10 jaar. Volgens de

ViO gold een termijn van 8 jaar (zonder mogelijkheid van verlenging), maar deze is ingaande 17 juli 2016 opzij

gezet door de Verordening.

Het overgangsregime van de Verordening voor rotatietermijnen is van belang voor dienstverlening door

Nederlandse belastingadviseurs van het netwerk van de accountantsorganisatie aan huidige PIE-auditcliënt van

het accountantskantoor. De regels zijn als volgt:

Indien op 17 juni 2016 minstens 20 jaar een auditrelatie bestaat dan mag na 4 jaar (17 juni 2020) geen

controleopdracht meer verstrekt of verlengd worden.

Indien op 17 juni 2016 meer dan 11 maar minder dan 20 jaar een auditrelatie bestaat dan mag na 7 jaar

(17 juni 2023) geen controleopdracht meer verstrekt of verlengd worden.

Controleopdrachten verstrekt vóór 16 juni 2014 maar nog van kracht per 17 juni 2016, dienen binnen 10

jaar (dus uiterlijk 17 juni 2024) afgerond te worden.

Het verbod tot verlenen van non-auditdiensten loopt vanaf het begin van de gecontroleerde periode tot het

uitbrengen van de controleverklaring3.

5 Conclusies voor belastingadviseurs van het netwerk van de accountantsorganisatie

Vergeleken met de huidige situatie zoals geregeld in de Wta en de ViO heeft de Verordening voor het

verlenen van non-auditdiensten aan PIE-auditcliënt van het accountantskantooren in de EU vooral

effect in de situatie dat de PIE-auditcliënt van het accountantskantoor niet in Nederland is gevestigd.

De Verordening zal met betrekking tot boekjaren ingaande op of na 17 juni 2016 verbieden dat

Nederlandse belastingadviseurs van het netwerk van de accountantsorganisatie (verboden) diensten

verlenen aan een PIE-auditcliënt van het accountantskantooren en gelieerde entiteiten upstream

(controlling) en downstream (controlled) die in de EU zijn gevestigd4.

Het wijzigingsvoorstel Wta heeft geen bijzondere invloed voor de dienstverlening door Nederlandse

belastingadviseurs van het netwerk van de accountantsorganisatie.

De Nederlandse belastingadviseurs van het netwerk van de accountantsorganisatie zal aan een PIEauditcliënt van het accountantskantoor en haar gelieerde entiteiten die (allen) niet in Nederland maar

wel binnen de EU zijn gevestigd, geen (verboden) dienst meer mogen verlenen tenzij de lidstaat waarin

de PIE-auditcliënt van het accountantskantoor of de daaraan gelieerde entiteit is gevestigd, ervoor heeft

gekozen belastingdiensten toe te staan (mits zowel gezamenlijk als afzonderlijk niet van materieel

belang voor de gecontroleerde financiële overzichten).

Nederland heeft er niet voor gekozen belastingdiensten toe te staan. Dat betekent dat aan een in

Nederland gevestigde PIE-auditcliënt van de accountantsorganisatie of in Nederland gevestigde nietPIE entiteiten die wél gelieerd zijn aan een PIE-auditcliënt van het accountantskantoor in een andere

lidstaat, géén belastingdiensten mogen worden verleend.

Voor juridische dienstverlening (anders dan belastingdiensten) vangt de periode aan met het boekjaar voorafgaande aan

de controleperiode.

3

De regelgeving van de lidstaat waar de PIE zich bevindt kan sommige niet-materiële belastingdiensten toestaan

(bijvoorbeeld Duitsland)

4

De belastingadviseurs van het netwerk van de accountantsorganisatie Nederland mogen wel aan niet in

Nederland maar wel in de EU gevestigde PIE-auditcliënt van het accountantskantoren en haar

gelieerde entiteiten belastingdiensten verlenen, mits de lidstaat in het land van vestiging dit toestaat.

De staat van vestiging is derhalve bepalend voor de vraag welke diensten zijn toegestaan volgens de EU

Verordening.