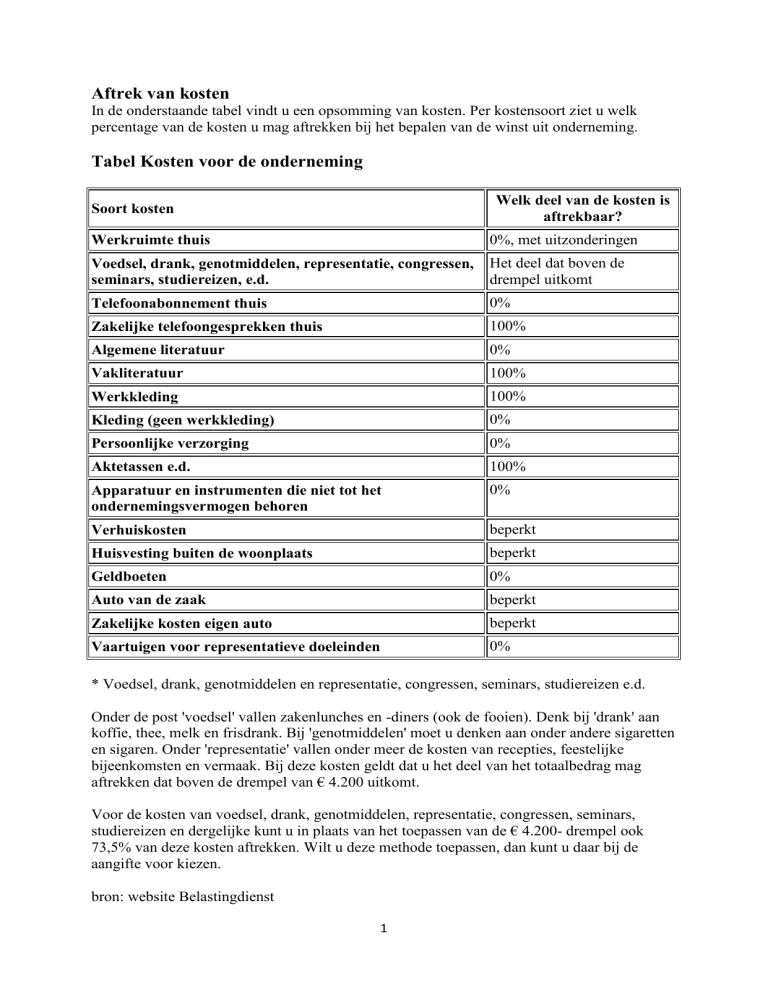

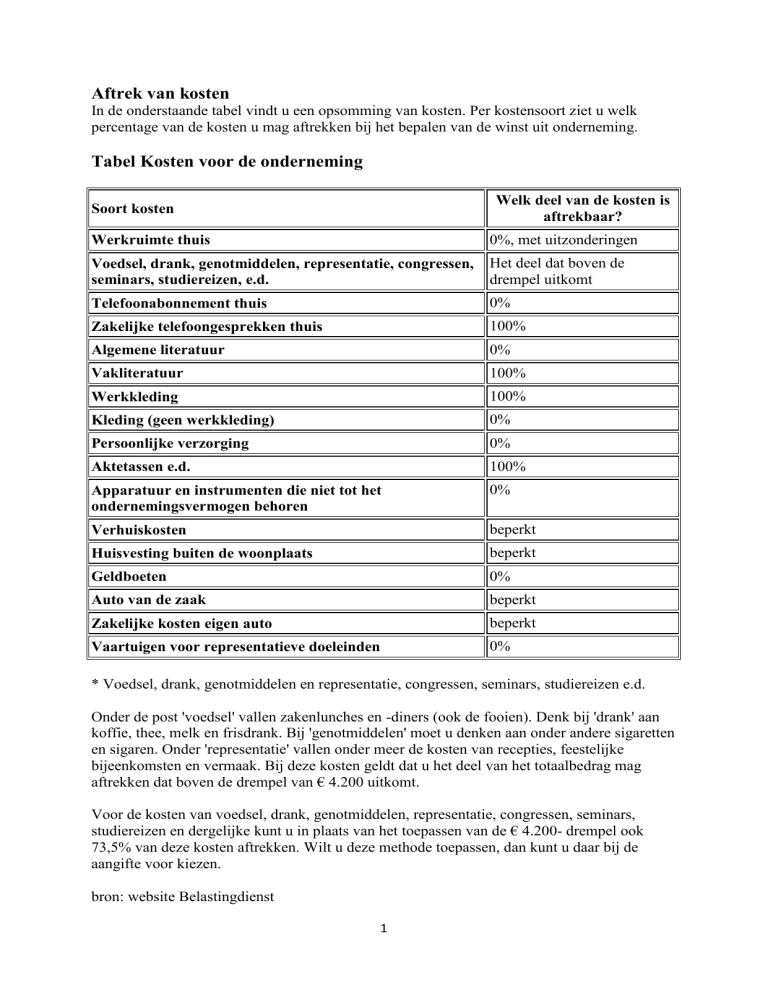

Aftrek van kosten

In de onderstaande tabel vindt u een opsomming van kosten. Per kostensoort ziet u welk

percentage van de kosten u mag aftrekken bij het bepalen van de winst uit onderneming.

Tabel Kosten voor de onderneming

Welk deel van de kosten is

aftrekbaar?

Soort kosten

Werkruimte thuis

0%, met uitzonderingen

Voedsel, drank, genotmiddelen, representatie, congressen,

seminars, studiereizen, e.d.

Het deel dat boven de

drempel uitkomt

Telefoonabonnement thuis

0%

Zakelijke telefoongesprekken thuis

100%

Algemene literatuur

0%

Vakliteratuur

100%

Werkkleding

100%

Kleding (geen werkkleding)

0%

Persoonlijke verzorging

0%

Aktetassen e.d.

100%

Apparatuur en instrumenten die niet tot het

ondernemingsvermogen behoren

0%

Verhuiskosten

beperkt

Huisvesting buiten de woonplaats

beperkt

Geldboeten

0%

Auto van de zaak

beperkt

Zakelijke kosten eigen auto

beperkt

Vaartuigen voor representatieve doeleinden

0%

* Voedsel, drank, genotmiddelen en representatie, congressen, seminars, studiereizen e.d.

Onder de post 'voedsel' vallen zakenlunches en -diners (ook de fooien). Denk bij 'drank' aan

koffie, thee, melk en frisdrank. Bij 'genotmiddelen' moet u denken aan onder andere sigaretten

en sigaren. Onder 'representatie' vallen onder meer de kosten van recepties, feestelijke

bijeenkomsten en vermaak. Bij deze kosten geldt dat u het deel van het totaalbedrag mag

aftrekken dat boven de drempel van € 4.200 uitkomt.

Voor de kosten van voedsel, drank, genotmiddelen, representatie, congressen, seminars,

studiereizen en dergelijke kunt u in plaats van het toepassen van de € 4.200- drempel ook

73,5% van deze kosten aftrekken. Wilt u deze methode toepassen, dan kunt u daar bij de

aangifte voor kiezen.

bron: website Belastingdienst

1

de BTW-regels rond relatiegeschenken

Om de relatie met je klanten of leverancier warm te houden geef je misschien

wel eens een relatiegeschenk. Voor relatiegeschenken gelden bijzondere btwregels. Niet alle voorbelasting over zakelijke kosten en inkopen is namelijk

aftrekbaar. Daarom is het handig om te weten wanneer een geschenk een

relatiegeschenk is en wat de toegepaste btw-regels zijn.

Wat is een relatiegeschenk?

Relatiegeschenken zijn incidentele giften die je geeft aan je bestaande relaties.

Onder relaties worden bestaande klanten of leveranciers verstaan en géén

personeel.

Wervende geschenken zijn geen relatiegeschenken (het is immers nog geen relatie

van u), het betreft dan giften aan personen of instellingen die ‘nieuw’ zijn. Ook

geschenken die vallen onder de normale bedrijfsvoering, bijvoorbeeld een ‘2 halen 1

betalen’-actie, vallen niet onder relatiegeschenken en zijn dus 100% aftrekbaar.

Wat zijn de regels?

Niet alle voorbelasting over zakelijke kosten en inkopen is aftrekbaar. In sommige

gevallen kun je geen BTW aftrekken. Dit kan het geval zijn bij de btw over

relatiegeschenken. Daarvoor geldt de volgende regel: Als de ontvanger het geschenk

zelf zou hebben gekocht, zou hij dan recht hebben op aftrek? Als het antwoord op

die vraag ‘nee’ is, dan mag je de btw niet aftrekken. Er geldt een uitzondering als de

totale kosten (excl. de BTW) per persoon per jaar niet meer bedragen dan € 227. In

dat geval kan je de btw wel aftrekken. Betreft de ontvanger een particulier of niet btwondernemer, dan kun je de btw nooit aftrekken.

Wat voor geschenk moet ik kopen?

Wil je de btw kunnen aftrekken, zorg er dan voor dat de totale kosten per persoon per

jaar niet meer bedragen dan € 227. Geef je een geschenk van boven de €227, zorg

er dan voor dat het geschenk gebruikt kan worden in het bedrijf van de ontvanger.

Redactie MKB Servicedesk

bron: website MKB servicedesk

2

Belangrijk: Houd de begrippen en regels voor kosten en BTW gescheiden!

Eén gezamelijke regel: Als de kosten NIET-aftrekbaar zijn, mag er uiteraard GEEN BTW worden

teruggevorderd.

Beperkt aftrekbare kosten

(let op! er zijn altijd uitzonderingen, te veel om allemaal te bespreken)

Voor buitenlandse uitgaven kunnen ook andere regels gelden.

Voor de aftrekbaarheid van deze kosten gelden gedeeltelijk andere regels dan de aftrekbaarheid van

de voorbelasting over deze kosten.

Zie voor de aftrekbaarheid van de kosten de tabel op bladzijde 1.

De meeste verwarring ontstaat bij de representatiekosten en relatiegeschenken.

O.a. deze noemt de belastingdienst: beperkt aftrekbare kosten.

1. kosten niet aftrekbaar en nooit aftrek van BTW:

Goederen onttrokken aan de onderneming voor privégebruik, onttrekking wil zeggen dat het uit het

bedrijf verdwijnt naar de privésfeer, het geldt niet voor bepaalde genoten consumpties in het eigen

bedrijf, hiervoor zijn weer andere regels (zie verderop).

Dit geldt voor eigenaren/aandeelhouders en personeel en moet 100% gecorrigeerd worden naar

privé, rekening courant of niet aftrekbaar voor zowel kosten als BTW.

Ze kunnen niet aftrekbaar zijn omdat ze geheel buiten de bedrijfshuishouding komen.

Uitzondering: auto van de zaak voor werknemers en eigenaren/aandeelhouders bij > 500 km privé

per jaar én er is een verplichte km-administratie

1. eerst zijn alle autokosten én btw aftrekbaar

2. privé/bij inkomstenbelasting bijtelling percentage cataloguswaarde+accessoires

3. BTW: correctie (bijtelling) van 12% over alle afgetrokken autokosten op de voorbelasting:

dus in de boekhouding: 12% van alle autokosten berekenen, dan boeken:

grootboek:

autokosten

12% van alle kosten

AAN voorbelasting

BTW wordt dus kosten

Er zijn meer uitzonderingen (telefoonabonnement thuis etc.) of afspraken met de Belastingdienst.

2. kosten gedeeltelijk aftrekbaar, maar nooit aftrek van BTW:

Spijzen, dranken en genotmiddelen (sigaren, seks, massages zonder medische grond e.d.) indien

deze worden genuttigd of bedoeld waren om genuttigd te worden in Horeca-aangelegenheden (dus

ook het patatje op straat van de snackbar), het maakt niet uit of het voor uzelf, relaties of

werknemers betreft.

Kosten: aftrekbaar boven de drempel (was € 4.200 op boekjaarbasis) of (was) 73,5% is aftrekbaar.

BTW: nooit aftrekbaar, (dus ook niet bij een personeelsuitje buiten het bedrijf) Zolang het gaat om

kortstondig verblijf. M.a.w. indien men voor langere tijd zakelijk in een hotel moet verblijven zijn er

uitzonderingen voor de BTW.

Bovenstaande impliceert, dat wanneer een personeelsbijeenkomst of vergadering op/in het bedrijf

wordt gehouden, er mogelijkheden zijn voor aftrek van BTW. Het gaat dan om een bijeenkomst of

iets dergelijks in de werksfeer of voor personeel, in de vorm van een verplichte bijeenkomst.

Voor deze uitzondering geldt dan de regel, dat er per persoon jaarlijks niet meer dan (was) € 227

excl. BTW, mag worden uitgegeven. Tot deze € 227 is de BTW geheel aftrekbaar, maar indien het

3

bedrag per persoon per boekjaar hierboven komt, mag er helemaal geen BTW worden afgetrokken,

dus ook niet over de eerste € 227.

Deze mogelijke uitzondering (€ 227 regel) geldt dus niet voor het kopje koffie op het werk, dan wel

overwerk waarbij men geen gelegenheid krijgt om thuis op de normale tijd te eten. Net als voor het

kopje koffie, zijn hier aparte regels voor, waarbij een forfaitair bedrag per persoon per dag mag

worden verstrekt, het bedrag boven het forfait moet worden verloont (loonbelasting). Het gaat hier

om de vrije verstrekkingen maar valt verder voor de kosten onder de drempel/73,5% regeling en

hierover mag geen BTW worden teruggevorderd.

Voor kerstpakketten gelden weer aparte regels.

Belangrijk: de € 227 regel geldt alleen voor de BTW en de Loonbelasting, NIET voor de kosten, deze

kosten blijven de regel van de € 4.200 drempel of 73,5% volgen.

Verder moet men weten dat in de € 227 regel niet alleen versnaperingen worden betrokken, maar

alle verstrekkingen aan personeel. Dus ook een cadeaubon voor een verjaardag of relatiegeschenken.

M.a.w.: de € 227 grens wordt al snel bereikt per persoon (ook voor relaties).

Ook niet verwarren: vrije onbelaste verstrekkingen aan personeel met aftrekbare kosten.

Het kan dus zijn dat de uitgaven voor 73,5% als bedrijfskosten mogen worden opgegeven, terwijl ze

onbelast (loonbelasting) verstrekt mogen worden en de BTW 100% aftrekbaar is.

De € 227 regel geldt in ieder geval NIET voor de aftrekbaarheid van kosten.

Kosten zijn de uitgaven zonder de BTW, twee afzonderlijke begrippen dus.

3. kosten gedeeltelijk aftrekbaar én BTW gedeeltelijk aftrekbaar:

Van bijvoorbeeld de apart op de factuur vermelde hotelovernachting (6% BTW) of

(catering/entertainment)diensten (de betaalde vergoeding voor cateringpersoneel, optreden artiest

en huur van apparatuur op/in het eigen bedrijf)(19%), mag wel BTW worden afgetrokken, voor zover

de kosten aftrekbaar zijn (of bijv. de apart op de factuur vermelde zaalhuur buiten het bedrijf inzake

een personeelsuitje of de reiskosten hierbij).

Voor de overnachting of reis: kosten en BTW 100% aftrekbaar bij een zakelijke reis, niet zijnde reizen

voor personeelsvermaak, congressen, seminars of studies, laatste zijn dan weer beperkt aftrekbaar (€

4.200 drempel of 73,5%) en de BTW volgt de kosten.

Catering en vermaak, voor zover geen consumptiegoederen: € 4.200 drempel of 73,5% en de BTW

volgt de kosten. (met “BTW volgt de kosten” bedoel ik dat de BTW ook voor 73,5% als voorbelasting

wordt opgegeven)

4. kosten gedeeltelijk aftrekbaar, maar de BTW 100%

Alles wat valt te plaatsen binnen de € 227 regel. U geeft bijv. in één jaar € 227 excl. BTW uit aan een

dure agenda als vergoeding/verstrekking aan uw enige personeelslid kosten aftrekbaar voor 73,5%

73,5% x 227 = € 166,85 en BTW 100% 19% x 227 = € 43,13 aftrek voorbelasting.

U ziet, het is niet bepaald wiskunde en afwijkingen door uitzonderingen zijn regel.

(een leuke: U kocht relatiegeschenken, echter voordat u deze kon uitdelen zijn ze

vernietigd/waardeloos geworden, verloren of gestolen én u kunt dit redelijkerwijs aantonen, dan

mag u volledig de kosten en de BTW aftrekken)

Als advies geef ik u mee om alle consumptie- en genotmiddelen voor maximaal 73,5% in de kosten te

betrekken en hierover geen BTW terug te vorderen.

Heeft u echter veel personeel en relaties en heeft u de verstrekkingen per persoon per boekjaar goed

geadministreerd, dan kan de BTW over de maximaal € 227 per persoon een aardige aftrekpost

vormen via de BTW. Houd dan wel rekening met het feit dat ook de ongeziene kosten, namelijk de

tijdsbesteding van uw boekhouder of administratief personeel, aardig kunnen oplopen.

4