Macro & Markten

1. Rente en conjunctuur :

VS

Renteverhoging ?

Op de financiële markten gaat momenteel alle aandacht uit naar de FED vergadering op 17 september

waarbij de hamvraag is of FED Gouverneur Yellen de kortetermijnrente al dan niet verhoogt. Dit bulletin

gaat dan ook uitvoerig in op dat thema.

Voorzitter Yellen bereidt al maanden de financiële markten voor op een eerste rentestijging in de

tweede helft van 2015. In de V.S. maken we immers de langste periode van economische groei mee zonder

dat de centrale bank intervenieerde met een rentestijging.

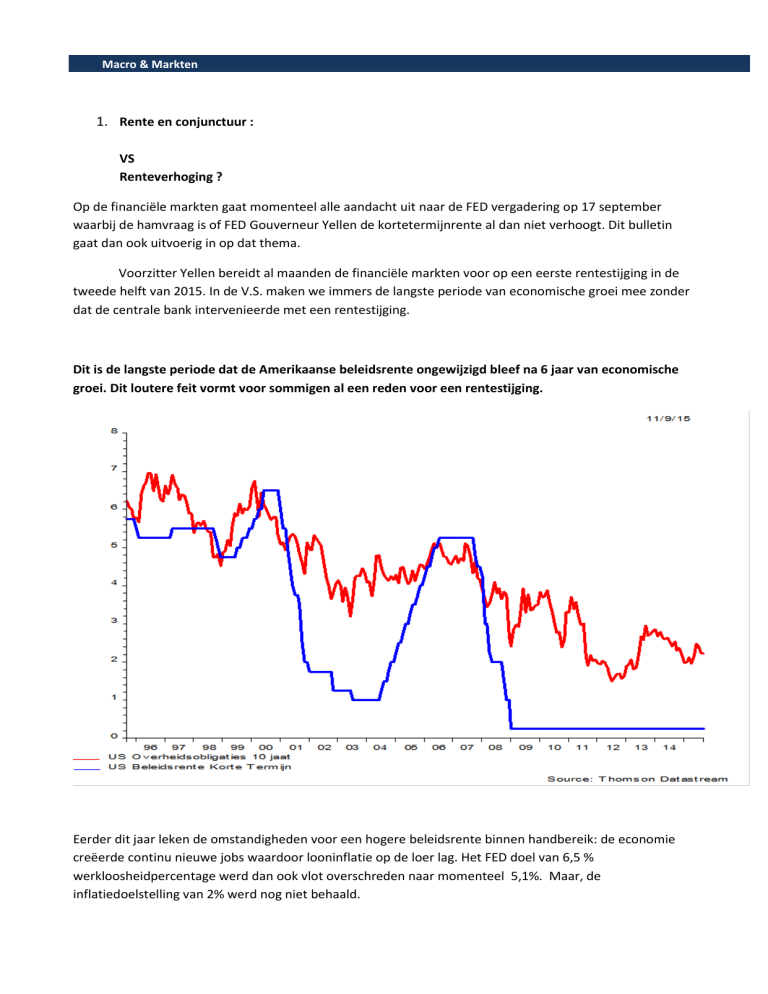

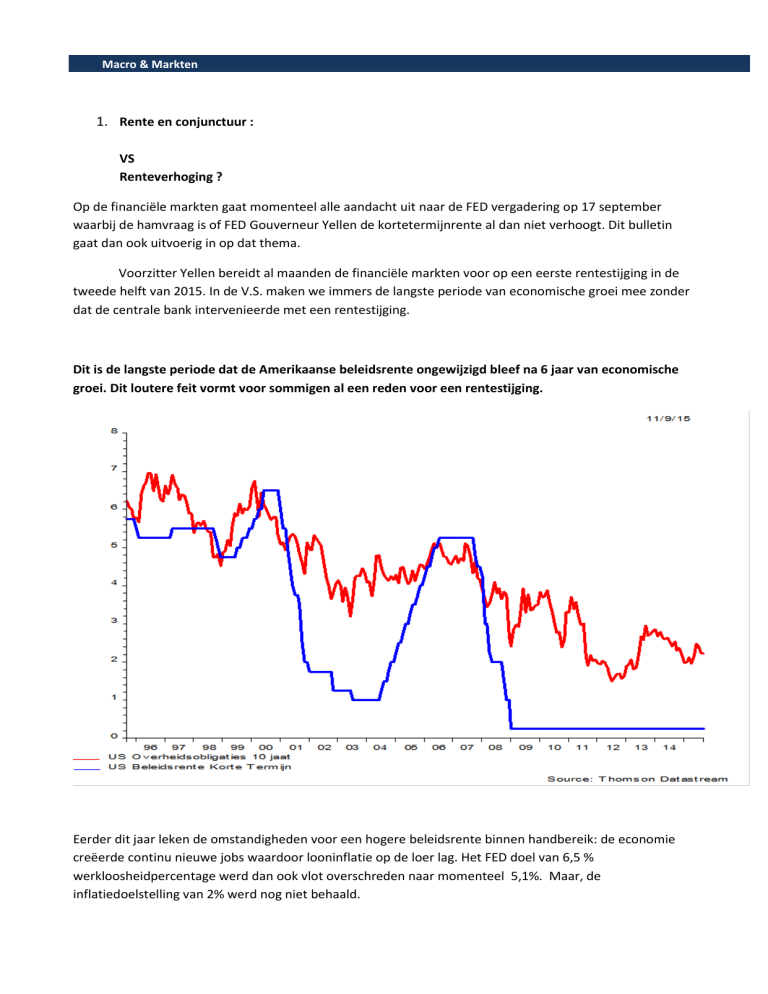

Dit is de langste periode dat de Amerikaanse beleidsrente ongewijzigd bleef na 6 jaar van economische

groei. Dit loutere feit vormt voor sommigen al een reden voor een rentestijging.

Eerder dit jaar leken de omstandigheden voor een hogere beleidsrente binnen handbereik: de economie

creëerde continu nieuwe jobs waardoor looninflatie op de loer lag. Het FED doel van 6,5 %

werkloosheidpercentage werd dan ook vlot overschreden naar momenteel 5,1%. Maar, de

inflatiedoelstelling van 2% werd nog niet behaald.

De inflatie in de V.S. zit nog niet aan het FED target van 2%.

Een aantal gebeurtenissen maken de verwachte rentestijging echter onzeker en in enkele peilingen wordt

de kans momenteel op 30% geschat.

Sinds enkele maanden treden enkele sterke deflatoire tendensen op: de olie en grondstoffenprijzen zijn

zwaar gedaald. Vooral inzake olieprijzen verwachten we niet snel een ommekeer: de wereldwijde

olieproductie neemt gestaag toe. De Amerikanen produceren nog steeds veel schalieolie ondanks de lage

prijzen en hoge kapitaalinvesteringen. Door betere productietechnieken en het indekken van de olieprijs

blijft de output hoog. Veel OPEC landen pompen meer olie op om de gedaalde prijs (deels) te compenseren

door hogere output aangezien hun begroting grotendeels gebaseerd is op het zwarte goud. Tot slot zal het

Iraanse atoomakkoord volgend jaar leiden tot een forse toename van de productie in Iran. Sommigen

spreken al van een olieprijs van 20 USD/barrel op termijn…

De olieprijzen herstelden van de zware correctie maar hebben het opnieuw moeilijk door het actuele

overaanbod.

De sterke dollar draagt bij eveneens bij tot lagere inflatie in de V.S. aangezien ingevoerde producten

goedkoper worden.

Op het vlak van looninflatie is er momenteel evenmin een probleem. Uit analyse van de recentste cijfers

omtrent jobcreatie blijkt dat vooral in de dienstensector jobs gecreëerd werden terwijl in de industriële

sectoren 12.000 arbeidsplaatsen verloren gingen.

De ISM-index bevestigt dit duale beeld: de dienstensector is sterk en creëert jobs terwijl de industrie het

moeilijk heeft door de sterke USD en de zwakkere afzetmarkten in de Groeilanden.

De vooruitzichten voor de industrie (rood) verzwakken door de sterke USD en zwakkere afzetmarkten

(vooral Azië en Zuid Amerika). Een rentestijging zou de USD verder versterken en de industrie verder

onder druk zetten. De dienstensector (blauw) blijft op zeer hoog niveau presteren en daar ontstaat dan

vrees voor looninflatie.

Bovendien is er nog voldoende extra capaciteit op het vlak van productie. Daarnaast leven we in een

geglobaliseerde economie waardoor extra productiecapaciteit aan het buitenland kan uitbesteed worden.

Ondanks het lage werkloosheidcijfer is er dus momenteel geen sprake van looninflatie en is die wellicht ook

niet te verwachten de volgende kwartalen. De huidige inflatie bedraagt 1,5% in de V.S. en de

inflatieverwachtingen evolueren negatief waardoor op basis van dit criteria de FED geen argument heeft

om de rente te verhogen.

De zwakke industriële cijfers zijn niet enkel een economische reden om de rente niet te verhogen maar er is

tevens een politiek element: volgend jaar zijn er presidentsverkiezingen en de Democraten willen aan hun

achterban (de arbeidersklasse) sterke economische cijfers met jobcreatie voorleggen. Die goede cijfers zien

we vandaag niet in de electorale visvijver van de industrie maar wel in de dienstensector. De

dienstensector is meer gericht op de domestieke economie en heeft bijgevolg minder last van een hoge

USD koers.

Een rentestijging zou daarentegen de industriële sectoren nog meer belasten door een lagere

competitiviteit en hogere dollar en verder jobs vernietigen.

Ook de groeivertraging in de ‘Emerging Countries’ en in het bijzonder China bemoeilijken een Amerikaanse

renteverhoging. Vele Groeilanden koppelen immers hun munt aan de dollar. Een hogere dollar, als gevolg

van een rentestijging, zal deze landen noodzaken hun rente eveneens te verhogen om de lokale munten te

ondersteunen met een lagere economische groei als gevolg. Zowel het IMF als de Wereldbank hebben de

FED al opgeroepen om daarom de rente niet te verhogen.

Conclusie :

Alles in acht genomen zijn er weinig economische argumenten om momenteel de rente te verhogen. Enkel

de kracht van de Amerikaanse dienstensector met als potentieel gevaar looninflatie is een valabele reden.

De gevaren zijn echter veel groter nl. een hoge dollar die de industrie verder handicapt met een eventiele

recessie in de Amerikaanse industrie als gevolg. Ook de Groeilanden zullen zware klappen krijgen als gevolg

van een hogere dollar.

In onze ogen weegt een potentiële looninflatie in de dienstensector niet op tegen de talrijke nadelen voor

zowel de Amerikaanse industrie als voor de wereldeconomie in zijn geheel. Het lijkt ons dan ook geen

goed idee om de rente nu al te verhogen. Laten we hopen dat de FED Gouverneur er ook zo over denkt…

2. Renteverschillen :

De renteverschillen tussen de Duitse 10-jaars rente en de PIIGS-landen neemt verder af, behalve met de

Spaanse rente. De Spaanse rente nam recent toe door de ongerustheid omtrent de aankomende Spaanse

verkiezingen. De groei van de populariteit van separatistische en anti-Europese partijen veroorzaakt twijfel

omtrent politieke stabiliteit waardoor het vertrouwen in Spaans overheidspapier afneemt ondanks de

sterke economische prestaties van Spanje.

De renteverschillen met de PIIGS landen zijn recent verder afgenomen behalve voor Spanje (rood).

3. Risico indicatoren :

De volatiliteit (VIX) als maatstaf voor systematisch of marktrisico is sterk toegenomen. De VIX noteert

boven zijn historisch gemiddelde. De onrust over de Chinese economie en de timing van de Amerikaanse

renteverhoging verhogen het marktrisico.

De liquiditeitsindicator als maatstaf voor systemisch risico blijft zeer laag: het Europese financiële systeem

is stabiel en beter bestand tegen systemische risico’s.

Strategie

MC is de mening toegedaan dat het globale plaatje van de wereldeconomie nog steeds gunstig is. We zien

dan ook geen reden om de aandelenposities in de portefeuilles fors af te bouwen en behouden onze

strategie van maximale aandelenweging.

Immers, we zien de rente structureel laag blijven, ook na een mogelijke renteverhoging door de Fed, en de

bedrijfswinsten in het algemeen, behalve sector olie & gas, toenemen, dit zowel in de VS als Europa. In

Europa zien we een duidelijk aantrekkende economie. Vandaar ook onze accenten op deze regio’s. De

weging in Zuid-Oost Azië, emerging markets in het algemeen , werden al eerder afgebouwd.

Europa (blauw) en Duitsland (magenta) vertonen een positieve groei. Ook de V.S. blijven op een hoog

niveau. Hier liggen dan ook onze hoofdaccenten in de aandelenselectie. De Groeilanden (rood) blijven

negatief evolueren.

De cash die we eerder hadden opgebouwd , oa door het afbouwen van de blootstelling aan de emerging

markets, houden we voorlopig wel aan, dit in afwachting van een positief signaal. ER zijn reeds duidelijk

signalen van beterschap, maar die zijn op dit moment nog te broos.

Op het vlak van obligaties worden de perifere landen en Polen behouden. Wel aandacht voor Spanje waar

de aankomende verkiezingen nu al voor nervositeit zorgen (zie spread toename met Duitsland).